Portfoliocheck: Selfmade-Milliardär Stanley Druckenmiller geht T-Mobile ins Netz

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Dass seine Anlageentscheidungen mehr als einen Blick wert sind, liegt auch daran, dass es der Uni-Abbrecher geschafft hat, aus ärmlichsten Verhältnissen heraus ein enormes Vermögen anzuhäufen, das Forbes auf mehr als 4,5 Milliarden Dollar schätzt.

Druckenmiller startete seine Karriere an den Finanzmärkten bei der Pittsburgh National Bank, wo er 1977 als Öl-Analyst anheuerte und sein ausgeprägtes makroökonomisches Talent schnell positiv auffiel. Binnen eines Jahres stieg Druckenmiller vom Trainee zum Chef der Research-Abteilung auf und bereits 1981 gründete der damals 28-jährige seinen eigenen Hedge Funds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Größere Aufmerksamkeit erlangte Druckenmiller als rechte Hand von Wall Street-Legende George Soros, mit dem er gemeinsam gegen das britische Pfund wettete und am Ende die britische Notenbank in die Knie zwang. Soros verdiente hierbei Milliarden, was seinen Ruf als Star-Investor begründete.

Wie Soros auch, verfolgt Stanley Druckenmiller einen sehr fokussierten Investmentansatz. Er platziert nur einige wenige Wetten, aber wenn er sich sicher ist, dann setzt er in großem Stil.

Seit 2012 managt Druckenmiller ausschließlich sein eigenes Kapital und schloss seinen Hedgefonds für Außenstehende. Zu unserem Vorteil ist er nach den Regeln der amerikanischen Börse dennoch weiterhin dazu verpflichtet, vierteljährlich über die 13-F-Formulare seinen Bestand an amerikanischen Wertpapieren offenzulegen.

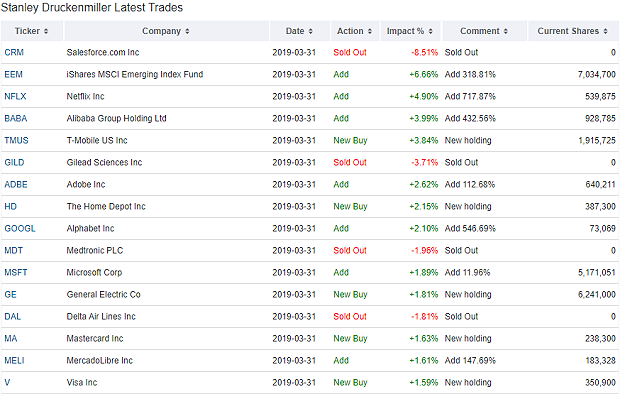

Stanley Druckenmillers top Käufe und Verkäufe

Im ersten Quartal 2019 hat Druckenmiller sein eigentlich stark fokussiertes Portfolio erheblich umgekrempelt und hält nun 61 anstelle von 40 Werten; ihm kam dabei zugute, dass er erhebliche Cash-Bestände hatte, die er nun investieren konnte. Das Geld stammte wohl zum Großteil aus seiner Spekulation gegen Tesla, denn Ende 2018 hielt er einen Tesla-Put im Volumen von 100 Millionen Dollar, der damit auf Platz vier im Depot lag und immerhin fast 6 Prozent ausmachte. Nachdem der Tesla-Aktienkurs immer neue Tiefststände markiert und Druckenmillers Depot zum 31. März den Tesla-Put nicht mehr ausweist, dürfte er hier gut und üppig Kasse gemacht haben…

Im Technologiesektor hat er massiv um 15,6 Prozent aufgestockt, so dass dieser nun 40 Prozent seines Depots ausmacht. Neu auf Platz zwei liegen die zyklischen Konsumwerte mit gut 21 Prozent Anteil, nachdem er in diesen Sektor um 13,5 Prozent zugekauft hat. Healthcare liegt mit 10 Prozent nun auf Rang drei vor Financial Services mit 5,5 Prozent und Communication Services mit 4 Prozent.

Nachdem Druckenmiller bereits im Vorquartal seine Position bei salesforce.com um ein Drittel reduziert hatte, folgte im Auftaktquartal 2019 der vollständige Verkauf und das hatte mit 8,5 Prozent den größten Einfluss eines Einzelwertes auf sein Depot. Ebenfalls vollständig verkauft hat er seine Positionen bei Gilead Sciences, Medtronic und Delta Airlines.

Zugekauft hat Stanley Druckenmiller bei Netflix, wo er seinen Bestand verachtfacht hat, und beim MSCI Emerging Markets Fonds, den er gut vervierfachte. Des Weiteren hat er seine Aktienposition bei Adobe mehr als verdoppelt und seine ohnehin sehr große Position bei Microsoft nochmals um 12 Prozent ausgebaut.

Interessante Volten fuhr Druckenmiller bei Alphabet, die er im Vorquartal halbiert hatte, um sie nun wieder massiv aufzustocken. Ebenso ging er bei PayPal vor, wo er nach der Halbierung im Schlussquartal seinen Bestand wieder zurückgekauft hat.

Ganz neu ist Druckenmiller gleich bei einigen Werten eingestiegen. So bei den beiden Zahlungsabwicklern MasterCard und VISA, die neben PayPal den Megatrend Payment-Solutions bedienen. Darüber hinaus hat er sein Paket an Mercado Liebe, dem "südamerikanischen Amazon", um 150 Prozent aufgestockt – wo auch PayPal selbst kürzlich mit 750 Millionen Dollar eingestiegen ist.

Neue Positionen in Druckenmillers Portfolio sind Home Depot, General Electric und T-Mobile US, die US-Tochter der Deutschen Telekom.

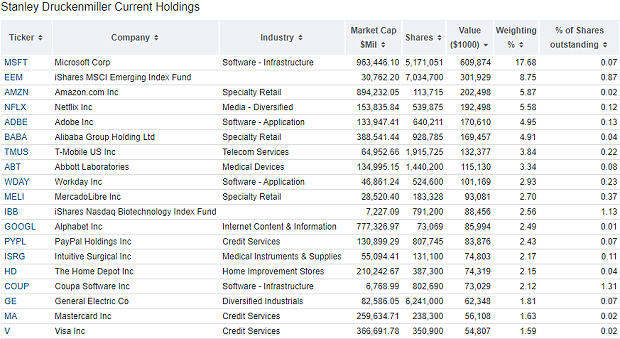

Stanley Druckenmillers top Portfolio-Positionen

Nicht erst seit diesem letzten Zukauf ist Microsoft die mit Abstand größte Position im Depot des Duquesne Fonds; allerdings ist die Gewichtung von 27 auf 17,5 Prozent zurückgegangen. Das liegt daran, dass Druckenmiller im ersten Quartal seine erheblichen liquiden Mittel in Aktien investiert hat.

Auf dem zweiten Platz folgt der MSCI Emerging Index Funds mit 8,75 Prozent vor Amazon und Netflix mit jeweils mehr als 5,5 Prozent, dicht gefolgt von Adobe und Alibaba, die beide knapp unter 5 Prozent Depotanteil ausmachen. PayPal, MasterCard und VISA bringen den Anteil des Payment-Sektors zusammen auf gut 5,5 Prozent.

Seine Neuerwerbung T-Mobile US bringt es mit fast 4 Prozent Depotanteil bereits auf den siebten Rang.

Aktie im Fokus: T-Mobile US

Die Übernahme von Voicestream sollte die Deutsche Telekom zu einem Global Player machen, doch sie wurde zu einem großen Flop, der Abschreibungen in zweistelliger Milliardenhöhe erforderte. Ebenso wie die UMTS-Lizenzen, die der damalige Telekom-Chef Ron Sommer in der ersten Mobilfunklizenz-Auktion erwarb. Am Ende bezahlten die vier Bieter an Bundesfinanzminister Hans Eichel zusammen über 100 Milliarden DM bzw. rund 51 Milliarden Euro. Geld für die nötigen Investitionen in das Netz war da kaum noch vorhanden und auch das führte mit zum Platzen der Internetblase im Jahr 2000. Wer sich den Kurs der Deutschen Telekom anschaut, findet dort eine Fahnenstage mit Preisen jenseits der 100 Euro. Kaum erwähnenswert, dass Ron Sommer bald darauf seinen Hut nehmen musste. In der Folge versuchte die Deutsche Telekom, sich von ihrem wenig erfolgreichen US-Ableger zu trennen, aber man scheitere gleich mehrfach kolossal. Vor allem an den US-Kartellbehörden. Erst wollte man an AT&T verkaufen, später an Sprint, beides wurde aus Wettbewerbsgründen untersagt.

Der König ist tot. Lang lebe der König!

T-Mobile US war der kleinste der vier großen Anbieter im US-Telekommarkt und der unerfolgreichste. Dann kam John Legere. Er wurde CEO und von da an wurde alles anders. Er setzte auf aggressives Marketing, auf flotte Sprüche, auf Provokationen, auf knallharten Wettbewerb. Und er schmiss das angestaubte Geschäftsmodell über Bord, nach dem über teureHandys und Smartphones subventioniert wurden. Stattdessen setzte Legere auf Prepaid-Angebote und Preisführerschaft. Mit wachsendem Erfolg – doch die Mutter in Deutschland zeigte sich ziemlich undankbar und wollte die US-Tochter erneut verkaufen, als dort der Abschwung gestoppt war und sich die Zahlen endlich besserten. Man hatte Angst vor den hohen Investitionen in das LTE-Netz (4G), denn der Telekom-Konzern litt unter chronischer Ertragsschwäche und einer viel zu hohen Schuldenlast. Allerdings nannte man es diesmal nicht Verkauf, sondern Fusion.

Interessent war erneut die Softbank-Tochter Sprint. Die wollte in dem fusionierten Unternehmen den Ton angeben und auch das hätte man in Deutschland wohl akzeptiert, wenn auch ungerne. Obwohl T-Mobile US gerade Sprint vom dritten Platz verdrängt hatte. Denn John Legere zeigte sich völlig unbeirrt von den Plänen der Mutter und gewann Millionen von neuen Kunden für die Telekom-Tochter. Teilweise über teures Marketing, was in Deutschland kritisch beäugt wurde, aber das störte John Legere nicht. Ihm gelang, wovon viele andere nur träumen: er machte T-Mobile in den USA zu einer angesagten Marke, das Margenta steht dort nicht für einen ehemaligen Staatsmonopolisten und schlechten Service, sondern für freche Sprüche und Aufbruchstimmung.

Der dritte Anlauf mit Sprint

Inzwischen ist man bei der Deutschen Telekom mehr als froh, dass die früheren Verkaufsbemühungen gescheitert sind. Denn die US-Tochter ist inzwischen die Cashcow des Konzerns und seine Gewinnmaschine. Längst hat man in den USA mehr Kunden als in Europa und weist das schnellste Kundenwachstum der US-Carrier auf. Vor allem Sprint musste darunter leiden und verlor immer mehr den Anschluss. Aber auch Verizon und AT&T muten wie Mammuts an, die von einer Horde Neandertaler gestellt wurden und gar nicht wissen, welche der vielen Attacken sie zuerst abwehren sollen.

Und der König dieser Neandertaler ist John Legere. Er verhandelt auch führend den neusten Übernahmeversuch mit dem US-Justizbehörden und den Kartellwächtern. Doch dieses Mal ist alles anders. Denn dieses Mal steht nicht T-Mobile US zum Verkauf, dieses Mal ist Legere der Jäger und Sprint die Beute. Die Nummer Drei und Vier der US-Telekombranche wollen sich zusammenschließen und damit zu den beiden großen Playern aufschließen. Und Sprint bzw. Großaktionär Softbank hat inzwischen akzeptiert, dass T-Mobile US die Führung übernimmt – man zollt dem König Respekt.

Dicke Bretter bohren

Obwohl das fusionierte Unternehmen nur auf Rang drei liegen würde, gibt es erhebliche Vorbehalte gegen den Zusammenschluss. Größte Befürchtung ist, dass es bei nur drei Anbietern zu einem Oligopol kommen könnte und wie bei den großen Mineralölfirmen eine Art Preis-Moratorium zu steigenden Preisen für die Kunden führen könnte. Doch T-Mobile US ist zu erheblichen Zugeständnissen bereit, um die Übernahme auf die Rutsche zu bringen. Nicht nur, dass man sich bereit erklärt hat, auf 5G-Netzwerktechnik des gebannten chinesischen Herstellers Huawei zu verzichten, sondern man stellt auch einen schnelleren Ausbau des 5G-Netzes in Aussicht und dies besonders in ländlichen, bisher unterversorgten Regionen. Des Weiteren ist man bereit, einige Frequenzen an die US-Behörden zurückzugeben, damit diese an alternative Anbieter vergeben werden könnten. Denn der Wunsch nach einem vierten großen Player herrscht dort weiter vor. Und mit den Frequenzen könnte hier ein Anfang gemacht werden. Zumal sich Presseberichten zufolge schon Amazon interessiert gezeigt hat, die ebenfalls einen genaueren Blick auf die Prepaid-Tochter Boost Mobile geworfen haben, die als weiteres Zugeständnis an die US-Behörden von den Fusionspartnern zum Verkauf gestellt wird.

Eine wichtige Hürde hat man inzwischen genommen, denn letzte Woche gab es das grundsätzliche Okay der US-Wettbewerbsbehörde zu der Fusion. Und es mehren sich die Zeichen, dass auch die Bedenken des US-Justizministeriums ausgeräumt werden können. Daher hellt sich die Lage zunehmend auf und T-Mobile US scheint das Momentum auf seiner Seite zu haben. Auch wenn jedes weitere Zugeständnis schmerzhaft ist, dürfte es das am Ende dennoch wert sein. Denn T-Mobile US und Sprint gehen davon aus, dass die Fusion ihnen sechs Milliarden Dollar an Kosteneinsparungen bringen wird. Pro Jahr!

T-Mobile US ist momentan wohl der attraktivste Player im US-Telekommarkt und Stanley Druckenmiller setzt auf die Genehmigung der Sprint-Übernahme und auf die dann noch rosarotere Zukunft von König Johns Company. Auch wenn die Firmenfarbe natürlich Margenta bleibt, also das andere Rosa…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von