Mit Oscar Health konnten wir einen Take-Profit verbuchen - Mit diesen 4 neuen Aktien geht es jetzt weiter!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. In diesem Monat konnten wir mit Oscar Health einen Take-Profit verzeichnen, während die Performance aber weiter rückläufig war. Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

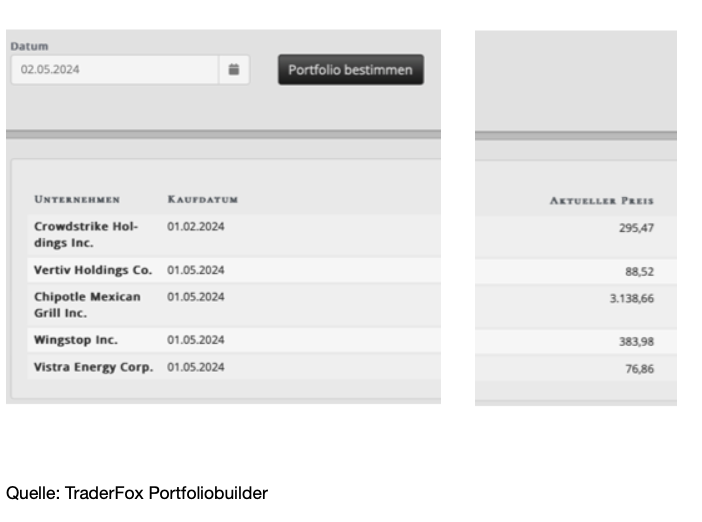

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 2. Mai ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

((Dieses Format gibt es bereits mehr als drei Jahre. Der Grund warum wir dieses Format angelegt haben, war die Tatsache, weil es mich interessiert hat, ob die Rückrechnungen des Portfoliobuilders tatsächlich auch der Realität entsprechen. Bislang kann dies mit einem "Ja" beantwortet werden.))

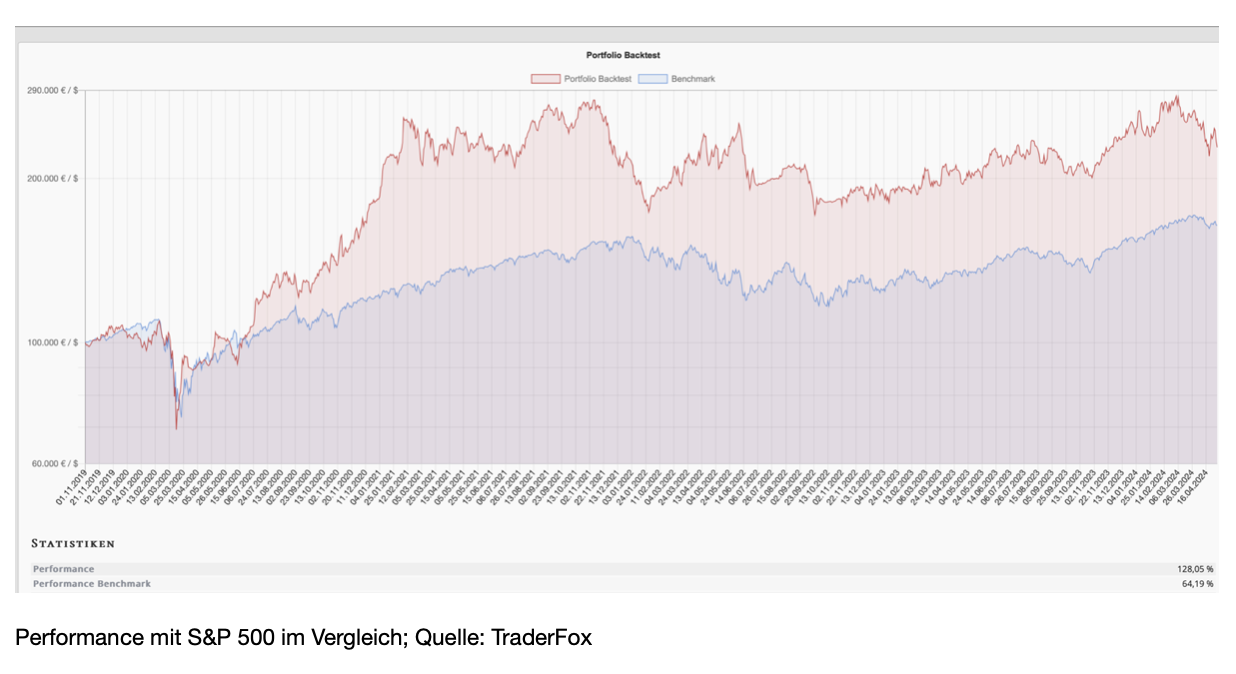

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 128 % verbuchen. Das ist wieder ein deutlicher Rückschlag, was an der schlechten Performance von AMD, Super Micro und Marathon Digital liegt. Der S&P 500, der als Benchmark eingestellt ist, ging aber auch zurück und hat im selben Zeitraum eine Performance von 64 % erzielt. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Im letzten Monat wurde dieser bei Oscar Health erreicht.

Die ausgebuchten Aktien

In diesem Monat wurden alle Aktien ausgebucht. Einen Take-Profit konnten wir, wie gesagt, mit Oscar Health verbuchen, wobei die Aktie aktuell eine schöne Base ausbildet. Am 7. Mai werden die nächsten Quartalszahlen erwartet. Dies könnte die Aktie auf ein neues Jahreshoch befördern. Hier würde ich aber zunächst abwarten. Crowdstrike bleibt als einzige Aktie weiter im Musterdepot. Bei den anderen drei Aktien, darunter Super Micro, AMD und Marathon Digital mussten wir jeweils Verluste hinnehmen.

Die eingebuchten Aktien im Mai

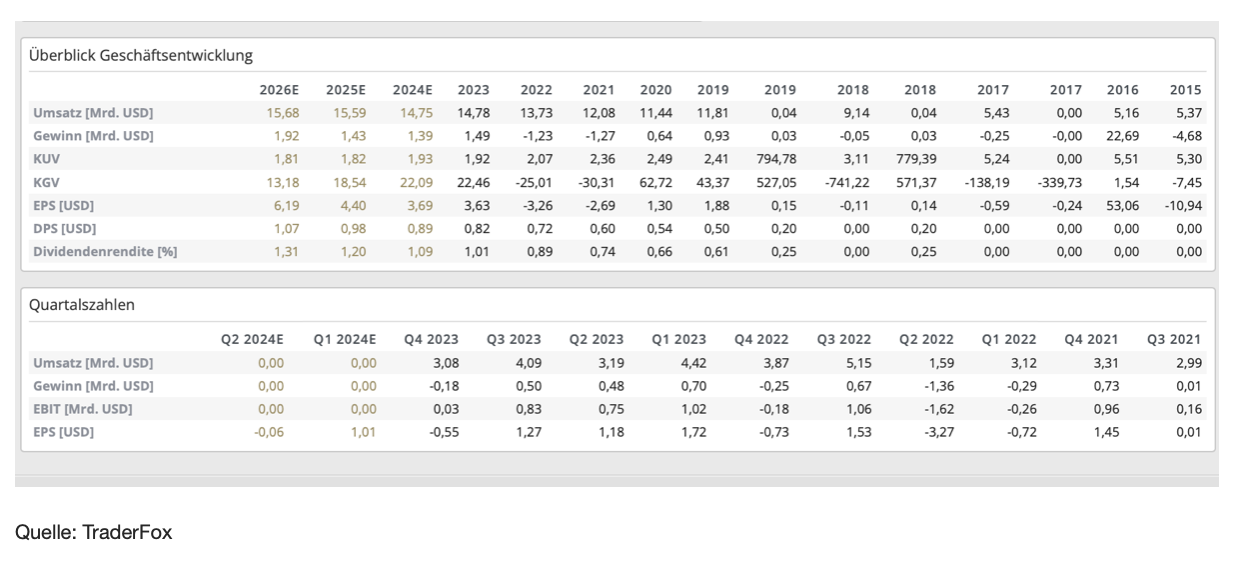

Im Monat Mai wurden vier neue Aktien eingebucht. Darunter befinden sich Vertiv, Chipotle Mexican Grill, Wingstop und Vistra Energy. Vertiv dürfte jedem bekannt sein. Das Unternehmen haben wir in diesem Format bereits im letzten Jahr häufiger besprochen.

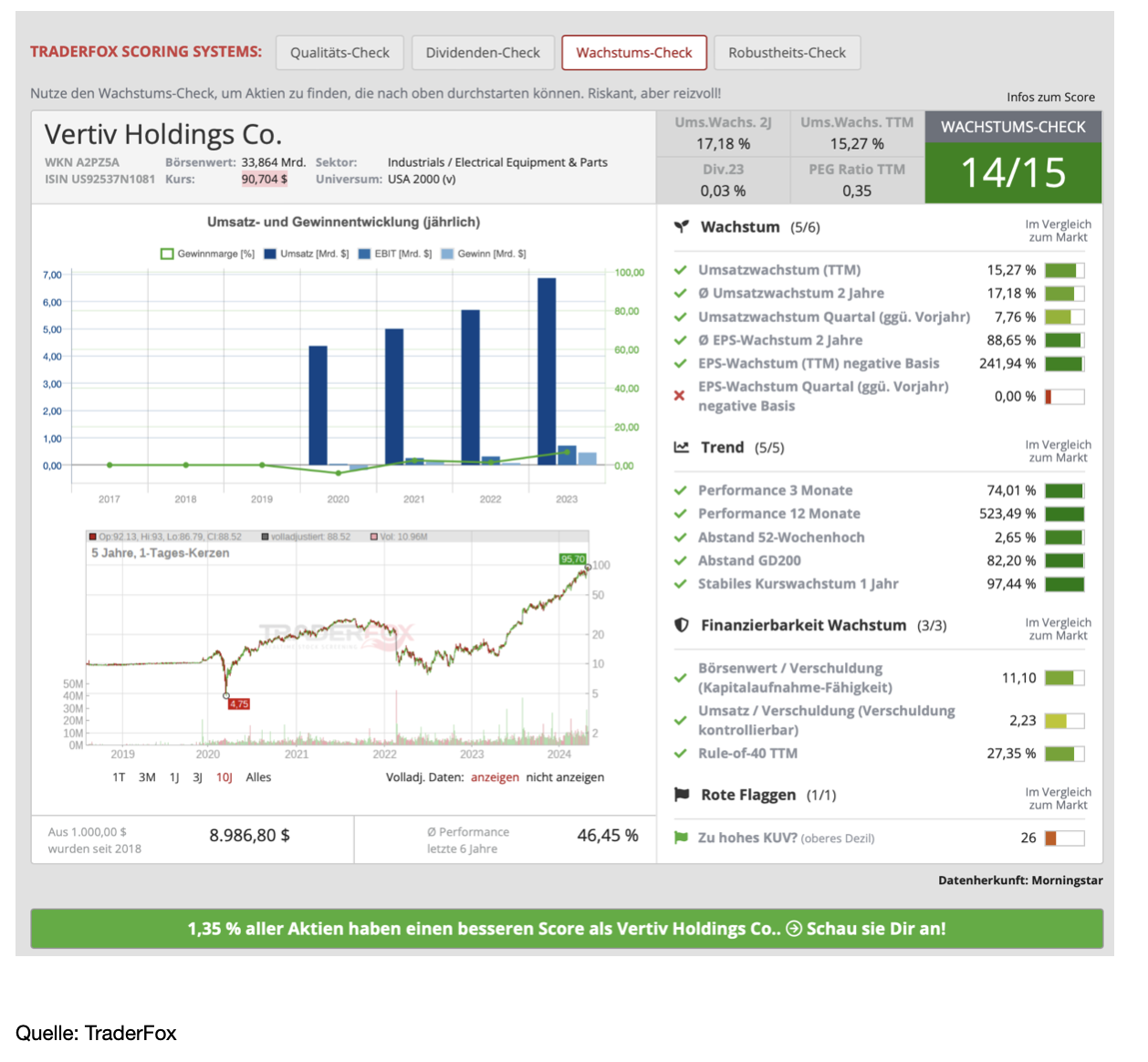

Vertiv Holding [VRT | ISIN US92537N1081] ist ein Anbieter von Stromversorgungs-, Kühlungs- und IT-Infrastrukturlösungen für Rechenzentren und Kommunikationsnetze. Um möglichst effiziente Lösungen zu entwickeln, beschäftigt das Unternehmen Spezialisten für Hardware, Software und Analytik. Das Unternehmen wurde 2013 in Ohio gegründet und ging im Februar 2020 per SPAC an die Börse. Die Marktkapitalisierung beträgt aktuell 34 Mrd. USD. Zuletzt hatte ich das Unternehmen letzten November besprochen. Da hatte die Marktkapitalisierung allerdings erst 15 Mrd. USD gelegen.

Wachstum und Risiken

Vertiv profitiert als Anbieter von Stromversorgungs- und Kühlungslösungen vom steigenden Bedarf an Rechenzentren durch die KI-Revolution. Am 23. April legte das Unternehmen seine Zahlen zum 1. Quartal vor, wobei die Prognose für das Gesamtjahr erhöht wurde. "Die robuste Dynamik von Vertiv im Jahr 2023 setzte sich im ersten Quartal 2024 fort, angeführt von der Stärke der Bestellungen, die um 60 % stiegen und unsere Erwartungen übertrafen …", sagte Giordano Albertazzi, CEO von Vertiv. Der Konzern profitiert also weiterhin massiv vom KI-Trend und der damit verbundenen starken Nachfrage, was sich auch im steigenden Auftragsbestand widerspiegelt. Der Konzern ist ein führender Anbieter von Produkten für Edge-Rechenzentren. Das Unternehmen liefert hierfür die notwendige Hard- und Software und bietet gleichzeitig Dienstleistungen in Form von Wartung, Reparatur und Modernisierung an. Diese Story handelt im Großen und Ganzen von der Optimierung der Rechenzentren-Hardware. Wie wir schon oft erwähnt haben, bilden Rechenzentren die notwendige Hardware-Wachstums-Grundlage für das angebrochene KI-Zeitalter. Aber die Rechenzentren, die KI-Server betreiben, erzeugen fünfmal mehr Wärme als herkömmliche CPU-Server und benötigen daher zehnmal mehr Kühlung pro Quadratmeter. Vertiv arbeitet genau daran, diese Temperaturen unter Kontrolle zu halten, was dem Konzern langfristig weiterhin ein sehr gutes Geschäft bescheren könnte.

Der Wachstums-Check von TraderFox vergibt für die Aktie aktuell starke 14 von 15 Punkte. Allerdings ist die Aktie inzwischen mit eine KGV von knapp 40 recht teuer bewertet. So liegt die Bewertung der Peer-Group lediglich bei 16. Damit haben die kurzfristigen Risiken für die Aktie deutlich zugenommen. Denn jegliche Schwierigkeiten in der Ausführung oder eine Verlangsamung der Nachfrage könnten schnell zu einer Neubewertung der Aktie führen.

Kursentwicklung

Die Aktie von Vertiv konnte allein seit Anfang dieses Jahres um 100 % zulegen. Seit Anfang des Jahres 2023 hat sich ein starker Aufwärtstrend etabliert, wobei es Ende April mit den letzten Quartalszahlen zum sechsten Up-Gap infolge kam. Mit dem Ausbruch auf ein neues Allzeithoch bei 95 USD entsteht ein prozyklisches Kaufsignal.

Chipotle Mexican Grill [CMG | ISIN US1696561059] ist eine US-amerikanische Restaurantkette, die ihre Angebotspalette auf die lateinamerikanische Küche spezialisiert hat. Die als Fast Food-Restaurants konzipierten Geschäfte des Konzerns bieten eine breite Palette lateinamerikanischer Speisen. Hierzu gehören Tacos, Burritos, Salate, sogenannte Burrito Bowls sowie Chips mit Guacamole-Dip. Der Konzern betreibt rund 2.700 Schnellrestaurants, darunter auch Filialen in Kanada und Großbritannien. Die Marktkapitalisierung liegt aktuell bei 87 Mrd. USD.

Wachstum und Risiken

Chipotle veröffentlichte am 24. April 2024 seine Ergebnisse für das 1. Quartal. Der Umsatz konnte im Vergleich zum Vorjahr um 14,1 % auf 2,7 Mrd. USD gesteigert werden. Der Gewinn je Aktie betrug 13,01 USD und lag damit 23,9 % über dem von Q1/2023. Aktuell läuft noch ein Aktienrückkaufprogramm über 399 Mio. USD. Im letzten Quartal hat man 47 neue Restaurants eröffnet, darunter 43 Standorte mit einer Chipotlane, also eines Drive-Thru-Schalters. Diese Formate erweisen sich als sehr erfolgreich und tragen dazu bei, den Zugang und die Bequemlichkeit für die Gäste zu verbessern sowie den Umsatz, die Margen und die Rendite neuer Filialen zu steigern. Das Unternehmen will nun wieder in neue Länder expandieren. Dabei ist interessant, dass man im April die Eröffnung des ersten Standortes in Kuwait City bekannt gab. Das ist das erste Mal seit über zehn Jahren, dass das Unternehmen in ein neues Land expandiert hat. Das neue Restaurant befindet sich in The Avenues, dem größten Einkaufszentrum Kuwaits und einem Knotenpunkt für internationale und lokale Marken mit über 1.100 Geschäften und etwa einer Million Besuchern pro Woche.

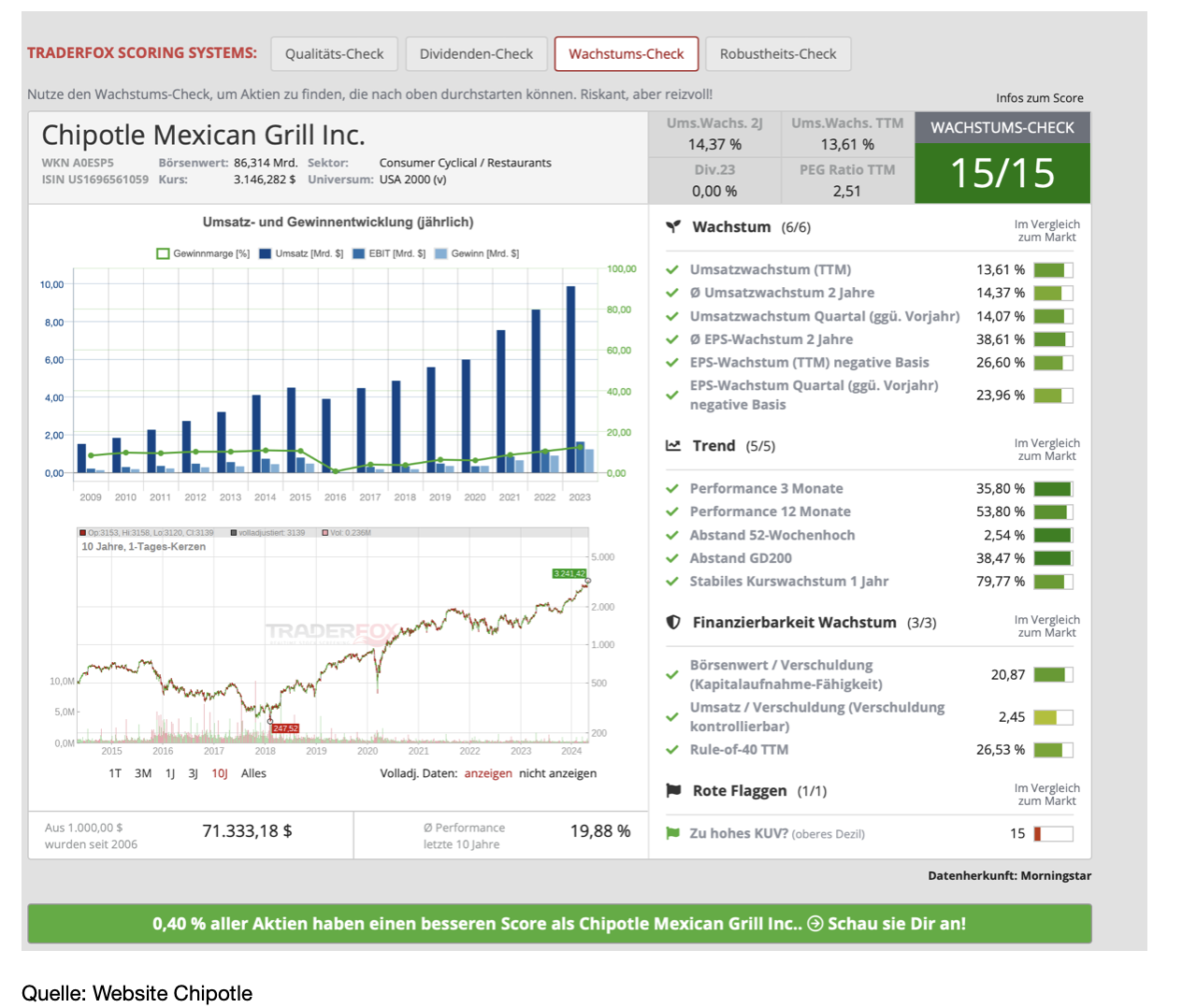

Der neue Standort in Kuwait ist das erste Chipotle-Restaurant in dem neuen Designformat der Kette. In den letzten Jahren hat das Entwicklungsteam Konzepte erstellt, die neue Materialien, Texturen und Kunstwerke einsetzen, um das Engagement des Konzerns für "Food with Integrity” zu verstärken und historischen Designs Tribut zu zollen. Zu den neuen Elementen gehört ein Holzfliesenboden, der den traditionellen Betonboden von Chipotle ersetzt und das Restaurant mit Wärme und reichen Mustern füllen soll. Das größte Risiko sehe ich aktuell in der Bewertung. So liegt das KGV bei 57. Zwar liegt das etwas unterhalb der Bewertung der durchschnittlichen fünf Jahr von 61. Doch muss man auch berücksichtigen, dass sich sowohl das Gewinn- wie auch das Umsatzwachstum in den letzten fünf Jahren deutlich verlangsamt hat. Nach dem Wachstums-Check von TraderFox bekommt die Aktie jedoch sehr gute 15 von 15 Punkten.

Charttechnik

Die Aktie ist allein in den letzten sechs Jahren um über 1500 % gestiegen und befindet sich in einem langfristig sehr starken Aufwärtstrend. Aktuell wird der Kursanstieg, verursacht durch die letzten Quartalszahlen, auskonsolidiert. Sobald die Aktie wieder Stärke zeigt, dürfte hier der nächste Aufwärtsschub einsetzen.

Wingstop [WING | ISIN US9741551033] ist ebenfalls ein Restaurantbetreiber, konzentriert sich jedoch auf Hähnchenflügel, wobei es auch andere Produkte wie zum Beispiel Hähnchensandwiches gibt. Das Unternehmen ist seit seiner Gründung schnell gewachsen und hat inzwischen mehr als 2.200 Filialen, was Wingstop zu einer der größten Restaurantmarken in den USA nach Systemumsatz macht. Mit einem Franchisemodell von 98 % erwirtschaftet Wingstop den Löwenanteil seiner Einnahmen aus Franchiselizenzgebühren und Werbeeinnahmen, während der Rest aus einer kleinen Anzahl unternehmenseigener Geschäfte stammt. Die Marktkapitalisierung liegt bei 11,2 Mrd. USD.

Wachstum und Risiken

Die Mission des Unternehmens ist es, zu den zehn führenden Restaurantmarken weltweit zu gehören, indem man auf serviceorientierte und unternehmerische Denkweisen sowie Authentizität setzt. Es wird angestrebt, das Netzwerk auf rund 7.000 Filialen zu erweitern und zugleich Umsatzsteigerungen nicht nur durch neue Filialen, sondern auch auf bestehender Verkaufsfläche zu generieren. Digitale Bestellplattformen werden als ein Treiber für dieses Wachstum gesehen.

Das effiziente Betriebsmodell des Restaurants basiert auf einer reduzierten Zutatenliste und zeichnet sich durch geringe Arbeitskosten aus, was dank der einfachen Speisenzubereitung auf kleinem Raum und einer flexiblen Immobiliennutzung ermöglicht wird. Dieses Modell mit geringem Kapitaleinsatz führt zu hohen operativen Margen und benötigt nur minimale Investitionen. Das Ziel ist es, den Unternehmenswert für die Aktionäre durch einen starken, beständigen freien Cashflow und kapitaleffizientes Wachstum zu erhöhen. Die Unternehmensführung sieht das einfache, effiziente Betriebsmodell und niedrige Startkosten als Schlüsselfaktoren für stetiges Wachstum durch die Erweiterung der Franchise-Nehmerbasis. Dies spiegelt sich darin wider, dass bestehende Franchisenehmer für 80 % der in 2017 und 2018 eröffneten neuen Restaurants verantwortlich sind.

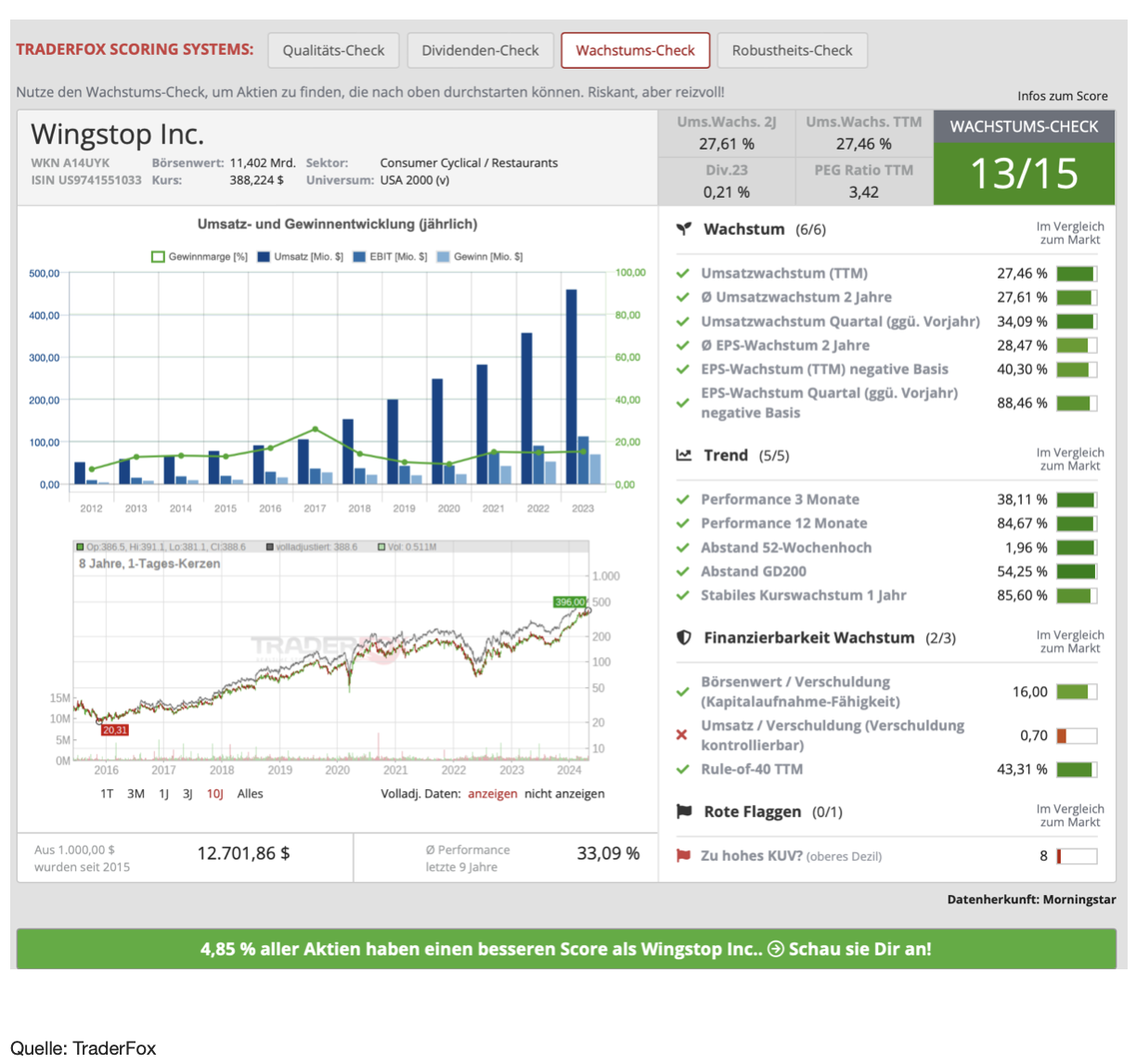

Zu einem Wachstumsschub kam es für Wingstop durch die Einführung der Hühnchensandwiches mit vielen verschiedenen intensiven Geschmacksrichtungen im Jahr 2022. Der CEO berichtete über die gewonnene Erfahrung, dass die Kunden beim ersten Besuch zunächst häufig nur eines dieser neuen Chicken Sandwiches kaufen und bei den weiteren Besuchen dazu tendieren das restliche Menüangebot zu erkunden und verschiedene Gerichte zu bestellen. Dieses Einstiegsprodukt dient somit als Anknüpfungspunkt, der das Interesse am gesamten Angebot weckt und dazu beiträgt, Kunden öfter ins Restaurant zu ziehen. Die erfolgreiche Anziehung von Neukunden führt zu gesteigerter Treue und häufigeren Besuchen. Ebenso wie bei Chipotle sehe ich aktuell das größte Risiko in der Bewertung. So liegt das KGV bei 120 und das KUV bei 20. Sollte der Branchentrend einen Knick erhalten, dann könnte es in der Aktie sehr schnell zu schärferen Korrekturen kommen. Nach dem Wachstums-Check bekommt die Aktie 13 von 15 Punkten.

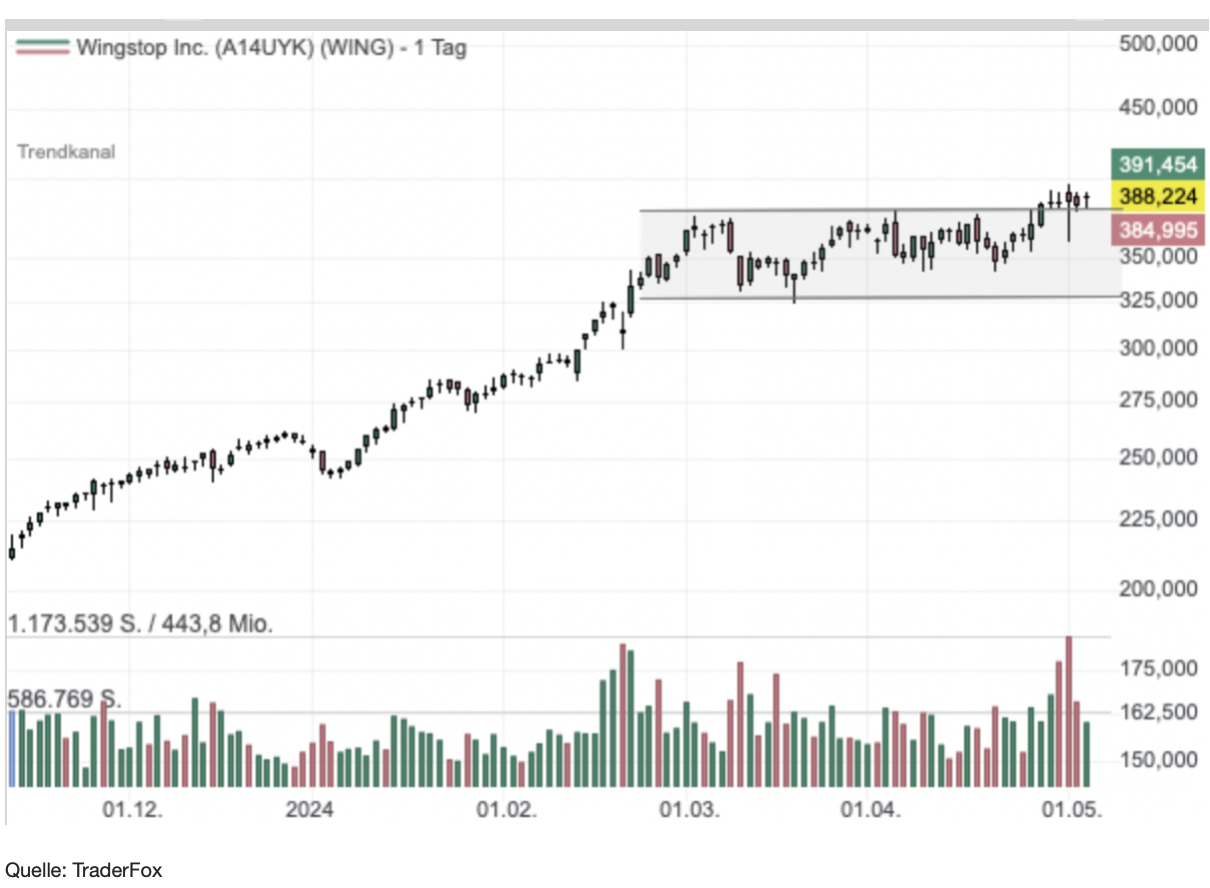

Charttechnik

Seit Anfang des Jahres legte die Aktie bereits um mehr als 50 % zu. In den letzten zwei Monaten wurde eine schöne Base ausgebildet, wobei die Aktie erst in der letzten Woche auf ein neues Jahreshoch ausgebrochen ist. Ich denke, dass man hier durchaus mit einer Risikotoleranz von 5 bis 10 % auf einen weiteren Anstieg setzen kann.

Vistra Corp. [VST | ISIN US92840M1027] ist ein Energieproduzent in Texas und besitzt seit der Übernahme des Konkurrenten Energy Harbor 41 Gigawatt an Kernkraft-, Kohle-, Erdgas- und Solarenergie sowie eines der größten Batteriekraftwerke der Welt. Das Unternehmen beliefert 5 Millionen Kunden in 20 Bundesstaaten der USA, darunter fast ein Drittel aller Stromkunden in Texas. Die Marktkapitalisierung beträgt aktuell 3,37 Mrd. USD.

Wachstum und Risiken

Die Geschäftsstrategie von Vistra beinhaltet die Optimierung ihres Erzeugungsportfolios durch Investitionen in erneuerbare Energien und die Schließung von weniger effizienten, älteren Anlagen, die fossile Brennstoffe verwenden. Im Jahr 2023 wurde mit der Übernahme des Kernkraftwerksunternehmen Energy Harbor eine neue Strategie ausgeben, die vorsieht, die CO2-Emission bis 2050 auf netto Null zu reduzieren. Der angekündigte Deal soll die Gesamtkapazität von Vistra um rund 10 % von 38,4 GW auf 42,4 GW erhöhen. Demgegenüber stehen bis zum Jahr 2027 Schließungen von acht großen kohlebefeuerten Generierungsanlagen und einer kleinen erdgasbefeuerten Anlage mit einer Gesamtkapazität von 7500 Megawatt.

Das Unternehmen dürfte vom steigenden Energiebedarf, angetrieben durch mehrere Faktoren wie die Künstliche Intelligenz und das Bevölkerungswachstum in den USA, weiterhin profitieren. Insbesondere die Verschuldung von aktuell 11,2 Mrd. USD fällt negativ auf, wobei das EBIT zuletzt bei 2,62 Mrd. USD lag. Das Management ist jedoch bemüht, die Verschuldung abzubauen, wobei die meisten Fälligkeiten erst nach 2026 entstehen. Es gibt nur minimalen Fälligkeiten im Jahr 2024. Erst 2025 sind etwas größere Beträge fällig. Allerdings werden bis dahin hohe Cashflows erwartet. Eines der größten Risiken liegt wie ich denke in extremen Wetterereignissen. Wie 2021 festgestellt wurde, kostete ein Sturm das Unternehmen zuletzt 1,6 Mrd. USD, aufgrund einer erhöhten Nachfrage nach Erdgas sowie dem Erfordernis, Ersatzstrom kaufen zu müssen, als mehrere Anlagen wegen der extremen Kälte offline gingen. Vistra hat daher Investitionen getätigt, um sicherzustellen, dass sich solche Ereignisse nicht wiederholen. Bis zum Jahr 2025 hat sich Vistra nun mit Hedging-Geschäften mit rund 86 % der erwarteten Erzeugung in allen Märkten deutlich abgesichert.

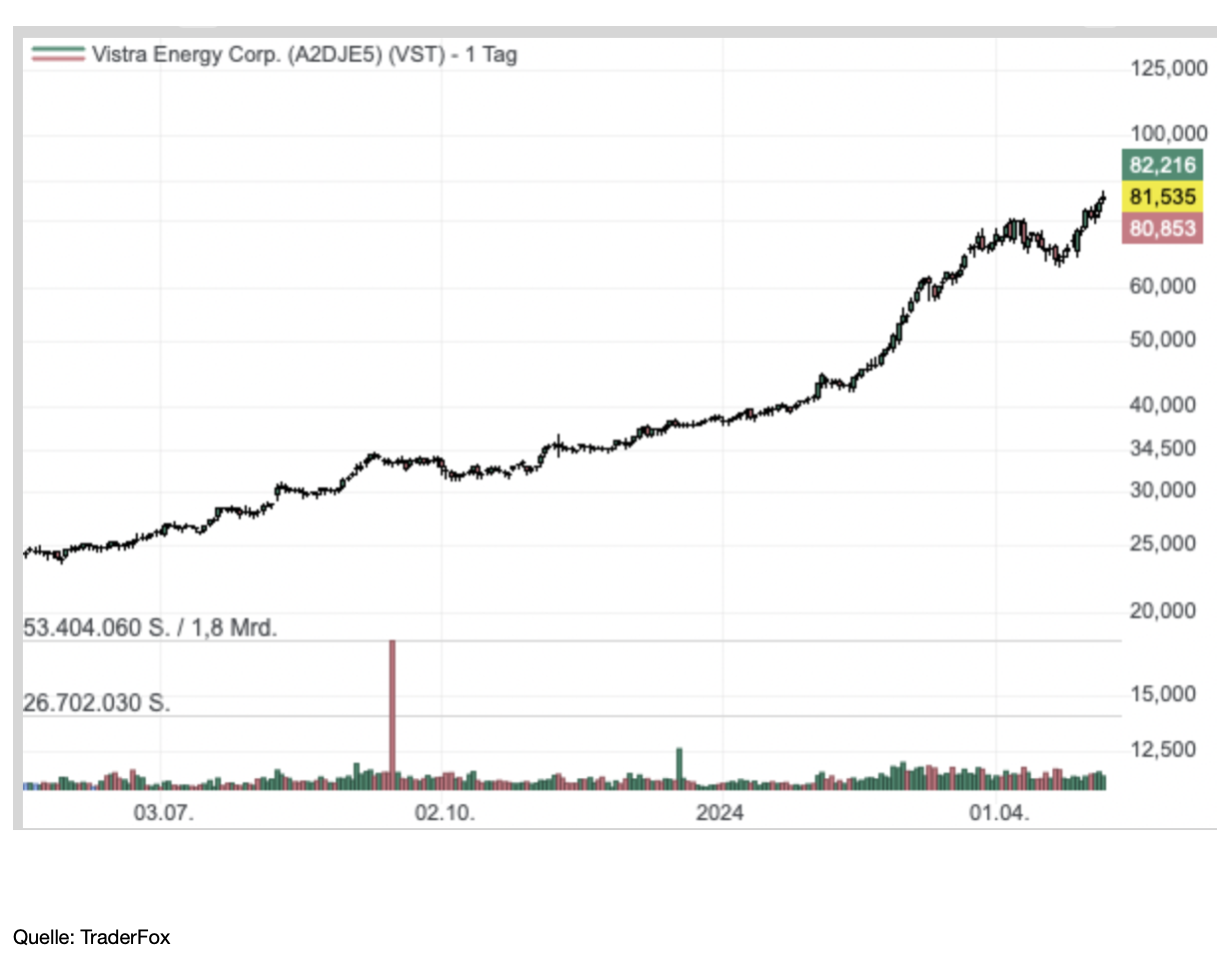

Charttechnik.

Die Aktie von Vistra lief bis zum Jahr 2023 über viele Jahr lang seitwärts. Erst mit der Übernahme durch Energy Harbor kam Leben in die Aktie. Seit Anfang dieses Jahres hat sich die Aktie bereits mehr als verdoppelt und läuft aktuell steil nach oben. Hier würde ich zunächst einen schärferen Rücksetzer abwarten, wobei die Aktie mit einem KGV von 22, trotz des starken Anstiegs, nicht zu teuer erscheint.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

& Profi-Tools von

& Profi-Tools von