Trump-Effekt: Wie Animal Spirits ein starkes Börsen-Jahrzehnt und einen S&P 500 bei 10.000 Punkten ermöglichen könnten

Die Wiederwahl Trumps hat neue Euphorie an den US-Börsen entfacht. Laut Stratege Ed Yardeni könnte seine wirtschaftsfreundliche Politik "Animal Spirits" wecken, die den S&P 500 bis 2030 auf 10.000 Punkte (+67 %) treiben. TraderFox berichtet, wie es zu einem Jahrzehnt des Booms und neuen Kursrekorden kommen könnte.

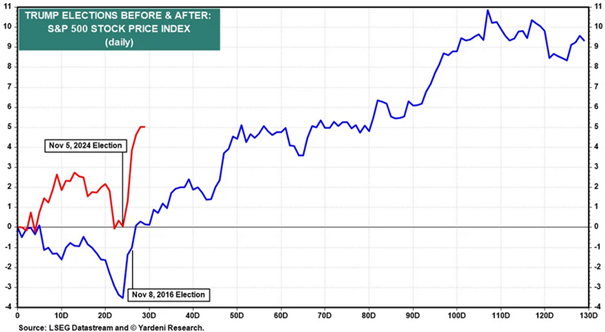

Seitdem Donald Trump bei den US-Präsidentschaftswahlen als Sieger hervorgegangen ist, sind die Marktakteure an der Wall Street bester Laune. Ed Yardeni von Yardenie Research schreibt dazu Folgendes: "Kurz nachdem Donald Trump am 8. November 2016 die Präsidentschaftswahlen gewonnen hatte, beobachteten wir, dass die Wirtschaft und der Aktienmarkt von "animal spirits", einem von John Maynard Keynes geprägten Begriff für spontanen Optimismus, beflügelt waren. Jetzt, da Trump am 5. November eine zweite Amtszeit gewonnen hat und die Republikaner auch das Repräsentantenhaus gewonnen haben, sind die tierischen Geister wieder da."

Der Aktienmarkt machte jedenfalls einen Freudensprung, als ein klares Wahlergebnis feststand und damit ein langwieriger Streit um den Ausgang der Wahl abgewendet werden konnte. Die Aktienanleger freuen sich auch über den Regimewechsel hin zu einer eher wirtschaftsfreundlichen Regierung, die Steuersenkungen und Deregulierung fördert, konstatiert der sehr erfahrene Börsenbeobachter und Marktstratege weiter. Sorgen über Zölle und höhere Staatsdefizite haben den Aktienmarkt bisher nicht belastet, obwohl sie den Anleihemarkt zu belasten scheinen. Der S&P 500 stieg vom Wahltag bis Freitag letzter Woche um 4,5 % und übertraf damit einen ähnlichen Vergleich aus dem Jahr 2016 (siehe Grafik).

Die Entwicklung des S&P 500 Kursindex vor und nach der Wahl von Trump zum Präsidenten in 2016 und 2024

Angehobene Ergebnisschätzungen für 2025 und 2026

Die Branchenanalysten werden ihre Gewinnschätzungen wahrscheinlich erhöhen. Yardeni Research tut das auch. Für den S&P 500 hat das Researchhaus die Schätzungen für den operativen Gewinn je Aktie in den Jahren 2025 und 2026 von 275 USD auf 285 USD (+18,8 % im Jahresvergleich) bzw. von 300 USD auf 320 USD (+12,3 % im Jahresvergleich) angehoben (siehe Grafik).

Diese Schätzungen gehen davon aus, dass Trump den Unternehmenssteuersatz rasch von 21 % auf 15 % senken wird. In der Woche vom 7. November lagen die Prognosen der Branchenanalysten bei 275 USD und 308 USD für die nächsten zwei Jahre (Grafik). Yardeni Research geht davon aus, dass die Gewinnmarge des S&P 500 in den nächsten zwei Jahren dank Trumps Unternehmenssteuersenkung, Deregulierung und schnellerem Produktivitätswachstum auf neue Rekordwerte von 13,9 % und 14,9 % (Prognose für 2024: 12,3 %) steigen wird.

Vor dem Hintergrund dieser Annahmen hat Yardeni Research die Jahresendziele für den S&P 500 Index wie folgt nach oben geschraubt: 6.100 (2024), 7.000 (2025) und 8.000 Punkte (2026). Bis zum Ende des Jahrzehnts peilt das Researchinstitut nun einen S&P 500 Indexstand von 10.000 Zählern an. Im Falle einer Zielerreichung käme das in den Jahren bis 2030 einem Anstieg von insgesamt fast 67 % verglichen mit dem Schlussstand am 13. November von 6.001,89 Punkten gleich. Bisher hatte Yardeni für 2030 einen Indexstand von 8.000 Punkten vorhergesagt.

Ed Yardeni glaubt, dass seine Indexprognosen mit seinem Szenario "Roaring 2020s" übereinstimmen, wobei dieses von der Aufbruchstimmung profitieren sollte, die sich aus der Wirtschaftspolitik von Trump 2.0 ergeben dürfte (zur Erinnerung und das Verständnis des Begriffs Roaring: Roaring Twenties ist die umgangssprachliche Bezeichnung für die 1920er Jahre, wo das Jahrzehnt in den USA von wirtschaftlichem Wohlstand, raschem sozialem und kulturellem Wandel und einer Stimmung überschwänglichen Optimismus geprägt war). Yardeni geht auch davon aus, dass sich die gute Laune verstärken wird, wenn die Kriege zwischen Russland und der Ukraine und im Nahen Osten eher früher als später beigelegt werden.

Und was eine mögliche Schuldenkrise angeht, setzt man bei Yardeni Research darauf, dass ein besseres Wirtschaftswachstum die Staatseinnahmen erhöhen und es Elon Musk gelingen wird, das Wachstum der Staatsausgaben zu bremsen. Das BIP-Wachstum könnte so letztlich tatsächlich mit der steigenden Staatsverschuldung Schritt halten.

Yardeni sieht steigende Chancen auf Roaring 2020s

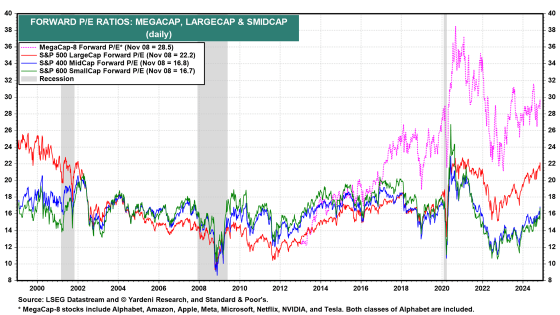

Vor dem skizzierten Hintergrund hat das zitierte Researchhaus die subjektiven Wahrscheinlichkeiten, für die drei intern für möglich gehaltenen Szenarien wie folgt geändert: Roaring 2020s (55 %, statt 50 %), Melt-up des Aktienmarktes (25 %, statt 20 % - laut Yardeni ist ein Melt-up charakterisiert von einer Phase, in der das geschätzte KGV des S&P 500 Index viel schneller steigt als die erwarteten Unternehmensgewinne, so wie dies in den 1990er-Jahren zu beobachten war – siehe Grafik) und geopolitische und/oder nationale Schuldenkrise im Stil der 1970er Jahre (20 %, statt 30 %).

Wie Yardeni zu seinen Erwartungen ergänzend ausführt, können Animal Spirits mit irrationalem Überschwang in Verbindung gebracht werden, der zu einem Melt-up des Aktienmarktes führt, wobei so ein Melt-up dann wiederum den Weg für einen scharfen Markteinbruch ebnen könnte. Die Bewertungsmultiplikatoren sind derzeit historisch hoch, insbesondere bei Large-Cap-Wachstumswerten (Grafik), räumt Yardeni ein. Es sei aber anzunehmen, dass die Bewertungsmultiplikatoren höher sind, wenn die Anleger glauben, dass die Firmengewinne länger schneller wachsen können, weil eine Rezession in absehbarer Zeit weniger wahrscheinlich ist.

Yardeni gesteht gleichzeitig zwar auch ein, dass es keine Garantie dafür gibt, dass es bis zum Ende Jahrzehnts nicht doch noch irgendwann zu einer Rezession kommt. Doch er erinnert gleichzeitig auch daran, dass es trotz der erheblichen Straffung der Geldpolitik zwischen 2022 und 2024 keine Rezession gegeben hat. Und so gesehen könnte es durchaus sein, dass eine Rezession auch in den kommenden Jahren ausbleibt.

Yardeni glaubt nicht an Handelskrieg

Die größte Sorge, die Yardeni umtreibt, ist ein Handelskrieg, der die Weltwirtschaft bremst. Der Börsenstrategie hält das aber nach wie vor für unwahrscheinlich. Diese Option ist in das Szenario einer geopolitischen und/oder heimischen Schuldenkrise eingebaut, wobei er dieser Konstellation, wie bereits zuvor erwähnt, aber nur eine subjektive Wahrscheinlichkeit von 20 % zuschreibt.

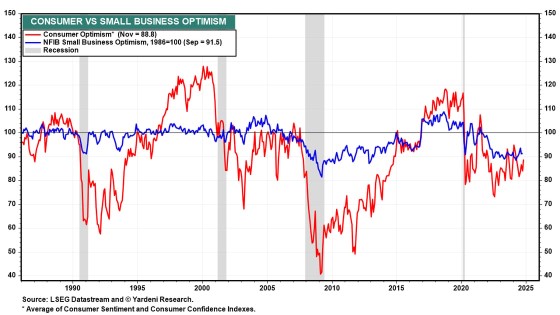

Ansonsten merkt Yardeni noch an, sich bewusst und etwas besorgt darüber zu sein, dass die Stimmung der Marktteilnehmer übermäßig bullisch ist. Es würde ihn jedenfalls nicht überraschen, wenn das Bull/Bear-Verhältnis sogar auf ein neues Rekordhoch ansteigt. Wenngleich er nicht mit einem weiteren Bärenmarkt bis zum Ende des Jahrzehnts rechnet, so nimmt er doch an, dass es auf dem unterstellten Weg nach oben zweifelsohne einige Korrekturen geben wird. Mit Blick auf den Optimismus von Verbrauchern und Unternehmen erwartet Yardeni für die kommenden Monate eine ähnliche Entwicklung wie nach der Wahl Trumps im Jahr 2016 (siehe Grafik).

Abschließende Anmerkung der Redaktion: Die USA befinden sich in einer Phase des Wandels, und als Marktteilnehmer wird es spannend zu beobachten, was der Aktienmarkt daraus machen und ob der Optimismus von Yardeni tatsächlich aufgehen wird.

& Profi-Tools von

& Profi-Tools von