Tracking ÖL-Stocks: Die Anzeichen auf Wirtschaftsstabilisierung bieten eine gute Ausgangsbasis!

Liebe Leser,

Der Energiesektor ist derzeit vor den Hintergrund des KI- und Bitcoin-Hypes bei den Anlegern stark in den Hintergrund geraten, was eine CRV-technisch bessere Chance für einen Wiedereinstieg bietet. Der erste Grund warum, man darüber nachdenken sollte, ist die Tatsache, dass großkapitalisierte Energieerzeuger über starke Fundamentaldaten, hohe Kreditratings und niedrige Gewinnmultiplikatoren verfügen. Dazu kommt die Kombination aus der Konsumstärke und der starken Verfassung des US-Arbeitsmarkts, wobei die aktuelle Berichtssaison mittlerweile klare Anzeichen für eine Wiederbelebung der Konjunktur v.a. in den USA zeigt. Das alles dürfte dazu führen, dass man im weiteren Jahresverlauf höhere Energiepreise erleben wird, was logischerweise auch Top-Energy-Stocks positiv (Kurspotenzial von etwa 20-30 %) bewegen wird.

Günstige Bewertung

Die führenden amerikanischen Energiekonzerne wie Chevron (CVX), Exxon Mobil (XOM) und Co. können aktuell für rund das 12-fache des Gewinns gekauft werden. Sie haben überdurchschnittlich hohe Dividendenrenditen, sichere Ausschüttungsquoten und jahrzehntelanges jährliches Dividendenwachstum. Zugleich besteht für die Anleger auch die Möglichkeit, in kanadische oder europäische Energiekonzerne zu investieren, die im Vergleich zu US-Werten eine noch günstigere Bewertung haben. Positiv zu erwähnen ist auch die Tatsache, dass Large-Cap-Energieerzeuger mit langlebigen Reserven sich in der Regel in einer guten fundamentalen Verfassung befinden, was im Fall einer wirtschaftlichen Erholung eine sehr gute Ausgangslage für das erneute Wachstum bietet.

Wiederbeschleunigung des US-Wirtschaftswachstums ab 2024/25

Anzumerken ist zunächst die Tatsache, dass sich die US-Wirtschaft in den vergangenen zwei Jahren insgesamt verlangsam hat. Doch eine Verlangsamung bedeutet lediglich ein langsameres Wachstum, wobei einige Sektoren nur leicht geschrumpft sind. Doch dank der angelaufenen Re-Industrialisierung des nordamerikanischen Kontinents sieht man mittlerweile immer mehr Anzeichen dafür, dass man Richtung 2024/25 eine Wiederbelebung, aber v.a. einer Wiederbeschleunigung des Wachstums im US-amerikanischen Industriesektor und im Verarbeiteten Gewerbe erleben wird. Das alles sind Energiehungrigen Sektoren. Und da das globale Öl- und Gas-Angebot aktuell knapp bleibt, wobei die Versorgungswege (Spannungen im Roten Meer/Suezkanal etc.) immer mehr gestört werden, ist es anzunehmen, dass man schon Richtung Ende 2024 steigende Energiepreise verzeichnen wird. Und genau dies würde ja auch die Aktien großkapitalisierter Top-Energy-Stocks erneut ins Spiel bringen.

.png)

https://viz.traderfox.com/peer-group-tabelle/US1667641005/DI/chevron-corp/aktien-67308-387272-67320

Exxon Mobil (XOM) bleibt weiterhin Top-Pick

Der Konzern dürfte zukünftig von seinen wachsenden Beteiligungen im Perm-Becken profitieren. Um an dieses Ziel zu gelangen, übernahm XOM den Konkurrenten Pioneer Natural Resources. Gleichzeitig investiert man stark in Offshore-Bohrungen, darunter ein großes Projekt vor der Küste Guyanas. Damit verfügt Exxon über Öl-Reserven für die nächsten 12,6 Jahren, wobei der Branchendurchschnitt bei rund 10,1 Jahren liegt, was für gewisse Plansicherheit sorgt. Exxons KGVe24 liegt bei 12. Dies wäre im Vergleich zu den meisten Konkurrenten eine höhere Bewertung, aber wenn man sich die positive Dynamik rund um freien Cashflow ansieht, sieht die Aktie weniger teuer aus. Die Free-Cashflow-Rendite liegt ja bei netten 9,6 %. Und dies ist ein wichtiges Indiz dafür, ob der Konzern zukünftig in der Lage sein wird, wachsende Dividenden zu zahlen und Aktien zurückzukaufen. Die Dividendenrendite der Aktie von 3,52 % trägt zusätzlich zur Attraktivität bei.

Chevron (CVX) - der Top-Pick Nr. 2.

In einer ähnliches Ausgangssituation befindet sich auch die Aktie von Chevron (CVX). Trotz der aktuellen Korrektur bleibt Chevron eines der am besten geführten großen Energieunternehmen der Welt. Die Underperformance von Chevron war das Resultat einer suboptimalen operativen Performance. Zwei der größten Ölfelder von Chevron im Perm-Becken und in Kasachstan wiesen zuletzt Produktionsausfälle auf. Außerdem waren die Investoren von Chevrons 60 Mrd. USD starken Übernahme von Hess Ende Oktober 2023 nicht wirklich überzeugt. Grund dafür war u.a. die Tatsache, dass Hess einen 30%igen Anteil an dem riesigen Offshore-Feld in Guyana hat, wo zuletzt Streitigkeiten rund um Gebietsansprüche mit Venezuela aufgeflammt waren. Positiv ist hier dennoch der Umstand zu erwähnen, dass Hess auch über Assets in Malaysien verfügt. Angesichts der weiterhin hohen Nachfrage nach Gas ist es also anzunehmen, dass Exxon schon bald auch seine Gasproduktion in der asiatischen Region steigern wird. Dafür spricht auch die 50%ige Übernahme der malaysischen Firma SapuraOMW durch den französischen Energiekonzern TotalEnergies (TTE). Das Ziel ist wohl ebenfalls die Steigerung der Gasexploration in der südasiatischen Region, um die steigende Nachfrage profitabel zu bedienen.

TotalEnergies (TTE) – der günstige Franzose

Was TotalEnergies (TTE) angeht, so ist es ein vertikal integriertes Öl- und Gasunternehmen, das sich mit der Exploration und Produktion von Erdölprodukten und der Entwicklung erneuerbarer Energiequellen (RES) beschäftigt. Die Hauptgeschäftsfelder des Unternehmens sind Exploration und Produktion, integriertes Gas, erneuerbare Energien, Mineralölprodukte, Marketing und Vertrieb. Und da es sich hierbei um eine Europäische Aktie handelt, ist TTE in Vergleich zu CVX und XOM deutlich günstiger bewertet. Das KGVe24 liegt hier bei rund 6,5, wobei der Konzern eine Dividende von fast 5 % zahlt. Dabei verfügt TotalEnergies über eine starke Präsenz in allen Segmenten des Öl- und Gasgeschäfts. Das Unternehmen ist sowohl im Upstream- als auch im Midstream- und Downstream-Segmenten tätig, was es ihm ermöglicht, die Kosten zu kontrollieren und zusätzliche Margen durch die Produktion von höhermargigen Produkten zu generieren.

TotalEnergies - Der konservative Franzose

Das Geschäft des Unternehmens ist sowohl in Bezug auf die Produkttypen als auch auf die Geschäftsgeografie stark diversifiziert, was der Aktie einen konservativen Charakter verleiht. Nach einem Rekordjahr 2022 sind die Öl- und Gaspreise zu ihren Durchschnittswerten zurückgekehrt, aber fundamentale Faktoren wie die angesprochene Wiederbeschleunigung der US-Wirtschaft und ggf. wirtschaftliche Stabilisierung in Europa könnten zu einer neuen Runde des Anstiegs der Rohstoffpreise führen. Und TotalEnergies könnte einer der Hauptnutznießer dieses Trends werden. Langfristig ist es jedoch der angelaufene LNG-Boom, der auch TTE sehr gute Wachstumschancen bescheren dürfte, zumal TTE die Entwicklung des LNG-Segments in seiner Wachstumsstrategie priorisiert und entsprechend fördert.

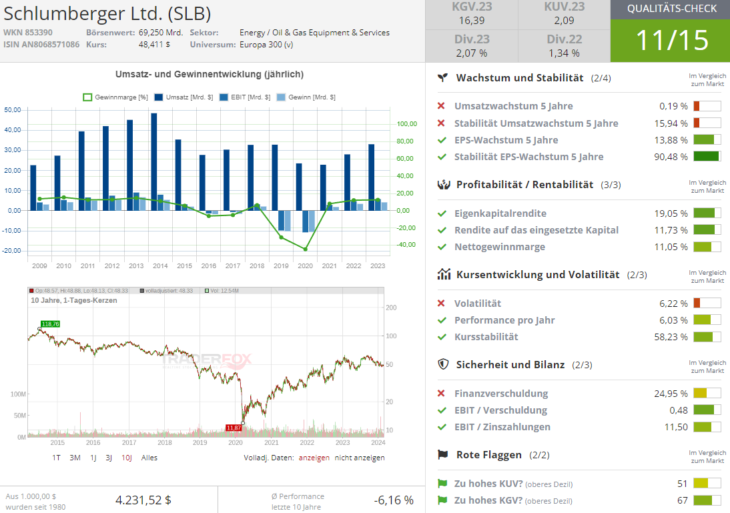

Schlumberger (SLB) – der weltweit größte Ölfelddienstleister

Schließlich ist es heute die Aktie des Ölfelddienstleisters Schlumberger (SLB), die zu diesem Zeitpunkt wohl über einen deutlich höheren Kurspotenzial verfügen dürfte. Der Konzern ist ja das weltweit größte Ölfelddienstleistungsunternehmen, das eine breite Palette von Dienstleistungen für Öl- und Gasprojekte anbietet. Die Einnahmen des Unternehmens sind ausgeglichen und werden sowohl durch die Planung und den Bau von Bohrlöchern in neuen Projekten als auch durch die Aufrechterhaltung, Wartung und Förderung der Produktion in bestehenden Projekten generiert.

Offshore-Geschäft ist der Wachstumstreiber

Die Story, die hier gespielt wird, basiert auf der Annahme, dass die Gesamtinvestitionen in Offshore-Projekte im Zeitraum 2022-2025 ein Niveau von etwa 500 Mrd. USD erreichen werden, was einem Anstieg von 90 % gegenüber dem Zeitraum 2016-2019 entspricht. Laut Fortune Business Insights wird der globale Markt explizit für Offshore-Bohrungen zwischen 2024 und 2030 mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 8,7 % wachsen und von 36,5 Mrd. USD im Jahr 2023 auf 65,6 Mrd. USD im Jahr 2030 steigen. SLB scheint diese Tendenz auch schon erkannt zu haben und stärkte seine Position auf dem Offshore-Markt durch die Gründung eines Joint Ventures mit Aker, OneSubsea im vergangenen Jahr. Das neue Unternehmen, das den Namen OneSubsea tragen wird, wird Innovation und Effizienz in der Unterwasserproduktion vorantreiben, indem es Kunden dabei hilft, Reserven zu erschließen und die Zykluszeit zu verkürzen.

Die Offshore-Auslandspräsenz wird ausgebaut

Schlumberger geht davon aus, dass sich die Gesamtinvestitionen in Offshore-Projekte in den Jahren 2024-2025 auf rund 200 Mrd. USD belaufen werden, wobei Offshore-Projekte bis 2025 die Onshore-Projekte übertreffen und fast 70 % aller genehmigten Projekte erreichen werden. Als Wachstumstreiber dürften hier v.a. die Erschließung von Großprojekten in Guyana, Brasilien und im Nahen Osten sowie der Ausbau der Produktionskapazitäten in Afrika und die Wiederaufnahme der Exploration in den neuen Seeprovinzen Namibia, Tansania, Kolumbien, Indien und im östlichen Mittelmeerraum fungieren. SLB hat am Ausbau der Offshore-Exploration in diesen Regionen ein strategisches Interesse. Denn fast 80 % des Umsatzes des Unternehmens im Jahr 2023 stammen genau aus solchen vielversprechendsten Märkten außerhalb der Vereinigten Staaten. Außerdem verzeichnete man in diesen Regionen auch das schnellste Wachstumstempo, was für SLB mittelfristig weitere Wachstumschancen bieten dürfte. Anzumerken lässt sich lediglich der Umstand, dass Schlumberger für 2024 eine starke Erhöhung der Kapitalrückführung an die Aktionäre angekündigt hat. In diesem Jahr plant das Unternehmen, 25 % mehr Mittel für Dividenden (Div.23 lagen bei 2,07 %) und Aktienrückkäufe bereitzustellen als im Jahr 2023.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: hält derzeit die Aktien von Chevron, die im Text mitangesprochen werden.

& Profi-Tools von

& Profi-Tools von