Portfoliocheck: Chris Davis setzt auf digitales Lernen und ist jetzt größter Aktionär bei New Oriental Education

Christopher "Chris" Cullom Davis wurde das Investieren bereits in die Wiege gelegt und so leitet er heute das Geschäft der unabhängigen im Besitz von Mitarbeitern befindlichen Investmentgesellschaft Davis Selected Advisers ("Davis Advisors").

Die Ursprünge des Unternehmens gehen auf den legendären Investor Shelby Cullom Davis zurück, einen führenden Finanzberater von Gouverneuren und Präsidenten. Dieser gründete das Unternehmen Shelby Cullom Davis & Company in den späten 1940er Jahren mit einer Anfangsinvestition von 100.000 US-Dollar. Bei Ende seiner Karriere Anfang der 1990er Jahre hatte er hieraus über 800 Millionen Dollar gemacht.

Sein Sohn Shelby Moore Cullom Davis gründete 1969 das heutige Unternehmen Davis Advisors, das inzwischen ein Vermögen von fast 30 Milliarden Dollar verwaltet. Die Davis-Familie, Mitarbeiter von Davis Advisors sowie Fondsdirektoren haben hiervon selbst mehr als zwei Milliarden Dollar investiert.

Seit seiner Gründung setzt Davis Advisors auf ein und dieselbe bewährte Anlagephilosophie und investiert langfristig in Unternehmen, die man zu günstigen Preisen eingesammelt hat. Man versteht Aktien als Eigentumsanteile an realen Unternehmen und nicht als Wettscheine auf Kursschwankungen. Daher investiert Davis Advisors viel Zeit und Ressourcen für eine gründliche fundamentale Analyse der Unternehmen mit dem Schwerpunkt auf dem Konzept der "Owners Earnings", das auch Warren Buffett bevorzugt.

Verkürzt dargestellt, errechnet sich diese "normalisierte Ertragskraft des Unternehmens" aus dem Nettoergebnis zuzüglich Abschreibungen und Amortisation abzüglich der Kapitalkosten. Im Gegensatz zum Free Cashflow berücksichtigen die Owners Earnings also nur Positionen, die sich auf den Gewinnanteil der Eigentümer auswirken. Während der Free Cashflow auch alle nicht cash-wirksamen Effekte und sämtliche Kapitalkosten enthält, werden bei den Owners Earnings hier nur die Kosten angesetzt, die zur Unterhaltung des laufenden Geschäfts anfallen.

Mit diesem Ansatz ist Davis Advisors sehr erfolgreich und die heute in dritter Generation von Chris Davis geführte Gesellschaft managt ein gutes Dutzend Fonds und ETFs. Der älteste davon, der Davis New York Venture Fund, existiert bereits seit dem Jahr 1969. Er kommt auf eine durchschnittliche jährliche Rendite von 11,7%, womit er alle großen Indizes um Längen schlägt.

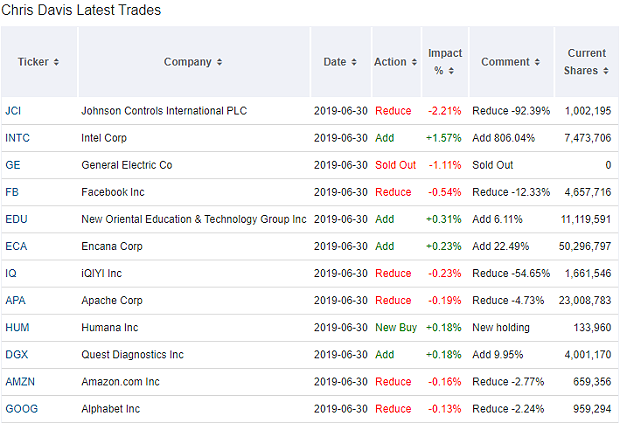

Chris Davis top Transaktionen im zweiten Quartal

Auch im zweiten Quartal hat Chris Davis es ruhig angehen lassen und die Turnoverrate bei Davis Advisors lag bei lediglich 3 Prozent. Im Bestand befinden sich 132 Unternehmen, darunter 3 Neuaufnahmen.

Die stärksten Auswirkungen auf sein Depot hat der beinahe vollständige Verkauf von Johnson Controls und bei General Electric ist Chris Davis jetzt komplett ausgestiegen, nachdem er im ersten Quartal seinen Bestand bereits halbiert hatte. Hier hat er wohl die Hoffnung auf einen baldigen Turnaround begraben.

Im Technologiebereich hat er Facebook um gut 12 Prozent reduziert und bei Apache um fast 5 Prozent; dabei hatte er diese Größenordnung bei Apache erst im zweiten Quartal zugekauft. Jeweils um die 2,5 Prozent herum baute er bei Amazon und Alphabet ab; hier reduziert er bereits seit dem 2018er Schlussquartal seinen Bestand. Im Gegenzug baute er allerdings seine Intel-Beteiligung massiv auf das Neunfache aus.

Und dann hat Chris Davis weitere Anteile bei New Oriental Education gekauft, einem Anbieter von Schulungs- und Ausbildungsdienstleistungen. Erstmals stieg Davis hier 2016 ein bei Kursen um die 40 Dollar und er hat seitdem seinen Anfangsbestand von 320.000 Anteilen auf inzwischen 11,12 Millionen Aktien ausgebaut. Damit hält Chris Davis nicht nur 7,02 Prozent aller Aktien von New Oriental Education, sondern er ist auch deren mit Abstand größter Aktionär.

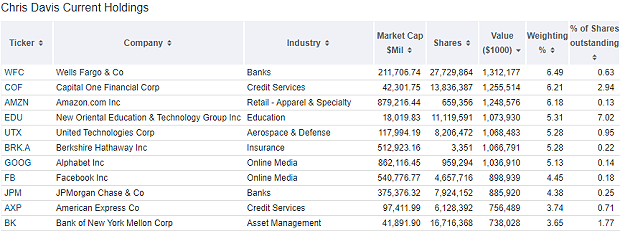

Chris Davis top Positionen am Ende des zweiten Quartals

Im Portfolio von Davis Advisors liegen Finanzwerte mit 40,4 Prozent weiter unangefochten an der Spitze, gefolgt von Technologiewerten, die es auf 22,3 Prozent bringen. Zyklische Konsumwerte bringen es auf 13,1 Prozent vor Industriewerten mit 6,4 Prozent und defensiven Konsumwerten mit 5,4 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Die US-Großbank Wells Fargo kann ihren im vorletzten Quartal eroberten Spitzenplatz mit 6,5 Prozent behaupten, gefolgt von Capital One und Amazon mit jeweils rund 6,2 Prozent. Auf den vierten Platz hat sich New Oriental Education hochgearbeitet und bringt nun 5,3 Prozent auf die Waagschale. Dies ist sowohl den Zukäufen als auch dem starken Kursanstieg der Aktie zu verdanken (an denen Chris Davis selbst wohl nicht ganz unschuldig ist).

Insgesamt ist Davis bei den Bankwerten breit und stark aufgestellt und die soeben verkündeten guten bis sehr guten Ergebnisse in diesem Sektor, angeführt von JPMorgan Chase, Bank of America

und Wells Fargo, dürften ihm große Freude bereiten.

Warren Buffetts Berkshire Hathaway liegt mit 5,3 Prozent auf dem sechsten Rang, allerdings sind dies lediglich die A-Aktien. Hinzu müssen wir noch den Bestand an B-Aktien mit 1,7 Prozent Depotgewichtung zählen, so dass Berkshire insgesamt auf genau 7 Prozent kommt. Und damit (fast) den Spitzenplatz einnimmt!

Ähnlich verhält es sich nämlich bei Alphabet. Der Bestand an C-Aktien liegt bei 5,13 Prozent und der an A-Aktien 2,51 Prozent, so dass ihr Gesamtgewicht insgesamt 7,64 Prozent beträgt. Das bedeutet, noch vor Berkshire Hathaway, den Spitzenplatz.

Ganz spitzfindige Leute könnten jetzt allerdings einwenden, dass Wells Fargo mit 9,32 Prozent in Berkshires Aktienportfolio gewichtet ist, und deshalb deren Gewicht in Davis Portfolio indirekt auch über 7 Prozent liegt. Aber wir wollen nicht päpstlicher als der Papst daherkommen und stellen einfach fest, dass es diese drei Spitzenpositionen auf mehr als 20 Prozent bringen und Chris Davis einen fokussierten Depotansatz verfolgt. Wie Warren Buffett selbst auch.

Aktie im Fokus: New Oriental Education

New Oriental Education (EDU) ist der größte Anbieter privater Bildungsdienstleistungen in China. Online Aus- und Weiterbildung ist ein Boom-Markt und in einer immer digitaler werdenden Welt liegt es geradezu auf der Hand, sich in diesem Markt aussichtsreich zu positionieren. Aber auch Offline steigt die Nachfrage nach Bildung weiter an.

Was weniger auf der Hand liegt, ist angesichts des sich seit anderthalb Jahren immer heftiger zuspitzenden Handelskriegs zwischen den USA und China ausgerechnet auf einen chinesischen Anbieter zu setzen. Und zwar mit einem erheblichen Teil des Depotanteils. Schaut man auf den Kursverlauf, so kennt der fast nur den Weg nach oben. Das ist natürlich auch den steten Zukäufen seitens Chris Davis geschuldet, aber auch andere Investoren setzen auf EDU. Und das erklärt sich, wenn man mal die nackten Zahlen betrachtet.

Seit 1993 haben sich knapp 45 Millionen Studierende für einen der Kurse von EDU angemeldet, davon allein 8,4 Millionen im bisherigen Geschäftsjahr 2019. EDUs Netzwerk umfasst 83 Städte in China und fast 34.000 Lehrkräfte unterrichten in 1.233 Lernzentren, zu denen auch 95 Schulen gehören. Darüber hinaus betreibt EDU 15 Buchhandlungen in China und kann auf ein Netzwerk von 160 Drittanbietern zurückgreifen. New Oriental Education ist eine der bekanntesten Bildungsmarken in China und genießt hohes Vertrauen.

Nun ist China bezogen kein Wachstumsland mehr, jedenfalls was die Bevölkerungsentwicklung angeht. Indien hat ihm hier längst den Rang abgelaufen, was natürlich an der staatlich gelenkten restriktiven Bevölkerungspolitik in China liegt. Auf der anderen Seite bildet sich in China seit gut 15 Jahren einen schnell wachsende vermögende Mittelschicht heraus und das vormals landwirtschaftlich geprägte Land holt mit Riesenschritten auf. Hieraus ergeben sich auch ohne starkes Bevölkerungswachstum enorme Wachstumsraten, was sich auch bei der Bildung zeigt. Während in Europa und Nordamerika viele Menschen zu satt sind und glauben, der Staat oder die Gesellschaft schulde ihnen etwas, ist gerade Asien von einer anderen Mentalität geprägt, von Wissbegierde, Fortschrittsstreben und Unternehmergeist.

Daher ist es auch nicht verwunderlich, dass asiatische Familien bis zu 15 Prozent ihres Einkommens für diese Bildungsdienstleistungen ausgeben, während US-Amerikaner gerade mal 2 Prozent aufwenden. Sicher, das Durchschnittseinkommen der Amerikaner liegt höher als das der Asiaten und daher ist ein etwas niedriger Anteil der Bildungsausgaben am Gesamteinkommen erklärbar, aber nicht ein derartig großer Unterschied. Und berücksichtigt man nun, dass die Durchschnittseinkommen in Asien viel schneller steigen als in den USA, dann kann man das enorme Potenzial erahnen, das hier lauert. Und zwar nicht kurzfristig, sondern auf mittlere und lange Sicht.

China hat längst erkannt, dass es seine Bürger besser ausbilden muss, wenn es nicht die billige Werkbank der Welt bleiben will. Der Fünfjahresplan Chinas fördert daher ausdrücklich Unternehmertum und Innovationen und er unterstreicht die Notwendigkeit, die Hochschulbildung zu fördern. Das kommt New Oriental Education natürlich zugute.

New Oriental Education bleibt auf Erfolgskurs

Der Konzern ist der Branchenführer und der Ruf seiner Einrichtungen ist hervorragend. Unternehmensgründer Michael Yu verfolgt dabei eine klare Vision und leitet auch heute noch die Geschäfte. Yu setzt auf eine innovative und inspirierende Anwendung humorvoller und interaktiver Unterrichtstechniken, ohne dabei die Werte traditioneller chinesischer Bildungswerte zu vernachlässigen.

Eltern können Kinder im Alter von bis zu drei Jahren in den EDU-Klassen Englisch, Chinesisch, Mathematik, Musik und Kunst einschreiben und diese Lernprogramme setzten sich durch die Mittel- und Oberschule fort, wenn die Studienprogramme auf jeder Stufe technischer werden. Nach den Schulabschlüssen, die EDU ebenfalls unterstützt durch spezielle Prüfungsvorbereitungskurse, kümmert sich EDU auch um die begleitende Berufsausbildung. Dabei werden auch bei technischen Berufsbildern ergänzende Kenntnisse vermittelt aus den Bereichen Marketing, Buchhaltung und Personalwesen. Dadurch bekommen die Ausgebildeten nicht nur einen breiteren Horizont und können auch über den Tellerrand ihrer späteren Tätigkeit hinaus blicken und unternehmerische Zusammenhänge besser verstehen, sondern sie haben auch viel bessere Voraussetzungen für einen möglichen Start in die Selbstständigkeit.

New Oriental Education trifft mit seinem Bildungsansatz und seinen Angeboten genau den richtigen Nerv, wie auch die Geschäftszahlen immer wieder aufs Neue belegen. Das Geschäftsjahr 2018/19 ging Ende Mai zu Ende und kürzlich legte EDU seine Zahlen für das vierte Geschäftsquartal vor.

Die Nettoerlöse stiegen im Jahresvergleich um 26,5 Prozent und es schrieben sich im Jahresvergleich 32,4 Prozent mehr Studenten ein. Der größte Wachstumstreiber ist das Nachhilfegeschäft und das POP Kids-Programm für jüngere Kinder; für diese beiden Programme ergab sich ein Umsatzwachstum von 28,5 bzw. 31 Prozent. Und diese starken Zuwächse sind positive Aussichten für die Zukunft, da das Bildungsbusiness von Markentreue lebt und viele Schüler ihrer Marke auch während des Studiums und der Ausbildung treu bleiben.

In den letzten zwei Jahren stieg der Jahresumsatz des Unternehmens von 1,48 Milliarden Dollar im Jahr 2016 auf 3,096 Milliarden im Jahr 2018, was einer durchschnittlichen jährlichen Wachstumsrate von 44 Prozent entspricht. Das Wachstum beim Ergebnis je Aktie liegt auf Sicht von drei Jahren bei durchschnittlich 20 Prozent und stieg von 1,43 Dollar je Aktie in 2016 auf 1,87 Dollar je Aktie in 2018. Und die Erwartungen für die Wachstumsraten der nächsten beiden Jahre liegen mit 32 und 31 Prozent noch deutlich höher.

Was uns zum Aktienkurs führt. Der stand im Herbst 2015 bei 20 Dollar und stieg bis Mitte 2018 auf gut 100 Dollar, bevor er in der heftigen Korrektur bis Anfang 2019 auf rund 55 Dollar zurückfiel. Inzwischen hat er sich wieder vollständig erholt und notiert bei annähernd 155 Dollar und damit hat er sich seit dem Jahresstart in etwa verdoppelt. Davon alleine sollte man sich allerdings nicht abschrecken lassen, denn in dieser Höhe notierte die Aktie auch schon vor einem Jahr.

Die Wachstumsraten und die Aussichten sind hervorragend und angesichts des Wachstums ist die Bewertung vergleichsweise akzeptabel. Auf der anderen Seite sind die möglichen negativen Auswirkungen einer Eskalation im US-China-Handelskrieg nicht von der Hand zu weisen, denn eine schlingernde Wirtschaftsentwicklung in China wird auch die Bildungsausgaben unter Druck setzen. Nachdem aber Donald Trump als auch China einen Deal dringend brauchen und die Notenbanken rund um den Globus die Zinsen nach unten setzen, um zusätzliche Konjunkturimpulse zu setzen, scheinen diese Risiken vertretbar im Vergleich zu den Potenzialen.

Neben Chris Davis als mit 7,02 Prozent inzwischen größtem hält BlackRock 5,5 Prozent, Schroder Investment 5,28 Prozent, Vanguard 3,22 Prozent, Genesis Asset Managers 2,87 Prozent und UBS 2,76 Prozent. Diese sechs größten Anteilseigner halten zusammen knapp 25 Prozent der Anteile aber auch bekannte Investoren griffen im zweiten Quartal beherzt zu, wie Jeremy Grantham (plus 40,3 Prozent), Frank Sands (plus 34,1 Prozent), Ray Dalio (plus 238,6 Prozent), Paul Tudor Jones (plus 370,4 Prozent) oder Steven Cohen (plus 8,96 Prozent).

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von