Portfoliocheck: Primecap setzt auf den digitalen Wandel der Welt. Vor allem mit Cisco Systems

Seit 1985 erzielte Primecap Management eine durchschnittliche Jahresrendite von 13,4 Prozent und konnte damit den S&P 500-Index um mehr als 2 Prozent abhängen. 2 Prozent auf 38 Jahre sind nicht einfach zusammengerechnete 76 Prozent Überrendite, sondern durch den Zinseszinseffekt ergibt sich nach 30 Jahren eine erhebliche Outperformance von rund 2.700 Prozent! Kein Wunder, dass Investoren Primecap gerne und immer mehr ihr Geld anvertrauen.

Dabei geht man stets nach einen festen Anlageschema vor:

1. Zunächst erfolgt der Blick auf das Fundamentale. Weniger auf die rückwärtsgewandte Bewertung, sondern vielmehr auf die langfristigen Wachstumsaussichten, die durch neue Produkte, Veränderungen der Branchenbedingungen oder ein neues Management befeuert werden können. Hier suchen sie dann nach einer Diskrepanz zu den aktuell vorherrschenden Erwartungen des Marktes gegenüber den "wahren" Perspektiven.

2. Primecap Management zielt nicht auf kurzfristige Chancen, sondern investiert mittel- und langfristig. Mindestens drei bis fünf Jahre sollten es schon sein und sie kaufen sich daher bei Unternehmen ein, von denen sie sich in diesem Zeitraum eine Outperformance gegenüber dem Markt erwarten.

3. Einen besonderen Wert legt man auf eine individuelle Entscheidungsfindung. Man sucht einen Macher an der Spitze des Zielunternehmens, nicht ein Komitee oder eine gemeinsam verantwortliche Gruppe.

4. Am Ende steht, ganz selbstverständlich, die Frage der Bewertung. Sie ist der Schlüssel für erfolgreiche Investitionsentscheidungen und Primecap sucht nach einer möglichst hohen Diskrepanz zwischen dem ermittelten fairen Wert des Unternehmens und der gegenwärtigen aktuellen Marktbewertung. Ein gutes Unternehmen wird nur dann zu einem guten Investment, wenn man es auch günstig genug kaufen kann.

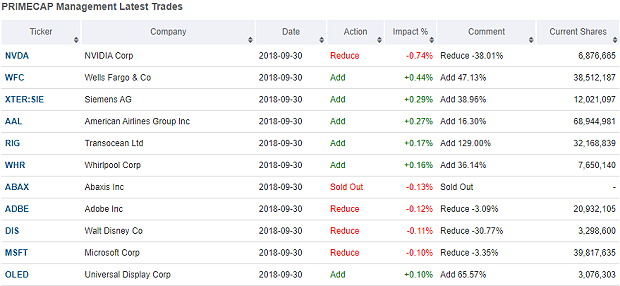

Primecap Managements Käufe und Verkäufe

Primecap hat im dritten Quartal 2018 einige gewichtige Veränderungen im Portfolio vorgenommen, ohne eine ganz neue Position aufzunehmen. Vollständig abgebaut hat man Abaxis und beim Chiphersteller NVIDIA hat man fast 40 Prozent der Position glattgestellt und um immerhin 30 Prozent bei Walt Disney abgebaut. Während NVIDIA sehr schwach gelaufen war und man dies wohl eine Verlustbegrenzung nennen könnte, stellt sich bei Disney der Teilverkauf eher als Gewinnmitnahme dar.

Annähernd verdoppelt hat Primecap seine Position in Wells Fargo, Whirlpool und Siemens; bei Transoceation hat man nun sogar 130 Prozent mehr im Depot. Damit setzt Primceap auf klassische Industrieunternehmen und einen Dienstleister der Offshore-Öl-Industrie. Bei Adobe und Microsoft hat man jeweils gut 3 Prozent seiner Anteile verkauft, das ist kaum wesentlich.

Primecap Managements Portfolio

Zum Ende des dritten Quartals 2018 war das Portfolio von Primecap Managament vor allem von fünf Sektoren geprägt. Technology war mit 35 Prozent der stärkste Brocken, gefolgt von Healthcare (26%), Industrials (19%), Consumer Cyclical (10%) und Financial Services (9%).

Das Portfolio ist sehr breit aufgestellt, so dass Eli Lilly mit 4 Prozent bereits die größte Position ist. Adobe folgt mit 3,8 Prozent – die beiden Werte haben im letzten Quartal ihre Plätze getauscht. bereits die größte Einzelposition war. Es schließen sich Biogen (3,6%), SouthWest Airlines (3,1%), Microsoft (3,1%), Amgen (2,9%), FedEx (2,5%) und Texas Instruments (2,5%) an. Damit gab es keine Veränderung bei den sieben größten Positionen, abgesehen von der Reihenfolge.

Ein Wert, der weder bei den stärksten Veränderungen noch bei den größten Portfoliopositionen auftaucht, ist Cisco Systems. Dennoch ist es eine bemerkenswerte Position, denn Primecap ist einer der größten Einzelaktionäre von Cisco Systems und hält knapp 0,6 Prozent an dem Netzwerkausrüster. Womit man sogar noch vor Ken Fisher liegt.

Aktie im Fokus: Cisco Systems

Ohne Cisco Systems würde es das Internet in seiner heutigen Form gar nicht geben. Cisco war vor 20 Jahren das Unternehmen, das das Rückgrat des Netzes gebaut hat bzw. die Infrastruktur für die Unternehmen lieferte, die das Netzwerk dann aufbauten. Folgerichtig war Cisco im Jahr 2000 dann auch das wertvollste Unternehmen der Welt – bevor das Platzen der Internetblase viele Unternehmen in den Abgrund riss. Auch Cisco brauchte viele Jahre, bevor man sich wieder berappeln konnte. Denn in klassischer New Economy-Manier war Cisco früher ein reinrassiges Wachstumsunternehmen ohne Aussicht auf Gewinnerzielung. "Umsatz ist der neue Gewinn" schien damals die Maxime zu sein, der später viele Unternehmen zum Opfer fielen, als die Kurse crashten, die Wirtschaft erlahmte und es kein frisches Geld der Börsen mehr für illusorische Zukunftsräume gab.

Das ist inzwischen Schnee von gestern und der Dinosaurier hat überlebt. Und ist besser im Geschäft als jemals zuvor. Denn die Visionen des Onlinehandels, der globalen Vernetzung, die wurde allesamt in den Schatten gestellt und heute sprechen wir vom Internet der Dinge, der Vernetzung von Maschinen, Geräten und Menschen. Datenkommunikation ist der Schlüssel; Daten in größtmöglicher Geschwindigkeit auszutauschen ist die Voraussetzung für immer neuere Technologien und Anwendungsmöglichkeiten. Und natürlich die Sicherheit der Daten, dieses Thema dringt immer mehr ins Bewusstsein der Menschen, während unsere Daten von der heimischen Festplatte in die Cloud migrieren.

Und wie passt Cisco Systems hier rein?

Cisco ist der weltweit führende Entwickler und Hersteller von High-Performance-Multimedia- und Multiprotokoll-Internetworking-Produkten für Computernetzwerke. Die Produkte, insbesondere Router und Switches, decken eine große Bandbreite an End-to-End Netzwerk-Hardware, -Software und -Services ab und die Hauptkunden sind Telefongesellschaften, Internet-Service-Anbieter, Energieversorger, der Staat und kleine bis mittelständische Unternehmen. Der normale Anwender bekommt die Geräte und Dienste von Cisco eigentlich gar nicht direkt zu sehen, er nutzt sie allerdings ständig, wenn er sich ins Internet einloggt oder über sein Smartphone oder Tablet surft.

Das Kerngeschäft von Cisco ist noch immer Hardware, die Router und Switches stellen das Rückgrat der Netzwerkinfrastruktur dar. Doch der Trend geht schon seit einigen Jahren weg von dieser Hardware, die Cisco seine Dominanz einbrachte, hin zu Softwarelösungen. Und wie alle Dominatoren hat auch Cisco diesen Trend anfangs belächelt, dann bekämpft und erst (zu) spät versucht, auf den Trend aufzuspringen. Und müht sich seitdem, auch hier an die Spitze zu gelangen. Ein Milliardenkonzern und Dow Jones Schwergewicht ist eben kein Schnellboot, sondern ein riesiger Öltanker: weder leicht zu steuern, noch schnell zu wenden. Und doch gehören schnelle und konsequente Entscheidungen und Richtungsänderungen seit jeher zu Ciscos Geschäftsmodell und zu seinem Erfolgsgeheimnis.

Doch Ciscos Kerngeschäft mit Routern und Switches, das noch immer gut 40 Prozent seines Geschäftsvolumens ausmacht, schrumpft zunehmend. Allerdings gestaltet Cisco, anders als IBM, den Wandel erfolgreich und kompensiert die schrumpfenden Umsätze mit dem Einstieg in neue Geschäftsfelder. Dabei setzt man nicht nur auf Softwarelösungen zum Ersatz der schwindenden Hardwareumsätze, sondern ist längst auch wieder aktiver Motor der Entwicklung in ganz neuen Bereichen. So spielt Cisco ganz vorne mit, wenn es um Cybersecurity geht, aber auch beim Thema Blockchain. Zentraler Verknüpfungspunkt ist das Internet of Things (IoT), die möglichst mobile Vernetzung aller Geräte untereinander.

Gemeinsamer Nenner all dieser neuen Entwicklungen rund um das Internet und die zunehmende Verknüpfung der Geräte, aber auch der Menschen über Social Media-Angebote wie Twitter, Facebook usw., ist ein explosionsartiges Wachstum des Datenvolumens. Und dieses rasant steigende Volumen ist heute nicht mehr nur von firmeninternen Netzwerken zu stemmen, sondern von den weltweiten Datennetzen, da die Daten rund um den Globus verschickt werden. Und sollte sich die Blockchain durchsetzen, wird diese Technologie das Datenvolumen noch einmal massiv erhöhen.

Aber auch das (noch) Modethema autonomes Fahren kann nur zur Realität werden, wenn überall und ständig Daten ausgetauscht werden. Jedes Fahrzeug für sich genommen, autonom gesteuert, wäre nur eine schnellere Variante eines heutigen Automobils. Erst durch die Kommunikation mit anderen Fahrzeugen und einer Leitzentrale wird aus den vielen einzelnen Wagen ein Ensemble, das sich optimal steuern lässt.

Um diese schnelle Datenkommunikation möglich zu machen, braucht es ein neues Netz. 5G, die fünfte Generation des Mobilfunknetzes, wird in diesem Jahr starten. Jedenfalls werden die Frequenzen versteigert und ab dann werden die Telekomunternehmen die nötigen Infrastrukturinvestitionen, die weltweit mehrere hundert Milliarden Dollar ausmachen werden, tätigen müssen. Es werden eine Vielzahl neuer Sende- und Empfangsstationen für mobile Daten und endlose Millionen Kilometer an zusätzlichen Glasfaserkabeln benötigt. Und hier sind die Lösungen von Cisco gefragt, sowohl die Hardware als auch die Software; es winkt ein riesiges Geschäft.

Dabei dürfte sich außerhalb Chinas auch positiv auswirken, dass der chinesische Telekomausrüster Huawei unter Spionageverdacht geraten ist und sowohl in EU-Staaten aber vor allem in den USA von Aufträgen ausgeschlossen ist. Bereits beim aktuellen Fusionsanlauf von T-Mobile USA und Sprint war es ein Zugeständnis an die US-Kartellwächter, sich von Huawei zu trennen. Dabei waren die Chinesen gerade bei der Deutschen Telekom der bevorzugte Netzinfrastrukturpartner.

Top Thema Cybersicherheit

Je mehr wir uns auf vernetzte Datenkommunikation verlassen, desto anfälliger werden die Systeme von außen. Und wenn alles miteinander vernetzt ist, reicht ein einzelner Schwachpunkt, um das gesamte System infiltrieren zu können. Daher ist zwingende Voraussetzung, dass nicht nur die Daten, sondern auch die Netze und die Datenbanken mehrfach gesichert werden und zwar nicht erst auf Ebene der Nutzer über Softwareprogramme oder Apps, sondern in den Systemen selbst.

Cisco Systems hat hier gegenüber vielen kleineren Wettbewerbern den Vorteil, dass man in allen Bereichen tätig ist und daher seinen Kunden integrierte Konzepte anbieten kann. Dabei entwickelt Cisco nicht alle Ideen selbst, sondern seit Gründung des Unternehmens gehört zur Strategie, dass man sich Technologie, Know How und fähiges Personal durch Zukäufe einverleibt. Und so wendet Cisco Jahr für Jahr einen erheblichen Teil seines enormen Chasflows dafür auf, junge, innovative Unternehmen zu erwerben und in sein Unternehmensnetzwerk einzubinden. Wie man im letzten Jahr gesehen hat, als man für 1,9 Milliarden Dollar die Firma Broadsoft kaufte und damit die hausinterne Kommunikations- und Kollaborationssparte stärkte, schreckt Cisco dabei auch nicht vor großen Summen und großen Namen zurück.

Cisco ist der Platzhirsch im Bereich der digitalen Infrastruktur und wird von vielen Gegnern herausgefordert. Mit einigen liefert man sich einen harten Wettbewerb, besonders mit asiatischen Herausforderern. Doch hier kommen die immer stärker aufkommenden Sicherheitsbedenken Cisco zu Hilfe. Denn auch den Staaten ist klar, dass die Sicherheit der Netzinfrastruktur höchste Priorität genießen muss; die nationale Sicherheit hängt immer weniger von Panzern und Soldaten ab, als vielmehr von Cybersecurity-Spezialisten und Programmierern.

Cisco verdient also beim Aufbau der Netzinfrastruktur, beim Betrieb und der Wartung der Netze und auch noch bei der Sicherung der Daten, die anschließend durch dieses Netz fließen. Und an jeder Stelle bleibt Geld hängen und speist den Cashflow von Cisco Systems. Damit finanziert der Konzern Zukäufe, Dividenden und Aktienrückkäufe. Und diese Gemengelage in Kombination mit dem voraussichtlichen Wachstumsschub durch die nächste Mobilfunkgeneration bietet auf viele Jahre eine nahezu perfekte Welt für Cisco Systems. Und für seine Aktionäre…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von