Portfoliocheck: Value Investor Chuck Akre profitiert von der First Data-Übernahme durch Fiserv – dank KKR

Akre ist ein Value Investor klassischer Prägung. Er investiert nach derselben Maxime wie Buffetts kongenialer Partner Charlie Munger und hält nichts von hektischer Betriebsamkeit. Er denkt lieber zweimal nach, bevor er nichts tut. Und wenn er Aktien kauft, dann mit sehr langem Anlagehorizont. Entsprechend niedrig ist sein Turnover; das heißt, er handelt stets nur wenige Aktien. Und er konzentriert sich auf einige wenige Werte und auch diesen Focus Investing genannten Stil hat er mit Buffetts und Mungers Investmentphilosophie gemein.

"Warum sollte ich die zweitbeste Aktie kaufen, wenn ich auch die beste haben kann?"

(Warren Buffett)

Doch damit sind die Parallelen zu Buffett noch nicht ausgereizt, denn auch Akre setzt bevorzugt auf Finanzwerte. Diese machen zum Ende des dritten Quartals mit 51 Prozent mehr als die Hälfte seines Portfolios aus, gefolgt von Communication Services und zyklischen Konsumwerten mit 16,6 und 12,2 Prozent.

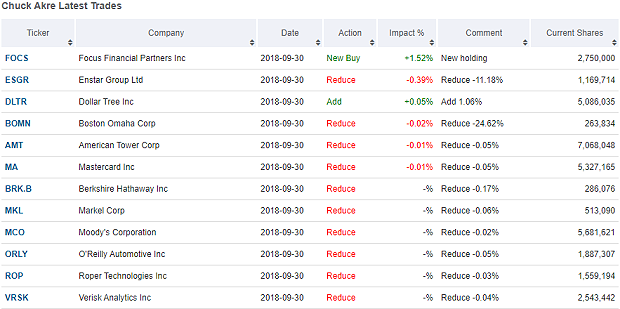

Akres Käufe und Verkäufe

Im dritten Quartal hat Chuck Akre kaum Veränderungen in seinem Depot vorgenommen.

Er hat fast ausschließlich marginale Verkäufe vorgenommen mit Ausnahme von Boston Omaha Corp, die er um knapp ein Viertel reduziert und Enstar Group, die um gute 11 Prozent abgebaut wurden.

Aufgestockt hat er bei Dollar Tree und neu an Bord ist Focus Financial Partners, wodurch er seinen Depotanteil an Finanzwerten nochmals etwas ausgebaut hat.

Akres Portfolio

Bei seinen größten Positionen gab es im dritten Quartal keine Veränderungen gegenüber dem zweiten Quartal. Auf dem elften Platz notiert der Finanzinvestor KKR, den Akre im ersten Quartal neu aufgenommen und wo er im zweiten Quartal seine Position dann verdoppelt hatte. Im dritten Quartal erfolgten keine weiteren Käufe mehr, was auch dem deutlich gestiegenen Aktienkurs geschuldet von KKR sein dürfte.

Mit etwas mehr als 3 Prozent Depotanteil belegt KKR zwar nur den elften Platz in Akres Portfolio, dennoch dürfte Akre gerade mit diesem Investment gerade viel Freude haben, denn im KKRs Portfolio schlummert eine ehemalige beinahe Depotleiche aus Zeiten der Finanzkrise, die allerdings einige Milliarden auf die Waagschale bringt. Und die nun Gegenstand einer heißen Übernahme in der Fintech-Szene ist…

Aktie im Fokus: KKR und seine Beteiligung First Data

Auf das Geschäftsmodell des Finanzinvestors KKR & Co., der letztes Jahr seine Rechtsform von einer Limited Partnership (L.P.) zu einer Körperschaft (C-Corp.) geändert hat, hatte ich in meinem letzten Portfoliocheck zu Chuck Akre ausführlich dargelegt, daher beschränke ich mich heute auf die – momentan besonders interessante - Beteiligung First Data.Der Zahlungsdienstleister First Data Corp. (FDC) war bisher keine Erfolgsgeschichte für KKR. Aber zumindest hat er KKR nicht das Genick gebrochen, was durchaus hätte passieren können. Denn KKR hatte FDC 2007 übernommen und in der größten Übernahme der Firmengeschichte atemberaubende 29,8 Milliarden Dollar bezahlt. Quasi am Vorabend der Finanzkrise und mit 24 Milliarden Dollar zu einem Großteil finanziert durch Kredite. Und damals kosteten Kredite noch richtig Zinsen!

KKR musste unmittelbar danach mit ansehen, wie seine neue Beteiligung dramatisch an Wert verlor, während das Zinsgewicht geradezu erdrückend wurde. Es folgten Umfinanzierungen und eine Abwertung der Beteiligung seitens KKR auf 60 Cents je Dollar. Heute kann man sagen, dass KKR mit der Refinanzierung und Umschuldung des Deals eine Glanzleistung gelungen ist, trotz aller Scherzen und Verluste, die der Deal bis dato mit sich gebracht hat. Und das, während man selbst 2010 an die Börse ging.

Wer oder was ist First Data?

First Data ist ein Anbieter von E-Commerce Lösungen für den Zahlungsverkehr. Seine Produkt- und Dienstleistungsangebot umfasst Dienstleistungen für die Geschäftsabwicklung und -bearbeitung, Kreditkarten, Debitkarten, Prepaidkarten, Geschenkkarten, Gehaltsabrechnungen, Schutz gegen Betrug, Authentifizierungslösungen, Dienstleistungen für elektronische Scheckannahme durch TeleCheck, Internet-Kommerz und bewegliche Zahlungslösungen. Also ein breites Spektrum an Finanz- und Zahlungsdienstleistungen, mit dem man sich im Wettbewerb mit MasterCard oder VISA befindet, aber auch mit PayPal und weiteren aufstrebenden Fintechs.

First Datas Umsatz im Jahr 2018 betrug rund 9,5 Mrd. Dollar bei Wachstumsraten zwischen fünf und sechs Prozent. Weltweit werden 22.000 Menschen beschäftigt. First Data ist einer der größten Zahlungsabwickler der Welt, der 1,7 Billionen Dollar in 74 Milliarden Transaktionen abwickelt. So war der Stand per Ende 2014, als man an die Börse ging, und das entsprach mal eben 10 Prozent des US-BIP.

Und nun wird dieser Gigant von einem Fintech übernommen; genaugenommen ist es eine Fusion durch einen Aktientausch, aber die Fiserv-Aktionäre werden am Ende etwas mehr als 56 Prozent am gemeinsamen Unternehmen halten.

Der Deal: Fiserv wird die First Data Corp. im Rahmen eines Aktiendeals erwerben. Gemäß den Bedingungen des Deals erhalten die Anleger von First Data 0,303 Fiserv-Aktien je FDC-Aktie, wodurch das Gesamtvolumen der Transaktion bei 22 Milliarden Dollar liegt. Die First Data-Aktionäre profitieren dabei von einer Prämie von 29 Prozent auf ihre Aktien und halten rund 42,5 Prozent am Pro-Forma-Unternehmen.

Der Grund für die Fusion sind die größere Marktmacht und natürlich erhebliche Synergieeffekte. Und hier liegt der wahre Kick, denn es geht um 900 Millionen Dollar an Einsparungen über einen Zeitraum von fünf Jahren. Diese sollen im ersten Jahr ein Ergebniswachstum bei Fiserv von 20 Prozent bringen, während es im fünften Jahr bereits bei 40 Prozent liegen soll.

Fiserv ist der kleinere der beiden Partner, aber der effizientere. Bei einem Umsatz von 5,5 Milliarden Dollar wird ein bereinigter Betriebsgewinn von 1,8 Milliarden Dollar erzielt, so dass die Marge auf den Umsatz 33 Prozent beträgt. First Data erwirtschaftet mit einem Umsatz von 8,6 Milliarden Dollar einen bereinigten operativen Gewinn von 2,4 Milliarden Dollar und somit eine Marge von 28 Prozent. Unter Einbeziehung der durchschnittlichen Synergieeffekte von rund 500 Millionen Dollar pro Jahr lägen der kombinierte bereinigte Betriebsgewinn bei 5,3 Milliarden Dollar und der kombinierte Umsatz bei 14,6 Milliarden Dollar.

Das sind beeindruckende Zahlen und auch der Grund, weshalb KKR seine Zustimmung zu dem Deal gibt. Es fließt zwar kein Geld, aber der verwässerte Anteil an dem stärkeren Unternehmen bietet KKR zusätzliche Chancen. Denn First Data war bisher eher ein Ladenhüter im KKR-Bestand; zu hoch sind die Schulden und die daraus resultierenden Zinsbelastungen bisher. Durch die Fusion mit Fiserv entsteht ein agilerer Konzern, der ganz vorne mitspielt und schneller wächst. Und KKR ist ja nur aus einem Grund bei First Data eingestiegen: um Geld zu verdienen. Und diesem Ziel kommt KKR nun einen großen Schritt näher.

Üblicherweise hat KKR Unternehmen etwa sieben Jahre im Bestand, bevor sie weiterverkauft werden. Und das möglichst mit Gewinn. First Data nähert sich nun schon seinem zwölften Jahr, auch wenn KKR zwischenzeitlich Anteile angegeben hat. Mehr als 30 Prozent dürften KKR noch zuzurechnen sein an First Data und seit dem Börsengang zu gut 16 Dollar konnte der Kurs um fast 45 Prozent zulegen – natürlich auch dank der Offerte von Fiserv. Nachdem KKR in der Vergangenheit massive Abwertungen auf seine First Data-Position vorgenommen und diese die Ergebnisse früherer Jahre belastet hatten, sollte sich das Investment auf lange Sicht nun doch noch auszahlen für KKR. Und seine Aktionäre, wie Chuck Akre. Der Value Investor hat bei seinem Einstieg im ersten Halbjahr letzten Jahres weniger als 20 Dollar je KKR-Aktie auf den Tisch gelegt. Gut möglich, dass er im vierten Quartal wieder auf der Käuferseite war, als es die KKR-Aktien erneut zu derart günstigen Kursen abzustauben gab. Wir werden es sehen…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von