Portfoliocheck: Verläuft Daniel Loebs zweite Attacke auf Sony (noch) erfolgreicher?

Dabei legt er sich nicht mit Schwächlingen an, sondern ist in den letzten Jahren auch mit Unternehmensgiganten in den Ring gestiegen und deren Chefs bisweilen mächtig auf die Füße getreten. Darunter so illustre Namen wie Philips, Sotheby’s, Yahoo, Sony, UniCredit, Eon, Nestlé, United Technologies und Campbell Soup.

Gerne versucht er, durch öffentlichen Druck Sitze im Aufsichtsrat der Unternehmen zu bekommen und platziert seine Vorstellungen zur Unternehmensstrategie oder Abspaltungen lautstark und setzt das Management so erheblich unter Druck. In den meisten Fällen mit Erfolg, so dass er bei Yahoo seinen Einsatz knapp verdreifachte oder bei Sony in einem Jahr einen Return von 20 Prozent einstrich.

Third Point gründete Loeb mit 3 Millionen Dollar und heute verwaltet er einen zweistelligen Milliardenbetrag; seine durchschnittliche Jahresrendite liegt bei knapp 15 Prozent. Und in diese Zeit fallen die beiden großen Crashs, die Internetblase (2000) und die Finanzkrise (2008/09), was die Ergebnisse umso bemerkenswerter macht.

Dabei führt uns der Unternehmensname zu einer weiteren Leidenschaft von Loeb, dem Surfen. Denn Third Point ist ein bei den Wellenreitern beliebter Anlaufpunkt in Malibu.

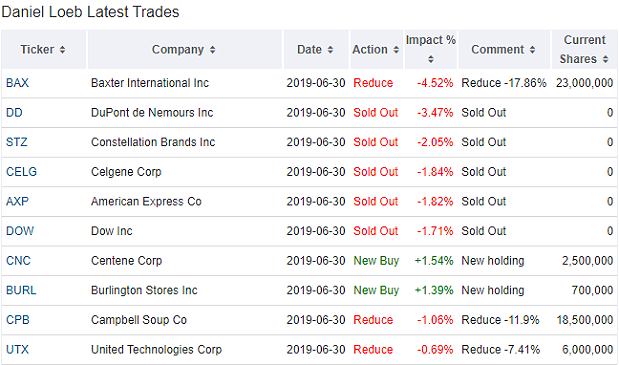

Daniel Loebs Top-Transaktionen im zweiten Quartal

Nach einem sehr schwierigen Vorjahr findet Daniel Loeb zurück in die Spur. Sein Portfoliowert hat sich wieder auf knapp 8,5 Milliarden Dollar erhöht und er hält aktuell 42 Positionen, darunter 16 neue. Die Bezeichnung "aktivistischer Investor" kommt also nicht von ungefähr…

Der Healthcare-Sektor sank etwas ab auf nun noch 35,8 Prozentpunkte. Die Industriewerte konnten mit 15,6 Prozent ihren zweiten Platz behaupten vor den zyklischen Konumwerten mit 10,5 Prozent, Finanzwerten mit 10,3 Prozent, defensiven Konsumwerte mit 10,1 Prozent und Finanzwerten mit 9,4 Prozent.

Dan Loeb hat eine ganze Reihe seiner Positionen geschlossen. So hat er nach der Aufspaltung von DowDuPont in drei einzelne Unternehmen deren Nachfolger aus seinem Depot verbannt. Ebenso hat er Constellation Brands und American Express restlos aussortiert, nachdem er hier im ersten Quartzal bereits jeweils rund die Hälfte seiner Position verkauft hatte. Und auch Celgene, die sich in der Übernahme durch Bristol-Myers Squibb befinden, stieß er ab. Loeb sieht hier wohl das restliche Upsidepotenzial als begrenzt an.

Bei Campbell Soup verkauft Loeb inzwischen scheibchenweise seine Anteile, nachdem das Unternehmen seinen Forderungen zumindest teilweise nachgekommen ist und sich seiner alten verkrusteten Strukturen erledigt und Teilbereiche zum Verkauf stellt. Knapp 12 Prozent seiner Position hat Loeb im zweiten Quartal verkauft und im Juli nochmals sechseinhalb Prozent. Er nutzt den sich erholenden Aktienkurs, um Geld in die Kasse zu kriegen.

Eine ähnliche Motivation scheint Loeb auch bei Baxter an den Tag zu legen, denn von seiner mit Abstand größten Depotposition hat er nochmals Aktien verkauft und zwar knapp 18 Prozent seines Bestands.

Nachdem United Technologies sich Loebs Forderungen ergeben und seine Aufzugsparte OTIS sowie seine Klima- und Sicherheitssparte Carrier von seinem Luft- und Raumfahrtgeschäft abgespalten hat, stürzte man sich umgehend in die Übernahme des Rüstungskonzerns Raytheon. UTX bleibt damit seiner Strategie des Wachstums durch Übernahmen treu und Daniel Loeb ist not amused; er kritisierte das UTX-Management scharf für diesen Schritt, stößt dort aber auf eher taube Ohren. Angesichts vergleichsweise attraktiver Kurse scheint Loeb nun damit zu beginnen, seine Position abzubauen; im zweiten Quartal immerhin schon mal 7,4 Prozent seines Bestands.

Neue Positionen ging Dan Loeb bei Burlington Stores ein und bei Centene, einem Anbieter von Versicherungsleistungen auf dem Gebiet der Gesundheitsfürsorge.

Daniel Loebs Top-Positionen zum Ende des zweiten Quartals

Baxter bleibt auch im zweiten Quartal 2019 Loebs größte Einzelposition mit gut 22 Prozent. Nachdem er im vierten Quartal 2018 seinen Bestand um rund ein Viertel und im ersten Quartal 2019 um weitere 22 Prozent reduziert hatte, verkaufte er Mitte Mai nochmals knapp 18 Prozent seine restlichen Position. Er scheint hier wegen der deutlich steigenden Kurse ein mögliches Klumpenrisiko in seinem Depot vermeiden zu wollen.

Trotz der anteiligen Verkäufe stehen mit Baxter, United Technologies und Campbell Soup die alten Bekannten ganz oben in seinem Depot; diese drei Werte kommen zusammen auf knapp 40 Prozent Depotanteil.

Dahinter folgen Danaher, PayPal und Sotheby’s. Unter seinen 12 Top-Werten finden sich mit PayPal, Worldpay und VISA drei Zahlungsdienstleister, die zusammen knapp 12 Prozent auf die Waagschale bringen.

Aktie im Fokus: Sony Corp.

Der Unterhaltungskonzern Sony ist mit einem Anteil von knapp einem Prozent kein Schwergewicht in Daniel Loebs Portfolio und trotzdem ist es eine besondere Beziehung, die Loeb mit den Japanern verbindet. Denn Loeb ist hier bereits zum zweiten Mal an Bord, um den Konzern zu tiefgreifenden Veränderungen zu zwingen.

Bereits 2013 hatte er sich mit rund sieben Prozent bei den Japanern eingekauft, als diese in einer tiefen Krise steckten. Zwei Jahre zuvor war es Hackern gelungen, in das Play Station-Netzwerk einzudringen und sensible Kundendaten abzugreifen und das von 77 Millionen Nutzern. Neben dem eigentlichen finanziellen Schaden war es vor allem der Imageschaden, der Sony als einem der führenden High Tech-Konzerne der Welt massiv zusetzte. In der Folge lief es in vielen Bereichen des einstigen Vorzeigeunternehmens nicht mehr rund und Daniel Loeb witterte seine Chance.

Er drängte die Japaner, ihr US-Filmstudio-Business abzuspalten und separat an die Börse zu bringen. Doch die Unternehmensspitze blieb hart und widersetzte sich den Wünschen ihres Großaktionärs. Doch weil die Verluste in den Sparten TV und Computer anhielten, kam man um eine Umstrukturierung nicht herum, so dass die Computersparte inkl. der Marke Vaio an Finanzinvestoren abgegeben wurde.

Loeb zog sich aus seinem Investment zurück, ohne seine Ziele erreicht zu haben. Objektiv betrachtet war es eine Schlappe für den charismatischen aktivistischen Investor, doch unterm Strich verdiente er ordentlich Geld mit seiner Attacke, denn der Sony-Aktienkurs hatte sich von seinen Tiefstständen wieder erholt.

Loebs zweiter Versuch

Und nun startet Daniel Loeb eine weitere Attacke. Im Frühjahr gingen Gerüchte um, wonach er bei Investoren Gelder für einen erneuten Milliarden-Angriff einsammeln würde und inzwischen hält er wieder 1,5 Millionen Sony-Aktien im eigenen Bestand; das Volumen ist mit 78 Millionen Dollar allerdings übersichtlich, zusammen mit von ihm geführten Investoren kommt er allerdings auf einen beteiligungswert von 1,5 Milliarden Dollar.

Loebs neuer Vorstoß ist ein anderer und im Grunde eine 180-Grad-Kehrtwende zu seiner früheren Position. Loeb zielt nämlich nicht mehr auf die Abspaltung der US-Filmsparte, sondern er möchte Sonys Konzernstruktur umkrempeln. Sony ist in vielen Sparten aktiv, die nicht unbedingt Synergien aufweisen. Das führt an der Börse regelmäßig zu niedrigeren Bewertungen aufgrund des sogenannten Konglomeratabschlags. Loeb ist sich sicher, dass Sony alleine wegen seiner komplexen Struktur unterbewertet ist und fordert daher einen radikalen Kurswechsel.

So fordert er von Sony, das hoch profitable Chip-Geschäft abzuspalten und sich von der Finanzsparte und weiteren Bereichen zu trennen, wie der japanischen Versicherungssparte. Im Ergebnis würde Sony sich als globaler Unterhaltungskonzern aufstellen – mit einem zentralen Element, nämlich den US-Filmstudios Sony Pictures.

Dabei laufen die Geschäfte bei Sony wieder rund und nicht von ungefähr hatte der CEO Ende letzten Jahres die lange Krise des Konzerns als überwunden erklärt. So hatte die Mediensparte inkl. Sony Music zuletzt knapp 3 Milliarden Betriebsergebnis abgeliefert. Loeb Überlegung ist, dass die Mediensparte als eigenständige Einheit mit rund 45 Milliarden Dollar bewertet werden könnte und auch externe Interessenten wie Netflix oder Amazon interessieren dürfte für ihre eigenen Ambitionen. Aktuell bringt es der gesamte Sony-Konzern auf eine Marktkapitalisierung von 60 Milliarden Dollar.

Die beiden Zahlen zeigen, dass an den Überlegungen von Loeb etwas dran ist und die Aktionäre dürften seinen Plänen wohlwollender gegenüberstehen als bei seinem ersten Angriff. Doch die Konzernspitze erteilte auch seinem neuen Vorstoß eine Absage. So teilte der Vorstandsvorsitzende Kenichiro Yoshida den Sony-Aktionären mit, es sei langfristig die beste Strategie, die Chip-Sparte zu behalten, denn das auf Bildsensoren ausgerichtete Halbleitergeschäft sei ein entscheidender Wachstumstreiber im Konzern und stärke die Wettbewerbsfähigkeit. Mittel- bis langfristig dürften die aus der Sparte generierten Mittel dann auch die hier nötigen Investitionen tragen.

Wiederholt sich die Geschichte?

Mit dieser Abfuhr ist Loeb zum zweiten Mal an der Sony-Spitze gescheitert. Würde er jetzt wieder entnervt seine Anteile auf den Markt werfen, hätte er erneut eine schöne Rendite eingefahren – ohne jedoch sein eigentliches Ziel zu erreichen.

Allerdings sind seine Überlegungen diese Mal fundierter, denn das Sony-Konglomerat dürfte bei der Bewertung seiner Einzelteile deutlich mehr wert sein, als sein jetziger Aktienkurs hergibt. Dies ist der Hebel, den Loeb weiter einsetzen kann, solange es der Sony-Spitze nicht gelingt, den Konglomeratsabschlag anders zu beseitigen oder zumindest signifikant zu reduzieren. Gut möglich, dass Loeb seine Position weiter aufstockt oder dass sich andere Hedge Fonds ebenfalls einkaufen, um den Druck zu erhöhen. Was hier passiert, bleibt abzuwarten.

Was wir allerdings heute schon mit Sicherheit sagen können, ist dass Loebs frühere Gewinne mit seinem Sony-Engagement zwar einen Gewinn brachten, aber diese in keinem Vergleich zu den Kursgewinnen stehen, die Anleger eingefahren haben, die bis heute dabei geblieben sind und den Turnaround mitvollzogen haben. Vor fünf Jahren, im Oktober 2014, stand der Sony-Kurs bei etwa 18 Dollar und aktuell notiert er bei gut 56 Dollar, also dem dreifachen. In diesem Fall hätte sich der Buy & Hold-Ansatz also wesentlich besser geschlagen, als das aktivistische Rein- und Rausspielchen, das Daniel Loeb zu gut beherrscht. Mal sehen, ob er dieses Mal mehr Geduld mitbringt, um die Früchte seiner Überlegungen auch vollständig genießen zu können…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von