4 spannende NEO-Darvas Aktien mit Wachstumsfantasie!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

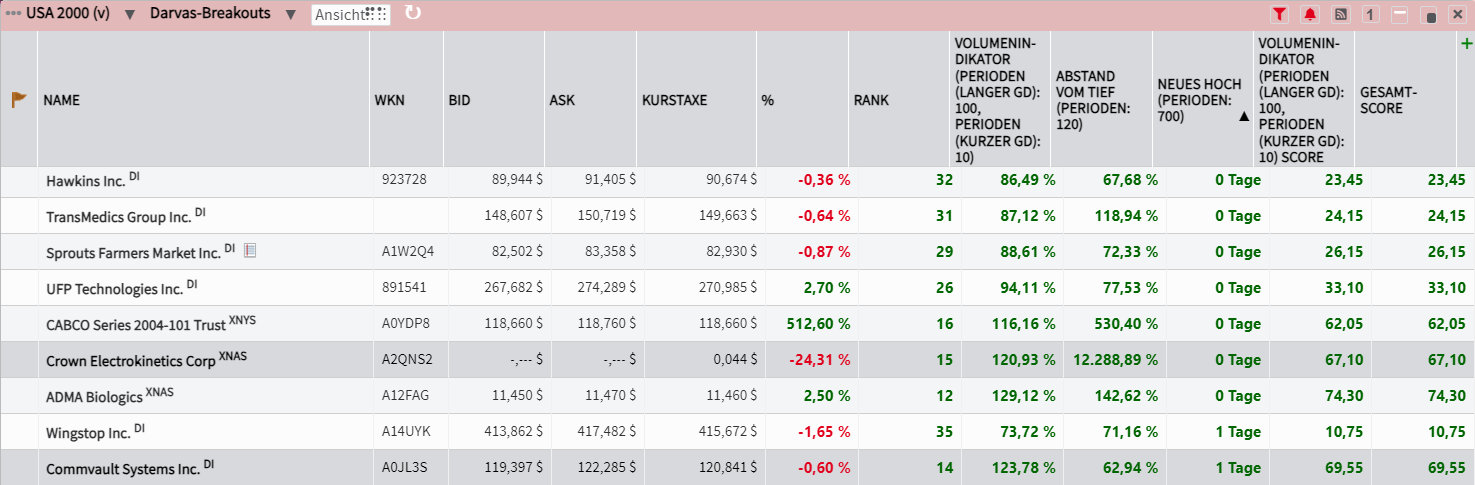

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Darvas-Aktien aus den USA vor!

Hawkins - Chemikalien und Spezialzutaten für eine Vielzahl von Branchen

- Die Performance der letzten 12 Monate beträgt 87 %.

- Hawkins ist ein renommiertes Chemieunternehmen mit Fokus auf Wasseraufbereitung.

- Die strategischen Akquisitionen des Managements sollen den Geschäftsbereich Wasseraufbereitung, der im Quartal ein robustes Wachstum aufwies, weiter stärken.

Hawkins (NASDAQ: HWKN) ist ein führendes Unternehmen für die Herstellung, den Vertrieb und das Mischen von Chemikalien und Spezialzutaten in verschiedenen Branchen. Die drei Geschäftsbereiche des Unternehmens umfassen Industrie, Wasseraufbereitung sowie Gesundheit und Ernährung. Mit einer langen Geschichte und dem Engagement für die Lieferung von Spitzenchemikalien hat sich Hawkins fest als ein wichtiger Akteur in der Branche etabliert. Das umfangreiche Portfolio des Unternehmens umfasst eine breite Palette chemischer Lösungen, die sorgfältig auf die individuellen Bedürfnisse seiner Industriepartner zugeschnitten sind. Von der Unterstützung wichtiger Industrieprozesse bis hin zur Verbesserung der Wasseraufbereitung bietet das Unternehmen wichtige Inhaltsstoffe, die verschiedene Branchen unterstützen und die Betriebseffizienz und höchste Produktqualität gewährleisten.

Durch den aktiven Ausbau des Produktportfolios konnte Hawkins sein Angebot erweitern und neue Märkte erschließen. Ihr Einstieg in die Nutraceutical- und Functional-Food-Industrie ist ein solches Beispiel. Nutraceuticals ist ein Sammelbegriff für Lebensmittel, die eine definierte gesundheitsfördernde Wirkung haben sollen. Als Reaktion auf die steigende Nachfrage nach Gesundheits- und Wellnessprodukten erweiterte Hawkins seine Produktpalette um Stoffe, die in Nutraceuticals und Functional Foods verwendet werden. Damit konnten das Unternehmen ein breiteres Kundenspektrum bedienen und in einen zukunftsträchtigen Wachstumsmarkt einsteigen. Hawkins gelang es, seine Produktpalette durch strategische Akquisitionen und Partnerschaften um eine Vielzahl von Mineralien, Vitaminen, Aminosäuren und anderen notwendigen Elementen zu erweitert, die für die Herstellung von Nahrungsergänzungsmitteln und funktionellen Lebensmitteln notwendig sind. Das Unternehmen wollte das wachsende Wissen der Verbraucher über Gesundheit und Ernährung nutzen, indem es sein Portfolio an sich entwickelnde Gesundheitstrends und Verbraucherpräferenzen anpasst.

Mit diesem Wachstum konnte Hawkins seine Umsatzquellen diversifizieren und sich als umfassenderer Lösungsanbieter für die Chemie- und Komponentenbranche positionieren. Es war ein kalkulierter Versuch, Relevanz und Wettbewerb in einem sich rasch verändernden Marktumfeld zu erhalten. Analysten sind überzeugt, dass diese Diversifizierung Hawkins in die Lage versetzen wird, den Free Cashflow effektiver zuzuweisen und das Wachstum auf vielfältige Weise zu skalieren, wodurch zyklische Abschwünge abgemildert und die Cashflows stabilisiert werden. Dies schafft auch zusätzliche Sicherheit in Bezug auf die Bilanz und Dividende, da das Unternehmen in der Lage ist, mehr Hebelwirkung zu erzielen, ohne sich Sorgen über eine signifikante Margenkompression aufgrund des Segmentvolumens machen zu müssen.

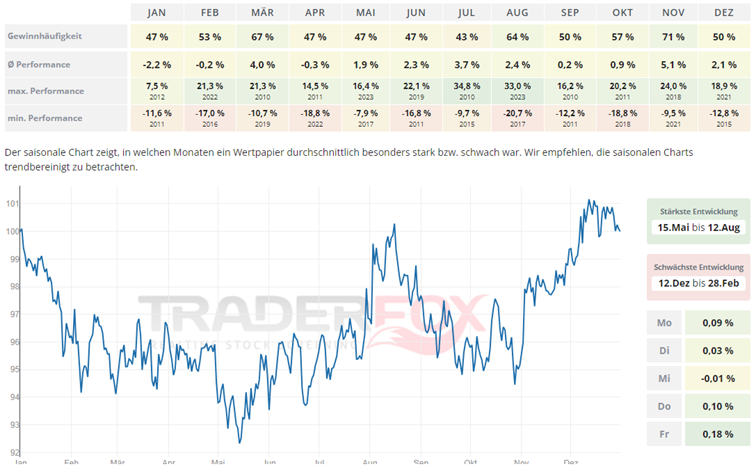

Der saisonale Chart zeigt, dass die Aktie sich am besten im Zeitraum von Mitte Mai bis Mitte August entwickelt. Mit drei Monaten ist dieser Zeitraum lang. Zusätzlich performt auch der Monat November mit einer Gewinnhäufigkeit von 71 % und einer durchschnittlichen Rendite von 5,1 % stark. Im Januar sollte man hingegen nicht in die Aktie von Hawkins investiert sein.

In den letzten 52 Wochen hat die Aktie von Hawkins eine Rendite von 87 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 0,7 %. Die Aktie markierte das 52-Wochenhoch am 01.07.2024 bei 91,68 USD. Das 52-Wochentief markierte die Aktie am 10.07.2023 bei 44,94 USD. Seitdem konnte sich die Aktie um 95 % seit Tief erholen.

Wingstop - Aufstrebende Schnellrestaurantkette mit Fokus auf Hähnchenprodukten

- Die Performance der letzten 12 Monate beträgt 115 %.

- Wingstop steigerte im 1. Quartal 2024 den Umsatz und Gewinn um 34,1 % bzw. 45,3 % stiegen, was auf ein starkes Wachstum der Filialumsätze und die Nettozugänge neuer Restaurants zurückzuführen ist.

- Mit dem Wachstum des AUV verbessert das Unternehmen die Gesamtwirtschaftlichkeit seiner Marken, was zu steigenden Margen geführt hat.

Wingstop (NASDAQ: WING) ist ein Restaurantbetreiber, der sich auf Hähnchenflügel, Hähnchentender, Pommes und neuerdings auch Hähnchensandwiches spezialisiert hat. Das Unternehmen bietet sowohl Inhouse-Dining als auch Takeaway- und Lieferservices an. Es setzt stark auf digitale Bestell- und Lieferplattformen, um Kundenbedürfnisse zu erfüllen und das Wachstum voranzutreiben. Das Unternehmen ist seit seiner Gründung schnell gewachsen und hat weltweit über 2.200 Filialen. Ende 2023 zählte Wingstop laut Euromonitor-Daten nach Systemverkäufen zu den 30 größten Restaurantmarken in den USA.

Ziel ist es, das Netz auf 7.000 Filialen auszubauen. Mit einem Franchisemodell, das zu 98 % aus Franchise- und Werbeeinnahmen besteht, erwirtschaftet Wingstop den Löwenanteil seiner Einnahmen aus Franchiselizenzen und Werbeeinnahmen, während der Rest aus einer kleinen Anzahl eigener Geschäfte stammt. Das effiziente Betriebsmodell des Restaurants basiert auf einer reduzierten Zutatenliste und zeichnet sich durch geringe Arbeitskosten aus, was dank der einfachen Speisenzubereitung auf kleinem Raum und einer flexiblen Immobiliennutzung ermöglicht wird. Dieses Modell mit geringem Kapitaleinsatz führt zu hohen operativen Margen und benötigt nur minimale Investitionen. Digitale Bestellplattformen dienen als Treiber für weiteres Wachstum.

Abgesehen von den zusätzlichen Umsatzvorteilen, die sich aus der Aufnahme von UberEATS als Partner zusätzlich zu DoorDash für sein Drittanbieter-Liefergeschäft ergeben, hat Wingstop eine ermutigende Reaktion auf seine Chicken-Sandwich-Einführung erlebt, wobei das Unternehmen feststellt, dass dies eine Vielzahl neuer Gäste hervorgebracht hat. Chicken Sandwiches einzuführen, war ein cleverer Schachzug. Wenn man von weiterem Wachstum ausgeht, werden im Jahr 2024 in den Vereinigten Staaten rund 3 Milliarden Hähnchen-Sandwiches verkauft werden. Allein die Schnellrestaurantkette Chick-fil-A hat im letzten Jahr mehr als 520 Millionen Hähnchen-Sandwiches verkauft. Selbst wenn Wingstop nur einen Bruchteil dieses Geschäfts übernehmen kann, ist das Unternehmen bestens positioniert, um die Wirtschaftlichkeit der Einheiten zu verbessern.

Im 1. Quartal 2024 sind Umsatz und Gewinn im Vergleich zum Vorjahr um 34,1 % bzw. 45,3 % gestiegen. Das durchschnittliche Verkaufsvolumen ("AUV") konnte weiter ausgebaut werden, indem die Umsätze in den Filialen gesteigert und weltweit insgesamt 2279 neue Standorte eröffnet wurden. Der Umsatz lag bei 145,8 Mio. USD. Während das Unternehmen seine Markenbekanntheit weiter steigert und seine digitale Gästedatenbank nutzt, um Personalisierungsbemühungen zur Gewinnung und Bindung seiner Kunden voranzutreiben, verbessert man auch die Gesamtwirtschaftlichkeit. Dies führt zu einer Rekordzahl sich im Aufbau befindender Restaurants, während man gleichzeitig die Margen durch bessere Lieferantenbeziehungen steigert.

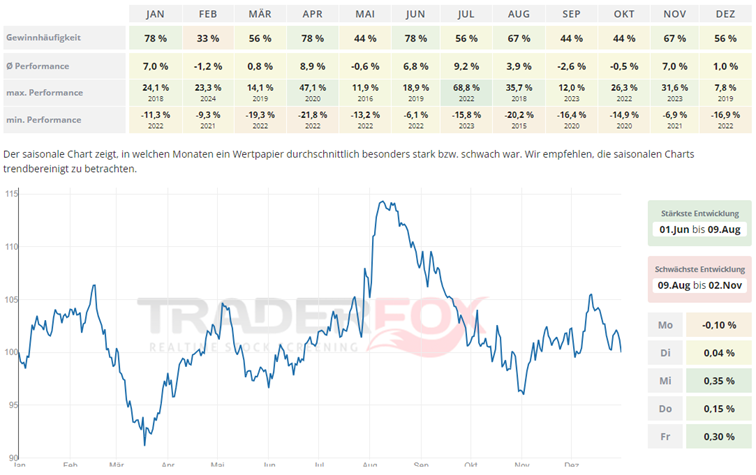

Möchte man in die Aktie von Wingstop investieren, so bietet sich hierfür der Zeitraum von Anfang Juni bis Anfang August an. Grundsätzlich entwickelt sich die Aktie im ganzen Jahr in den meisten Monaten positiv. Den Februar und September sollte man meiden. Der Monat April sticht mit einer Gewinnhäufigkeit von 78 % und einer durchschnittlichen Performance von 8,9 % heraus, ebenso der Monat Juli mit einer Gewinnhäufigkeit von 56 % und einer durchschnittlichen Performance von 9,2 %.

In den letzten 52 Wochen hat die Aktie von Wingstop eine Rendite von 115 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 15 %. Die Aktie markierte das 52-Wochenhoch am 28.06.2024 bei 431,03 USD. Das 52-Wochentief markierte die Aktie am 06.09.2023 bei 149,76 USD. Seitdem konnte die Aktie um 183,55% zulegen.

Commvault Systems - Durch den Einsatz von KI werden Ransomware-Attacken abgewehrt

- Die Performance der letzten 12 Monate beträgt 70 %

- Commvault Systems bietet eine Datenschutzplattform, die Kunden hilft, ihre Daten zu sichern, zu schützen und wiederherzustellen.

- Die CVLT-Aktie profitiert von der zugrunde liegenden Dynamik im Technologiesektor und dem steigenden Bedarf nach Cybersecurity-Lösungen.

Commvault Systems (NASDAQ: CVLT) ist einer der Marktführer im Bereich Datensicherung und -Wiederherstellung und hat sich auf Bedrohungslagen mit Ransomware spezialisiert. Das Unternehmen bietet eine innovative Single-Plattform-Architektur. Die Software gilt als eine der besten Sicherungs- und Wiederherstellungslösungen in der Branche und ermöglicht es Kunden, ihre Unternehmensdaten über den gesamten Lebenszyklus hinweg einfach und kosteneffizient zu schützen und zu verwalten, vom mobilen Mitarbeiter über das Remote-Büro bis hin zum Rechenzentrum. Dabei bietet man eine zentrale Plattform, die laut eigenen Angaben über 15 Backup-Lösungen ersetzen und Betriebsausgaben um 40 % senken kann. Zudem sollen die Gesamtbetriebskosten im Vergleich Konkurrenzprodukten drei- bis fünfmal niedriger ausfallen.

Das Unternehmen wird 2024 und darüber hinaus von der steigenden Nachfrage nach seinen Angeboten profitieren, die durch die langfristige Nachfrage nach stärkerer Cyber-Resilienz innerhalb von Organisationen angetrieben wird. Allein in den USA sind Investitionen in die Cybersicherheitsinfrastruktur einer der wichtigsten Schwerpunkte der aktuellen Regierung. Darüber hinaus scheint CVLT auch über ein solides Angebot zu verfügen, das Compliance-fähig und KI-gesteuert ist, was seine Wettbewerbsfähigkeit auf dem Markt erhöhen sollte.

Die Commvault Cloud startete im November 2023 und zielt darauf ab, durch die Nutzung von KI einen neuen Standard für Cyber-Resilienz zu schaffen. Im Jahr 2019 wurde außerdem Metallic auf den Markt gebracht, eine neue Software-as-a-Service-Lösung, die Kunden den einfachen Zugriff auf Technologie über die Cloud ermöglicht. Dadurch wird sichergestellt, dass die Tools für alle Kunden auf dem neuesten Stand und konsistent bleiben und gleichzeitig der damit verbundene Wartungsaufwand für die Infrastruktur entfällt.

Mittlerweile vereint die neue Commvault Cloud nicht nur das gesamte SaaS- und Softwareangebot auf der neuen Plattform, sondern ist auch darauf ausgelegt, zusätzliche innovative Funktionen der KI mit Metal AI zu integrieren, um Analyserisiken für sensible Daten bereitzustellen, Bedrohungen schneller zu erkennen und schwerwiegende Katastrophen zu verhindern. Mit dem KI-Assistenten "Arlie" liefert Commvault außerdem eine umfassende Bedrohungsanalyse sowie automatisierte Wiederherstellung.

Arlie (Automated Resilience) ist ein KI-Co-Pilot, der Empfehlungen in Echtzeit geben und durch kontinuierliche Leistungsüberwachung auch eine automatisierte Problemlösung bereitstellt. Neben Echtzeit-Bedrohungsanalysen und zusammenfassenden Berichten kann Arlie auch in Sekundenschnelle Codes generieren und ihn mit Cloudburst Recovery verwenden, um Daten in mehreren Umgebungen automatisch und nahtlos wiederherzustellen. Zukünftig wird man auch von den fortgesetzten Partnerschaften mit Hyperscalern profitieren.

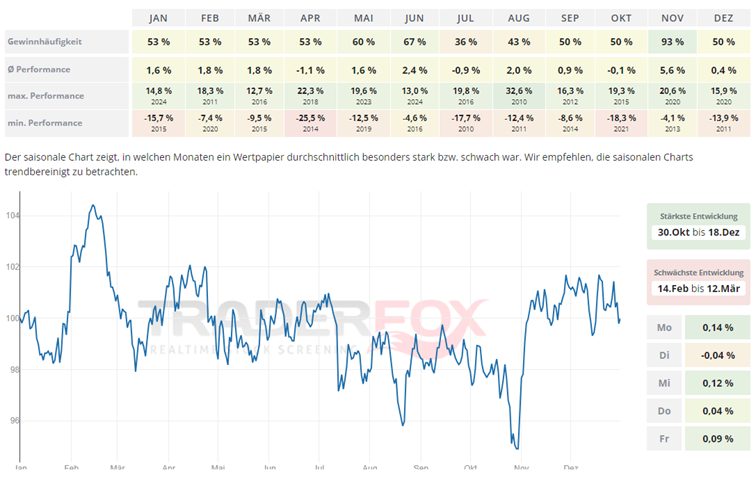

Es bietet sich an, im Zeitraum von Ende Oktober bis Mitte Dezember in die Aktie von Commvault zu investieren. Besonders der Monat November sticht mit einer Gewinnhäufigkeit von 93 % und einer durchschnittlichen Performance von 5,6 % heraus.

In den letzten 52 Wochen hat die Aktie von Commvault Systems eine Rendite von 70 %. In den vergangenen vier Wochen lag die Rendite bei 15 %. Die Aktie markierte das 52-Wochenhoch am 02.07.2024 bei 122,74 USD. Das 52-Wochentief markierte die Aktie am 25.10.2023 bei 63,70 USD. Seitdem konnte die Aktie um 92 % steigen.

Insmed - Volltreffer bei den Phase-3-Studiendaten rundum Bronchiektasen

- Die Performance der letzten 12 Monate beträgt 215 %.

- Brensocatib, der DPP1-Inhibitor von Insmed, zeigte in der jüngsten Studie der Phase 3 zur Behandlung von NCFB eine signifikante Wirksamkeit.

- Das Unternehmen kündigte außerdem an, im 4. Quartal 2024 bei der FDA einen Zulassungsantrag für Brensocatib zur Behandlung von Bronchiektasen einzureichen, von denen in den USA etwa 450.000 Patienten betroffen sind.

Insmed (NASDAQ: INSM) ist ein globales biopharmazeutisches Unternehmen, welches das Leben von Patienten mit schweren und seltenen Krankheiten verbessern möchte. Das erste kommerzielle Produkt des Unternehmens ist ARIKAYCE (Amikacin-Liposom-Inhalationssuspension), das in den USA für die Behandlung der Lungenerkrankung Mycobacterium Avium Complex (MAC) als Teil einer antibakteriellen Kombinationsbehandlung für erwachsene Patienten mit begrenzten oder keinen alternativen Behandlungsmöglichkeiten zugelassen ist. Das Umsatzwachstum dieses Medikaments ist mittlerweile sehr robust. Darüber hinaus umfasst die klinische Pipeline des Unternehmens das Medikament Brensocatib.

Am 28.05.2024 gab das Unternehmen Daten der Phase 3 von ASPEN bei Patienten mit nicht-zystischer Fibrose-Bronchiektasie [NCFB] bekannt. NCFB ist eine chronische und fortschreitende Atemwegserkrankung, die durch eine Erweiterung der Atemwege gekennzeichnet ist und zu Problemen wie wiederkehrenden Infektionen führt. Die meisten Menschen mit NCFB führen ein normales Leben. Bei schweren Fällen können die Folgen jedoch tödlich sein. Die derzeitige Behandlung ist hauptsächlich unterstützend und umfasst Krankengymnastik in der Brust, die frühzeitige Beseitigung von Keimen wie Pseudomonas aeruginosa, chronische prophylaktische Antibiotika und inhalative hypertone Kochsalzlösung.

In der Phase-3-Studie ASPEN untersuchte Insmed den DPP1-Hemmer Brensocatib bei Patienten mit NCFB auf seine Fähigkeit, die Rate der diagnostizierten Lungenverschlechterungen (primärer Endpunkt) über ein Jahr hinweg zu verringern. Brensocatib erreichte seinen primären Endpunkt mit überzeugender statistischer Signifikanz. Darüber hinaus sind die Sicherheitsdaten von Brensocatib einwandfrei.

Das Medikament half in der Studie, die Häufigkeit von Atemwegssymptomen wie chronischem Husten deutlich zu reduzieren. Insmed beabsichtigt nun, die Einreichung eines Zulassungsantrags in den USA zügig voranzutreiben, wobei die Markteinführung im nächsten Jahr erfolgen soll. Außerhalb von NCFB entwickelt das Unternehmen Brensocatib für andere Erkrankungen, die ebenfalls durch Neutrophile verursacht werden, wie chronische Rhinosinusitis ohne Nasenpolypen (CRSsNP) und Hidradenitis suppurativa [HS]. Beide befinden sich derzeit in der Phase 2 der Entwicklung.

Nach Angaben des Unternehmens sind etwa 450.000 Patienten in den Vereinigten Staaten und 400.000 in Europa von NCFB betroffen. Aufgrund seines einzigartigen Wirkmechanismus und der Möglichkeit, das erste für NCFB zugelassene Medikament zu sein, könnte Brensocatib bei Patienten mit schwerer Erkrankung (häufige PEs) in großem Umfang eingesetzt werden. Patienten mit schweren Erkrankungen machen etwa 20 % der Gesamtbevölkerung aus. Recherchen ergeben jährliche Spitzenumsatzschätzungen für Brensocatib zwischen 1 und 5 Mrd. USD.

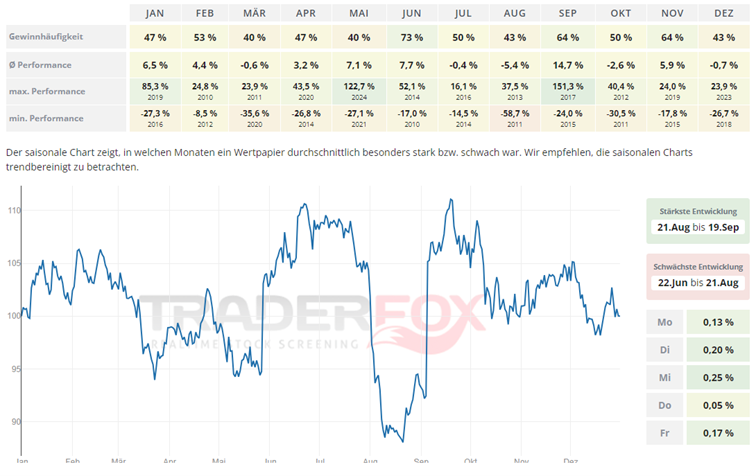

Der Zeitraum mit der stärksten Entwicklung ist kurz und beträgt nur rund einen Monat, von Mitte August bis Mitte September. Besonders der Monat September überzeugt mit einer Gewinnhäufigkeit von 64 % und einer durchschnittlichen Performance von 14,7 %. Auch der Monat Juni bietet mit einer Gewinnhäufigkeit von 73 % und einer durchschnittlichen Performance von 7,7 % Potenzial.

In den letzten 52 Wochen hat die Aktie von Insmed eine Rendite von 215 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 20 %. Die Aktie markierte das 52-Wochenhoch am 25.06.2024 bei 70,65 USD. Das 52-Wochentief markierte die Aktie am 10.07.2023 bei 19,74 USD. Seitdem konnte sich die Aktie um 230 % erholen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Darvas-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von