5 potenzielle Tenbagger - Aktien nach Peter Lynch

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Trader und Investoren,

wir befinden uns in turbulenten und hochvolatilen Zeiten. Im Zusammenhang mit dem Rückgang der Anleihekäufe der FED, steigenden Zinsen, der Russland-Ukraine Krise und internationalen Lieferkettenproblemen wurden die Märkte in den vergangenen Wochen massiv abverkauft. So notiert der S&P500 mittlerweile rund 19 %- und der NASDAQ sogar mehr als 30 % unter seinen Höchstkursen von November 2021. Während die meisten unserer Aktiendepots in diesen Zeiten kurzfristig starke Verluste hinnehmen müssen, eröffnet sich für langfristig orientierte Anleger die Möglichkeit aussichtsreiche Unternehmen zu moderaten Bewertungen zu kaufen.

Einem ähnlichen Ansatz folgt auch der aus Boston stammende Investor, Peter Lynch, der zu den erfolgreichsten Anlegern unserer Zeit zählt. Er übernahm 1977 als verantwortlicher Fondsmanager den Magellan Fund. Von 1977 bis 1990 gelang ihm mit diesem breit gestreuten Fonds eine Durchschnittsrendite von 29,2 % pro Jahr. Zum Vergleich: Der S&P500 erzielte in diesem Zeitraum eine Rendite von "nur" rund 10 % pro Jahr. So wuchs das Anlagevermögen des Magellan Fund von 18 Mio. Auf 14 Mrd. $ zu steigern und beinhaltete am Ende mehr als 1.000 verschiedene Aktien.

Peter Lynch hat als Ziel sogenannte Teebagger-Aktien zu finden, also Aktien die sich verzehnfachen können. Er kauft erfolgreiche und moderat bewertete Firmen und gibt diesen dann mindestens 3 Jahre Zeit, um sich zu entwickeln.

Auf Basis dieser Strategie haben wir bei Traderfox ein Paper erstellt, welches Aktien automatisch nach 5 Kernelementen, nach der Philosophie von Peter Lynch, abbildet:

1. Das PEG-Ratio muss kleiner als 1 sein. Wir arbeiten mit dem PEG-Ratio der letzten vier Quartale. Die Gewinne der letzten vier Quartale (EPS) werden durch die Wachstumsrate im Vergleich zur Periode davor geteilt. Für Peter Lynch war das PEG-Ratio die entscheidende Kennzahl, um herauszufinden, ob eine Aktie günstig bewertet ist. Oder anders ausgedrückt. Die Bewertung muss durch das Wachstum gerechtfertigt sein.

2. Der durchschnittliche Gewinnwachstums (EPS) der letzten beiden Jahr muss über 15 % liegen und bei maximal 40 %. Peter Lynch bevorzugte erfolgreiche Firmen, die ihre Gewinne steigern.

3. Die Verschuldung der Firma darf nicht zu groß sein. Das Fremdkapital/Eigenkapital-Ratio muss unter 0,4 liegen. Peter Lynch empfiehlt Firmen mit einer hohen Verschuldung zu vermeiden. Firmen mit hoher Verschuldung können in schwierigen Konjunkturphasen sehr schnell Probleme bekommen.

4. Das Umsatzwachstum der letzten 5 Jahre muss durchschnittlich größer als 5 %. Damit wird sicher gestellt, dass erfolgreiche Firmen im Depot landen, denen es gelungen ist, moderat zu wachsen.

5. Diese Treffermenge wird absteigend sortiert nach dem durchschnittlichen Gewinnwachstum (EPS) der letzten beiden Jahre.

Tipp: TraderFox veröffentlicht ein täglich aktualisiertes Screening mit allen Aktien, die das Peter-Lynch-Screening erfüllen. Für Kunden des TraderFox Morningstar-Datenpakets (nur 19 € pro Monat) kann es auf https://paper.traderfox.com heruntergeladen werden.

Im Folgenden möchte ich euch die aktuelle Top 5 potenzielle Tenbagger Aktien nach Peter Lynch vorstellen:

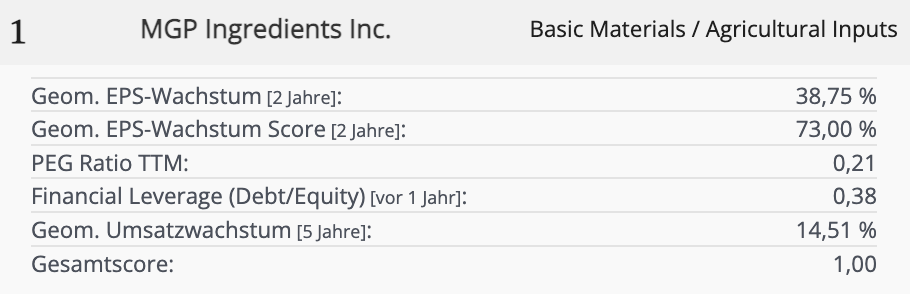

MGP Ingredients Inc.

MGP Ingredients Inc. ist ein US-amerikanischer, führender Anbieter von hochwertigen Spirituosen sowie speziellen Weizenproteinen und -stärken. Der Konzern arbeitet mit kleineren Startups wie auch mit globalen Marken zusammen, um einige der besten Whiskys, Roggen, Bourbon, Gins und Wodkas der Welt herzustellen. Das Unternehmen ist in zwei Segmenten tätig. Das Segment Distillery Products umfasst Alkohol in Lebensmittelqualität sowie in Kraftstoffqualität. Zu den Marken zählen sich u.a. Bardstown, Kentucky, Limestone Branch Distillery aus Libanon, George Remus Straight Bourbon oder Rosville Union Straight Rye Whiskey. Im Segment Ingredient Solutions werden außerdem Spezialstärken und -proteine produziert.

Ein Blick auf die Zahlen zeigt, dass das die produzierten Getränke gut ankommen. So wurde der Umsatz 2021 um mehr als 58 % auf 626,72 Mio. gesteigert, wobei sich der Gewinn sogar auf 91,31 Mio. $ mehr als verdoppeln konnte. Das dürfte u.a. auch mit der gesteigerten Gewinnmarge zusammenhängen, die auf 14,46 % gesteigert werden konnte. Zum Vergleich: Im Vorjahr betrug die Gewinnmarge noch 10,13 %. Das Wachstum soll sich jedoch in leicht abgeschwächter Form auch in Zukunft fortsetzen. Analysten schätzen, dass der Umsatz bis 2023um rund 20 % auf 757,01 Mo. $ ansteigen soll.

Kombiniert man die positiven Wachstumsaussichten mit einem PEG Ratio, das deutlich unter 1 liegt, wird aus der Aktie von MGP Ingredients Inc. nicht nur ein attraktives Investment, sondern auch ein potenzieller Vervielfacher. Das Financial Leverage Debt von 0,38 spricht außerdem für eine geringe Verschuldung und macht es dem Unternehmen auch in wirtschaftlich schwierigen Zeiten möglich, flexibel zu bleiben. Sollte es der Alkohol-Produzent auch in Zukunft schaffen seinen Erfolgskurs beizubehalten, könnten sich die Aktie schon bald als attraktiver Investmentkandidat herausstellen.

First Foundation

First Foundation ist eine US-amerikanische Großbank mit 31 Standorten, die es sich zum Ziel gemacht hat sowohl für Privatpersonen, als auch Unternehmen eine umfassende Plattform von Finanzdienstleistungen zur Verfügung zu stellen. Ihre Tätigkeiten umfassen zum einen Bankgeschäfte, wie z.B. die Vergabe von Krediten, Kreditkarten oder die Bereitstellung von Depotdiensten. Auf der anderen Seite bietet First Foundation aber auch eine private Vermögensverwaltung an und hilft u.a. bei der Vermögensplanung oder dem Investitionsmanagement. Heute verwalte die 687 Mitarbeiter der First Foundation mehr als 10,5 Mrd. $ Bankvermögen.

Der Konzern konnte in der Vergangenheit beweisen, dass er kontinuierlich wachsen- und profitabel wirtschaften kann. Alleine im Jahr 2021 belief sich das Umsatzwachstum auf mehr als 20 %, wodurch sich der Umsatz auf 294,96 Mio. $ erhöhte. Auf der Gewinnseite konnte das Ergebnis sogar um fast 30 % auf 109,51 % gesteigert werden. Dies entspricht einer Nettogewinnmarge von 37,13 %. Außerdem wird eine Dividende in Höhe von 1,69 $ je Aktie ausgeschüttet. Laut Schätzungen soll sich dieser Trend auch in Zukunft fortsetzen. So soll der Umsatz im laufenden Jahr um rund 19 % auf 377,80 Mio. $ gesteigert werden und sich bis 2024 auf 472,00 Mio. $ belaufen.

Dank dem schnellen Wachstum, sowie der geringen Verschuldung hat es die First Foundation in unserer Peter Lynch Selection Liste geschafft. Das geometrische Umsatzwachstum der vergangenen 5 Jahre beträgt 18,92 % und liegt somit deutlich über der 5 % Hürde, die es nach Peter Lynch zu überwinden gilt. Positiv fällt auch der niedrige Financial Leverage von 0,2 auf, der für eine geringe Verschuldung spricht. So bleibt die Großbank auch in schwierigen Konjunkturphasen flexibel und ist weniger anfällig für wirtschaftliche Schwierigkeiten. Dank weiter steigender Zinsen dürfte die First Foundation auch in Zukunft sein starkes Wachstum fortsetzen können und könnte die besten Zeiten noch vor sich haben.

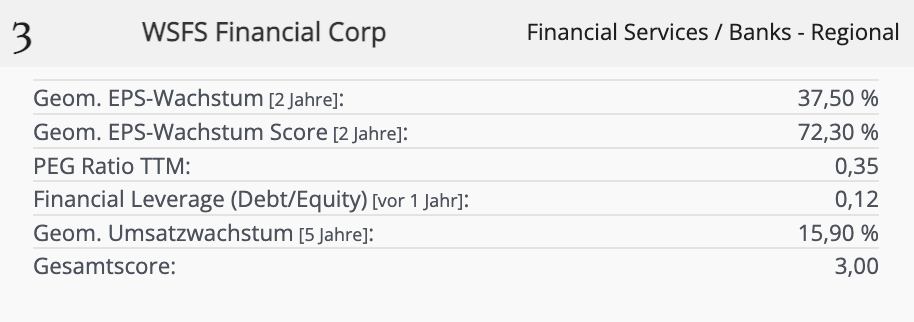

WSFS Financial Corp

Die WSFS Financial Corp mit Sitz in North Carolina, ist eine Spar- und Kreditholdinggesellschaft und bietet Bank- und Finanzdienstleistungen an. Neben klassischen Bankprodukten, wie z.B. Kredite oder andere Finanzprodukte, bietet die WSFS Financial Corp. seinen Kunden außerdem Vermögensverwaltung an. Hier konzentriert sich der Konzern auf das Angebot von Treuhand-, Anlageverwaltungs-, Kredit-, und Einlagenproduktion. Gleichzeitig ist die Großbank ein führender Anbieter von Geldautomaten in den Vereinigten Staaten und verfügt dort mit mehr als 600 Geldautomaten über eines der größten Geldautomatennetzwerke im Greater Delaware Valley.

Trotz eines leichten Umsatzrückgangs im Jahr 2021 um -7,17 % auf 619,13 Mio. $, konnte der Gewinn auf 271,44 Mio. $ mehr als verdoppelt werden. Die Nettogewinnmarge erhöhte sich damit im Vergleich zum Vorjahr um 154,78 % auf 43,84 % gegenüber 17,21 % im Vorjahr. Ein Blick auf die Analystenschätzungen zeigt, dass aber auch das Umsatzwachstum schon bald wieder an Fahrt aufnehmen dürfte. So soll sich der Umsatz 2022 auf 868,50 Mio. $ erhöhen und bis 2023 sogar 971,20 Mio. $, bei einem Gewinn von mehr als 300 Mio. $ betragen. Auch WSFS dürften die steigenden Zinsen in die Hände spielen und das schnelle Wachstum ermöglichen.

Aus diesem Grund schafft es auch die WSFS Financial Corp. in die Peter Lynch Selection Liste und ist somit ein potenzieller Vervielfacher. Das geometrische Umsatzwachstum der vergangenen 5 Jahre liegt mit 15,90 % deutlich über der von Peter Lynch erwarteten 5 % Hürde und spricht für ein schnelles Wachstum. Dieses könnte sich dank anziehender Zinsen auch in Zukunft fortsetzen. Auffällig ist auch das starke EPS-Wachstum der letzten 2 Jahre. Der Gewinn konnte deutlich schneller ausgebaut werden, als der Umsatz und spricht ebenfalls für ein erfolgreiches Geschäftsmodell.

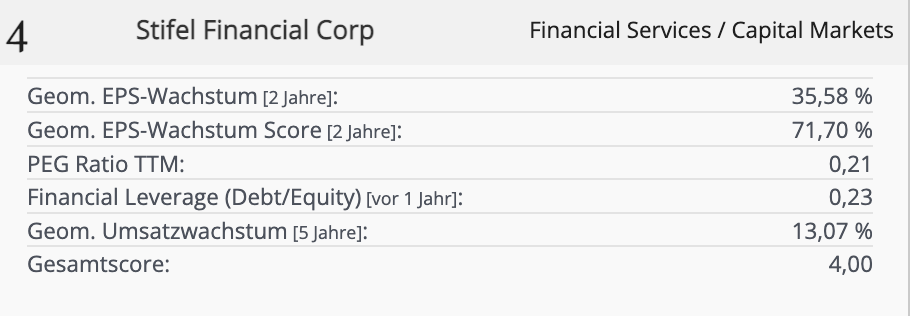

Stifel Financial Corp.

Die 1890 gegründete Stifel Financial Corp. Ist ein amerikanisches, diversifiziertes globales Vermögensverwaltungs- und Investmentbanking - Unternehmen. Der Konzern fokussiert sich dabei auf Einzelpersonen, Familien aber auch Organisationen und will ihnen dabei helfen ihre finanziellen Ziele zu verfolgen. Aus diesem Grund bietet der Konzern seinen Kunden Anlagedienstleistungen und Maklerdienste an, ist aber auch in den Bereichen Research, institutioneller Vertrieb, Handel mit Wertpapieren oder Investmentbanking tätig. Im Jahr 2020 verwaltete der Konzern rund 357 Milliarden $ Kundenkapital und wurde im Bergers $ Acquisitions Magazin als Investmentbank des Jahres ausgezeichnet.

Ein Blick auf die GUV zeigt, dass der Konzern langfristig schnell und profitabel wachsen kann. Alleine im vergangenen Jahr konnte der Umsatz um 26,55 % auf 4,68 Mrd. $ gesteigert werden. Der Gewinn legte sogar um mehr als 60 % auf 824,86 Mio. $ zu. Dies entspricht einer Nettogewinnmarge von 16,87 %. Der Wachstumskurs soll sich auch in Zukunft fortsetzen. Für das laufende Jahr gehen Experten zwar von einem kurzfristigen Gewinnrückgang auf 762,91 Mio. $ aus, jedoch soll dieser 2023 bereits wieder 866,62 Mio. $ betragen. Grund für den Rückgang dürfte das aktuell nervöse Marktumfeld und die höhere Inflation sein, die dazu führt, dass manche Kunden ihr Geld nicht weiter den hohen Schwankungen der Börse aussetzen wollen bzw. können. Mittel - bis langfristig bleibt die Aktie jedoch weiter aussichtsreich.

Auf dieses Fazit kommt auch die Peter Lynch Selection und somit zählt auch die Stifel Financial Corp. zu den potenziellen Vervielfachern. Ein EPS-Wachstum von mehr als 35 % in zwei Jahren spricht hierbei für sich. Dank eines niedrigen Financial Leverage ist man auch in Zukunft liquide und auf eine kurzfristige Marktschwäche vorbereitet. Mit einem PEG-Ratio von deutlich unter 1 ist die Aktie nach Peter Lynch außerdem günstig bewertet und bietet sich somit für einen Einstieg an.

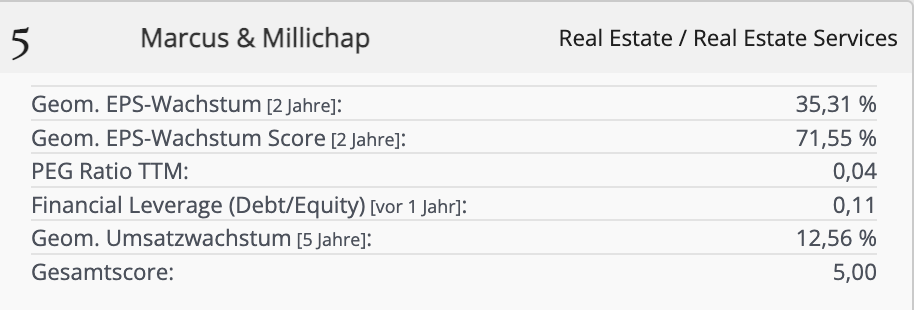

Marcus & Millichap

Marcus & Millichap ist ein US-amerikanisches, führendes Unternehmen, welches sich auf den Verkauf, Finanzierung, Research und Beratungsdienste für Gewerbeimmobilien spezialisiert hat. Der Konzern ist dafür bekannt, über eines der größten Teams von Anlagespezialisten in der Branche zu verfügen und kann daher auch auf die Wünsche großer / Institutioneller Anleger in den USA und Kanada eingehen. Dank mehr als 2.000 Agenten und über 80 Niederlassungen ist der Berater des Vertrauens oft nicht weit entfernt und steht schnell zur Verfügung.

Das abgelaufene Jahr war eines der erfolgreichsten der Unternehmensgeschichte. So wurde der Umsatz um rund 80 % auf 1,3 Mrd. $ gesteigert, wobei sich der Gewinn auf 142,47 Mio. $ mehr als verdreifacht hat. Grund dafür dürften mehrere Übernahmen, wie z.B. die des Kapitalmarktberaters Mission Capital oder LMI Capital sein. Außerdem stieg die Nachfrage nach Immobiliendienstleistungen stark an und trug somit zum Wachstum bei. Aus diesem Grund dürfte sich das Wachstum, in etwas abgeschwächter Form, auch in Zukunft fortsetzen. So rechnen Analysten für das laufende Jahr mit einem Umsatz von 1,47 Mrd. $, der bis 2023 auf 1,72 Mrd. $ anwachsen könnte.

Das starke Umsatzwachstum von durchschnittlich 12,56 % in den vergangenen 5 Jahren, sowie die positiven Aussichten für die Zukunft machen die Aktie zu einem attraktiven Kandidaten. Der sehr niedrige Financial Leverage von 0,11 unterstreicht die niedrige Verschuldung und somit Krisenbeständigkeit des Konzerns. Besonders auffällig ist auch das PEG Ratio von 0,04. Damit ist die Aktie von Marcus & Millichap nach Peter Lynch sehr günstig bewertet und ist somit ebenfalls ein potenzieller Vervielfacher.

Liebe Anleger,

Ich wünsche euch noch viele erfolgreiche Investments.

Euer Fabian

Tipp: TraderFox veröffentlicht ein täglich aktualisiertes Screening mit allen Aktien, die das Peter-Lynch-Screening erfüllen. Für Kunden des TraderFox Morningstar-Datenpakets (nur 19 € pro Monat) kann es auf https://paper.traderfox.com heruntergeladen werden.

& Profi-Tools von

& Profi-Tools von