Der Aktienscreener: Hohe Renditen mit geringem Risiko: Dieser Konsumgüterhersteller ist ein Superperformer!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Trader, Liebe Investoren

Wie immer könnt ihr euch bereits vorneweg entscheiden, ob ihr den Beitrag lieber lesen wollt oder ob ihr ihn euch lieber auf You-Tube anseht.

Mit unserem Screener Low-Volatility-New-Highs suchen wir gezielt Aktien, die gut performen, dies aber mit einer sehr geringen Volatilität machen. Aufgrund dieser Eigenschaften eigenen sich diese Aktien sehr gut für gehebelte Trades und für Langfristinvestoren. Dabei besteht natürlich immer die Möglichkeit, solche Unternehmen einerseits über Aktien abzubilden und diese gleichzeitig mit einem Hebelprodukt zu begleiten.

Unser Screener orientiert sich an dem Buch "High Returns from Low Risk" von Pim Van Vliet und Jan de Koning, das ich jedem Langfristanleger empfehlen kann. Dabei beschäftigt sich das Buch mit dem Low-Risk Phänomen, das besagt, dass höhere Gewinnchancen nicht unbedingt mit höheren Risiken einhergehen müssen. Und dass ganz im Gegenteil, zumindest langfristig gesehen, risikoarme Aktien eine wesentlich höhere Rendite bringen, als risikoreiche Aktien. Unter diesem Aspekt ist es natürlich verwunderlich, warum sich viele Anleger, vor allem auf die risikoreichen Aktien stürzen. Allerdings liegt dies auf der Hand: Risikoarme Aktien sind normalerweise wenig spannend und geben einem nicht das Gefühl, dass man mit ihnen schnell und einfach Geld verdienen kann. Allerdings stimmt dies genau nicht, was wir auch sehen werden, wenn wir uns den Kurs der heute zu besprechenden Aktie ansehen, der sich immerhin im letzten Jahr fast verdoppelt hat.

Meine Vorgehensweise

Nun aber zeige ich euch, wie ich auf das heutige Unternehmen aufmerksam geworden bin. Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool AKTIEN-RANKINGS aus. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat.

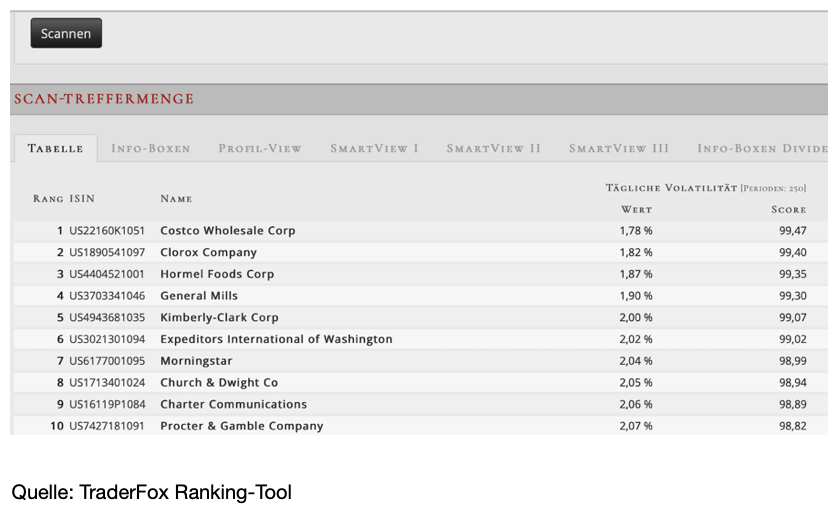

Dann lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt. Dabei werden nur die 500 volumenstärksten europäischen Aktien berücksichtigt. Da ich die Top Unternehmen dieser Liste wie u. a. Givaudan bereits vor gar nicht allzu langer Zeit besprochen habe, habe ich mich für den US-Markt entschieden. Wie ihr der Liste entnehmen könnt, handelt es sich bei den Top Unternehmen um keine Unbekannten. Auf Platz 1 befindet sich Costco. Auch dieses Unternehmen hatte ich bereits Ende des Jahres vorgestellt, wobei die Aktie seit Vorstellung immerhin um knapp 30 % zulegen konnte. Besprechen werde ich heute Clorox, das sich aktuell auf Platz 2 befindet.

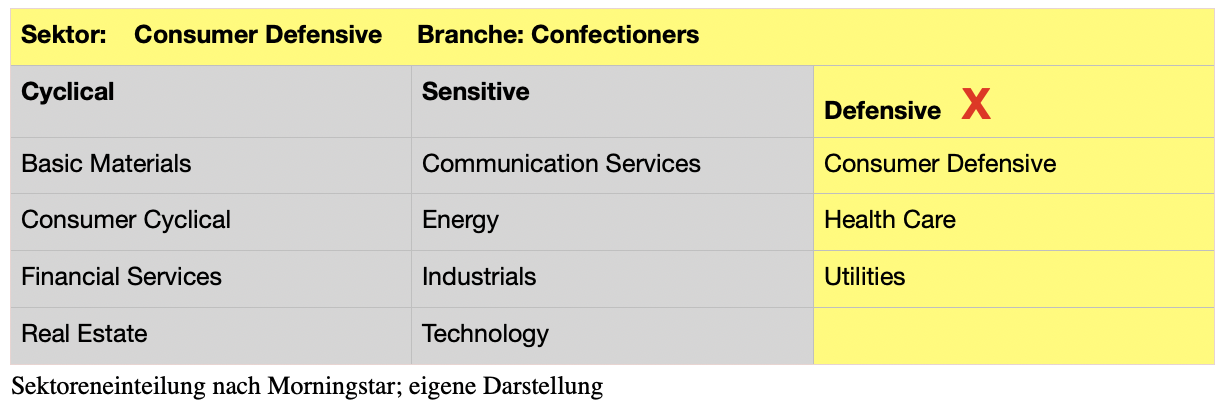

The Clorox Company (CLX) ist ein weltweit führendes Unternehmen in der Produktion von Haushalts- und Pflegeprodukten sowie Lebensmitteln. Die Wurzeln des Unternehmens reichen bis in das Jahr 1913 zurück, als das Unternehmen ein Bleichmittel mit dem Namen Clorox auf den Markt brachte. Seitdem ist das Unternehmen stetig gewachsen. Inzwischen zählen mehr als 50 Marken zu dem Unternehmen. Darunter so bekannte wie Brita und Kingsford. Vertrieben werden die Artikel hauptsächlich an Zwischenhändler, Lebensmittelläden und andere Einzelhändler. Noch in 2004 war Clorox von der Public Interest Research Group als einer der gefährlichsten Chemiekonzerne bezeichnet worden. Seit 2011 gibt Clorox die Inhaltsstoffe seiner Produkte, einschließlich verwendeter Konservierungs-, Farb- und Duftstoffe, bekannt. Inzwischen nimmt das Thema Corporate Responsibility bei Clorox einen hohen Stellenwert ein. In 2019 wurde das Unternehmen in die Barrons-Liste als eines der 100 nachhaltigsten Unternehmen aufgenommen. Die Marktkapitalisierung beträgt aktuell 29 Mrd. USD. Somit ist das Unternehmen den Midcaps zuzuordnen. Clorox gehört dem Consumer Defensive Sektor an und fällt unter die Branche der Haushaltsprodukte.

Geschäftsmodell und Segmente

Das Geschäftsmodell von Clorox ist ziemlich einfach und transparent. Clorox stellt Haushaltsprodukte für den alltäglichen Bedarf her, wobei das Unternehmen sehr darauf bedacht ist, dass die Produkte sowohl verlässlich, als auch kostengünstig und umweltverträglich sind. Die Philosophie des Unternehmens lautet dabei, dass profitables, nachhaltiges und verantwortungsbewusstes Wachstum sich nicht gegenseitig ausschließen, sondern vielmehr Voraussetzungen für den Erfolg in der heutigen Welt sind. Im Rahmen seines Engagements für eine Führungsrolle in den Bereichen Umwelt, Soziales und Unternehmensführung (ESG) hat das Unternehmen seit 2011 die Treibhausgasemission pro verkauftem Produkt um 33 %, den Wasserverbrauch um 21 % und die Menge des zu deponierenden Feststoffabfalls um 21 % reduziert. Dabei werden mehr als 80 % des Umsatzes mit Marken erzielt, die sich in ihrer Kategorie auf Platz 1 oder 2, bezogen auf den Marktanteil, befinden. Allerdings sieht sich das Unternehmen auch selbst gar nicht so sehr als Produktunternehmen, sondern vielmehr als Customer Experience (CX) Unternehmen, das vorrangig das Ziel hat, seine Kunden nicht nur zufriedenzustellen, sondern seine Bedürfnisse jederzeit zu übertreffen. Aus diesem Grund hat Clorox z. B. die Gruppe "Open Innovation" gegründet, um die Meinungen und Wünsche von Kunden und Außenstehenden besser zu verstehen. Aufgrund dieser Strategie schafft es das Unternehmen immer wieder mit Innovationen zu überzeugen. Beispielsweise kam aufgrund dieser Initiative kürzlich erst ein Desinfektionstuch, das sich nach dem Gebrauch selbst kompostieren kann, auf den Markt.

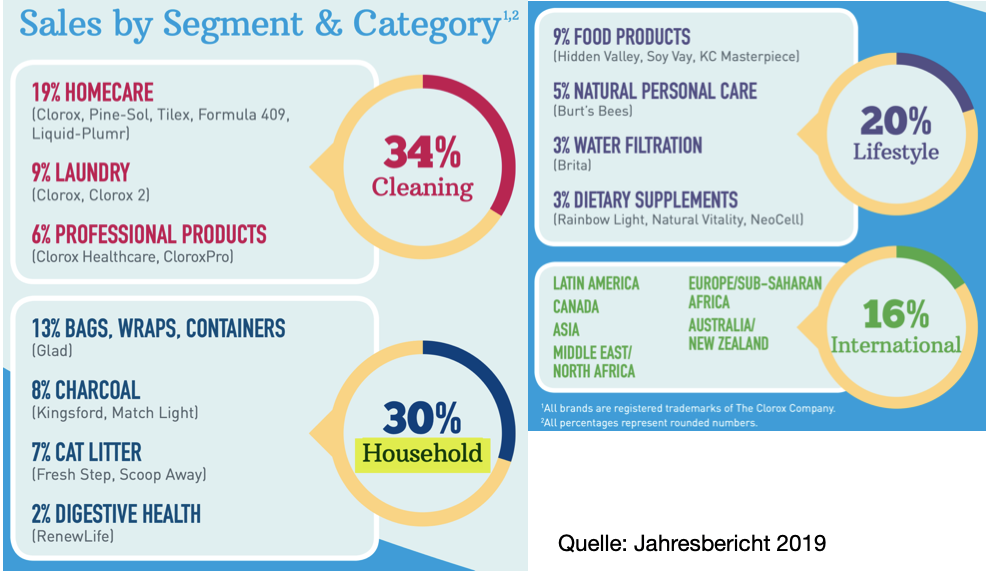

Das Unternehmen ist zwar vor allem für seine Bleich-, Desinfektions- und Waschmittel bekannt. Doch das Portfolio reicht viel weiter. Es findet eine ziemlich breite Produktdiversifikation statt. In 2019 hat das Unternehmen einen Umsatz von insgesamt 6,2 Mrd. USD erzielt, der sich in folgende Segment aufteilt:

-Cleaning mit einem Umsatz von 2,1 Mrd. USD. Hierzu zählen u. a. Geschirrspülmittel, Desinfektions- und Reinigungsmittel, Fleckenentferner und Bleichmittel.

-Houshold mit einem Umsatz von 2 Mrd. USD. Hierunter fällt z. B. Holzkohle und Katzenstreu.

-Der Bereich Lifestyle machte in 2019 20 % des Umsatzes aus. Dazu zählen u. a. Gewürze, Soßen und Wasserfilter.

-Wie zu sehen, erwirtschaftet Clorox den größten Teil seiner Umsätze in den USA. Mit 16 % fallen die internationalen Umsätze verhältnismäßig gering aus, wobei die Internationalisierung zunehmend vorangetrieben wird.

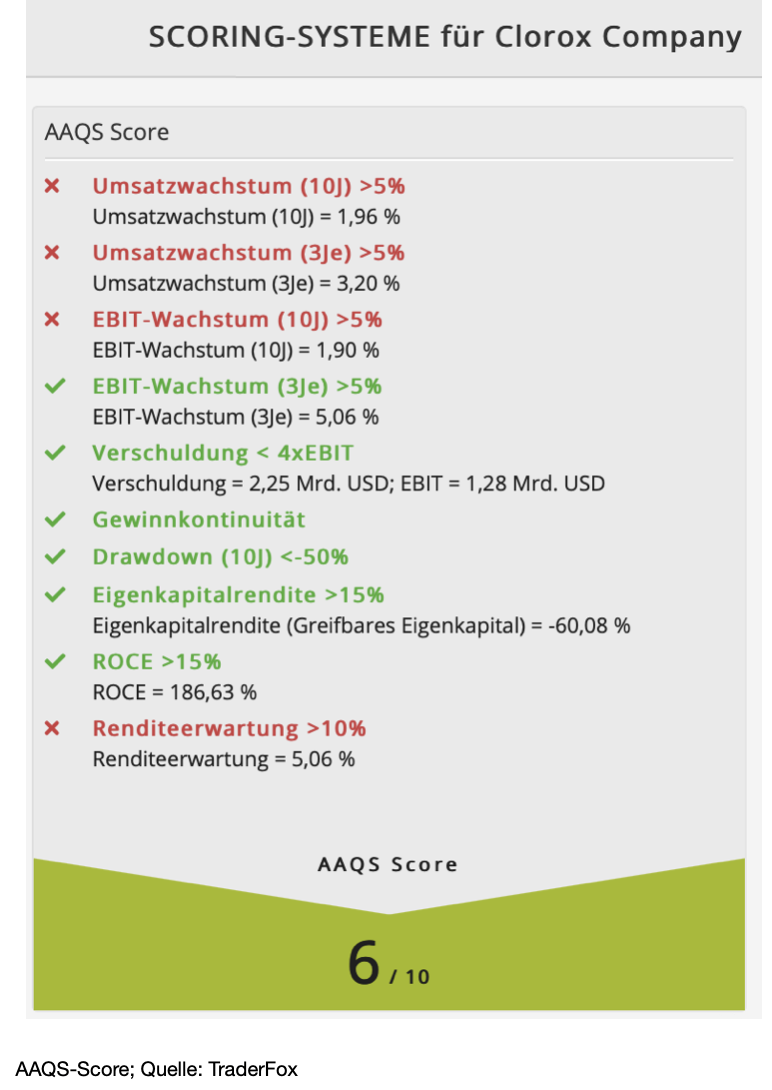

Der AAQS-Score

Wie auf den ersten Blick zu sehen, bekommt Clorox nach diesem Score 6 von 10 möglichen Punkten. Der Alle Aktien Qualitätsscore wurde 2018 von Jonathan Neuscheler vorgestellt. Bei diesem Scoring-System wird jede Aktie in vier Kategorien geprüft:

- Nachhaltiges Wachstum

- Geringe Risiken

- Hohe Kapitalrendite

- Günstige Bewertung.

Je höher der Punktestand ist, den eine Aktie im AAQS erzielt hat, desto besser ist die Aktie für eine langfristige Investition geeignet.

Wenn wir uns den Score ansehen, dann fällt eines auf: Clorox ist kein Unternehmen mit dem Anleger in kürzester Zeit ein Vermögen verdienen werden. Nein, Clorox ist keine Wachstumsaktie: Das durchschnittliche Umsatzwachstum der letzten zehn Jahre lag gerade einmal bei knapp 2 %. Und wenngleich auch der Gewinn nur äußerst langsam wächst, so ist hier doch eine Beschleunigung zu beobachten. So lag das durchschnittliche EBIT-Wachstum der letzten fünf Jahre immerhin bei etwas über 5 %. COVID-19 allerdings hat einiges verändert. So konnte der Umsatz allein im ersten Quartal 2020 YoY um 15 % gesteigert werden, während der Gewinn YoY um beinahe 29 % zunahm. Der Hauptgrund für den starken Wachstumsschub lag vor allem an der enormen Nachfrage nach Desinfektionsmitteln und Hygieneprodukten während der Krise. So waren am Höhepunkt der Krise die Clorox-Produkte nur noch auf dem Schwarzmarkt erhältlich, wo sie zu völlig überteuerten Preisen gehandelt wurden. Inzwischen hat die Nachfrage nach Desinfektionsmitteln wieder spürbar abgenommen, und sicherlich wird auch das Wachstum wieder zurückgehen. Dennoch, so CEO Benno Dorer, hat die Krise das Hygiene-Verhalten der Menschen nachhaltig beeinflusst, und so wird wohl die Nachfrage nach Hygiene-Produkten einen langfristigen und anhaltenden Wachstumstrend darstellen, an den das Unternehmen anknüpfen kann, da Clorox die vertrauenswürdigste Marke im Bereich der Haushaltspflege ist, so der CEO weiter. Während die meisten Unternehmen von der unglaublich schnellen Geschwindigkeit von COVID-19 nahezu überrollt wurden, konnte sich Clorox wunderbar anpassen. Das größte Problem während der Krise für das Unternehmen war der Mangel an fehlenden Mitarbeitern. Neben der zunehmenden Nachfrage nach Hygiene-Produkten, aufgrund des sich verändernden Bewusstseins der Verbraucher, gefällt mir an Clorox, dass das Unternehmen erst im Oktober eine neue Strategie namens IGNITE vorgestellt hat, die da Wachstum langfristig weiter ankurbeln könnte und worauf ich weiter unten noch eingehe. Bilanziell gesehen ist das Unternehmen gut aufgestellt. Die Nettoverschuldung fällt recht gering aus und macht nicht einmal das Doppelte des EBIT aus. Dass das Unternehmen eine starke Marktposition innehat, sieht man an der guten Nettomarge von aktuell über 13 %.

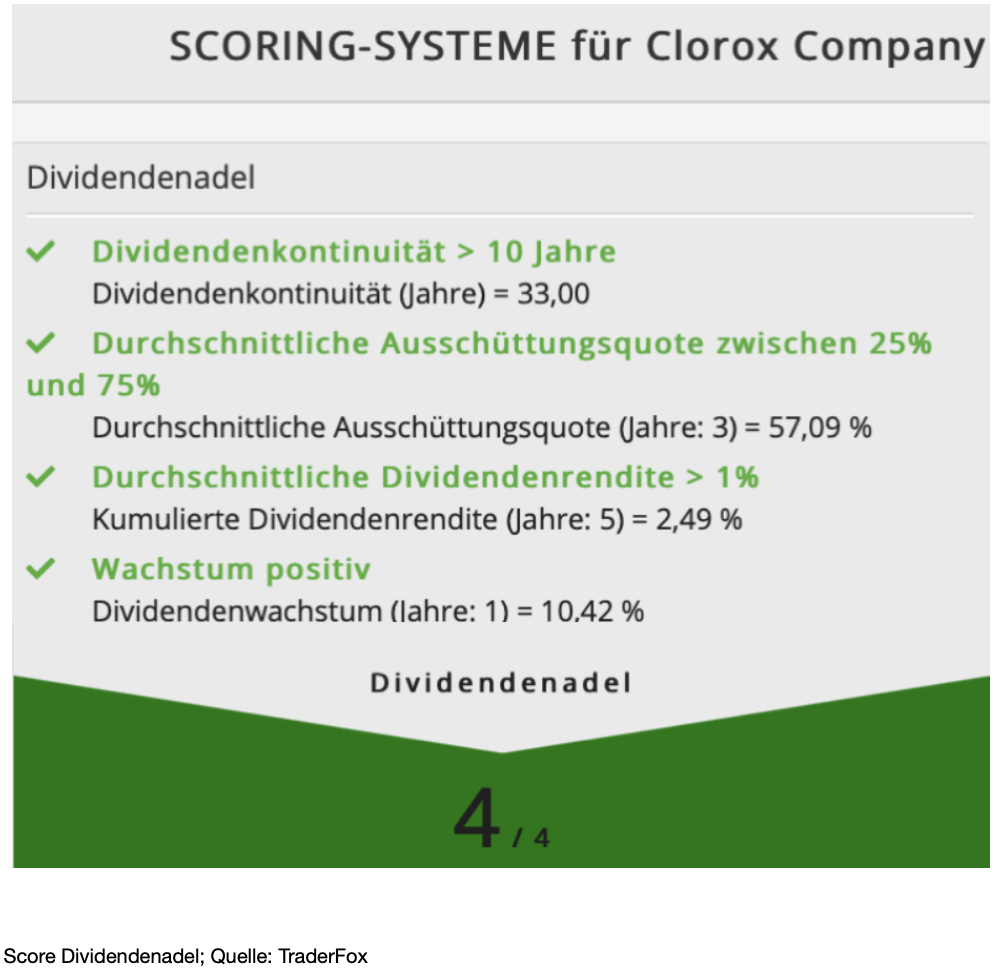

Zudem ist Clorox ein äußerst stabiler Dividendenzahler, wie wir am Dividenden-Score erkennen können.

Dividenden-Score

Wie in der Abbildung zu sehen, bekommt das Unternehmen nach dem Dividendenadel-Score 4 von 4 Punkten. Das Unternehmen kann auf eine lange Erfolgsgeschichte des Dividendenwachstums zurückblicken, wobei sich die Dividende pro Aktie von 0,64 USD im Jahr 2000 auf aktuell 3,03 USD mehr als vervierfacht hat. Die Dividendenrendite liegt aktuell bei knapp 2,0 %, was angesichts des, sicher noch länger anhaltendem Niedrigzins-Umfelds, sehr attraktiv ist. Clorox zahlt seit 1977 kontinuierlich eine Dividende, wobei die Dividende seit 33 Jahren stets erhöht wurde. Die durchschnittliche Ausschüttungsquote betrug zuletzt auf Sicht der letzten drei Jahre 57%, was in der guten Mitte liegt. Aufgrund des stetigen Gewinnwachstums, dürfte sich die Dividende auch weiterhin nach oben schrauben, ohne die Ausschüttungsquote enorm erhöhen zu müssen. Das Dividendenwachstum lag im letzten Jahr bei über 10 %. Für das nächste Jahr sieht der Konsens eine Erhöhung um etwa 4 % vor.

Wachstumsaussichten

Nun aber kommen wir noch zur neuen Strategie des Unternehmens. Die neue Strategie mit dem Namen IGNITE, die offiziell letzten Oktober vorgestellt wurde, zielt darauf ab, neueste Technologien mit digitalem Marketing stärker zu verbinden, um den Kunden ein noch besseres Einkaufserlebnis bieten zu können. Zudem soll aufgrund der Strategie bewusst die Art und Weise überdacht werden, wie und was Kunden in Zukunft einkaufen wollen. Dabei ist die oberste Priorität des Unternehmens, noch stärker auf Nachhaltigkeit zu setzen, sowohl im Bereich soziales Engagement als auch im Bereich Umwelt und natürlich auch im Bereich der Mitarbeiter- und Kundenbeziehungen. So soll z. B. bis 2025 der gesamte Strom aus erneuerbaren Energien kommen, und Plastik soll bis 2030 um 50 % reduziert werden. Dabei setzt das Unternehmen gezielt auf Direct-to-Consumer (TDC)-Geschäfte, was im Klartext heißt, dass Zwischenhändler umgangen werden sollen, wobei vor allem das digitale Geschäft immer stärker ausgebaut wird. Bislang beschränkt sich diese Art des Vertriebs allerdings noch auf die kleinen Marken wie u.a. Nutranext. Im Herbst wird der aktuelle CEO Benno Dorer seinen Posten aufgeben. Linda Rendle, die seit 17 Jahren bei Clorox im Management arbeitet, wird dann seine Stelle übernehmen. Dabei hat sie bereits angekündigt Clorox in den nächsten Jahren noch stärker in ein Lifestyle-orientiertes Unternehmen umwandeln zu wollen und den Zweck der Marken noch stärker in den Fokus zu rücken, z. B. dass Brita mit seinen Filterlösungen dafür steht, Wasser sauberer zu machen.

Jetzt schaue ich mir noch die Kursentwicklung an:

Clorox konnte erst in dieser Woche ein neues Allzeithoch erreichen, bevor es dann zu einem Rücksetzer kam. Die Krise in diesem Frühling ging an der Aktie von Clorox spurlos vorbei. Zwar erhöhte sich kurzzeitig die Volatilität in der Aktie, doch seit April läuft sie bereits wieder unaufgeregt nach oben, wie sie dies bereits seit den 80er Jahren macht. Anfang der 80er Jahre stand der Kurs übrigens bei 1 USD. Seitdem konnte die Aktie mehr als 20.000 % zulegen, wobei hier noch nicht einmal die Splits und Dividenden berücksichtigt sind. Meines Erachtens bietet sich ein Einstieg vor allem für Langfristanleger an, wobei ich mir sowohl vorstellen könnte, eine erste Position bei einem Ausbruch auf ein neues Hoch im Bereich von 240 USD zu kaufen als auch bei signifikanter Schwäche und einem Rücksetzer auf den mittelfristigen Aufwärtstrend im Bereich von 180 - 190 USD.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch ein schönes Wochenende!

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von