Novo Nordisk, KLA & Co.: 5 Wachstumsperlen mit aussichtsreichem Geschäftsmodell

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Value oder Growth? Die Frage nach der richtigen Anlagestrategie ist nicht immer einfach. Die unterschiedlichen Herangehensweisen haben unterschiedliche Vor- und Nachteile. In bestimmten Marktphasen haben etwa die beständigen Value-Aktien die Nase vorn und umgekehrt. In den vergangenen Jahren hatten aber insbesondere die Wachstums- oder Growth-Aktien für eine äußerst gute Performance in den Depots gesorgt. Die lockere Geldpolitik der Notenbanken hatte für optimale Bedingungen der stark wachsenden Unternehmen geführt. Die Aktien sind nicht unbedingt Kandidaten zum sorgenfreien Kaufen und Liegen lassen. Auf zwei bis drei Jahre können unter Umständen aber außerordentlich hohe Gewinne abgeworfen werden. Anleger müssen dabei mit größeren Kursschwankungen und Fehlschlägen rechnen.

Die stark wachsenden Konzerne haben die großen Gewinne erst in ferner Zukunft. Für das Wachstum wird zuweilen aber vermehrt Fremdkapital benötigt. Daher leiden diese Unternehmen vor allem unter den Zinsanhebungen der Notenbanken. Der zuletzt vollzogene Zinsschritt der US-Notenbank Fed war zwar geringer, aber die Anhebungen könnten noch länger andauern als zuvor angenommen. Das belastet die Konzerne insofern, als dass die Fremdkapitalkosten ansteigen. Eine hohe Inflation mindert auch den Fairen Wert einer Aktie, da die künftigen Gewinne zum heutigen Tag weniger wert sind. Über die vergangenen 12 Monate hatte etwa der technologielastige US-Index Nasdaq einen zweistelligen Rückgang hinnehmen müssen. Doch in Folge der starken Kursrückgänge sind einige Wachstumsperlen deutlich günstiger bewertet und bieten Chancen.

Kriterium 1: Wachstum

Unter dem ersten Kriterium haben wir sechs verschiedene Kennzahlen betrachtet. Jeweils drei Punkte zur Umsatz- und Gewinnentwicklung je Aktie werden hierbei untersucht. Die Ergebnisse werden anschließend mit Aktien aus dem Referenzmarkt verglichen.

Kriterium 2: Trend

Hier wird der Trend der Aktie analysiert. Zunächst wird dafür die drei und zwölf Monatsperformance herangezogen. Ein weiteres Kriterium ist der Abstand zum 52-Wochenhoch. Abschließend wird der Abstand zum GD 200 und die Stabilität des Kurswachstums über ein Jahr im Screening dargestellt.

Kriterium 3: Finanzierbarkeit Wachstum

Die letzten Kennzahlen drehen sich um die Finanzierbarkeit des Wachstums. Den ersten Punkt bildet das Verhältnis von Börsenwert zu Verschuldung. Hierauf folgt das Verhältnis von Umsatz zu Verschuldung. Dies gibt ein Zeichen dafür, inwiefern die Verschuldung kontrollierbar ist. Abschließend wird die Rule-of-40-TTM angewendet. Das ist die Summe aus Umsatzwachstum und Free-Cashflow-Marge. Im Falle eines Werts von 40 oder höher gilt die Regel als erfüllt.

Insgesamt können im Rahmen des Screenings 15 Punkte erreicht werden.

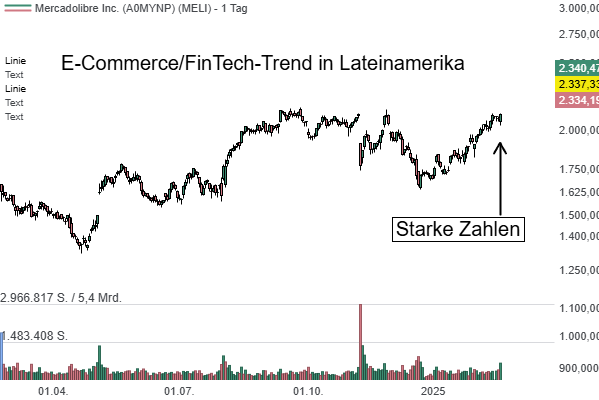

Mercado Libre (A0MYNP) – Konsumenten ändern ihr Kaufverhalten

Die weiterhin hohe Inflation bringt Menschen dazu ihre Ausgaben anzupassen. Steigen die Kosten für Nahrungsmittel und Energie werden überflüssige Luxusinvestitionen leicht gestrichen. Doch vereinzelt könnten Unternehmen auch von den veränderten Kaufgewohnheiten profitieren.

Der Trend geht weiter zum Onlineshopping. Aufgrund der großen Auswahl in Internetportalen können sich die Konsumenten für die günstigsten Angebote entscheiden. Der einstige Anlegerliebling Amazon hatte über die vergangenen Jahre durch diesen Trend mit hohen Kurszuwächsen überzeugen können. Zwar hat das Papier im letzten Jahr einen deutlichen Verlust verzeichnet. Seit Beginn des laufenden Jahres lief es aber wieder besser.

Die Anleger des südamerikanischen Konkurrenten Mercado Libre konnten sich über noch stärkere Kursgewinne freuen. Seit Jahresbeginn legte der Kurs des Papiers um über 34 % zu. Der Konzern ist in 18 Ländern vertreten. Dazu gehören etwa Argentinien, Brasilien oder Peru. Gemessen an den Besucherzahlen und Seitenaufrufe ist der E-Commerce Anbieter in jedem der großen Länder Marktführer. Doch auf der Seite, die ähnlich wie eBay auch einen Dienst zum Kaufen und Verkaufen von gebrauchten Sachen anbietet, tummeln sich zuweilen Betrüger. Auf dem Bewertungsportal truspilot erhält Mercado Libre lediglich 1,3 von 5 möglichen Sternen. Dennoch hatten in den ersten neun Monaten des vergangenen Jahres über 127 Mio. Kunden die Seite aktiv genutzt. Der Nettoumsatz war im 3. Quartal 2022 um 60,6 % auf 2,7 Mrd. USD angestiegen. Die Marge des operativen Betriebs erreichte in diesem Zeitraum einen Wert von 11 %, das entspricht einem Plus von fünf Prozentpunkten. Das PEG-Ratio also das Verhältnis von Kurs-Gewinn-Verhältnis zum Wachstum beläuft sich auf unter 1, was positiv zu werten ist. Diese Kennzahl ergibt bei stark wachsenden Unternehmen zuweilen eine bessere Aussagekraft als das KGV. Denn auf Basis der Zahlen für 2021 beträgt das KGV über 705. Betrachtet man allein diese Kennzahl, dürfte man die Aktie nicht für einen Kauf in Betracht ziehen. Aufpassen muss man auch bei der Entwicklung der Margen. Wie unser Screening auf https://aktie.traderfox.com/ zeigt, sind die Margen rückläufig. Unser Wachstumscheck fällt dagegen sehr positiv aus. 15 von 15 möglichen Punkten erreicht der E-Commerce-Konzern hier. Zudem ist der Kurs der Aktie nicht allzu weit von seinem 52-Wochenhoch entfernt.

KLA (WKN: 865884) – Der Bedarf für Inspektionssysteme ist weiter ansteigend

Der Konzern ist in der Halbleiterindustrie tätig und beschäftigt über 10.000 Mitarbeiter. Weltweit gilt KLA als ein führendes Technologieunternehmen und sagt über sich selbst, dass es ohne seine Beteiligung kein Smartphone oder VR-Gerät in "unsere Hände" geschafft hätte. Der Konzern bietet Inspektionssysteme für Halbleiter an. Der Bedarf ist hier weiter ansteigend. Denn Halbleiter sind etwa das Herzstück in der heutigen Automobilindustrie. Die Verbraucher erwarten dabei immer mehr von ihren Neufahrzeugen. Künftig sollen die Automobile vermehrt vernetzt sein. Wie McKinsey mitgeteilt hatte, dürften bis zum Jahr 2030 etwa 95 % der weltweit verkauften Neuwagen vernetzt sein. Derzeit sind es lediglich 50 %. Auch im Zuge der Elektrofizierung wird eine exponentiell größere Menge an Chips benötigt, kommentierte der Verband der Elektro- und Digitalindustrie zvei zuletzt.

Durch die Vielzahl an elektronischen Komponenten steigen die Anforderungen an die Zuverlässigkeit der Bauteile. KLA bietet diverse Methoden, um defekte Chips und Halbleiterkomponenten mit latenten Zuverlässigkeitsmängel zu erkennen. Der Konzern gibt selbst an, dass seine Inspektionssysteme kostengünstig und schnell seien. Auch den Trend zur künstlichen Intelligenz nimmt KLA in sein Angebot mit auf. So soll die KI zwischen subtilen Defektsignalen und einem umgebenden Muster- und Prozessrauschen unterscheiden können. Dabei kann die künstliche Intelligenz eine große Menge an Daten verarbeiten, um Einblicke in Trends und potenzielle Abweichungen darzustellen. Internet-of-Things Anwendungen in intelligenten Mobilgeräten, 5-G, Automobilelektronik und VR-Endgeräte stellen dabei eine höhere Anforderung an die Elektronik dar. Dadurch dürfte die Nachfrage auch in Zukunft erfreulich bleiben.

KLA-Chef Rick Wallace sieht seinen Konzern gut positioniert, um die Technologieführerschaft durch fortgesetzte Investitionen in innovative Produkte aufrechtzuerhalten. Er hatte damit auch Bezug auf die zuletzt veröffentlichten Quartalszahlen genommen. Diese haben für sich gesprochen. Der Umsatz kletterte auf über 2,98 Mrd. USD und lag damit über der erwarteten Spanne von 2,65 Mrd. bis 2,95 Mrd. USD. Für das 3. Quartal des Geschäftsjahres prognostiziert KLA einen Gesamtumsatz von 2,2 Mrd. und 2,5 Mrd. USD.

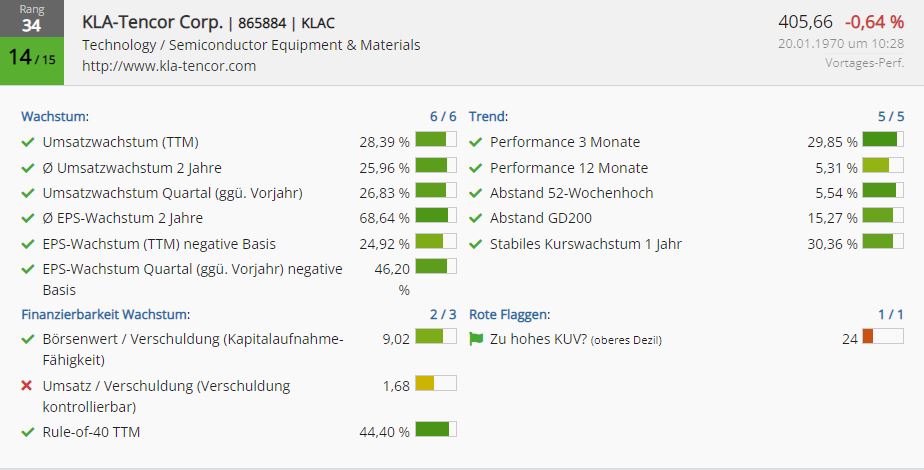

Die derzeitigen Entwicklungen beim Handelskrieg zwischen den USA und der Volksrepublik China bergen Chancen und Risiken für KLA. Denn die USA hatte zuletzt bekannt gegeben, dass Unternehmen, die die chinesischen Chiphersteller mit fortschrittlichen Fertigungsanlagen beliefern wollen, eine Genehmigung des US-Handelsministeriums einholen müssen. Der Konzern rund um Wallace reagierte darauf mit der Einstellung von Lieferungen und Dienstleistungen an in China ansässige Kunden. Das hatte die Nachrichtenagentur Reuters unter Bezug auf Insiderinformationen erklärt. Zwar fiel die Aktie von KLA in Folge der Meldung zunächst um 5 %. Die Entwicklung könnte aber auch Chancen für den Konzern darstellen. Denn die Vereinigten Staaten wollen künftig ihre eigene Position stärken. So dürfte die Halbleiterlieferkette im Inland gestärkt werden. Buy-Side-Aktienanalyst Michael Del Monte erkennt darin eine Chance für KLA. Als gut positionierter Halbleiterausrüster könnte der Konzern nämlich von den Fortschritten bei der Domestizierung der Lieferketten profitieren. Auch unser Wachstumscheck fällt positiv aus. 14 von 15 möglichen Punkten erreicht KLA hier.

Reliance Industries (WKN: 884241) – Konzern will bei der vierten industriellen Revolution vorne mitspielen

Einige Börsenexperten hatten bereits vor längerer Zeit vom sogenannten "Superzyklus" im Rohstoffbereich gesprochen. Dabei blicken sie nicht zuletzt auf Ölaktien. Zwar sind die fossilen Brennstoffe von Seiten der Politik nicht mehr gewünscht, der Ausstieg dürfte jedoch länger andauern als geplant. Diese Entwicklung betrifft jedenfalls die politische Agenda in Deutschland. Ein Land, welches für ein Investment jedoch sehr spannend sein könnte, ist das südasiatische Indien. Wie Ex-Hedgefonds Manager Florian Homm vergangenes Jahr in einer Videobotschaft erklärt hatte, sehe er in Zukunft einen bedeutenden Aufstieg von Indien im weltweiten Wirtschaftsgeschehen. Auch im Rohstoffbereich sieht er ein gewaltiges Kurspotenzial.

Doch was fängt man mit diesen Informationen an? Die Antwort bringt das größte indische Privatunternehmen mit sich - Reliance Industries. Der Konzern hat sich von einem Textil- und Polyesterunternehmen zu einem Akteur in den Bereichen Energie, Materialien, Einzelhandel, und digitale Dienstleistungen entwickelt. Dabei hat sich das Unternehmen in sämtlichen Sektoren zu einem exponentiellen Wachstum verpflichtet. Reliance erklärt, dass das Unternehmen fast die gesamte indische Bevölkerung tagtäglich berührt. Künftig möchte sich der Konzern auf den Aufbau von Plattformen konzentrieren, welche die vierte industrielle Revolution einläuten können und Chancen für Indien darstellen.

Im Segment Öl und Gas war das Wachstum zuletzt besonders stark. Die Produktion konnte besser umgesetzt und verwertet werden, die Höchstpreise haben jedoch bremsend gewirkt. Nichtsdestotrotz schnellte der Umsatz im 3. Quartal 2023 in dem Bereich mit den fossilen Brennstoffen um 75 % im Vergleich zum Vorjahreszeitraum in die Höhe. Das bereinigte Ergebnis EBITDA kletterte mit 91 % noch stärker nach oben. Ein sehr solides Wachstum verzeichnete auch der Geschäftsbereich "Digital Services". Rund 20 % stieg der Erlös in dem Bereich in die Höhe. Im Rahmen unseres Wachstumschecks schneidet der Wert im Vergleich mit den beiden vorangegangenen Aktien aber etwas schlechter ab. Das Papier erreicht lediglich einen Wert von 8 Punkten. Insbesondere der Trend des Aktienkurses fällt hier negativ auf. So kann weder die Dreimonatsperformance oder der Abstand zum 52-Wochenhoch überzeugen.

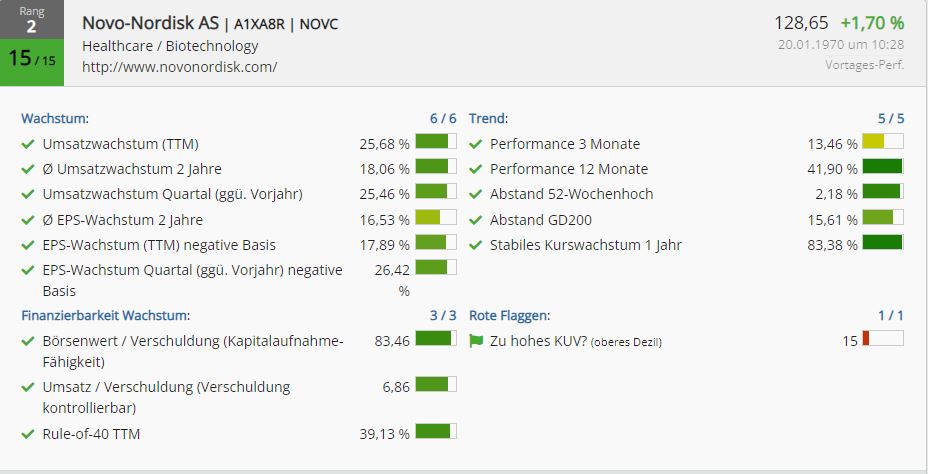

Novo Nordisk (A1XA8R) – Wohlstandskrankheiten belasten Gesellschaft

Das Gesundheitsbewusstsein der Bevölkerung ist weiter steigend. Als gesund geltende Lebensweisen wie eine vegane Ernährung oder Entspannungsmethoden und Meditation sind inzwischen wahre Trends. Doch ungeachtet dessen hat die westliche Welt mit sogenannten "Wohlstandskrankheiten" zu kämpfen. Erkrankungen wie Diabetes oder Bluthochdruck sind stark verbreitet und benötigen oft eine lange Behandlung. Um genau diese Art von Krankheiten will sich der dänische Pharmariese Novo Nordisk kümmern. Im Diabetes-Bereich ist der Konzern weltweit eines der führenden Unternehmen. Ein äußerst großes Problem besteht auch im Bereich chronischer Adipositas. Aktuell würden rund 650 Mio. Menschen an dieser Erkrankung leiden, das gab Novo Nordisk selbst an. Der Konzern will hier bei einer deutlichen Gewichtsabnahme ohne operative Eingriffe unterstützen.

Die Aktie der Dänen ist besonders in kriselnden Zeiten bei Anlegern beliebt. Das oft als Basisinvestment bezeichnete Papier konnte sich zuletzt auch in einem schwachen Markt verlieren. Während vergangenes Jahr die Mehrheit der Aktien einen herben Verlust verzeichnet hatten, stieg der Anteilsschein von Novo Nordisk innerhalb der zurückliegenden 12 Monate um über 44 %. Derzeit beträgt der Abstand zum 52-Wochenhoch sehr geringe 2,23 %. Das liegt auch daran, dass der Konzern nicht so stark mit der Konjunktur korreliert. Medizin wird sowohl in Rezessionen als auch in Phasen eines wirtschaftlichen Aufschwungs benötigt. Im Rahmen unseres Wachstums-Checks sind fast alle Kriterien erfüllt. Die Aktie erreicht hier 14 Punkte und steht an zweiter Stelle unseres PDF-Reports zu Wachstumsaktien. Auch über das vergangene Jahr hatte das Unternehmen ein deutliches Wachstum verzeichnen können. Der Umsatz war 2022 um über 26 % in die Höhe geklettert. Einen besonders starken Anstieg hatte dabei das Segment mit Mittel gegen Übergewicht erfahren. Doch nicht nur das Wachstum dürfte Anleger überzeugen, sondern auch die hohe Profitabilität mit der Novo Nordisk arbeitet. Die Gewinnmarge liegt bei über 30 % und ist damit überdurchschnittlich hoch.

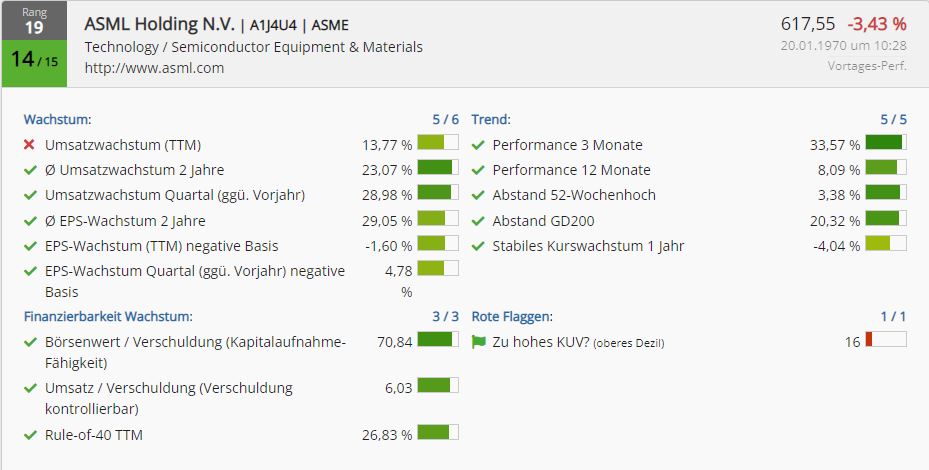

ASML (A1J4U4) – Starkes Wachstum trotz widriger Verhältnisse

Selbstbewusst beschreibt der Chiphersteller im Rahmen seines Internetauftritts, dass der Websitebesucher vermutlich ein Gerät nutze, wobei ASML bei der Produktion mitgewirkt habe. Die Lithografie-Technologie sei die Grundlage für die Massenproduktion von Halbleiterchips. Die Technik würde Chipkonzerne dabei unterstützen leistungsfähige, schnelle und effiziente Produkte herzustellen. Mit Jahrzehnten an Erfahrungen in dem Bereich, stellt ASML die essentiellen Komponenten her, die in der Chipfertigung benötigt werden. Die Kunden sind unter anderem Megakonzerne wie Intel. Die Halbleiterunternehmen nutzen die ASML-Maschinen in den Fertigungsanlagen, bevor die Chips in etlichen elektronischen Geräten ihren Einsatz finden.

Im vergangenen Jahr herrschte auf dem Halbleitermarkt ein schwieriges Umfeld. Der Chipmangel hatte eine große mediale Aufmerksamkeit auf sich gezogen. Doch ASML hat im abgelaufenen 4. Quartal 2022 dennoch ein deutliches Wachstum verzeichnen können. Im vergangenen Geschäftsjahr hatte sich der Umsatz von 18,6 Mrd. Euro vom Vorjahr auf 21,2 Mrd. Euro verbessern können. Doch der Ausblick des Konzerns ist weiterhin unsicher. Die Inflation, die Rezessionsgefahr und die geopolitischen Entwicklungen würden einen großen Teil des Risikos ausmachen. Doch den Kunden zufolge sollte sich in der zweiten Jahreshälfte eine Erholung auf dem Markt einstellen. Die Nachfrage dürfte auch in Anbetracht der Auftragsvorlaufzeiten und des strategischen Charakters von Lithografie-Investitionen weiterhin hoch bleiben. So rechnet der Konzern mit einem Wachstum von über 25 % und einem leichten Anstieg der Bruttomarge. Auch die hohen Aktienrückkäufe dürften das Papier weiter stützen. Im derzeitigen Programm von 2022 bis 2025 hatte ASML bereits Anteile im Wert von rund 300 Mio. Euro erworben. Auch die Dividende für das vergangene Jahr soll um 5,5 % angehoben werden.

Im Rahmen des Wachstums-Checks erhält die Aktie 14 Punkte. In jüngster Vergangenheit hat das Papier eine sehr solide Performance verzeichnen können. Zwischenzeitlich beträgt der Abstand zum 52-Wochenhoch nur 3,38 %.

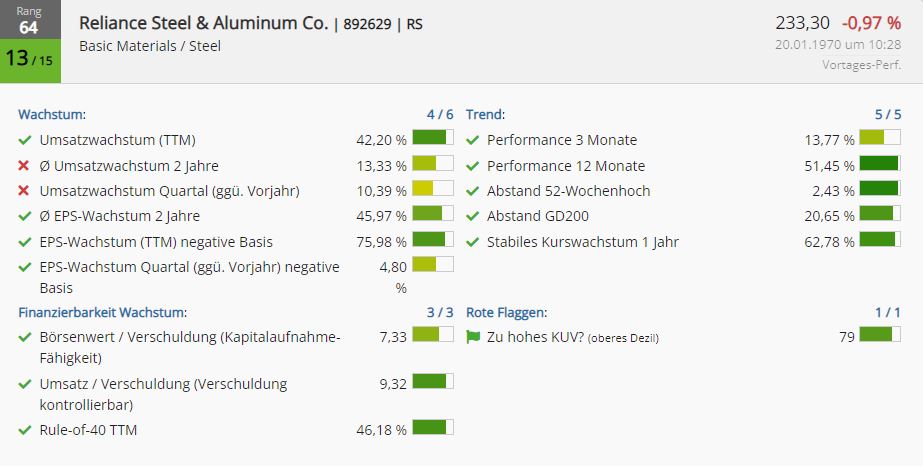

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

Viele Grüße

Luca Bißmaier

Tipp: TraderFox veröffentlicht ein täglich aktualisiertes Screening mit den besten Dividendenaktien weltweit. Für Kunden des TraderFox Morningstar-Datenpakets (nur 25 € pro Monat) kann es auf https://paper.traderfox.com heruntergeladen werden.

Der Redakteur Luca hält folgende Aktien: Novo Nordisk

& Profi-Tools von

& Profi-Tools von