T. Rowe Price, Kinder Morgan & Co. - Vier US-Aktien mit attraktiven Dividendenrenditen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Dividendenaktien können sich dazu eignen, um ein passives Einkommen aufzubauen. Im Idealfall erhalten Investoren nicht nur regelmäßige Ausschüttungen, sondern können die Dividenden auch reinvestieren und so vom Zinseszinseffekt profitieren. Werden die Dividenden in Aktien desselben Unternehmens reinvestiert, erhöht sich die Grundlage für zukünftige Erträge.

Langfristig sind Dividendenwerte oft weniger schwankungsanfällig und bieten in schwachen Marktphasen einen gewissen Schutz. Das liegt unter anderem daran, dass diese Unternehmen häufig solide Geschäftsmodelle und starke Bilanzen haben. Bei Dividendenaktien zählt jedoch nicht nur die Höhe der Ausschüttung, sondern auch das Dividendenwachstum. Unternehmen, die ihre Dividenden kontinuierlich steigern, demonstrieren finanzielle Stabilität und Vertrauen in die Zukunft ihres Geschäfts.

Um die besten Dividendenaktien zu identifizieren, berücksichtigen wir unter anderem weitere Kriterien wie:

- Die zuletzt beschlossene Dividendenrendite

- Die zuletzt gezahlte Dividendenrendite

- Die Aktie muss zu den 70 % der stärksten Aktien der letzten 52 Wochen gehören, um schwache Titel auszuschließen

- Die Dividende muss in den vergangenen drei Jahren gewachsen sein; Aktien mit sinkenden Dividenden werden aussortiert

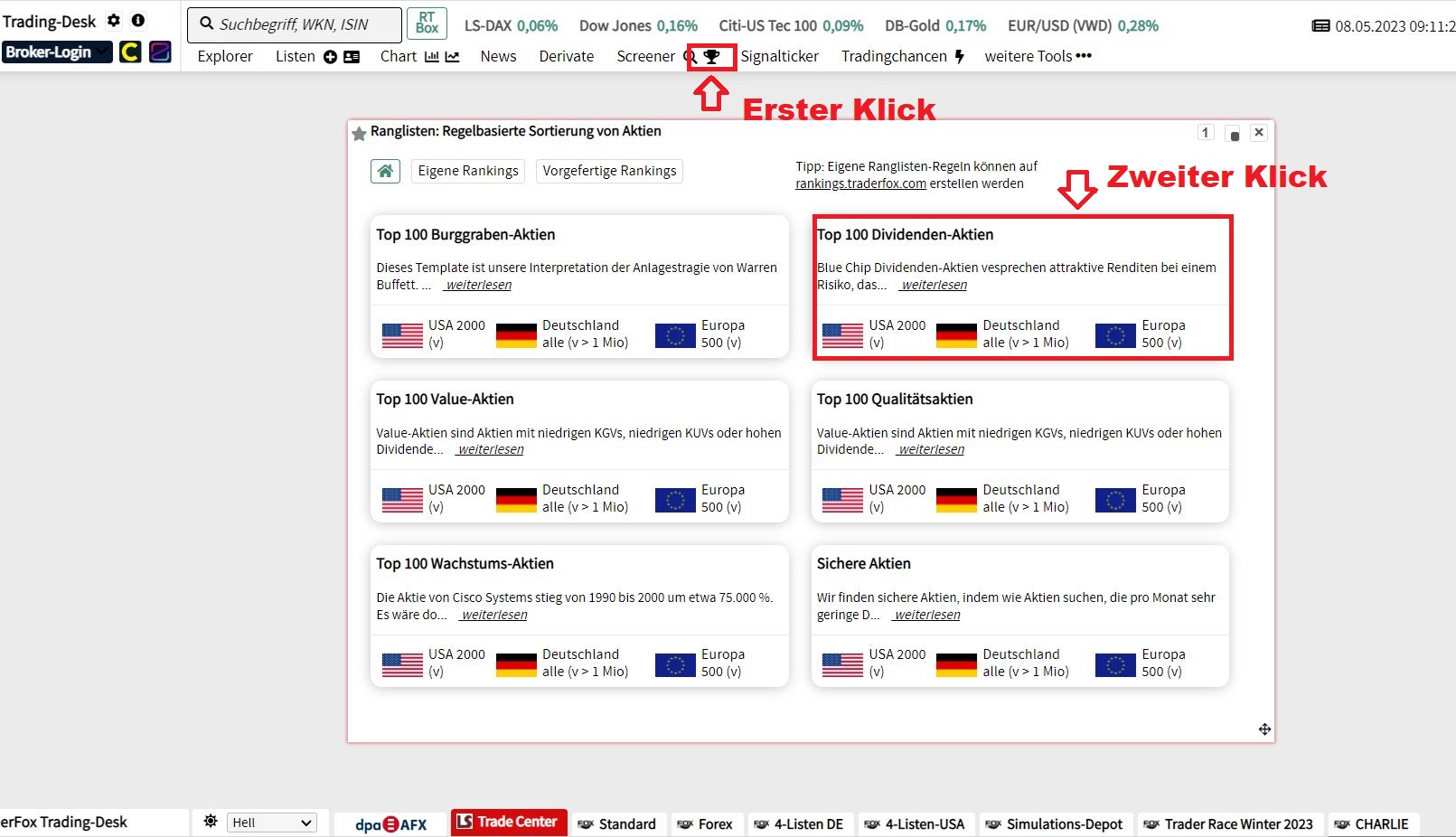

Mit der TraderFox-Software gibt es verschiedene Möglichkeiten, Dividendenaktien zu finden. Unsere täglich aktualisierten Research-Reports zu den besten Dividendenaktien weltweit stehen zur Verfügung. Zusätzlich kann man sich über das Pokalsymbol in der Kopfzeile des Trading-Desks die "Top 100 Dividenden-Aktien" anzeigen lassen.

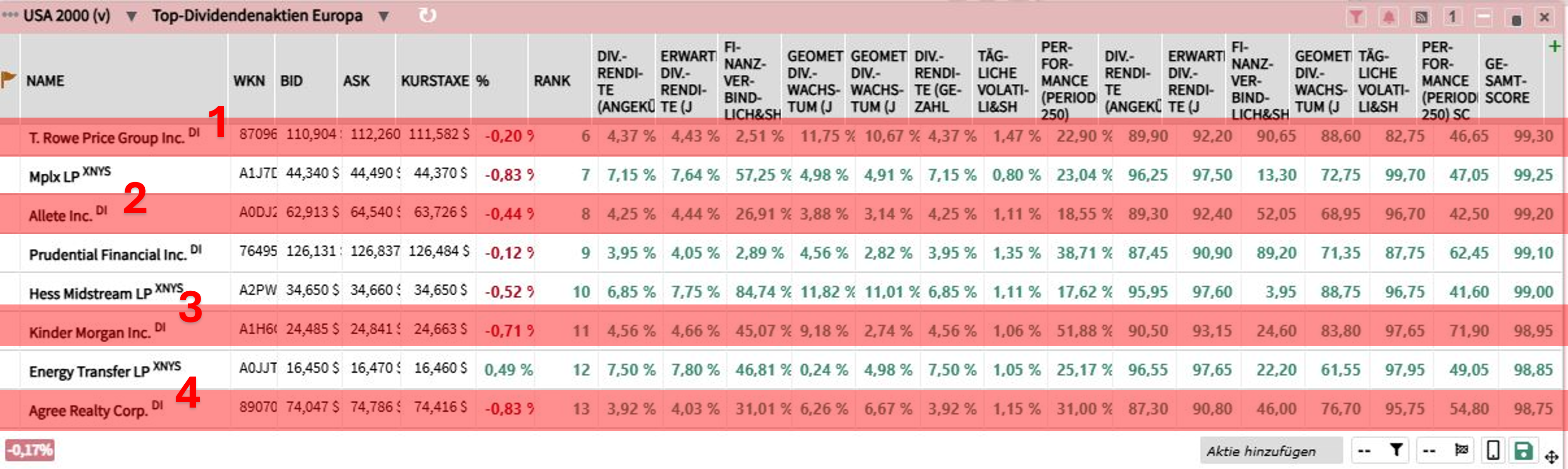

Im Dividendenscreening zum Universum USA 2000 (mc) belegt der Vermögensverwalter T. Rowe Price den 4. Platz. Das Unternehmen weist zwar einen niedrigen Score beim Kriterium der Performance über 250 Perioden auf, überzeugt dagegen durch eine geringe Finanzverbindlichkeitenquote und eine attraktive erwartete Dividendenrendite.

T. Rowe Price – Geringere Nettoabflüsse und Wachstum beim ETF-Geschäft

- Dividende je Aktie (im Quartal): 1,24 USD

- Erwartete Dividendenrendite: 4,42 %

T. Rowe Price beschreibt seine Vertriebspipeline als robust und sieht sich auf einem guten Weg, die Nettoabflüsse im Gesamtjahr deutlich zu reduzieren. Das abgelaufene 2. Quartal wurde mit einem verwalteten Vermögen von knapp 1,57 Bio. USD abgeschlossen. Zudem wächst das ETF-Geschäft schnell; im Rahmen der Quartalszahlen wurde prognostiziert, dass die Nachfrage nach ETFs im Laufe des Jahres weiter zunehmen dürfte. Fünf der 16 ETFs, darunter der U.S. Equity Research und der Blue-Chip Growth, hätten jeweils über 300 Mio. USD an verwalteten Vermögenswerten erreicht, was eine Mindestgröße für viele Plattformen darstelle, hieß es im Earnings-Call zum 2. Quartal. Unterm Strich belief sich der bereinigte Gewinn je Aktie im Berichtszeitraum auf 2,26 USD, was einem Anstieg von fast 12 % im Vergleich zum Vorjahr entspricht, aber unter den Markterwartungen von 2,28 USD lag. Das Ergebnis wurde durch höhere operative Erträge und einen geringeren effektiven Steuersatz gestützt. Am Freitag, den 1. November, werden die Zahlen zum 3. Quartal veröffentlicht.

Zuletzt haben Vermögen aus dem Bereich der Altersvorsorge einen Anteil von 67 % am verwalteten Vermögen betragen. Morningstar bezieht sich in diesem Zusammenhang auf eine "bullische Meinung", wonach Altersvorsorgekonten und variable Rentenversicherungsportfolios stabiler seien als Privatkundeneinlagen. Senior-Aktienanalyst von Morningstar, Greggory Warren, hat jedoch seine Burggrabenbewertung für T. Rowe Price von "breit" auf "schmal" gesenkt. Zwar verfüge das Unternehmen über Merkmale, die einen breiten wirtschaftlichen Burggraben rechtfertigen würden, darunter die angesehene Marke, die attraktiven Vertriebsstrukturen mit hohen Beibehaltungsraten und die beeindruckende Erfolgsbilanz bei Überrenditen. In den vergangenen fünf Jahren hätten die Morningstar-Experten jedoch eine Verschlechterung qualitativer und quantitativer Merkmale feststellen müssen, so Warren.

Im Schnitt sieht die Mehrheit der Analysten derzeit kein Aufwärtspotenzial bei der Aktie und empfiehlt, die Aktie zu "halten" (Angaben laut Marketscreener). Allerdings zahlt der Vermögensverwalter eine attraktive Dividende. Gemäß der langfristigen Unternehmensphilosophie bleibt die Rückführung von Kapital an die Aktionäre durch die wiederkehrende Dividende die oberste Priorität. Laut eigenen Angaben bietet die robuste Bilanz ausreichend Liquidität, um das "Seed Capital Programm", Aktienrückkäufe und ausgewählte zukünftige Fusionen und Übernahmen zu finanzieren.

Seit Beginn des Jahres liegt die T.-Rowe-Price-Aktie über 4 % im Plus. Das 52-Wochenhoch liegt bei 122,27 USD. Am Mittwoch, den 30.10., notiert das Papier an der 200-Tage-Linie bei etwa 113 USD.

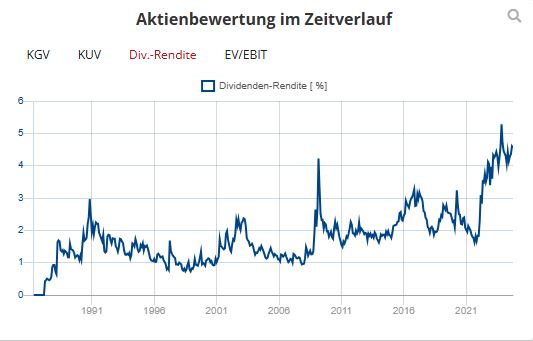

Die Ausschüttung der Dividende erfolgt quartalsweise. Die Dividende wächst kontinuierlich und die Kapitalrückführung an die Anleger bleibt die oberste Priorität des Unternehmens. Durchschnittlich lag die Dividendenrendite in den vergangenen drei Jahren bei 4,15 %.

ALLETE – strategisch gut positioniert für die Chancen der Energiewende

- Dividende je Aktie (im Quartal): 0,75 USD

- Erwartete Dividendenrendite: 4,36 %

ALLETE bezeichnet sich als einen gut positionierten Anbieter von Energie zu wettbewerbsfähigen Preisen im oberen Mittleren Westen der USA. Der Konzern investiert in die Übertragungsinfrastruktur sowie in andere energiebezogene Unternehmen. Weitere Geschäftsbereiche umfassen ALLETE Clean Energy, BNI Energy, Minnesota Power, New Energy Equity und Superior Water, Light & Power. Minnesota Power wurde 1906 gegründet und liefert Strom, der zu 50 % aus erneuerbaren Quellen stammt, an 150.000 Kunden im Norden von Minnesota. Dazu zählen 14 kommunale Systeme und einige der größten Industrieunternehmen des Landes.

Mit der Beschleunigung der Energiewende sei ALLETE strategisch gut positioniert, während das Unternehmen in das Stromnetz der Zukunft investiere und es aufbaue, kommentierte ALLETE-CEO Bethany M. Owen. Im Jahr 2023 habe ALLETE nun bereits das dritte Jahr in Folge den ersten Platz unter den US-Versorgungsunternehmen in Bezug auf Investitionen in Wind- und Solarerzeugungskapazitäten im Verhältnis zur Marktkapitalisierung belegt, so Owen. Die Marktkapitalisierung des Unternehmens liegt bei 3,72 Mrd. USD.

Für das 3. Quartal hat ALLETE einen Gewinn von 0,78 USD je Aktie bzw. einen Nettogewinn von 45 Mio. USD ausgewiesen. Im Vorjahreszeitraum hat sich das Ergebnis auf 1,49 USD bei einem Nettogewinn von 85,9 Mio. USD belaufen. Dabei waren ungefähr 0,71 USD je Aktie eines positiven Schiedsspruchs in Bezug auf eine Tochtergesellschaft von ALLETE Clean Energy enthalten. Darüber hinaus waren im abgelaufenen 3. Quartal etwa 0,07 USD je Aktie an Transaktionskosten einer Fusionsvereinbarung enthalten. Die Ergebnisse für das 3. Quartal 2024 haben laut CFO Steve Morris die internen Erwartungen übertroffen.

Zwischen 2018 und 2023 lag der Total Shareholder Return sowohl unter dem des S&P 500 Index als auch unter dem des Philadelphia Utility Index. Über einen Zeitraum von 12 Monaten konnte die Aktie einen Kurszuwachs von über 18 % verzeichnen, wobei das aktuelle KGV mit 16,79 etwa dem Niveau des Fünfjahresdurchschnitts entspricht.

Seit Beginn des laufenden Jahres hat die ALLETE-Aktie ein zweistelliges Kursplus verzeichnet. Die Aktie notiert am Mittwoch, den 30.10., über den wichtigen gleitenden Durchschnitten und knapp unterhalb eines charttechnischen Widerstands.

ALLETE konnte seine Ausschüttungen in den vergangenen Jahren steigern. Laut unserem Dividendencheck liegt die Dividendenwachstumsrate über einen Zeitraum von fünf Jahren bei 3,88 %. Derzeit wird eine Dividendenrendite von attraktiven 4,36 % erwartet.

Kinder Morgan – Nachfrage nach amerikanischem Erdgas dürfte weiter zunehmen

- Dividende je Aktie (im Quartal): 0,2875 USD

- Erwartete Dividendenrendite: 4,67 %

Kinder Morgan ist eines der größten Energieinfrastrukturunternehmen in Nordamerika. Der Konzern besitzt oder betreibt unter anderem Pipelines mit einer Gesamtlänge von etwa 79.000 Meilen (rund 127.000 km), durch die beispielsweise Erdgas, raffinierte Erdölprodukte und erneuerbare Brennstoffe transportiert werden. Angesichts des anhaltenden Krieges in der Ukraine und des eskalierenden Konflikts im Nahen Osten betonte das Unternehmen zuletzt die zentrale Bedeutung der Energiesicherheit für die nationale Sicherheit.

Das Unternehmen transportiert eigenen Angaben zufolge etwa 40 % der US-Erdgasproduktion. Die Lagerung und der Transport von Erdgas tragen außerdem maßgeblich zum Cashflow des Konzerns bei. Das Makroumfeld in diesem Bereich bleibt robust, auch aufgrund folgender Faktoren:

- LNG-Exporte (Golfküste und Westküste)

- Versorgung knapper Märkte im Südosten

- Exporte nach Mexiko (Golfküste und Westküste)

- Strom und Industrie

Die Nachfrage nach amerikanischem Erdgas soll weiter steigen. Im Zeitraum von 2023 bis 2030 wird ein Anstieg der gesamten US-Nachfrage um 19 % prognostiziert, während LNG- und mexikanische Exporte um 92 % zulegen könnten, so Kinder Morgan. Die Entwicklung wird nicht zuletzt durch den steigenden Energiebedarf von Rechenzentren gestützt.

Im abgelaufenen 3. Quartal haben sich die finanziellen Ergebnisse im Erdgas-Pipeline-Geschäft im Jahresvergleich verbessert. Das Segment profitierte unter anderem von höheren Beiträgen aus dem Texas-Intrastat-System sowie zusätzlichen Einnahmen aus der Akquisition von STX-Midstream. Teilweise wurde dies durch geringere Beiträge aus den Sammelsystemen aufgrund von Veräußerungen von Anlagen und niedrigeren Rohstoffpreisen ausgeglichen. Unterm Strich kletterte der Gewinn je Aktie im Berichtszeitraum im Vergleich zum Vorjahr um 17 % auf 0,28 USD, das bereinigte EPS lag mit 0,25 USD auf dem Niveau des Vorjahres. Morningstar-Stratege Travis Miller sieht den fairen Wert der Aktie nach Prüfung der Zahlen weiterhin bei 22 USD.

Neben möglichen Kurssteigerungen profitieren Anleger von Dividendenzahlungen und Aktienrückkäufen. Im Rahmen der Quartalszahlen verwies Kinder Morgan darauf, dass der Konzern seit 2016 rund 41 % der Marktkapitalisierung an die Aktionäre zurückgeführt hat.

Ab Mitte Februar hat sich die Aktie stark entwickelt. Seit Jahresbeginn beläuft sich das Kursplus auf rund 40 %. Mit einem deutlichen Abstand zur 200-Tage Linie notiert das Papier nahe an seinem Fünfjahreshoch.

Kinder Morgan hat laut unserem Dividendencheck seine Ausschüttung über einen 5-Jahreszeitraum um 9,18 % steigern können. Derzeit beträgt die erwartete Dividendenrendite 4,67 % und liegt damit leicht über dem Durchschnitt der vergangenen drei Jahre.

Agree Realty Corp. – Untere Prognosespanne für den AFFO leicht angehoben

- Dividende je Aktie (für Oktober): 0,253 USD

- Erwartete Dividendenrendite: 3,98 %

Agree Realty ist ein führender US-Anbieter im Bereich des Erwerbs und der Entwicklung von Immobilien, die an große Einzelhändler vermietet werden. Zuletzt besaß und betrieb das Unternehmen 2.271 Immobilien in 49 Bundesstaaten. Zum Ende des abgelaufenen Quartals waren 99,6 % des Portfolios vermietet, mit einer durchschnittlichen gewichteten Restlaufzeit von 7,9 Jahren. Um Phasen fortwährender "Störungen" zu vermeiden, konzentriert sich Agree Realty auf führende Betreiber, die in einer Omnichannelstruktur gereift sind, oder auf solche in E-Commerce-resistenten Sektoren. Das Unternehmen betont die Wichtigkeit eines ausgewogenen Portfolios mit Engagement in antizyklischen Sektoren und einem Fokus auf Einzelhändler mit starken Kreditprofilen. Einzelhandelssektoren wie Lebensmittel und Heimwerkerbedarf tragen jeweils über 9 % zur gesamten annualisierten Basismiete bei. Gemessen an dieser jährlichen Basismiete zählen Walmart, Tractor Supply Co., Dollar General und Best Buy zu den größten Mietern.

Unterm Strich kletterte der Nettogewinn in den ersten neun Monaten des laufenden Jahres um 16,8 % auf 138,4 Mio. USD. Für das Gesamtjahr wurde die untere Grenze der Prognose für den AFFO je Aktie auf einen Bereich von 4,12 bis 4,14 USD angehoben. Dabei handelt es sich um eine wichtige Steuerungsgröße des Unternehmens, die auf die operative Performance eines REITs hinweist. Die monatliche Bardividende für Oktober beträgt 73 % des AFFO je Aktie und wurde im Jahresvergleich um 2,4 % auf 0,253 USD je Stammaktie angehoben. Damit wurden 152 aufeinanderfolgende Ausschüttungen von Stammdividenden vorgenommen. Seit 2013 (Zehn Jahre) beläuft sich das durchschnittliche jährliche Dividendenwachstum (CAGR) auf etwa 6 %. Agree Realty weist darauf hin, dass die Prognose die Fähigkeit verdeutliche, ein konstantes Gewinnwachstum zu erzielen, wodurch eine steigende und gedeckte Dividende unterstützt wird.

Neben den attraktiven Dividendenrenditen konnten sich Anleger seit Jahresbeginn über ein Kursplus von über 19 % freuen. Im Zuge dessen ist auch das KGV weiter gestiegen und liegt derzeit mit einem Wert von 41,13 über dem Fünfjahresdurchschnitt von 37,26.

Die YTD-Performance der Aktie beläuft sich auf über 17 %. Das Papier notiert am Mittwoch, den 30.10., am GD50 bei rund 75 USD. Der Kurs liegt außerdem an einer charttechnischen Unterstützung und weist einen deutlichen Abstand zur 200-Tage-Linie auf.

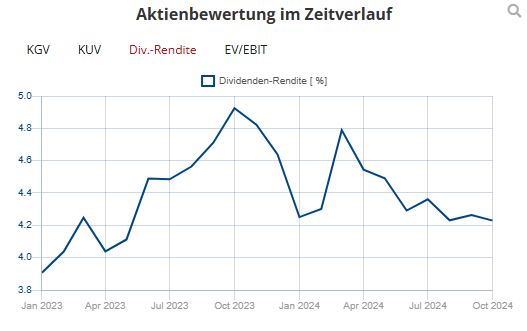

Im vergangenen halben Jahr lag die monatliche Dividendenausschüttung konstant bei 0,25 USD. Über den Zeitraum von sechs Monaten ist allerdings auch die Aktie um über 27 % in die Höhe geklettert, wodurch die Dividendenrendite geringer ausfällt. Für Oktober wurde die monatliche Bardividende auf 0, 253 USD angehoben. Es gilt zu beachten, dass der abgebildete Chart die Dividendenrenditen in einer Range von 3,8 bis 5,2 %.

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bis zum nächsten Dividendenscreening,

Luca

& Profi-Tools von

& Profi-Tools von