Anlagetrend BigCaps: Tracking BigPlayer Amazon (AMZN), Apple (APPL) und Waste Management (WM).

Liebe Leser,

die US-Wirtschaft schrumpft das zweite Quartal in Folge und somit befindet sich das Land nun ganz offiziell in einer Rezession. Nach einem Rückgang der Wirtschaftsleistung zu Jahresbeginn fiel das Bruttoinlandsprodukt (BIP) im zweiten Quartal annualisiert um 0,9 % (Konsens: +0,5 %). Das Alles passiert vor dem Hintergrund einer hohen Inflation, die mittlerweile bei 9,1 % liegt und dies ist der höchste Wert seit 1981. Um die wachsende Inflation in Griff zu bekommen, hat die FED am vergangenen Mittwoch den Leitzins erneut um 0,75 % auf mittlerweile 2,25-2,50 % angehoben.

Doch die Märkte haben diese Negativ-Nachrichten bis zuletzt ignoriert. Vielmehr beginnen die Aktien zu rebounden. Grund dafür sind gute Quartalzahlen, die bspw. darauf hindeuten, dass Konsum-Klima in den USA weiterhin stark ist. Gleichzeitig sehen wir, wie gut es BigPlayern gelingt, höhere Preise an Konsumente weiterzugeben. Kombiniert mit der weiterhin robusten Situation auf dem US-Arbeitsmarkt ergibt dies nun eine plausible These, dass der wirtschaftliche Tiefpunkt entweder nah ist oder schon erreicht wurde. Und da an den Börsen die Zukunft gehandelt wird, spielt man nun die Rebound-These in Erwartung Positiver FED-Meldungen im Herbst. Für uns ist es Grund genug, stark angeschlagene BigCaps anzuschauen, denn auch sie überzeugen in einigen Fällen mit sehr starken Quartalszahlen.

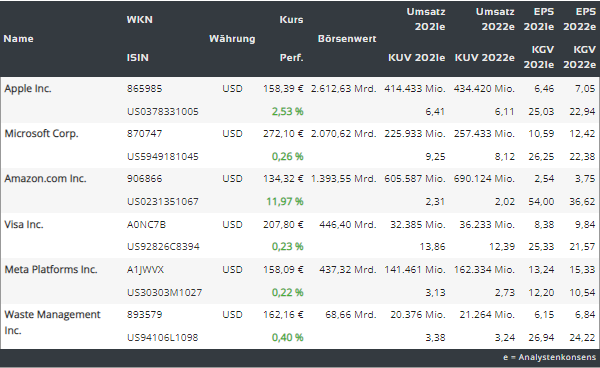

https://viz.traderfox.com/peer-group-tabelle/US3377381088/LS/fiserv-inc/aktien-16361649-1780546-20578424-64188-341288-62098-1375524-21835

Den Anfang macht heute die Aktie von Amazon (AMZN) und das ist ein Wert, der genauso wie Alphabet (GOOGL) in der aktuellen Berichtssaison weiterhin unter dem Zusammenspiel einiger Negativfaktoren leidet. Doch gerade beim Wachstum legt Amazon deutlich besser als erwartete Zahlen vor. Und genau das ist zu diesem Punkt ein sehr wichtiger Indikator für das weiterhin starke Konsum-Klima.

Der schwerste Belastungsfaktor des abgelaufenen Quartals war erneut die 3,9 Mrd. USD hohe Abschreibung aus der Rivian-Beteiligung, die in Kombination mit der aktuellen Onlinehandel-Schwäche zu einem Q2-Verlust von 2 Mrd. USD führte. Und so lag der Q2-EPS-Verlust von -0,20 USD unter dem erwarteten Gewinn von +0,13 USD, was an sich nicht kritisch ist. Umsatztechnisch wuchs der E-Commerce-Gigant um 7,2 % auf 121,2 Mrd. USD und lag damit deutlich über den erwarteten 119,09 Mrd. USD.

Was die Q3-Prognose angeht, so fiel sie durchaus solide aus. Angesichts der weltweiten Konjunkturabkühlung, scharfer Konkurrenz und der steigenden Kosten zeigte sich Amazon für das laufende Vierteljahr optimistischer und sicherer als gedacht und rechnet nun mit einem Q3-Umsatz im Bereich von 125-130 Mrd. USD (Wachstum von etwa 13-17 %), was im Großen und Ganzen über den erwarteten 126,42 Mrd. USD liegt. Trotz des anhaltenden Inflationsdrucks bei Benzin, Energie und Transport mache Amazon Fortschritte bei der Kostenkontrolle, so AMZN-CEO Andy Jassy. So sei insbesondere die Produktivität im Lager- und Liefernetzwerk verbessert worden. Und das ist ein guter Schritt in eine wichtige Richtung.

Die Amazon Web Services Sparte glänzt dabei weiter. Diese wuchs von 14,81 Mrd. USD im vergangenen Jahr auf 19,73 Mrd. USD (+33 %), wobei das operative Ergebnis sich in diesem Zeitraum von 4,19 auf 5,72 Mrd. USD verbesserte. Doch Amazon bleibt in erster Linie ein Online-Händler und daher wird er demnächst sich auf mögliche Negativ-Folgen der steigenden Inflation fokussieren. Dazu kommen auch höhere Kosten für den Betrieb der Amazon-Warenlager. Das Unternehmen hat ja in den vergangenen Pandemiejahren die Mitarbeiter mit höheren Löhnen gelockt, was nun einen zusätzlichen Belastungsfaktor darstellt. Und dies muss nun ggf. durch Investments in Automation behoben werden.

Zudem kommen höhere Kraftstoffpreise, was sowohl die Kaufkraft von Amazon-Kunden reduziert als auch die Lieferungen für Amazon immer teurerer macht. Um dieser Tendenz etwas entgegenzuwirken, hat Amazon zuletzt mit der Erhöhung von Gebühren für seinen Schnellversandservice Prime reagiert. Gleichzeitig hat man ab Ende April ein Treibstoff- und Inflationszuschlag von durchschnittlich 5 % für Händler einführt, die Amazons Lagerservices in den USA benutzen. Und so wie es aussieht, könnte diese Strategie wirklich dazu führen, dass temporäre Negativ-Folgen aufgrund der steigenden Inflation mehr oder weniger auskompensieren werden.

Was die Anleger angeht, so hat sich die globale Annahme nicht verändert. Sie müssen sich also weiterhin gedulden und ggf. eine Besserung der globalwirtschaftlichen Situation, vllt. schon in H2+ abwarten, denn die Amazon-Story, v.a. nach dem Aktien-Split weiterhin das Potenzial hat, mit neuen interessanten technologischen Entwicklungen aus dem Entertainment- und Cloud-Bereich zu überraschen. Doch zunächst muss die Online-Handel wieder in die Gänge kommen.

Sehr interessant ist dabei AMZN-Vorstoß Richtung des Gesundheitsmarktes. Der E-Commerce-Gigant kauft ja für 3,9 Mrd. USD das Unternehmen One Medical. Und damit wird die strategische Absicht sehr klar. Amazon hat ja schon längst das Gesundheitswesen als eine sehr lukrative Nische entdeckt und nun baut man eigene Präsenz konsequent aus. One Medical betreibt dabei ein Netzwerk in den USA mit insgesamt 182 Hausarzt-Filialen. Wer diese nutzen will, bezahlt eine Mitgliedsgebühr von 200 USD und kann dafür rund um die Uhr virtuelle oder persönliche Arztbehandlungen buchen. Darüber hinaus arbeitet One Medical mit mehr als 8000 Unternehmen zusammen, deren Mitarbeiter das Arztnetz nutzen. Und damit vervollständigt der E-Commerce-Gigant sein Gesundheitswesen-Angebot, denn im Apotheken-Segment ist AMZN schon seit 2018 aktiv.

Was mich persönlich angeht, so habe ich mich schon bei der AMZN-Aktie kurz vor dem 1:20 Split positioniert. Die Story, die ich persönlich spiele, handelt von einem weiter andauernden Wachstum der AWS-Sparte und dem schnelleren Vorstoß Richtung Cloud, wobei AMZN sich immer mehr Richtung eines FinTech entwickeln wird. Für plausible Wachstumsfantasien sorgen bei mir auch Konzern-Initiativen in den Bereichen wie Gesundheitswesen, Streaming, Gaming etc. Kombiniert mit der dominanten Stellung im E-Commerse-Segment ergibt dies für mich eine plausible mittelfristige Investment-These. Und daher sehe ich zukünftig c.p. jede signifikante Aktienkorrektur eher als eine sehr lukrative Einstiegschance, um meine Position auszubauen.

.png)

Mit einem guten Quartalsresultat (i.S.v. besser als erwartet) für das abgelaufene Quartal konnte auch Apple (APPL) aufwarten. Gleichzeitig hat das Unternehmen auch bekanntgegeben, dass man am 11. August eine Cash-Dividende i.H.v. 0,23 USD je Aktie auszahlen wird. Hinzu kommt die Annahme, dass Apple in diesem Herbst das größte Produktsortiment als je zuvor vorstellen wird, was bei der weiterhin starken Nachfrage in neue Umsatzrekorde münden könnte. Was die Zahlen angeht, so stieg der Q3-Umsatz im Vergleich zum Vorjahreswert um 1,9 % auf 82,96 Mrd. USD (Konsens: 82,81 Mrd. USD). Das EPS von 1,20 USD fiel ebenfalls besser als die erwarteten 1,16 USD aus.

Der iPhone-Umsatz stieg dabei von 39,57 Mrd. USD auf 40,67 Mrd. USD. Die Mac-Sparte wuchs von 7,38 Mrd. USD auf 8,24 Mrd. USD, wobei man lediglich bei den iPads einen leichten Umsatzrückgang von 7,37 Mrd. USD auf 7,22 Mrd. USD verzeichnete. Die Sparte rund um höhermargige Apple-Services (Apple Pay, Apple TV+ etc.) wuchs dabei von 17,49 Mrd. USD auf 19,60 Mrd. USD, wobei die Sparte rund um Accessoires und Wearables (Apple Watch, AirPods) mit einem leichten Umsatzrückgang von 8,78 Mrd. USD auf 8,08 Mrd. USD nicht wirklich enttäuscht hatte. Damit bleibt das unikale Wachstumsmomentum (dank der starken iPhone-Nachfrage) offenbar weitererhalten und das bei der wachsenden Inflation, einer weiterhin miserablen Situation mit den Lieferengpässen und zunehmenden Rezessionssorgen.

Luca Maestr, CFO von Apple, sagte: Unsere Ergebnisse für das Juni-Quartal haben erneut gezeigt, dass wir in der Lage sind, unser Geschäft trotz des herausfordernden Geschäftsumfelds effektiv zu führen. Wir haben im Juni-Quartal einen Umsatzrekord aufgestellt und unsere installierte Basis aktiver Geräte hat in jedem geografischen Segment und jeder Produktkategorie ein neues Allzeithoch erreicht. Im Laufe des Quartals erwirtschafteten wir einen operativen Cashflow von fast 23 Mrd. USD, gaben über 28 Mrd. USD an unsere Aktionäre zurück und investierten weiter in unsere langfristigen Wachstumspläne. Dabei erwartet man, dass die Angebotsengpässe im 4. Quartal niedriger sein werden als in Q3. Und dies ist im Großen und Ganzen eine sehr starke Aussage, die zuversichtlich stimmen dürfte.

Als expliziter Belastungsfaktor fungiert hier immer noch die chinesische Zero-COVID-Politik, wobei mehrere Städte in China u.a. auch in wichtigen Wirtschaftsregionen weiter unter Quarantäne verbleiben. Der Ukraine-Konflikt-bedingte Rückzug aus der Russischen Föderation wird Apple-Umsätze lediglich um rund 1,5 % belasten und ist somit zu vernachlässigen. Abgesehen davon bin ich mir ziemlich sicher, dass Luxus- und Prestige-Produkte, wie iPhones etc. v.a. der neuen Generation ihren Weg, wenn auch über die Umwege, nach Russland trotzdem finden werden. Diese Entwicklung sollte man weiter im Hinterkopf behalten.

In der aktuellen Situation, der angelaufenen Wirtschaftsverlangsamung und sogar einer technischen Rezession in den USA, wo sehr viele interessante Technologieunternehmen sehr schnell, sehr günstig werden und in Schwierigkeiten geraten, wäre es logisch, dass Apple bspw. seine finanzielle Kraft dazu nutzen könnte, um eine oder andere aussichtsreiche Übernahme zu tätigen, um v.a. sein Service-Angebot z.B. im Streaming-Bereich zu stärken und auszubauen. Und damit ist diese hochspannende Wachstumsstory, die aktuell sowohl von der Hardware- als auch Service-Überlegenheit getragen wird, in meinen Augen noch lange nicht vorbei!

.png)

Schließlich ist es heute die Aktie des Abfallbeseitigungsunternehmens Waste Management (WM), die mittlerweile vor dem Hintergrund besser als erwarteter Zahlen bald eine Breakout-Bewegung auf ein neues Allzeithoch versuchen könnte. Im Grunde genommen bestätigt sich damit der allgemeine Trend rund um die Abfallbeseitigung, was WM demnächst zur Trendfortsetzung verleihen könnte. Wie der Konzern kommunizierte, stieg der Q2-Umsatz im Vergleich zum Vorjahreswert um 12,3 % auf 5,03 Mrd. USD (Konsens: 4,84 Mrd. USD). Das EPS von 1,44 USD fiel ebenfalls besser als die erwarteten 1,40 USD aus.

In einem Interview auf CNBCs Mad Money sagte Jim Fish (WM-CEO), dass das Geschäft mit festen Abfällen im 2. Quartal wirklich gut abgeschnitten habe. Das Unternehmen plant, bis 2026 rund 21 neue Deponien und Werke zu bauen. Er erwartet, dass die Inflation nachlassen wird und, wenn dies der Fall ist, wird dies dem Unternehmen ermöglichen, die Margen zu steigern. Und so hat man die FY22-Prognose angehoben. Das FY22-Umsatzwachstum wird nun bei bis zu +10 % statt 5,8-6,2 % auf 19,72 Mrd. USD statt 18,97-19,04 Mrd. USD (Konsens: 19,38 Mrd. USD) erwartet. Und damit dürfte auch diese langweilige Wachstumsstory weiter gehen.

Das Unternehmen ist mit der Marktkapitalisierung von 68,66 Mrd. USD der größte Abfallbeseitigungsspezialist in den USA. WM spezialisiert sich auf die Beseitigung von Feststoffabfällen und kann daher kontinuierlich von dem starkem Preisumfeld für feste Abfälle profitieren. Aktuell betreibt Waste Management rund 263 aktive Mülldeponien und mehr als 348 spezielle Übergabestellen. Betreut werden sowohl private, gewerbliche als auch industrielle Kunden in einem breiten Netzwerk von Niederlassungen. Das Businessmodell ist sehr robust und wird noch durch zahlreiche Verarbeitungs- und Recyclinganlagen erweitert, was an sich einen geschlossenen Produktionszyklus darstellt und daher nicht so einfach nachzuahmen ist. Zudem kommt, dass die Geschäftsbeziehungen auf Basis langfristiger Verträge zur Erbringung einer Dienstleistung basieren. Dies bedeutet eine hohe Plansicherheit, was den Konzern vor Schwankungen schützt. Daher bleibt der Konzern in seiner Entwicklung von politischen und ökonomischen Schwankungen mehr oder weniger abgekoppelt, denn wirtschaftliche Tiefen und Höhen hin oder her: Auf die Müllabfuhr wird man in der zivilisierten Welt niemals verzichten können.

Weitere Wachstumsimpulse ergeben sich aus der gestiegenen Notwendigkeit der Entsorgung von medizinischen Abfällen. Insgesamt geht man davon aus, dass das durchschnittliche Wachstum dieser Trendrichtung bei rund +6,2 % pro Jahr liegen wird, wobei der Mark für diese Dienstleistungen bis 2028 auf 25,2 Mrd. USD anwachsen könnte. Als Wachstumsimpulsgeber erwies sich hier die COVID-Pandemie, die der Notwendigkeit einer sicheren Entsorgung von medizinischen Abfällen eine deutlich höhere Bedeutung verliehen hat. Zudem kommt noch die Stärke des Gesundheitstrends, wobei in den USA in den vergangenen Jahren sich die Anzahl von Kliniken signifikant erhöht hat. Und so wächst die Nachfrage nach Dienstleistungen für die Entsorgung medizinischer Abfälle weiterhin kontinuierlich. Waste Management ist dabei u.a. ein führendes Abfallbeseitigungsunternehmen, das genau solche Services anbietet. Und diese würden seinen ohnehin robusten Umsatzmix weiterhin profitabel vervollständigen.

.png)

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: besitzt derzeit die Aktie von Alphabet (GOOGL) und Amazon (AMZN), die im Text mitangesprochen wurden.

& Profi-Tools von

& Profi-Tools von