Anlagetrend Öl und Gas: der Europäische Nachfrageboom made in USA - diese Stocks sind Profiteure!

Liebe Leser,

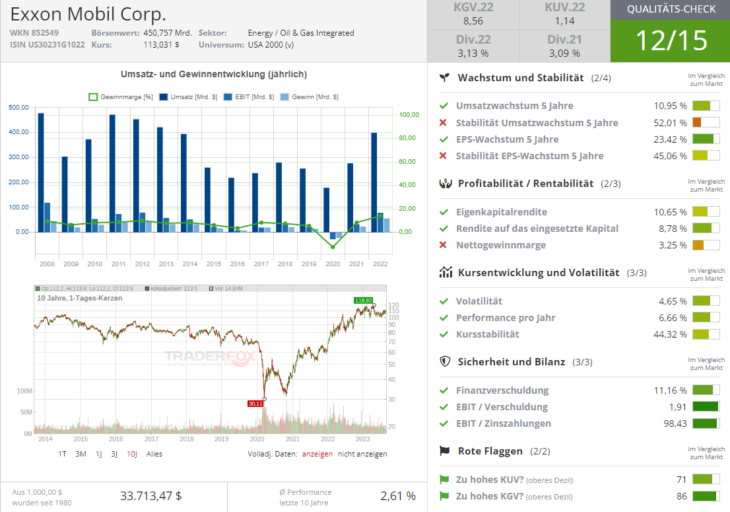

Der lange Öl-Bärenmarkt dürfte bald vorbei sein

Das vergangene Jahrzehnt war nicht gut für die Ölkonzerne. Grund dafür war im Groben die Kombination aus einem Überangebot v.a. aus der Russischen Föderation und einer sinkenden Nachfrage aufgrund des angelaufenen globalen Umstieges auf grüne Energie. Und so befand sich das Öl seit mehr als einem Jahrzehnt in einem stark volatilen Bärenmarkt. Die Folgen dieser Tendenz sieht man auch an der immer noch relativ günstigen Bewertung von Öl-Big-Caps wie z.B. Exxon Mobil (XOM). Obwohl das Unternehmen im vergangenen Jahr 2022, dank der angelaufenen Markt-Umverteilung (V.a. in Europa) Rekordergebnisse präsentierte, wird die Aktie für 2023 immer noch mit einem KGVe23 von rund 12,4 bewertet. Dabei verfügt das Unternehmen über eine großartige Bilanz, geht neue Partnerschaften ein (u.a. im GreenEnergy-Bereich) und investiert kräftig in die Exploration neuer Öl-Felder (dazu kommen wir etwas später bei der expliziten Unternehmensbetrachtung).

Der Austausch der langfristigen Energieabhängigkeit ist angelaufen

Der zweite wichtige Punkt, der mich bzgl. des Gas-/Öl-Sektors bullish stimmt, ist der angelaufene Austausch der europäischen Energieabhängigkeit von der Russischen Föderation Richtung USA, der einen langfristigen Charakter haben wird. Dies sieht man am besten am Beispiel von Deutschland. Das Land hat jahrzehntelang einen Industriesektor aufgebaut, dessen Entwicklung auf billigen russischen Gasimporten via Pipelines wie Druschba, NordStream 1/2 etc. basierte. Dazu hat man auch in großen Mengen billiges russisches Öl gekauft. Seit Beginn des Ukraine-Konflikts hat sich die Situation radikal verändert. Das Öl-Embargo und Preisdeckel-Politik gegenüber dem russischen Öl und die gesprengten NordStream-Pipelines haben gerade in Deutschland zu großen Energieverlusten geführt. Kein Wunder, denn vor der Energiekrise war Deutschland die einzige große Volkswirtschaft in Europa, die keine LNG-Importkapazitäten hatte.

Mehr als 70 % des LNG für Deutschland kommen aus den USA

In den letzten 18 Monaten hat man sich aber eine Reihe von schwimmenden LNG-Importanlagen angeschafft, um die temporäre Energiekrise zu überwinden. Laut Refinitiv hat Deutschland seit Dezember insgesamt 2,4 Millionen Tonnen LNG importiert; mehr als 70 % davon kamen aus den USA. Und dies bedeutet den Anfang eines regelrechten LNG-Booms für US-Konzerne, zumal die USA schon 2016 mit dem Bau der entsprechenden LNG-Infrastruktur-Projekten begonnen haben. Gleichzeitig ist in diesem Zusammenhang die Annahme zulässig, dass LNG-Golfküsten-Projekte, die v.a. solchen Unternehmen wie Cheniere Energy (LNG), Venture Global und ExxonMobil (XOM) gehören, USA in der kommenden Dekade mit Abstand zum größten Exporteur der Welt machen werden.

Langfristige Energielieferverträge mit US-Konzerne bilden das Fundament für das zukünftige kontinuierliche Wachstum der US-amerikanischen Energiewirtschaft v.a. im LNG-Segment.

- So gab bspw. der deutsche Chemie-Gigant BASF Mitte August einen neuen langfristigen Liefervertrag für LNG mit dem Konzern Cheniere Energy (LNG) bekannt. Cheniere soll ab 2026 bis 2043 jährlich 800.000 Tonnen amerikanisches LNG an BASF liefern.

- Das norwegische Unternehmen Equinor unterzeichnete mit Cheniere Energy (LNG) ebenfalls einen 15-jährigen Liefervertrag.

- SEFE (Securing Energy For Europe) - ein Unternehmen, das aus der Verstaatlichung der deutschen Aktivitäten des russischen Staatsunternehmens Gazprom hervorgegangen ist, wird jährlich 2,25 Millionen Tonnen LNG von Venture Global LNG kaufen, einem amerikanischen Entwickler von Exportterminals am Golf von Mexiko. Die Laufzeit des Liefervertrags von 20 Jahren ist ein sehr deutliches Indiz dafür, dass Deutschland, das erst vor etwa neun Monaten mit dem LNG-Import begonnen hat, wohl noch eine sehr lange Zeit vom US-LNG abhängig bleiben wird.

Genau dies ist die globale Story, die den LNG-Trend in den kommenden Jahren begleiten wird, zumal diese Annahme auch für die meisten EU-Länder gültig ist. Und so gelangen wir auch zu der aktuellen Übersicht von US-Energie-Firmen, die von der beschriebenen Tendenz auf eine Sich von bis zu fünf Jahren kontinuierlich profitieren werden.

Gleichzeitig bin ich vor dem Hintergrund geschilderter News einer zunehmenden Ansicht, dass auch das Schlimmste des Öl-Bärenmarktes mittlerweile vorbei sein dürfte. Gleichzeitig nehme ich auch spekulativ an, dass wir in den kommenden fünf Jahren sogar einen echten Öl-Bullenmarkt erleben werden. Genau aus diesem Grund wäre ggf. eine baldige Positionierung bei Top-Energie-Stocks wie Shell (SHEL), BP (BP), Exxon (XOM) durchaus sinnvoll.

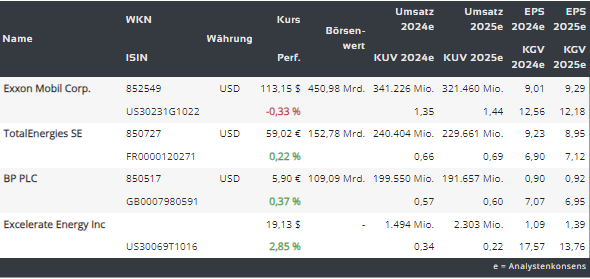

https://viz.traderfox.com/peer-group-tabelle/GB0007980591/LS/bp-plc/aktien-67308-387272-23780237

Öl-Gigant

Den Anfang macht heute Exxon Mobil (XOM), dessen Story wir schon in der Einleitung angeschnitten haben. Das Unternehmen gehört zu den weltweit führenden Anbietern von Öl- und Öl-Produkten. Der Konzern will u.a. mit seinem 5-Jahre-Entwicklungsprogramm die Menge an Öl, die man aus Schieferbeständen in den USA fördert, verdoppeln. Mit den Partnern zusammen will XOM außerdem 12,93 Mrd. USD in die Entwicklung von Whiptail, den sechsten Offshore-Ölprojekt in Guyana, investieren. Man geht davon aus, dass die schwimmende Produktionsplattform schon im Jahr 2027 in Betrieb gehen wird. XOM betrachtet das Tiefseegebiet Guyana als einen wichtigen Wachstumstreiber. Kein Wunder: Guyana ist derzeit mit etwa 11 Milliarden Öl-Barrel nachgewiesenen Öl-Vorkommen eine der heißesten Öl- und Gasquellen. Und so wäre es möglich, dass XOM und Partner in den kommenden Jahren bis zu zehn weitere Offshore-Projekte in dieser Region entwickeln werden. ExxonMobil hat ja mit der Exploration der Guyana-Küsten-Region früh genug begonnen und machte mehrere erstklassige Ölfunde im Stabroek Block. Die Produktion begann 2019 und ExxonMobil kontrolliert nun die Gesamtproduktion im Land.

GreenEnergy-Touch

Das Unternehmen FuelCell Energy (FCEL) teilte am 28. August mit, dass es eine gemeinsame Entwicklungsvereinbarung zur Kohlenstoffabscheidung mit Exxon Mobil (XOM) eingegangen ist. Die Vereinbarung wird zum vierten Mal verlängert und würde die Forschungskosten für Exxon von 60 Mio. USD auf 67 Mio. USD erhöhen. FuelCell entwickelt ja seit 2019, als die Unternehmen die Vereinbarung zum ersten Mal unterzeichneten, Karbonat-Brennstoffzellen, um die Kohlendioxidemissionen aus Industrie- und Energiequellen zu reduzieren. Karbonat-Brennstoffzellen können im Gegensatz zu anderen konventionellen Zellen Kohlendioxid abscheiden und dabei zusätzlichen Strom erzeugen. An sich ist es eine noch unbedeutende Initiative, die allerdings sehr deutlich zeigt, dass sich auch der Öl-Gigant XOM mittlerweile Gedanke bzgl. des GreenEnergy-Trends macht, was zukünftig in unerwartete Businessvorteile münden könnte.

Der spekulative LNG-Profiteur

Die heutige Nummer zwei ist die Aktie des mit rund 2,01 Mrd. USD kapitalisierten Konzerns Excelerate Energy (EE). Das Unternehmen betreibt eine Flotte von 10 schwimmenden LNG-Regasifizierungsterminals (FSRUs), von denen sich 8 im Besitz des Unternehmens befinden. Diese Terminals werden in Häfen installiert und über eine Gaspipeline mit den Küstenanlagen verbunden. Sollten sich die Nachfragebedingungen ändern, so wird die schwimmende LNG-Anlage ganz einfach an ein anderes Ort verlegt. Darüber hinaus hat das Unternehmen seit 2021 damit begonnen, Gas selbstständig zu verkaufen, was angesichts des LNG-Booms und der steigenden Gasnachfrage als GreenEnergy-Quelle positive Folgen haben könnte.

Das Wachstum des globalen LNG-Sektors sollte das Wachstumsfundament bilden

Die spekulative Story, die das Unternehmen begleitet, basiert auf der Annahme der steigenden Nachfrage nach LNG. Laut der Bloomberg-Prognose wird ja die weltweite Nachfrage nach LNG bis 2026 ein Niveau von rund 460 Millionen Tonnen erreichen und damit das Niveau von 2021 um 19 % übertreffen, während die Hauptverbraucher von LNG Europa und Asien sein werden. Und so ist es mittelfristig anzunehmen, dass der LNG-Markt bis 2028 wird mit einer CAGR von fast 7 % pro Jahr wachsen wird und schließlich ein Niveau von etwa 103,4 Mrd. USD erreicht. Gleichzeitig wird erwartet, dass der Mangel an stationären Regasifizierungsterminals in Europa zu einem Anstieg der Nachfrage nach Floating Units (FSRUs) führen wird. Die Experten rechnen damit, dass dieser Markt in den Jahren 2023-2027 mit einer CAGR von etwa 8 % wachsen wird und ein Niveau von mehr als 800 Mio. USD erreicht. Und so hat EE sehr gute Chancen von dieser Tendenz zu profitieren, zumal das Unternehmen bis 2026 mindestens eine weitere LNG-Schiffanlage in Betrieb nehmen wird.

Der konservative Franzose

Nummer drei ist die Aktie des französischen Konzerns TotalEnergies SE (TTE). Dies ist ein vertikal integriertes Öl- und Gasunternehmen, das sich mit der Exploration und Produktion von Erdölprodukten und der Entwicklung erneuerbarer Energiequellen (RES) beschäftigt. Die Hauptgeschäftsfelder des Unternehmens sind Exploration und Produktion, integriertes Gas, erneuerbare Energien, Mineralölprodukte, Marketing und Vertrieb.

TotalEnergies verfügt über eine starke Präsenz in allen Segmenten des Öl- und Gasgeschäfts

das Unternehmen ist sowohl im Upstream- als auch im Midstream- und Downstream-Segmenten tätig, was es ihm ermöglicht, die Kosten zu kontrollieren und zusätzliche Margen durch die Produktion von höhermargigen Produkten zu generieren. Das Geschäft des Unternehmens ist sowohl in Bezug auf die Produkttypen als auch auf die Geschäftsgeografie stark diversifiziert, was der Aktie einen konservativen Charakter verleiht. Nach einem Rekordjahr 2022 sind die Öl- und Gaspreise zu ihren Durchschnittswerten zurückgekehrt, aber fundamentale Faktoren könnten zu einer neuen Runde des Anstiegs der Rohstoffpreise führen. Diese Entwicklung haben wir bereits in früheren Updates oft thematisiert. Und TotalEnergies könnte einer der Hauptnutznießer dieses Trends werden. Langfristig ist es jedoch der angelaufene LNG-Boom, der auch TTE sehr gute Wachstumschancen bescheren dürfte, zumal TTE die Entwicklung des LNG-Segments in seiner Wachstumsstrategie priorisiert und entsprechend fördert.

Öl-Konzern mit Green-Energy-Touch

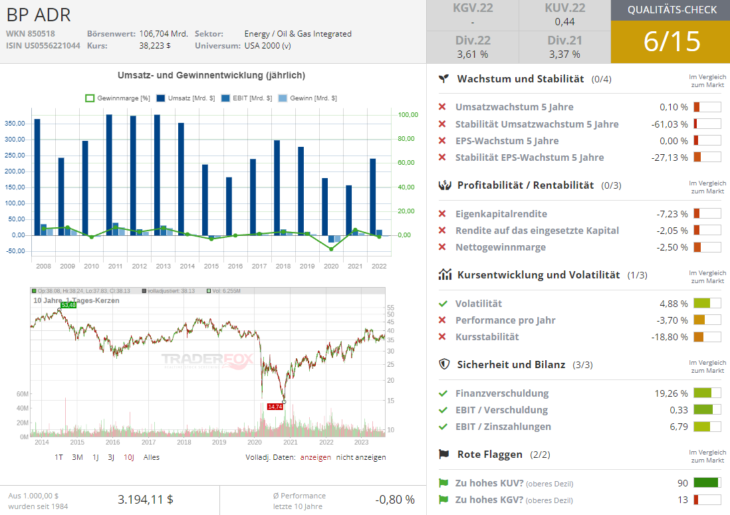

Schließlich ist es die Aktie von BP (BP), die wir heute explizit thematisieren werden. Dies ist ein führender internationaler Ölkonzern, dessen Aktie langfristig sehr interessant sein könnte, v.a., wenn man bedenkt, dass BP aktuell immer noch zu den unbeliebtesten Ölkonzernen der Welt zählt. Grund dafür ist u.a. die Deepwater Horizon-Katastrophe von 2010 (für die BP zig Milliarden US-Dollar Strafen und Entschädigungen zahlen musste). Doch hierbei handelt es sich immer noch um ein integriertes Öl- und Gasunternehmen mit Upstream- (Öl- und Gasproduktion), Midstream- (Pipelines und Terminals) und Downstream-Geschäften (Raffinerien) auf der ganzen Welt. Zumal auch BP mittlerweile sehr intensiv die GreenEnergy-Wachstumsnische erforscht.

Bis 2023 will BP 50 GW an Kapazitäten für erneuerbare Energien aufzubauen

Neben der Öl- und Gasförderung investiert BP bspw. stark in Elektroladestationen, Biokraftstoffe, Wasserstoff und Autohöfe mit sog. Convenience-Stores und Tankstellen, was sich zukünftig auszahlen dürfte. Ende 2022 beschleunigte und erweiterte BP sein Bioenergiegeschäft durch die Übernahme von Archaea Energy. Dies ist ein führender US-amerikanischer Produzent von erneuerbarem Erdgas (RNG). Das Unternehmen betrieb 50 RNG- und Deponiegas-zu-Energie-Anlagen im Land und verfügte über eine Entwicklungspipeline, die seine Produktion bis 2030 verfünffachen könnte.

Der angelaufene Vorstoß Richtung Elektromobilität, Bioenergie und Wasserstoff

Im Jahr 2023 stimmte BP der Übernahme von TravelCenters of America (TA) zu, einem führenden Reisezentrumsbetreiber. Es bietet Wachstumschancen in vier der fünf Wachstumssegmenten des Unternehmens (Komfort, Laden von Elektrofahrzeugen, Biokraftstoffe/RNG und möglicherweise Wasserstoff). Denn durch diese Übernahme erweitert BP sein Netzwerk um etwa 280 Reisezentren, die strategisch günstig an den wichtigsten Autobahnen in den USA liegen. Gleichzeitig baut BP Onshore-Wind- und Solarenergieprojekte auf. Inzwischen hat das Unternehmen ein 50:50-Joint Venture mit dem norwegischen Konzern Equinor (EQNR) zum Bau von Offshore-Windenergieanlagen in den USA, was ebenfalls vielversprechend kling.

Fazit

Konservativ, und v.a. langfristig betrachtet, favorisieren wir im Rahmen des Öl-/Gas-Trends nach wie vor großkapitalisierte Konzerne, wie Exxon Mobil, BP, Total Energies, ConocoPhillips, Royal Dutch Shell etc. mit einer günstigen KUV/KGV-Bewertung, die zusätzlich eine konstante Dividendenpolitik vorweisen können und einen vielversprechenden GreenEnergy-Touch haben.

Wachstumskonzerne, wie die Cheniere Energy (LNG), Devon Energy (DVN) und Co. sind dabei eine etwas riskantere, dennoch eine ebenfalls interessante Anlagealternative.

Für Spekulanten und Hit&Run-Trader wären in dieser Hinsicht eher Aktien aus verschiedenen Öl-/Gas-Nischentrends interessant. Dazu zählen bspw. Offshore-Konzerne, Infrastrukturanbieter, aber auch Betreiber von schwimmenden LNG-Anlagen wie die thematisierte Excelerate Energy (EE). Das Risiko, aber auch die mögliche Entlohnung wäre in diesem Fall deutlich höher als bei einer konservativen Anlageart.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von