Anlagetrend Reopening (Kreuzfahrten) - die Nachfragedynamik bleibt stark, die Analysten werden zuversichtlicher, die Aktien starten Rebound!

Liebe Leser,

der Aktienkurs von Carnival (CCL) stieg am Montag (12.06.2023) um mehr als 10 % nachdem die Wall Street Analysten die Aktien des COVID-Pandemie-gebeuteten Kreuzfahrtunternehmens signifikant hochgestuft haben. Explizit waren es Rating-Upgrades von Neutral auf Buy/Overweight mit den dazu gehörigen Kurszielerhöhungen auf 20 USD bzw. 16 USD durch BofA bzw. JPMorgan. Der Analyst der Bank of America, Andrew Didora, traf sich letzte Woche mit Vertretern von Carnival (CCL), Royal Caribbean (RCL) und Norwegian Cruise Line (NCLH) in Miami und verließ das Treffen mit mehr Vertrauen in die Branche, so die Motivation hinter den signifikanten Rating-Upgrades, auf die wir jetzt in Details eingehen werden.

Die Nachfragedynamik zeigt keine Anzeichen von Schwäche

Der Analyst hat explizit darauf hingewiesen, dass die Nachfrage in der Branche weiterhin stabil bleibt, das Preisumfeld entwickelt sich gut und die Buchungstrends entsprechen den Erwartungen der Unternehmen. Folglich hat man auch die Kursziele für die Aktien von Royal Caribbean (RCL) von 82 auf 95 USD und Norwegian Cruise Line (NCLH) von 17 auf 19 USD angehoben. Ähnlich positiv zeigte sich in seiner Einschätzung der JPMorgan-Analyst. Er schrieb in einer Forschungsnotiz, dass eine wichtige Erkenntnis aus diesen Treffen war, dass es einen "optimistischen Ton in Bezug auf aktuelle Trends (und 1H24-Buchungen) gab, ohne Anzeichen dafür, dass sich die Dynamik verlangsamt, da die aufgestaute loyale Nachfrage vor einem Jahr heute mittlerweile in die Stärke von Kreuzfahrtneulingen übergeht".

Carnival investiert in bessere Gästeerlebnisse

Der JPMorgan-Analyst wies auch auf unternehmensspezifische Katalysatoren hin, die zu seiner optimistischen Haltung führten. Dazu gehören auch die Investitionen von Carnival in Gästeerlebnisse, einschließlich der Arbeiten auf seiner Privatinsel auf den Bahamas, Half Moon Cay. Der Konzern verfügt mittlerweile über gleich sechs private Reiseziele in der Karibik und "nutzt seine landgestützten Vermögenswerte, um die Wertschöpfung Richtung 2H25 mit einer bedeutenden Erweiterung von Half Moon Cay durch den Bau eines Piers voranzutreiben". Mit anderen Worten honoriert der Analyst den Bau des größeren Piers, denn damit wäre das Andocken von deutlich größeren Kreuzfahrtschiffen möglich. Somit würde CCL zukünftig mehr Cruise-Gäste an Land bringen, was zusätzliches Geld in die Kassen spülen dürfte. Und so ist man der Meinung, dass die strategische Vision von Carnival zu einer mittelfristigen Outperformance der Aktien führen könne, sobald das Unternehmen die Pandemie im operativen Sinne überwunden habe.

Branchenaussicht

Ein Forschungsbericht von Grand View Market Research schätzt, dass der globale Kreuzfahrtmarkt im Jahr 2021 einen Wert von 7,25 Mrd. USD hatte und im Jahr 2022 auf 7,67 Mrd. USD angewachsen ist. Und damit scheint die Entwicklung im Sektor zumindest stabil zu sein. Da aber die Nachfragedynamik nicht nachlässt, wobei Kreuzfahrten mittlerweile auch von sog. Touristen-Neulingen immer intensiver als eine Reiseart erschlossen werden, geht man davon aus, dass der Kreuzfahrten-Reise-Markt mittelfristig mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 11 % wachsen wird, sodass man im Jahr 2028 ein Niveau von rund 15 Mrd. USD erreicht. Und somit haben wir durchaus plausible Voraussetzungen dafür, dass die Branche ein langsames mittelfristiges Comeback versuchen könnte.

Branchen-Risiken

Was die Risiken angeht, so sind diese ebenfalls vorhanden und man darf sie nicht ausblenden. Primär ist zunächst die aktuelle Verschuldung der Branche. Gleichzeitig haben Konzerne während der COVID-Pandemie Kapitalerhöhungen durchgeführt, um diese eben akzeptabel zu überstehen. Dies stellt nun eine weitere Belastung dar, was den Weg zur ersehnten Profitabilität etwas länger machen wird. Der zweite große Risikofaktor ist die COVID-Pandemie selbst, denn sie ist zwar medial vergessen, bleibt jedoch weiterhin sehr unberechenbar und gefährlich, wobei eine jede neue COVID-Mutation nicht nur die Kreuzfahrt-Branche, sondern die gesamte Welt erneut lahmlegen kann. Aus diesem Grund wäre es für konservative Anleger bspw. durchaus plausibel Top-Kreuzfahrt-Stocks zunächst auf der Watchlist zu behalten. Zumindest so lange, bis sie entweder die Gewinnschwelle erreichen oder anfangen, positives CashFlow zu erwirtschaften.

https://viz.traderfox.com/peer-group-tabelle/BMG667211046/DI/norwegian-cruise-line-holdings/aktien-68112-68110-18163293-7872767-8728010-23751409-417030-67340

Top-Profiteure

Was die Konzerne selbst angeht, mit denen man den stark angeschlagenen Kreuzfahrten-Trend spielen könnte, so kann man sich zunächst auf die üblichen Top 3 Stocks: Carnival (CCL), Royal Caribbean (RCL) und Norwegian Cruise Line (NCLH) fokussieren, denn genau sie bilden im Großen und Ganzen sowohl die Entwicklung als auch die Stimmung der Branche ab.

Der Branchenprimus

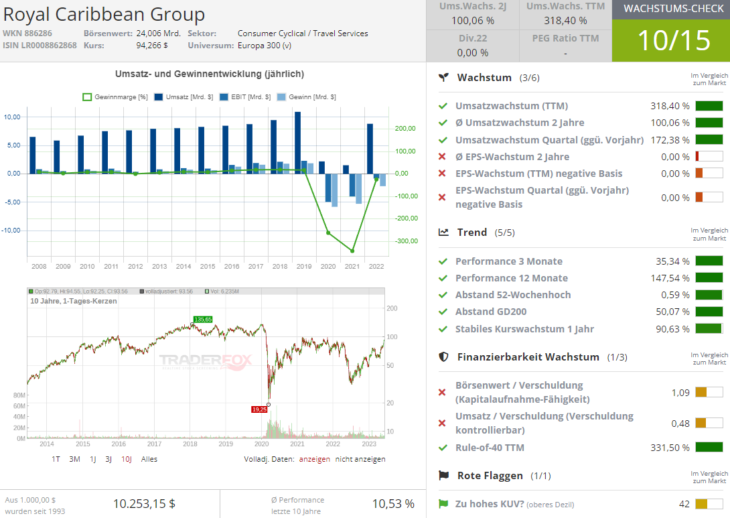

Das Unternehmen Royal Caribbean (RCL) ist aktuell mit einer Marktkapitalisierung von 24 Mrd. USD der größte Branchen-Vertreter. Dabei hat diese Kreuzfahrtgesellschaft im Großen und Ganzen am besten durch die Pandemie navigiert. Die Aktien haben seit den beiden Tiefs vom Ende Januar 2020 und Juli 2022 sehr gut erholt und stehen mittlerweile kurz vor dem Breakout auf ein neues 3-Jahre-Hoch. Im Vergleich zu CCL und NCLH weist der Konzern auch eine deutlich kleinere Gesamtverschuldung auf. Strategisch betrachtet hat der Konzern auch viel Geld in die Modernisierung seiner Flotte investiert und gleichzeitig für neue Geschäftsinitiativen ausgegeben.

Reopening sorgt für Nachfrageexplosion

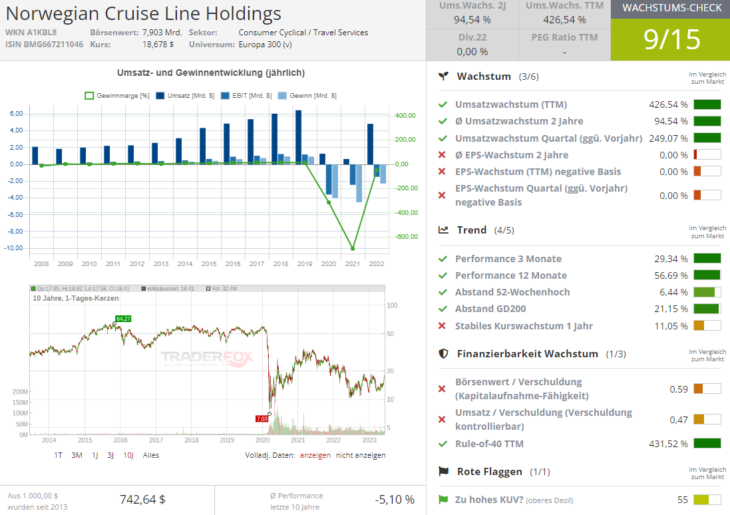

Die Post-COVID-bedingte steigende Nachfrage nach Kreuzfahrten hat zu einem ungewöhnlichen Phänomen geführt: und zwar zu den viel zu hohen Auslastungsraten auf Kreuzfahrtschiffen, die regelmäßig über 100 % liegen. Bemerkenswert ist, dass Royal Caribbean aktuell eine beeindruckende Auslastung von 102,1 % aufweist, dicht gefolgt von Norwegian Cruise Line mit einer soliden Rate von 101,5 %, während Carnival Cruise Line mit einer Rate von 91,0 % leicht hinterherhinkt. Dies sorgt zwar für ein volles Schiff und maximiert die Einnahmen für Kreuzfahrtlinien, kann aber auch zu Unzufriedenheit der Gäste führen. Doch dieser Umstand ist in den kommenden 2-3 Jahren zu ignorieren, da die seit 2019 aufgestaute Reiselust den leichten Unzufriedenheitsfaktor komplett überwiegen wird.

Kreuzfahrt-Urlaub für jeden

Carnival (CCL) ist nach Marktkapitalisierung die Nummer zwei der Branche. Das Unternehmen betreibt aber die weltweit größte Flotte von Kreuzfahrtschiffen. Zudem besitzt CCL auch reisebezogene Immobilien wie Hotels und Urlaubsziele. Das CCL- spezifische Problem liegt jedoch in der Konzernausrichtung, da das Unternehmen eher auf Mittelklasse abzielt und daher sehr stark auf Massenmarktreisende angewiesen ist. Und da wir uns derzeit in der Situation einer weiterhin viel zu hohen Inflation und einer möglichen globalen Rezession befinden, könnte dies dazu führen, dass CCL-Rückkehr in die Gewinnzone unerwartet ausgebremst wird.

Premium-Anbieter

Norwegian Cruise (NCLH), ist dabei das kleinste Unternehmen, doch im Gegensatz zu Carnival Cruise neigt man mehr dazu, High-End- und Luxuskunden zu bedienen. Und dies ist eine sehr lukrative Nische und gleichzeitig ein Wettbewerbsvorteil, da man mit weniger Kunden deutlich mehr Einnahmen realisieren kann. Statistisch betrachtet kommen rund Ein Drittel aller NCLH-Einnahmen von den Super-High-End-Luxuskreuzfahrten, was zukünftig eine wichtigere Rolle spielen könnte. Was NCLH-Problematik angeht, so ist sie der von CCL gleich. Auch NCLH hat während der Pandemie Kapitalerhöhung durchgeführt, was nun schuldentechnisch zusätzlich belastet.

Die Kreuzfahrtschiff-Tankstelle

World Fuel Services (INT) beschäftigt sich mit dem Vertrieb von Kraftstoff und verwandten Produkten und Dienstleistungen in der Luftfahrt-, See- und Landtransportindustrie weltweit. Am interessantesten ist hier zunächst der Marine-Segment. Diese Sparte vermarktet Kraftstoffe, Schmierstoffe und verwandte Produkte und Dienstleistungen an internationale Container-, Schüttgut- und Tankerflotten, aber auch kommerzielle Kreuzfahrtlinien, Yacht- und Zeitcharterbetreiber, Eigentümer und Betreiber von Offshore-Bohrinseln. Dieses Segment befasst sich auch mit der Betankung von Schiffen sowie dem Transport und der Lieferung von Kraftstoffen und kraftstoffbezogenen Produkten. Und damit wäre diese Aktie u.a. als ein möglicher Nachzügler der angelaufenen Rebound-Bewegung bei den Cruise-Stocks interessant.

Der On-Board-Spa-Service-Anbieter

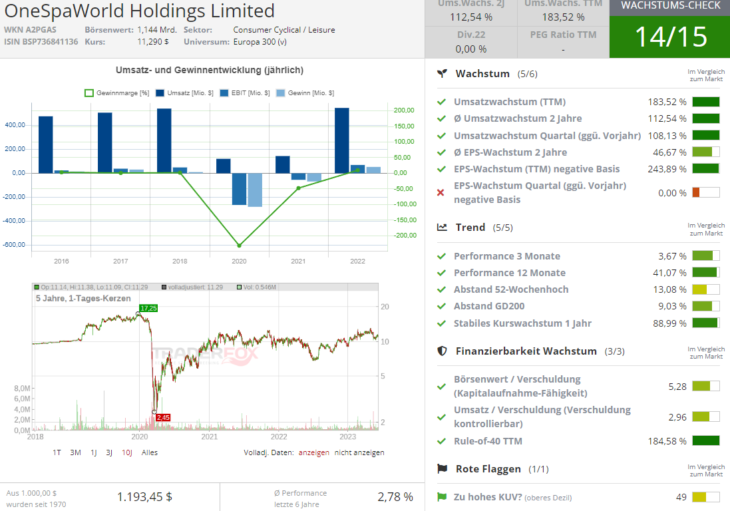

OneSpaWorld (OSW) betreibt Gesundheits- und Wellnesszentren an Bord von Kreuzfahrtschiffen und in Resorts weltweit. Die Gesundheits- und Wellnesszentren bieten Dienstleistungen wie traditionelle Körper-, Salon- und Hautpflegedienste und -produkte an. Selbstbedienungs-Fitnesseinrichtungen, spezialisierte Fitnesskurse und persönliches Fitnesstraining; Schmerzbehandlung, Entgiftungsprogramme und Analysen der Körperzusammensetzung; Programme und Produkte zur Gewichtskontrolle und Medi-Spa-Dienstleistungen gehören ebenfalls dazu. Hierbei handelt es sich um eine sehr lukrative Nische, denn all das, was man hier anbietet, wird während einer Kreuzfahrterholungsreise in der Regel sehr stark nachgefragt. Und ja, OSW ist im vergangenen Jahr mit 53 Mio. USD schon in die Gewinnzone zurückgekehrt und lag damit über dem Pre-Pandemie-Niveau.

Fazit

Abschließend ist es zu erwähnen, dass die Investitionen und Trades im Rahmen des Reopening-Trends gerade bei den Kreuzfahrtkonzernen ein deutlich höheres Risiko als bspw. Investitionen und Trades in Hotelketten, Fluggesellschaften oder Online-Portale darstellen und könnten im suboptimalen Verlauf eine große Menge Geduld in Anspruch nehmen. Und daher wäre diese Sektor-Richtung nur etwas für risikofreudige Investoren, wobei konservative Anleger Top-Stocks auf jeden Fall auf der Watchlist behalten sollten, zumindest bis zum Zeitpunkt, wo ein oder anderes Unternehmen (Kreuzfahrt-Pure-Player (CCL, NCLH, RCL) die Gewinnschwelle erreicht hat.

Unsere Einschätzung

Was uns angeht, so gehen wir davon aus, dass alle drei Aktien im Rahmen des idealen Ropening-Trends über ein signifikantes Erholungspotenzial verfügen, wobei die Aktie von Royal Cruise (RCL) zu diesem Zeitpunkt aufgrund der im Vergleich zu CCL und NCLH einer kleineren Verwässrung leicht attraktiver auszusehen mag. Da größte erholungspotenzial hat jedoch die etwas riskantere CCL-Aktie.

Viel Erfolg und bleiben Sie Profitabel!

Verantwortlicher Redakteur Kulikov Leonid: besitzt derzeit die Aktien von Carnival (CCL), die im Text mitangesprochen werden.

& Profi-Tools von

& Profi-Tools von