Die europäische Gasnachfrage steigt und die Reserven schrumpfen - LNG-Sektor profitiert!

Liebe Leser,

Länder der Europäischen Union haben im Januar 2022 Rekordmengen an Flüssigerdgas (LNG) importiert. Dies ist der Versuch, einen akzeptablen Ersatz für teures Pipelinegas aus Russland zu finden. Der temporär hohe Preis für das russische Gas ist dabei die Folge einer vollkommen gescheiterten europäischen Energiepolitik. Dabei hat die EU in den vergangenen Jahren versucht, die Abhängigkeit vom russischen Gas und explizit vom russischen Gasmonopolisten Gazprom um jeden Preis zu reduzieren. Und so hat man die Gas-Preisbildung-Politik auf Basis von langjährigen Verträgen mit Gazprom immer mehr aufgegeben und zur Spot-Spot-Preis-Bildung übergegangen. Und genau dies führte in den vergangenen Monaten zu den Rekordhohen Spot-Gas-Preisen auf dem europäischen Kontinent und der daraus folgenden Energiekrise, die man tatsächlich hätte vermeiden können.

Dieser Umstand hat schließlich sehr viele LNG-Exporteure u. A. aus den USA und Asien stark erfreut, die ihre Gastransporte entsprechend dem hohen Gas-Preis nach Europa umgeleitet haben. Und so kam es dazu, dass Europäische Verbraucher im Januar 2022 Rekordmengen an Flüssigerdgas zu deutlich höheren Gaspreisen gekauft haben. Gleichzeitig wurden aber auch die physischen Gaslieferungen von Gazprom in die EU im Januar stark zurückgefahren, was beim weiterhin vorhandenen Nachfrageüberhang das Problem fehlender Gasreserven im Frühling weiter verschärfen dürfte. Außerdem wäre aber auch ein Szenario möglich, wo sich LNG-Exporteure, die im Januar Lieferungen nach Europa bevorzugten, erneut auf den asiatischen Markt zurückkehren, wo man nun, nachdem der Gaspreis in Europa etwas zurückgegangen ist, eine bessere Prämie für Lieferungen realisieren kann. Zumal der europäische Spot-Preis für Gas schon bald unter den asiatischen liegen wird.

Das Problem der Europäischen Gasunterversorgung ist dabei nur temporär gelöst, was vor dem Hintergrund eines weiterhin hohen Gasverbrauchs schon bald zu neuen Rekord-Spot-Preisen führen könnte. Profiteure dieser Situation sind eindeutig LNG-Konzerne, die nun im Jahr 2022 neben der hohen Gas-Nachfrage aus Asien von enorm hohen Gas-preisen in Europa profitieren werden. Und da Europa und explizit Deutschland sich immer noch weigern, so wichtige Gasversorgung des EU-Kontinents durch die NordStream2-Pipeline freizugeben, werden internationale LNG-Anbieter in der EU weiterhin sehr gutes Geld mit ihren Exporten verdienen.

Dabei können ihre Lieferungen die europäische Gas-Nachfrage nicht annährend voll bedienen. Und so ist die EU nun mit einer sehr schweren Situation konfrontiert, wobei man trotz rekordhoher LNG-Importe weiter sinkende Gas-Reserven verzeichnet. Diese sind zu diesem Zeitpunkt nur zu 39 % gefüllt und enthalten etwa 39 Mrd. Qm. Gas. Die Analysten gehen davon aus, dass diese Reserven bei aktueller Befüllung und dem aktuellen konstanten Verbrauch für etwa neun Wochen, also gerade bis zur geplanten Heizsaison, reichen werden. Sollte das bis zurzeit europäische milde Winter-Wetter jedoch nicht mitspielen, so könnte sich die Gas-Versorgung-Situation erneut schnell verschärfen. Das Problem der Gas-Versorgung in Europa lässt sich allerdings aufgrund von enormen geopolitischen Spannungen zwischen der Russischen Föderation und USA/NATO nicht schnell genug lösen. Und somit ist es mehr als wahrscheinlich, dass LNG-Exporteure in den kommenden Monaten weiterhin sehr gute Geschäfte haben werden. Und so gelangen wir auch zum LNG-Sektor-Überblick.

Der weltweite LNG-Handel erreichte 2020 eine Größe von etwa 360 Millionen Tonnen, genug, um 725 Millionen Haushalte mit Strom zu versorgen, so die damalige Meldung des Branchenführer Royal Dutch Shell (RDS). Obwohl dies nur ein geringfügiger Anstieg gegenüber dem Vorjahr war, erwies sich LNG-Branche angesichts all der durch die COVID-19-Pandemie verursachten Turbulenzen als sehr widerstandsfähig. Als größter LNG-Wachstums-Profiteur hat sich dabei Indien herausgestellt, die ihre LNG-Exporte im Jahr 2020 um 11 % steigern konnte. Dabei sollte das globale Wachstum weiter anhalten, sodass die weltweite LNG-Nachfrage sich in den nächsten 20 Jahren problemlos verdoppeln könnte.

Gründe dafür sind einmal der globale Umstieg auf Gas in Rahmen zahlreicher Green Energy Initiativen, aber auch der industriewirtschaftliche Aufschwung der asiatischen und explizit indischen und chinesischen Industrie-Regionen. Der weitere Nachfrage-impuls wird mit der deutlich breiteren wirtschaftlichen Re-Opening erwartet. Mehrere Unternehmen investieren derzeit, um den prognostizierten zukünftigen Bedarf zu decken. Sie suchen nach mehr Erdgasressourcen und bauen neue LNG-Export- und Importinfrastruktur auf. Diese Investitionen könnten sich für LNG-fokussierte Unternehmen auszahlen, vorausgesetzt, die Nachfrage wächst wie erwartet und die Preise bleiben attraktiv.

Wer sind aber die Profiteure?

An dieser muss man sofort anmerken, dass die meisten größter LNG-Produzente und -Exporteure staatlich kontrolliert sind, was sowohl Vorteile bedeutet als auch gewisse politischen und Effizienz-Risiken mit sich bringt. Das größte Unternehmen ist dabei Qatar Gas. Doch auch die russische Gazprom, dessen Aktie man auf der Börse spielen könnte, ist auch staatlich kontrolliert.

Die Börsenlandschaft bietet jedoch genug spannende alternativen, um den temporären LNG-Trend zu spielen. Und die erste Aktie, die man kennen sollte, ist Chesapeake Energy (CHK). Das in Oklahoma City ansässige Energieunternehmen hat zuletzt dem Kauf des in Dallas ansässigen privaten Energieerzeugers Chief Oil & Gas und der damit verbundenen Immobilien für 2,6 Mrd. USD zugestimmt. Es wird erwartet, dass die Transaktion den Präsenz von Chesapeake im Marcellus Basin in Pennsylvania stärken wird. Gleichzeitig rechnet man mit einem höheren Free CashFlow und der Erhöhung der prognostizierten Dividendenausschüttung. Diese Akquisition wird voraussichtlich bis zum 31. März 2022 abgeschlossen. Die Aktivitäten von Chesapeake Energy konzentrieren sich auf die Entdeckung und Erschließung der vielfältigen Ressourcenbasis unkonventioneller Öl- und Erdgasanlagen an Land, hauptsächlich in den Vereinigten Staaten. MKM Partners hat sein Kursziel für die Aktie zuletzt auf 98 USD erhöht, was ebenfalls zuversichtlich stimmt.

.png)

Die Nummer zwei ist heute die Aktie von Antero Ressources (AR). Dies ist ein unabhängiges Öl- und Erdgasunternehmen. Es beschäftigt sich mit der Exploration, Entwicklung und Produktion von Erdgas, NGLs und Öl. Das Unternehmen konzentriert sich auf die Vermarktung und Nutzung überschüssiger Transportkapazitäten sowie auf Beteiligungen an der Antero Midstream Corporation. Goldman stufte Antero Resources zuletzt von Neutral auf Buy hoch und hat das Kursziel 21 auf 24 USD erhöht. Anteros Aktienpreis habe sich in den letzten fünf Jahren zum Teil aufgrund seiner schwachen Bilanz, der hohen Betriebskostenstruktur und der niedrigen LNG-/-Gaspreise zu schwach entwickelt. Doch nun scheint sich die Situation zu bessern, so der Experte.

.png)

Die Nummer drei ist heute die Aktie von Royal Dutch Shell (RDS). Das Unternehmen dürfte bestens bekannt sein. Der Konzern beschäftigt sich mit der Öl- und Erdgasproduktion. Es ist in den folgenden Segmenten tätig: Integrated Gas, Upstream, Downstream und Corporate. Das Segment Integrated Gas steuert die Flüssigerdgasaktivitäten und die Umwandlung von Erdgas in Gas in flüssige Brennstoffe und andere Produkte. Das Segment Upstream steuert die Exploration und Förderung von Erdöl, Erdgas und Erdgasflüssigkeiten. Das Downstream-Segment verwaltet verschiedene Ölprodukte und chemische Aktivitäten als Teil einer integrierten Wertschöpfungskette, einschließlich Handelsaktivitäten, die Rohöl und andere Rohstoffe in eine Reihe von Produkten verwandeln, die weltweit für den häuslichen, industriellen und Transportgebrauch bewegt und vermarktet werden. Das Segment Corporate umfasst Beteiligungen und Treasury, Selbstversicherungsaktivitäten sowie Hauptsitze und zentrale Funktionen des Unternehmens.

RDS ist quasi Pionier auf dem LNG-Gebiet, wobei man sich im Laufe der Jahre zu einer dominierenden Kraft entwickelt hat. Das Unternehmen verfügt über LNG-Versorgungsprojekte in 10 Ländern. Diese diversifizierte Konzernstruktur ermöglicht es RDS, die Kosten niedrig zu halten und so Margen-technisch das Maximum aus der LNG-Produktion rauszuholen. Das Unternehmen hat mehrere integrierte Gasprojekte im Bau, um seine LNG-Produktion noch bis Anfang dieses Jahrzehnts aufrechtzuerhalten und zu steigern. Und damit hat man hier eine zugleich spannende und etwas mehr diversifizierte und großkapitalisierte LNG-Story.

Die Nummer vier ist ebenfalls gut gekannt, - es ist das Unternehmen Pioneer Natural Ressource (PXD). Das Unternehmen ist eine unabhängige Explorations- und Produktionsfirma, die Quartal für Quartal mit sehr hohen Wachstumsraten überzeugt. PXD erforscht, entwickelt und produziert Öl- und Gasrohstoffe, um den weltweiten Energiebedarf zu decken. Zudem verkauft der US-Konzern homogenes Öl, Flüssigerdgas sowie Gasanlagen. Zu den weiteren Aktivitäten gehören die Akquise von Liegenschaften sowie der Support von Reserven im Verwaltungs-, Finanzierungs- und Management-Bereich. Weitere Aktien, die man in Blick haben sollte und, die wir zuletzt schon im Rahmen des Öl-Trends thematisiert haben, sind ConocoPhillips (COP), Exxon Mobile (XOM) und Chevron (CVX).

.png)

Devon Energy (DVN) ist ein unabhängiger Öl- und Gaskonzern in den USA. Zusammen mit seinen Tochterunternehmen beinhaltet das Tätigkeitsspektrum von Devon die Erforschung, die Förderung und die Aufbereitung von Öl und (Erd-)Gas, sowie den Erwerb entsprechender Produktions- und Transportanlagen. Ein Großteil der Öl- und Gasproduktion des Unternehmens stammt aus Aktivitäten in den USA und Kanada. Außerhalb von Nordamerika ist Devon Energy in Westafrika, China und Aserbaidschan präsent.

.png)

Interessant ist auch die Aktie von Cheniere Energy (LNG). Der Konzern hat sich in den vergangenen Jahren zu einem echten Top-LNG-Produzenten entwickelt. Man betreibt zwei LNG-Anlagen entlang der US-Golfküste, die Gas an ausländische Käufer exportieren. Cheniere war 2020 der zweitgrößte LNG-Betreiber und viertgrößte LNG-Lieferant weltweit. Die LNG-Betriebe von Cheniere Energy kaufen Erdgas auf dem freien Markt und lassen es über Pipelines von Drittanbietern sowie über die von ihm betriebenen Pipelines zu seinen Anlagen verschiffen. So ist man in der Lage von plötzlichen Nachfrageänderungen schnell zu profitieren. Dabei verflüssigt man das Gas und verkauft etwa 85 % davon an ausländische Käufer, wie europäische Versorgungsunternehmen.

Und da man in diesem Fall meistens mit langfristigen Verträgen zutun hat, ist man in der Lage, einen vorhersehbaren kontinuierlichen Cashflow zu generieren. Das verdiente Geld wird zum Abbezahlen von Schulden und in den Infrastruktur-Ausbau reinvestiert. Hinzu kommen Aktien-Buy-Backs und Dividende. Und so ist man sehr gut in der Lage, von der aktuellen Strategie, den Großteil seines LNG über langfristige Verträge zu verkaufen, voll und ganz zu profitieren. Die Wachstumsfantasie bei diesem Konzern besteht darin, dass man langfristig eine GreenEnergy-saubere Produktion und Transport von Gas anpeilt, was weitere Wachstumschancen bedeuten könnte.

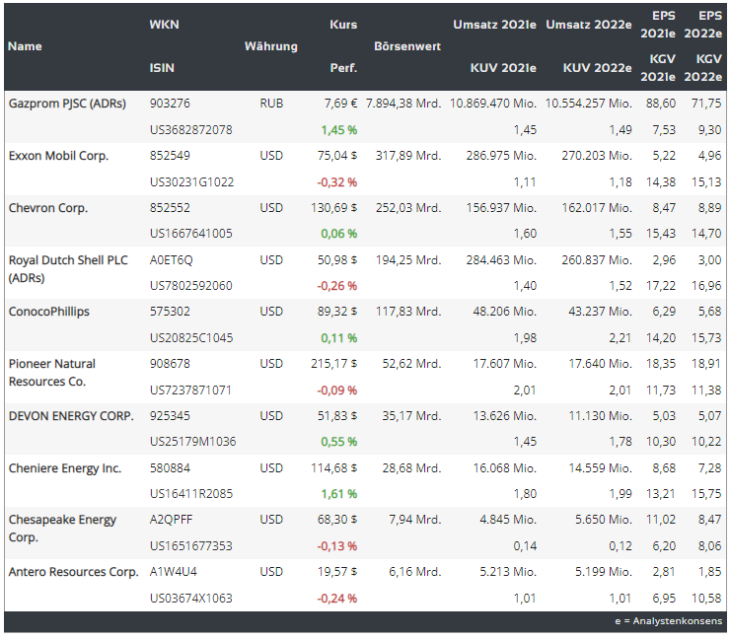

Abschließend bleibt es hier, genauso wie bei dem Öl-Trend anzumerken, dass der LNG-Sektor derzeit sehr viele bewertungstechnisch günstige Einstiegschancen bietet. Und daher lohnt es sich für Trader und Investoren auch Aktien anderer interessanter Konzerne, wie eine angeschlagene Gazprom auf der Watchlist zu behalten.

Entscheidend sind hier lediglich die Präferenzen und das Risiko-Appetit des jeweiligen Investors. Konservativ betrachtet, favorisieren wir jedoch großkapitalisierte Konzerne, wie Royal Dutch Shell, ExonMobile und ConocoPhillips mit einer günstigen KUV/KGV-Bewertung, die zusätzlich eine konstante Dividendenpolitik vorweisen können. Wachstumskonzerne, wie die Cheniere Energy (LNG) sind dabei eine etwas riskantere, dennoch eine ebenfalls interessante Anlagealternative.

Und in diesem Sinne,- viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: Keine Eigenposition.

& Profi-Tools von

& Profi-Tools von