Investing in Healthcare - die erneute (postpandemische) Begeisterung für Medizintechnik beflügelt Top-Stocks wie Stryker und Co.!

Liebe Leser,

die aktuelle Berichtssaison bestätigt eine sehr wichtige Annahme, die wir schon kurz nach dem COVID-Pandemie-Ende aufgestellt haben. Explizit ging es darum, dass die gesamte Post-Pandemie-Welt nach und nach zur Normalität zurückkehren wird, wobei Krankenhäuser, Ärzte etc. Schritt für Schritt immer mehr normale Behandlungen und Operationen anordnen und durchführen werden, auf die man in den Pandemiejahren fast komplett verzichtet hat. Die Folge dieser Entwicklung wäre eine steigende (normalisierende) Nachfrage nach dem entsprechenden Equipment, Medikamenten, speziellen Labordienstleistungen etc. Und die erste Berichtssaison 2024 und explizit die Entwicklung bei den führenden MedTech-Konzernen wie Intuitive Surgical (ISRG), Stryker (SYK), Boston Scientific (BSX) etc. hat diese These mehr als bestätigt. Für uns ist es also an der Zeit, MedTech-Trend etwas genauer anzuschauen.

Die Geduld zahlt sich aus

Diese Aussage gilt v.a. dann, wenn über einen Trend mit einer sehr hohen Trendstabilität der Aktien spricht. Und MedTech-Trend ist sehr stabil. Alles, was man über diesen Trendsektor wissen sollte, ist, dass man hier Aktien am besten bei signifikanten Korrekturbewegungen einsammelt und dann nie verkauft. Denn die Wahrscheinlichkeit einer Trendfortsetzung ist hier tatsächlich auf der Seite eines langfristigen Anlegers. Grund dafür sind natürliche Wachstumstreiber, die so schnell und rasch nicht verschwinden werden. Warum? Jeder braucht Gesundheitsversorgung - oder wird es irgendwann tun! Und, wenn es etwas gibt, das jeder braucht, und v.a. weiter brauchen wird, sprechen wir von einer kontinuierlich hohen und im Best Case steigenden Nachfrage.

Natürliche Wachstumstreiber sorgen für Trendstabilität

Im Fall von Gesundheitswesen basiert diese Nachfragesteigerung auf natürlichen Faktoren: explizit geht es hier um das Bevölkerungswachstum und den technologischen Fortschritt, wobei das Durchschnittsalter der Weltbevölkerung kontinuierlich steigt. Dies verleiht dem gesamten Sektor einen zusätzlichen Grad an Stabilität und führt zu der strategisch wichtigen Annahme, dass eine langfristige Positionierung gerade in diesem Trend deutlich mehr Sinn machen könnte, v.a., wenn man bedenkt, dass für Gesundheitswesen jährlich mehr als 8 Bill. USD weltweit ausgegeben werden. Auf die USA entfallen dabei mehr als 3,5 Bill. USD und genau dies ist der Grund, weswegen wir uns deutlich mehr auf US-HealthCare-Stocks fokussieren werden.

Der demographische Wandel und Einkommensverteilung als globale Wachstumstreiber

Als globaler Wachstumstreiber fungiert im Fall des Gesundheitstrends der schon angesprochene demographische Wandel. Zudem kommt noch der sehr interessante Aspekt der Einkommensverteilung und des allgemeinen Wohlstands. Dabei werden die Menschen in den entwickelten Ländern der westlichen Welt immer älter, während die Bevölkerung in den aufstrebenden Ökonomien dank des digitalen Zeitalters und der allgemeinen Globalisierung immer wohlhabender wird. Und wenn dies im ersten Fall zu einer größeren Nachfrage nach klassischen Medizinservices wie etwa Pflege etc. führt, so wird die Nachfrage im zweiten Fall im Wesentlichen vom Bedürfnis nach neueren technologischen Medizinlösungen und einfachen Krankenversicherungen angetrieben. Profiteure dieser Entwicklung sind logischerweise Medizintechnologiekonzerne, die dank des technologischen Fortschritts mittlerweile in der Lage sind, Lösungen und Services anzubieten, die nicht nur das Leben von Patienten erleichtern, sondern es sogar verlängern oder gar retten können.

Die Anatomie des MedTech-Trends

Und so kommen wir nun zu der Trend-typischen Frage, wie man als Anleger von dieser globalen Trendtendenz profitieren kann. An dieser Stelle muss man sofort sagen, dass der globale Gesundheitssektor so sehr breitgefächert ist, dass man schnell den Überblick verlieren kann. Für die erste Orientierung empfehle ich wie schon immer folgende (primäre) Unterteilung zu nutzen.

- Arzneimittelhersteller: konzentrieren sich auf die Entwicklung von Medikamenten, die Krankheiten behandeln oder verhindern. BioTechs (eine deutlich Riskantere Alternative) verwenden lebende Organismen wie Bakterien oder Enzyme, um Medikamente zu entwickeln, während Pharmaunternehmen (meistens globale Big-Player (konservative Art)) verschiedene Chemikalien verwenden. Die Auswahl ist hier riesig und reicht von riesigen Unternehmen mit einem Umsatz von Milliarden von Dollar pro Jahr bis hin zu kleinen Biotech-Unternehmen, die in Verlusten Stecken und noch keine Produkte auf dem Markt haben. Hierzu gehört auch bspw. die Trend-Untergruppe der CRISPR-Stocks, die wir in regelmäßigen Abständen thematisieren.

- Medizinproduktehersteller (MedTechs) stellen Geräte her, die zur Versorgung von Patienten verwendet werden. Die Geräte reichen von Einweghandschuhen und Thermometern über künstliche Herzklappen und Insulinpumpen bis hin zu robotergestützten chirurgischen Systemen (Medizin-Robotik). In diesen Fällen sprechen wir in unseren Analysen immer von den MedTech-Produzenten, -Equipment-Hersteller etc. Unter diese Kategorie fallen auch einige Beauty-MedTech-Konzerne, die sich bspw. auf die Entwicklung von Geräten für die plastische Chirurgie, Ästhetik etc. spezialisieren.

- Krankenversicherer und Ähnliches. Diese Stock-Gruppe zeichnet sich meistens durch kontinuierliches stetiges Wachstum aus, da gerade in den USA diese Unternehmen eine sehr wichtige Rolle innerhalt des U.S. HealthCare-Systems spielen. Versicherer machen das Geschäft mit den Krankenversicherungsbeiträgen, während sog. Pharmacy Benefit Manager (PBMs) verschreibungspflichtige Arzneimittelleistungen für Arbeitgeber und Gesundheitspläne verwalten.

- Schließlich sind es sog. HealthCare-Provider. Das sind meistens verschiedene Gesundheitsdienstleister, die verschiedene Services auch in einer digitalen Form an Patienten offerieren. Dazu gehören Krankenhäuser- und Klinikbetreiber, Arztpraxen, häusliche und stationäre Pflegeeinrichtungen, Aber auch zahlreiche Anbieter von sog. Telemedizin-Services, die in der digitalen Zukunft der modernen Welt immer mehr an Bedeutung gewinnen werden.

- Gesondert und abseits des globalen Gesundheitstrends sind auch Konzerne zu erwähnen, die verschiedene Services und Produkte für Haus- und Landwirtschaftliche Nutztiere anbieten. In diesem Fall spielt man dann die Trendrichtung Tiergesundheit. Erwähnenswert ist hier auch die Tatsache, dass die Wachstumstreiber hier einer anderen Natur sind: Im Fall von Haustieren ist es eher das gestiegene soziale Bewusstsein und die Verantwortung gegenüber den Haustieren, die immer mehr als Familienmitglieder empfunden werden. Wichtige Player dieser Trend-Richtung sind Konzerne, die bspw. Medikamente, aber auch verschiedene Versicherungen für Haustiere anbieten. Im Fall von Landwirtschaftlichen Nutztieren etc. geht es primär und Vorversorgung, damit die Population weiter gesund bleibt. Hier sollte man eher Richtung Unternehmen schauen, die bspw. Medikamente etc. für die Unterstützung der Vieh- und Fischzucht anbieten.

Nachdem wir nun die formale Trendbetrachtung abgeschlossen haben, kommen wir jetzt zu den Stocks, die man kennen sollte, da sie (abhängig von aktuellen News-Impulsen und der momentanen charttechnischen Situation) Strategie-abhängig gute Trading- oder Investment-Optionen darstellen können. Für diese Aktien gilt primer die Strategie, kaufe eine jede signifikante Korrektur und bleib geduldig. Denn die Trendstabilität und natürliche Wachstumstreiber arbeiten langfristig für dich!

https://viz.traderfox.com/peer-group-tabelle/US46120E6023/DI/intuitive-surgical-inc/aktien-67389-68418-67501-67421-68141-67249-68439-68888-67360-67402-8898914-67361-67602-67490-68118-3067278-68120-416935-3199611

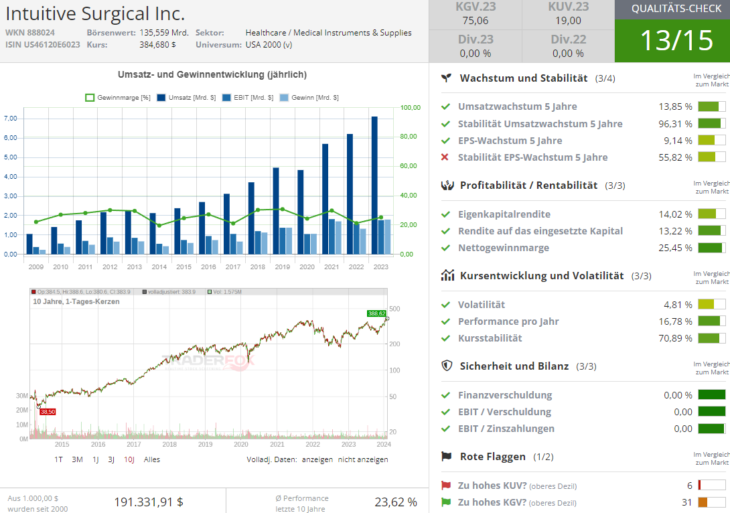

Intuitive Surgical (ISRG) – top Aktie, um Medizinrobotik zu spielen

Die Aktie von Intuitive Surgical (ISRG) haben wir schon Mitte Oktober 2022 als Top-Rebound-Stocks thematisiert, als der Wert bei rund 220 USD pro Aktie stand. Mittlerweile hat sich der Aktienkurs vollkommen erholt und brach auf ein neues Allzeithoch bei der marke von 385,45 USD pro Aktie aus. Was ISRG angeht, so ist Ihr DaVinci-System nicht nur schon seit Jahren im Einsatz, sondern wird vom Jahr zu Jahr immer mehr von Patienten und Ärzten akzeptiert. Der Konzern entwickelt sein Hauptprodukt kontinuierlich weiter: so gab man zuletzt bekannt, dass man einen Antrag bei der US-amerikanischen FDA eingereicht hat, um die Zulassung für eine Next-Gen-Version seines Robotersystems, Da Vinci 5, zu erhalten. Laut einem Transkript der Telefonkonferenz hat das neue System, "Hunderte" von Designänderungen und eine um 10.000-fache bessere Rechenleistung als das ältere System, um Daten zu sammeln und die Sensorik zu verbessern. Mit dem neuen DaVinci-System wird zukünftig sehr wahrscheinlich auch der Anwendungsbereich erweitert, was weitere Wachstumschancen offenbaren dürfte.

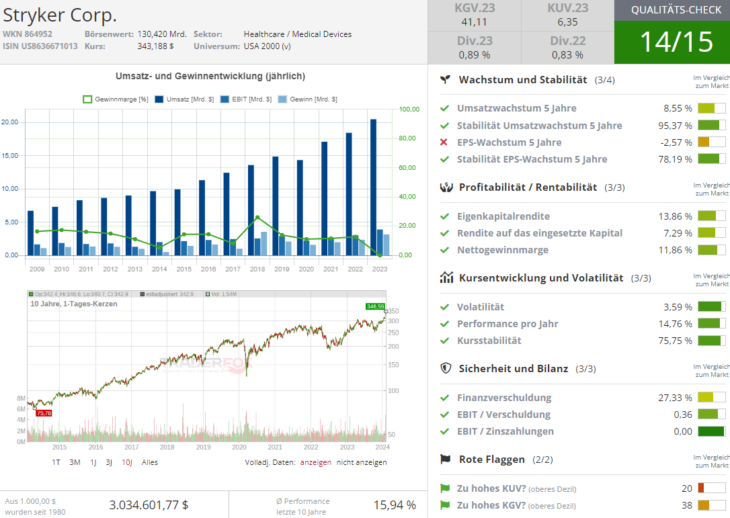

Stryker (SYK) – ein hervorragendes Beispiel der Trendstabilität

Stryker (SYK) ist ein führendes MedTech-Unternehmen, das weiterhin von der soliden Nachfrage im orthopädischen Endmarkt und den gestiegenen Preisen profitiert. Die Bestätigung dieser Annahme sah man im vergangenen Quartal, als die Aktie vor dem Hintergrund einer anhaltend starken Nachfrage nach medizinischen Verfahren sprunghaft gestiegen war. Kennzeichnend dafür war auch der gestiegene Auftragsbestand. Stryker profitiert zur Zeit von einer interessanten Trendtendenz bei der alternden v.a. westlichen Bevölkerung, die auch daran interessiert ist, Gewicht schnell zu verlieren, um aktiver zu werden. Folglich steigt auch die Nachfrage nach entsprechenden chirurgischen und orthopädischen Operationen. "Das Aufkommen von Pickleball war eine großartige Sache für unser Geschäft", sagte der Stryker-CEO in der letzten Telekonferenz. "Aktivere Menschen, die älter sind, neigen dazu, aktiv bleiben zu wollen", sagte er, und das Aktivitätsniveau ist der größte Prädiktor für die Nachfrage nach Gelenkersatz und sportmedizinischen Verfahren, wovon Stryker auch zukünftig profitieren wird.

Boston Scientific (BSX)

Boston Scientific (BSX) - der Anbieter von Medizinprodukten, die in interventionellen medizinischen Verfahren eingesetzt werden, meldete in der aktuellen Berichtssaison ebenfalls Ergebnisse für das vierte Quartal, die die Schätzungen der Analysten übertrafen. Es wird erwartet, dass sich das gesunde Volumen der Verfahren im Jahr 2024 fortsetzen wird, sagte CEO Michael Mahoney in einer Telefonkonferenz mit Investoren und fügte hinzu, dass das Unternehmen für das Gesamtjahr ein Wachstum des bereinigten Gewinns je Aktie von 9 % bis 11 % erwartet. Nach Segmenten aufgeschlüsselt, stieg der Umsatz der medizinisch-chirurgischen Sparte um 11,1 %, während sich der Umsatz mit Herz-Kreislauf-Erkrankungen um 13,9 % erhöhte. Nach Regionen betrachtet, stieg der Umsatz in den USA um 11,4 %, in Europa, dem Nahen Osten und Afrika um 14 %, im asiatisch-pazifischen Raum um 14,8 %, in Lateinamerika um 20,8 % und in den Schwellenländern um 16,3 %, was für eine allgemein gute Nachfragetendenz spricht.

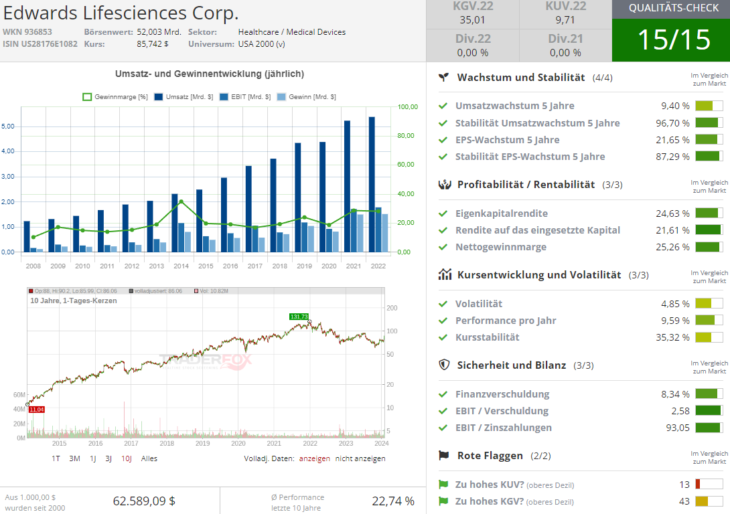

Das Aufleben des MedTech-Trends beflügelt auch Rebound-Kandidaten

Die erneute postpandemische Begeisterung für Medizintechnik beflügelte auch die Aktien von Edwards Lifesciences (EW) und Zimmer Biomet Holdings (ZBH), sodass sie vor dem Hintergrund einer freundlichen Marktstimmung eine Erholungsbewegung versuchen könnten. Der frische Impuls könnte hier schon mit den aktuellen Quartalszahlen entstehen. Die Hersteller von Medizinprodukten profitieren ja aktuell von der zunehmenden Nutzung des Gesundheitssystems durch die Patienten, nachdem sie während der Pandemie viele Hüft- und Knieoperationen, aber auch andere Eingriffe verschoben haben. Dieser Trend war bspw. in letzter Zeit auch ein großer Gegenwind für die Aktien von Krankenversicherern wie Humana (HUM) und UnitedHealth Group (UNH).

Fazit

Abschließend bleibt es zu erwähnen, dass der MedTech-Tren wirklich große ist, weswegen wir zukünftig ganz sicher eine oder andere Aktie in dieser Hinsicht explizit thematisieren werden. Zum aktuellen Zeitpunkt ist es aber wichtig zu wissen, dass MedTech-Trend aktuell sehr intensiv gespielt wird. Und sollten auch andere MedTech-Unternehmen die allgemeine Tendenz mit starken Quartalszahlen und steigenden Aufträgen bestätigen, so wäre dies u. U. ein plausibles Signal, sich bei einem oder anderen trendstabilen, aber angeschlagenen Top-Stock zu positionieren, um eine mögliche Rebound-/Erholungsbewegung voll mitzunehmen.

Was weitere Watchlist-Kandidaten angeht, so sind es auf jeden Fall Aktie wie ResMed (RMD), DexCom (SXCM), Medtronic (MDT), Cooper (COO), Alcon (ALC), Eli Lilly (LLY), DaVita (DVA), Vertex (VRTX), Cencora (COR), West Pharma (WST), Cardinal Health (CAH), etc.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von