Corona-Panik – Crash oder Kaufchance?

Die internationalen Finanzmärkte erlebten in der vergangenen Woche gemessen am Kursrückgang die schwächste Woche seit 2008. Viele Aktien-Indizes fielen um über 10 Prozent.

• Dax: -12,4 % • Dow Jones: -12,4 % • MSCI World: -10,9 % • S&P 500: -11,5 % • NASDAQ: -10,4 %

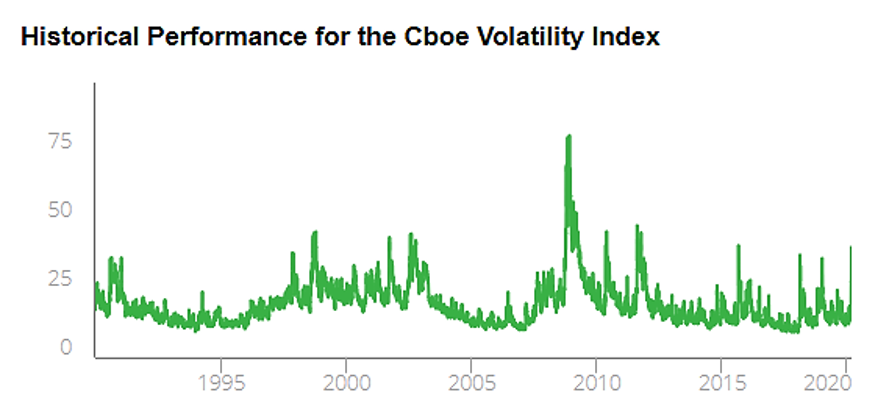

Börse ist Psychologie. In dieser Woche kippte die Stimmung blitzschnell. Der Volatilitätsindex VIX (auch "Angstbarometer" genannt), der die Schwankungsbreite auf den S&P 500 misst, erreichte einen rekordverdächtigen Wert von über 40. Nur in Zeiten der Dotcomblase sowie in der Finanzkrise 2008 gab es noch einen höheren Wert.

Quelle: CBOE VIX Index

Die ökonomischen Auswirkungen der laufenden und potenziell noch kommenden Maßnahmen zur Begrenzung der Ausbreitung des Coronavirus bleiben ungewiss. Welche Engpässe auf der Angebotsseite wird der Virus mit sich bringen? Wie stark wird die Nachfrageseite einbrechen. Besonders stark trifft es momentan die Touristik- und Reisebranche, aber auch die Autoindustrie. Bereits am Freitag hat der Chef der amerikanischen Notenbank versucht, den Kapitalmarkt mit folgendem Statement zu beruhigen und indirekt auch eine Zinssenkung in Aussicht gestellt: "We will use our tools and act as appropriate to support the economy." Die Renditen der 10-jährigen US-Anleihen rentieren lediglich noch mit 1,06 Prozent und nehmen bereits eine Zinssenkung vorweg.

Crash oder Kauf-Chance?

Die Entwicklung der letzten Woche ist als schnelle Korrektur zu sehen. Fratzscher, Präsident des Deutschen Instituts für Wirtschaftsforschung (DIW), betonte: "Der Virus trifft die deutsche Wirtschaft zum denkbar ungünstigsten Zeitpunkt, denn die deutsche Wirtschaft lahmt schon." Er fordert daher ein aktiveres Eingreifen durch die Politik – um mit Investitionen Ausfälle in der Privatwirtschaft zu kompensieren.

Von ihrem Hoch haben die Indizes bereits bis zu 15 Prozent korrigiert (siehe DAX). Von einem Crash wird in der Regel ab einem Kursverlust von 20 Prozent gesprochen. Korrekturen sind Teil der Börse. Nicht jede Korrektur mündet gleich in einem Crash. Sei 1900 erfolgte bei US-Aktien im Schnitt jährlich (!) eine Korrektur und dauerte durchschnittlich 54 Tage. Sie resultierte durchschnittlich mit einem Minus von 13,5 Prozent.

Weniger als 20 Prozent der Korrekturen mündeten in einem Crash. Niemand kann absehen, ob die derzeitige Korrektur in einem Crash enden wird und die Weltwirtschaft in eine Rezession abdriften wird. Der Start- und Endpunkt eines Bärenmarktes kann immer erst im Rückspiegel eindeutig identifiziert werden. Aus antizyklischer Sicht sind schwache Marktphasen grundsätzlich als eine Chance anzusehen. Je schlechter die Stimmung, umso besser. Wer monatliche Sparpläne laufen hat, sollte diese stets fortführen, da er in schwachen Börsenphasen automatisch mehr Anteile erwirbt.

Wer vor hat, mit einem Teil seines Vermögens auf 15 Jahre und mehr in ein global diversifiziertes Aktienportfolio investiert zu bleiben, der sollte an seiner Strategie festhalten. In der Vergangenheit waren wenige Handelstage für einen Großteil der Kursgewinne verantwortlich. Den passenden Aus- und Wiedereinstieg profitabel zu timen ist nahezu unmöglich. Wer feststellen muss, dass die Volatilität im Portfolio zu nächtlichem Unwohlsein führt, der sollte seine Aktienquote reduzieren. Jedem sollte bewusst sein, dass die Börse keine Einbahnstraße ist. Nach starken Anstiegen gehören Korrekturen zwangsläufig dazu. Wer über finanzielle Bildung, Mut und genügend Cash verfügt, kann Schwächephasen gezielt für Zukäufe nutzen.

Gefühlschaos nüchtern betrachten

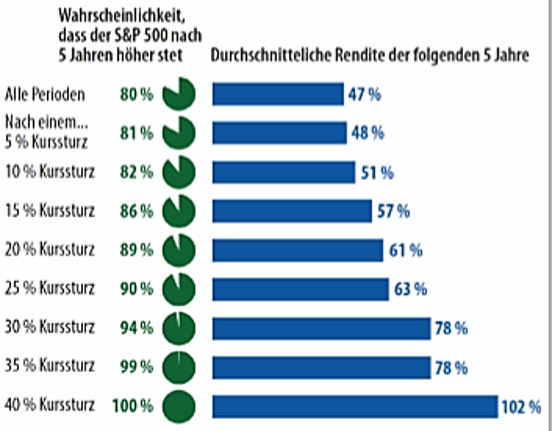

Wie sollte man sich während eines Bärenmarktes verhalten? Dieses eine Thema wird wahrscheinlich den größten Einfluss darauf haben, ob Sie langfristig ein guter Investor werden. Sie können der Beste bei der Auswahl der Aktien sein und die Gewinner von morgen identifizieren. Dies macht aber keinen Unterschied mehr, wenn Sie sich von Ihren Gefühlen leiten lassen und Aktien während eines Bärenmarktes verkaufen. Sie sollten sich mal ansehen, was in den fünf Jahren nach einem Einbruch an der Börse passiert ist. Dann werden Sie wahrscheinlich einen anderen Blickwinkel auf das Geschehen entwickeln. Historisch betrachtet sieht es folgendermaßen aus: Je stärker der Kursverfall, desto höher ist die Wahrscheinlichkeit, dass er in den nächsten fünf Jahren wieder steigen wird – und desto größer die darauffolgenden Gewinne. Wie sieht das konkret bezogen auf den amerikanischen Markt aus? Wie wahrscheinlich ist es, dass der S&P 500 nach 5 Jahren höher steht? Wie hoch war die durchschnittliche Rendite der folgenden fünf Jahre?

Kam es zu einem Einbruch von 10 Prozent, sind die Aktien fünf Jahre später in 86 Prozent der Fälle wieder höher gestanden. Die Durchschnittsrendite während dieses Zeitraumes betrug stolze 51 Prozent. Bei einem 20-prozentigen Kurseinbruch, stand der Index schon in 89 Prozent der Fälle fünf Jahre später höher. Fiel der Markt hingegen um 40 Prozent, dann gab es niemals einen Fall in der Historie, als das er fünf Jahre später nicht höher stand.

Quelle: S&P Global Market Intelligence

Beim erfolgreichen Investieren geht es darum, bereit zu sein, wenn die Wahrscheinlichkeit zu Ihren Gunsten steht. Auch wenn diese Daten sehr überzeugend sein mögen, so bringt der emotionale Drang einen während eines Bärenmarktes oft dazu, das Gegenteil zu denken. Geld zu verlieren kann richtig weh tun. In der verhaltensökonomischen Forschung haben Daniel Kahnemann und Amos Tversky in ihrer 1979 formulierten Prospect Theory, einer Theorie zur Bewertung von Investitionen, den Begriff der Verlustaversion aufgegriffen. Die Fixierung auf mögliche Verluste ist nicht nur typisch für viele Menschen – nein, sie kann sogar dafür sorgen, dass wir uns langfristige Gewinne entgehen lassen. Die Auswertung von Depotkonten hat oft gezeigt, dass diejenigen oft die besten Renditen erzielten, die den klassischen Buy and Hold-Ansatz verfolgt haben. Wichtig ist dabei zu begreifen, dass wir nicht versuchen werden, den Zeitpunkt des nächsten Bärenmarktes vorherzusehen. Wir wissen nicht, wann er kommt und wie stark er ausfällt. Aber wir wissen, dass der Schmerz der Wochen eines sich nach unten bewegenden Marktes uns die Möglichkeit eröffnet, mit hoher Wahrscheinlichkeit hohe Gewinne zu erzielen. Es könnte von dort an immer noch weiter bergab gehen. Doch je schlimmer es wird, desto höher hat uns die Statistik gezeigt, ist die Wahrscheinlichkeit, in Zukunft wieder Erfolg an der Börse zu haben.

Fazit

In Anbetracht der derzeitigen Situation kann es sehr sinnvoll sein, Kursrückgänge für Bestandsaufstockungen zu nutzen. Am bestem immer in Tranchen. Historisch wurden auch nach den Ausbrüchen von SARS oder der Vogelgrippe konjunkturelle Abschwächungen in den Folgequartalen wieder aufgeholt. Niemand kann derzeit das genaue Ausmaß des Corona-Virus genau abschätzen. Doch Anleger sollten sich in einer solchen Phase ruhig verhalten und nicht deswegen gleich alle Aktien abstoßen. Denn dann fällt es oft schwer, wieder den passenden Einstieg zu finden. Einen wichtigen Grundsatz an der Börse möchte ich Ihnen noch mitgeben. Sie sollten nicht investieren, wenn Sie die unweigerlichen Kursschwankungen an der Börse nicht ertragen können. Ganz nach dem Satz von Harry S. Truman: "If you can’t stand the heat, stay out of the kitchen."

Liebe Anleger,

ich wünsche Ihnen weiterhin viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von