Die Bilanz der vergangenen 100 Jahre zeigt; Aktien sind top, Rohstoffe ein Flop – plus die besten Aktienmärkte der vergangenen 50 Jahre

Die Deutsche Bank hat in einer Studie die langfristige Wertentwicklung diverser Assetklassen untersucht. Diese führen auch zu vermutlich für die Zukunft in Sachen Geldanlage wichtigen Erkenntnissen. So zeigt sich, dass sich das Halten von Bargeld auf Sicht von 100 Jahren nicht lohnte und man mit Rohstoffen real sogar Geld verlor. US-Aktien waren dagegen im Asset-Klassen-Vergleich führend. Spannend ist auch, dass indische Aktien im Ländervergleich auf Sicht von 50 Jahren bei der Performance die Nase vorne haben. Und dass in Europa seit 1999 die Aktienrenditen zu wünschen übrig lassen.

Der Blick in die Vergangenheit kann oftmals wertvolle Aufschlüsse liefern. Das gilt auch mit Blick auf die Finanzmärkte. So kann etwa ein langfristiger Performance-Vergleich interessante Erkenntnis dazu bringen, welche Asset-Klassen historisch besonders gut und welche besonders schlecht abgeschnitten haben. Wenn man dann unterstellt, dass die früher gezeigten Verhaltensmuster kein Zufall sind, sondern sich zumindest langfristig gesehen mit einer erhöhten Wahrscheinlichkeit wiederholen, dann können die so ermittelten Ergebnisse wichtige Hinweise bei der Suche nach einer Antwort auf die Frage bringen, welche Asset-Klassen im Portfolio eher zu bevorzugen und welche eher zu meiden sind.

Zu diesem Thema passende Studien erstellt regelmäßig die Deutsche Bank. Und zwar untersucht man darin die von diversen Vermögenswerten erzielten langfristigen Renditen. In der aktuellen Version haben die Autoren für die vergangenen 100 Jahre und teilweise sogar für noch längere Zeiträume die Wertentwicklung für diverse Assets berechnet. Eines der damit verfolgten Ziele lautet, mit Hilfe der Ergebnisse, zyklische, säkulare und sehr langfristige Trends zu erkennen.

Die ermittelten Resultate zeigen auch auf, warum Anleger überhaupt investieren. Denn Daten, die über 200 Jahre zurückreichen, zeigen, dass die Aufbewahrung von Bargeld unter der Matratze in der gesamten Geschichte ein Rezept für Vermögensverluste war, außer unter den außergewöhnlichsten internationalen Umständen.

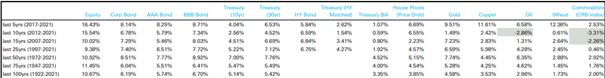

Nominale Renditen für diverse US-Anlageklassen über verschiedene Zeithorizonte.

Quellen: Deutsche Bank, GFD, ICE Indices

Reale Renditen für diverse US-Anlageklassen über verschiedene Zeithorizonte.

Quellen: Deutsche Bank, GFD, ICE Indices

Ansonsten ist es so, dass sich während des gesamten Beobachtungszeitraums US-Aktien besser entwickelt haben als Unternehmensanleihen, diese wiederum besser als Staatsanleihen, diese wiederum besser als Bargeld, das interessanterweise im Allgemeinen besser abschneidet als Rohstoffe.

In den letzten 100 Jahren (seit Ende 1921, wo die Deutsche Bank Daten für die größte Auswahl an Vermögenswerten zur Verfügung stehen hat) haben sich Aktien um +5,3 % p.a. bzw. +5,0 % p.a. besser entwickelt als Staatsanleihen mit einer Laufzeit von 10 bzw. 30 Jahren. Der Vorsprung zu Unternehmensanleihen beträgt +4,2 % p.a. und zu Schatzwechsel (stellvertretend für Barmittel) +7,1 % p.a. Sie haben sich auch um 5,8 % p.a. besser entwickelt als Gold, Öl um 7,5 % p.a. geschlagen und US-Immobilien (nur Preise) um 6,6 % p.a.

Rohstoffe haben demnach in den letzten 100 Jahren im Allgemeinen negative reale Renditen erzielt. Zwar erzielten Gold (+1,7 % p.a.), Kupfer (+0,7 % p.a.) und Öl (+0,2 % p.a.) positive reale Renditen, der gesamte Rohstoffindex verzeichnete jedoch eine annualisierte reale Rendite von -0,8 % p.a.

Der Wohnimmobilienmarkt (+1,0 % p.a.) verzeichnete ebenfalls eine positive reale Rendite, die jedoch im Vergleich zu Aktien (+7,7 % p.a.), 10-jährigen Staatsanleihen (+2,3 % p.a.) und Unternehmensanleihen (+3,3 % p.a.) immer noch unterdurchschnittlich ist.

In den vergangenen Jahren wurden Vermögenswerte wie Immobilien (zum Wohnen, nicht zum Vermieten) und Rohstoffe als Portfolioalternative zu Aktien und Anleihen eingesetzt. Die Geschichte zeigt jedoch, dass eine solche Strategie auf lange Sicht wahrscheinlich keine überragenden Ergebnisse erzielen wird, insbesondere im Vergleich zu Aktien. Da sie keine Erträge abwerfen, können sie nur schwer mit traditionellen Anlagen konkurrieren. Mietkaufhäuser wären wettbewerbsfähiger, aber es gibt keine langfristigen Datenreihen, um dies zu analysieren, so die Deutsche Bank.

Ein Jahrzehnt mit Verlusten bei US-Aktien ist eher selten

Die Berechnungen der Deutschen Bank zeigen außerdem, dass es seit 1800 für US-Aktien nominal nur zwei negative Jahrzehnte gab: die 1930er (-0,5 % p.a.) und die 2000er (-0,9 % p.a.); real negativ waren es nur drei Jahrzehnte (1910er Jahre: -2,8 %, 1970er Jahre: -1,5 %, 2000er Jahre: -3,4 %).

Nominal gesehen fielen dabei drei der sechs besten Jahrzehnte für Aktien seit 1800 in die letzten vier abgeschlossenen Jahrzehnte. In diesen Zeitraum fällt jedoch auch das schlechteste Jahrzehnt (die 2000er Jahre).

Interessanterweise haben 10-jährige Staats- und Unternehmensanleihen nominal noch nie ein Jahrzehnt mit negativer Rendite erlebt. In realer Betrachtung war jedoch in sechs der 12 Jahrzehnte seit 1900 eine negative Rendite für 10-jährige Staatsanleihen zu verzeichnen, darunter vier aufeinander folgende Jahrzehnte seit den 1940er Jahren.

Danach gab es in den letzten vier Jahrzehnten positive reale Renditen für Anleihen. Allerdings sind diese annualisierten Renditen mit jedem Jahrzehnt gesunken, und die Analysten bei der Deutschen Bank können sich des Eindrucks nicht erwehren, dass wir uns auf dem Weg ins Jahr 2050 auf einige Jahrzehnte mit negativen realen Renditen bei Anleihen einstellen müssen.

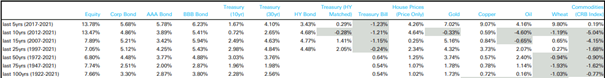

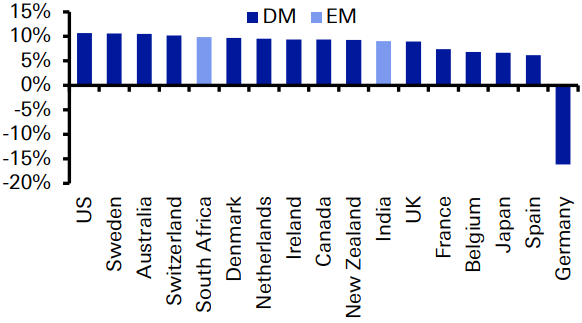

Indische Aktien haben auf Sicht von 50 Jahren bei der Performance die Nase vorne

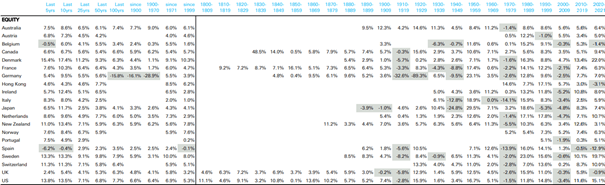

Festverzinsliche Wertpapiere sind jene Anlageklasse, für welche die Deutsche Bank weltweit die am längsten zurückliegenden Datenreihen zur Verfügung stehen hat. Allerdings gibt es, wie es in der Studie heißt, bei den Anleihen eine eindeutige Tendenz zur "Überlebensfähigkeit".

Obwohl die meisten der untersuchten Länder (Daten bis 1900) in diesem Zeitraum positive reale Renditen erzielten, gab es einige bemerkenswerte Ausnahmen: Frankreich (-1,2 % p.a.), Italien (-1,7 % p.a.) und Japan (-0,6 % p.a.) verzeichneten alle negative reale Renditen.

Deutschland würde am schlechtesten abschneiden, wenn es verlässliche Daten über den Zeitraum der Hyperinflation in den 1920er Jahren geben würde. Dies zeigt laut Deutscher Bank, dass negative reale Renditen bei Anleihen selbst über sehr lange Zeiträume hinweg eine reale Möglichkeit sind. Negative reale Renditen sind demnach in der Regel auch nur schwer wieder rückgängig zu machen, wenn sie einmal eingetreten sind.

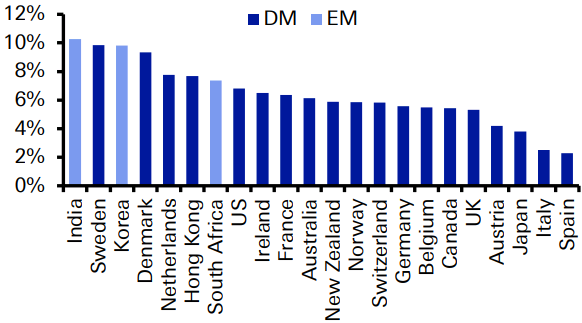

Für Aktien liegen der Deutschen Bank umfassende Renditedaten für eine Reihe von Ländern nach dem Zweiten Weltkrieg vor. In den letzten 50 Jahren verzeichnete etwa die Hälfte der Industrieländer reale jährliche Renditen von +5-6 % p.a. Nur zwei Länder (Italien, +2,5 % p.a.; und Spanien, +2,3 % p.a.) wiesen annualisierte reale Renditen von weniger als +3 % auf, wobei Japan annualisierte reale Renditen von weniger als +4 % aufwies.

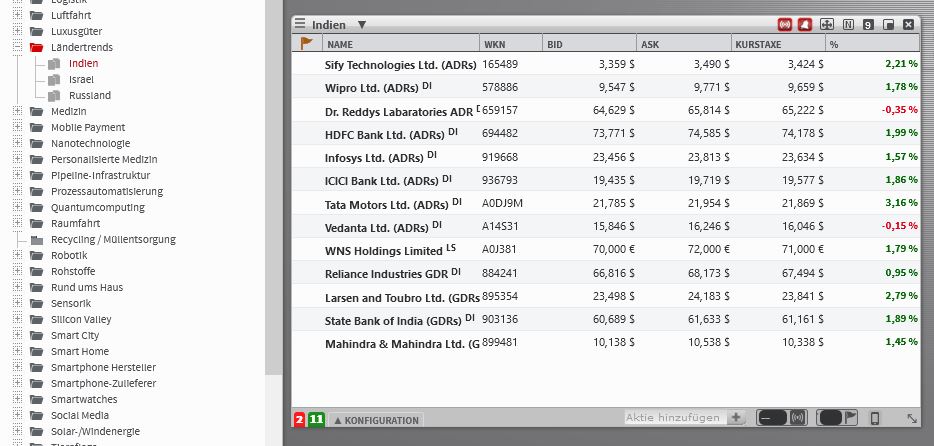

Tipp: In unseren Anlagetrends bieten wir unter Ländertrends eine Kursliste zu indischen Aktien an. desk.traderfox.com

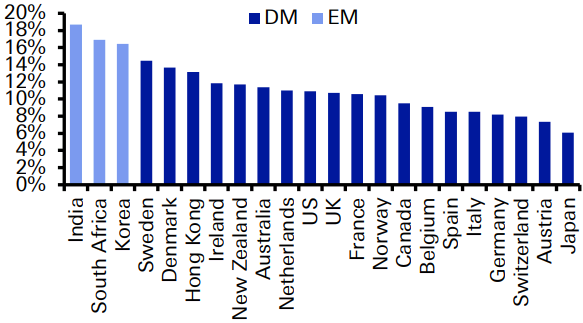

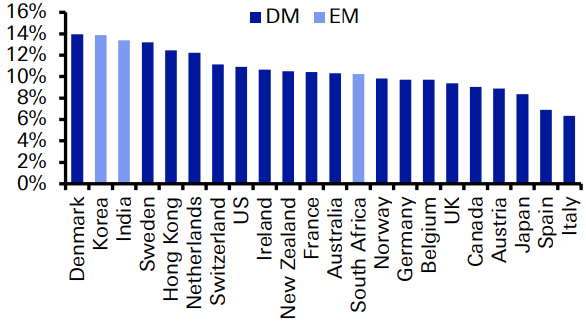

Annualisierte Aktienrenditen der letzten 50 Jahre – nominal (1. Grafik), real (2. Grafik) und in USD (3. Grafik)

Quellen: Deutsche Bank, GFD

Annualisierte Aktienrenditen der letzten 100 Jahre - nominal (1. Grafik), real (2. Grafik) und in USD (3. Grafik)

Quellen: Deutsche Bank, GFD

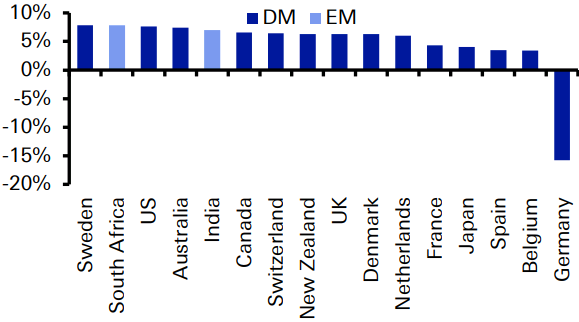

Aktienrenditen in Europa seit 1999 lassen zu wünschen übrig

Seit der Einführung des Euro im Jahr 1999 waren die Aktienrenditen in Europa zweifellos enttäuschend, konstatiert die Deutsche Bank. Allerdings fiel dieser Zeitraum mit der globalen Aktienmarktblase zusammen, so dass sich die Renditen am besten mit denen der USA und des Vereinigten Königreichs (+5,3 % bzw. +3,2 % p.a. real bereinigt) vergleichen lassen.

Keiner der Aktienmärkte der Eurozone habe sich real besser entwickelt als die USA, und nur Österreich, Frankreich und Deutschland hätten das Vereinigte Königreich übertroffen. Spanien (-0,1 % p.a.) habe seit der Einführung der gemeinsamen Währung vor mehr als 20 Jahren keine positive reale Rendite erzielt, während Portugal (+0,2 % p.a.) und Italien (+1,0 % p.a.) nur geringe reale Renditen erzielten.

Die Renditen von Staatsanleihen seit der Einführung des Euro sind aufgrund der in den vorangegangenen Berichten untersuchten Themen durchweg hoch, wobei die Anleger dies in den schwächsten Ländern der Eurozone den Zentralbanken zu verdanken haben. Ohne ihr Eingreifen wäre es möglicherweise zu Ausfällen von Staatsanleihen gekommen, die eventuell über die von den Anlegern in Griechenland vorgenommenen Haircuts hinausgegangen wären. Dies hätte die Renditen von festverzinslichen Wertpapieren zunichte gemacht, die, wie die Geschichte laut Deutsche Bank zeigt, selbst auf sehr lange Sicht nur schwer zurückzugewinnen sind.

Reale Aktien- und Anleiherenditen der entwickelten Märkte (auf Jahresbasis)

Quellen: Deutsche Bank, GFD

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von