Dieser Fallen Angel generiert ein Kaufsignal: Omnicell (OMNL) bespielt einen 90-Milliarden-USD-Markt. Die Aktie hat Verdopplungspotenzial.

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Investoren und Trader,

die Inflationsdaten waren in der vergangenen Woche wieder einmal stärker als erwartet. Dies schürt weiterhin die Sorgen vor einer Fortführung des aggressiven Zinserhöhungszyklus der FED. Die Renditen an den Bond-Märkten sprangen weiter an. Die Zweijährigen liegen mittlerweile bei rund 4,5 % und damit auf dem höchsten Stand seit 2007. Dies ist Gift für Aktien, doch der Markt zeigte sich besonders im Verlauf des Donnerstags überraschend robust. Ich habe nochmals nach Aktien gescreent, die langfristig aufgrund des Geschäftsmodells als Fallen Angels - sprich abgestrafte Qualitätsaktien - aus diesem Bärenmarkt wieder emporsteigen können.

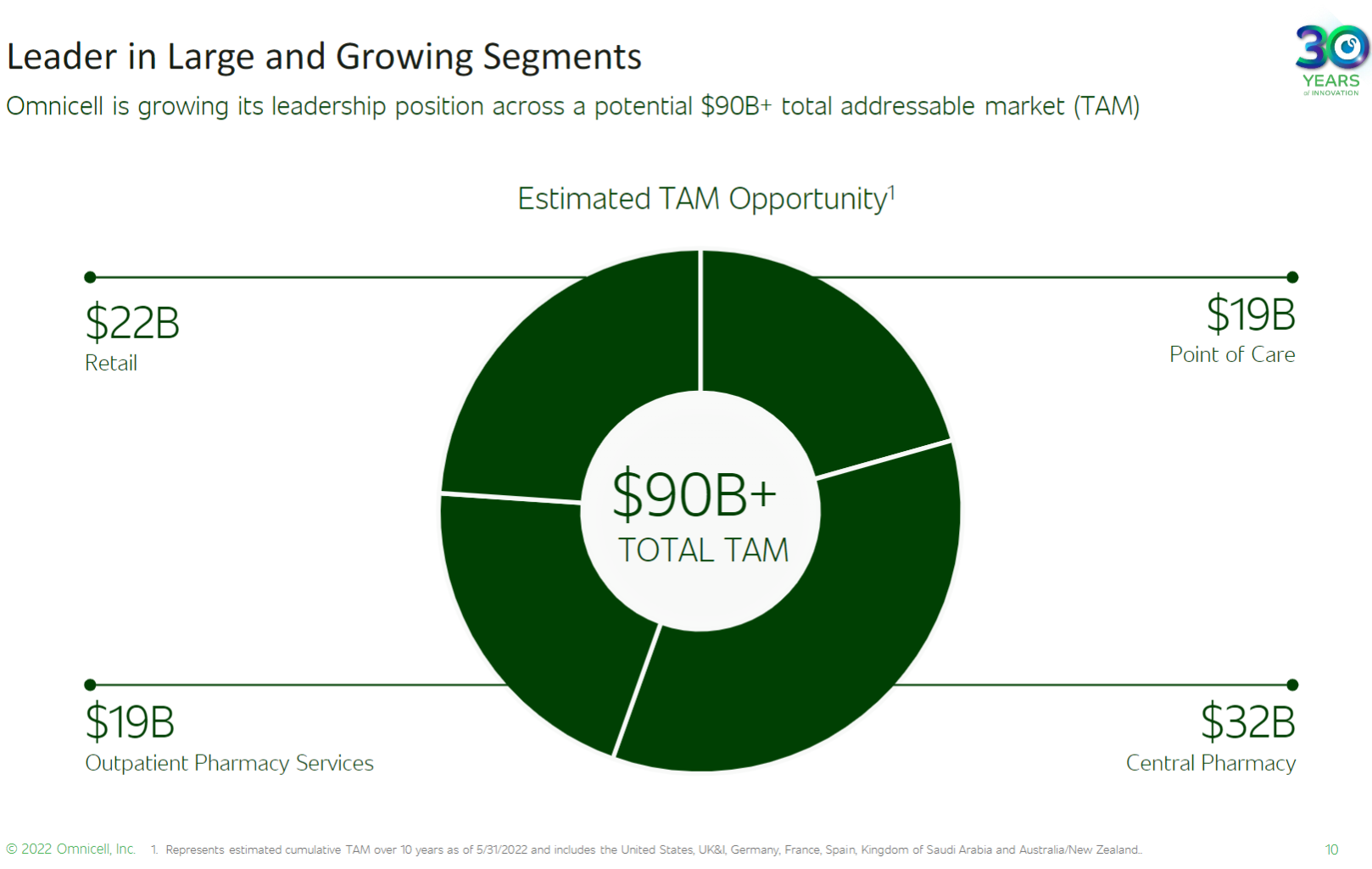

Eine interessante Aktie ist das mit rund 3,3 Mrd. USD bewertete Unternehmen Omnicell (OMCL). Das Unternehmen verändert das Modell der Apothekenversorgung, verbessert die Ergebnisse drastisch und senkt die Kosten. Laut Unternehmensangaben um satte 66 %. Omnicell bietet Automatisierungslösungen für das Medikationsmanagement und Hilfsmittel zur Einhaltung von Vorschriften für Gesundheitssysteme und Apotheken. Das Unternehmen ist bereits in etwa 80 % aller Einzelhandelsapotheken in den USA präsent. Hinzukommen automatisierte Spendersysteme der XT-Serie für Medikamente und Verbrauchsmaterialien sowie die Omnicell-Schnittstellensoftware. Diese bietet eine Schnittstelle und Integration zwischen den Produkten für die Medikamentenverwendung oder den Verbrauchsmaterialien und den hausinternen Informationsmanagementsystemen einer Gesundheitseinrichtung. Das Unternehmen selbst schätzt den adressierbaren Markt auf stolze 90 Mrd. USD.

Bisher ist die Realität des Medikationsmanagements ist meistens teuer und fehleranfällig. Die ist fahrlässig, wenn man bedenkt, dass die weltweiten jährlichen Ausgaben für Medikamente bei rund 1,3 Bio. USD liegen werden, alleine eine halbe Billion in den USA. Dabei steigen die Ausgaben für Medikamente mit 18 % noch schneller als die ohnehin schon hohen Preissteigerungen. Dabei haben drei Viertel der Aufgaben eines Apothekers nichts mit der eigentlichen medizinischen Versorgung, sondern mit administrativen Aufgaben und Einhaltung von Richtlinien zu tun. Dies ist schade, denn die Zeit und das Geld könnte doch besser im Sinne der Patienten/Kunden investiert werden. Häufig kommen so die verschriebenen Medikamente nie beim Patienten an. 20 bis 30 % der Verschreibungen werden nie eingelöst. Im Jahr 2019 hatten führende Gesundheitssysteme gemeinsam ein Rahmenwerk zur Analyse der technologischen Reifegrade von Apotheken geschaffen. Die Umstellung auf ein margenstärkeres Advanced Service-Geschäftsmodell soll sich mit einem Beitrag von rund 20 bis 30 % des Gesamtumsatzes bis 2025 auszahlen. Das Management betonte, dass die langfristigen Ziele mit einem Marktanteil von weniger als 10 % erreicht werden können. Omnicell prognostiziert einen Marktanteil von 7 bis 10 % für sein Advanced Services Portfolio im Jahr 2025. Das Unternehmen peilt für das Jahr 2025 einen Gesamtumsatz zwischen 1,9 und 2,0 Mrd. USD an. Die EBITDA-Marge soll 23 % betragen.

Quelle: https://viz.traderfox.com/

Im 2. Quartal 2022 erzielte das Unternehmen einen Gesamtumsatz von 331 Mio. USD. Das waren 21 % mehr als im Vorjahresquartal. Der Gewinn je Aktie ging um 13 % auf 0,84 USD zurück. Beide Kennzahlen lagen unter den Konsensschätzungen. In Q2 kam es aufgrund eines Ransomware-Vorfalls zu einigen Verzögerungen bei der Implementierung, obwohl das Management davon ausgeht, dass diese Implementierungen in der zweiten Hälfte dieses Jahres stattfinden werden. Das Management erwartet für das Gesamtjahr 2022 einen Umsatz zwischen 1,385 und 1,410 Mrd. USD. Im Allgemeinen ist die Nachfrage nach Infrastrukturen für das Medikamentenmanagement robust, insbesondere in den Bereichen, mit denen Kunden effizienter und kostengünstiger arbeiten können, aber auch die Herausforderungen wie den Arbeitskräftemangel mildern können.

Am 20. September hatte das Unternehmen seinen Investorentag abgehalten. Großes Potenzial sieht das Unternehmen bei seinen SaaS- und Abonnement-Software-Angeboten und den technologiegestützten Dienstleistungen.  Quelle: Omnicell | Investor Relations

Quelle: Omnicell | Investor Relations

Erst kürzlich gab das Unternehmen die Einführung von Specialty Pharmacy Services bekannt: Es handelt sich um ein schlüsselfertiges Angebot mit speziellen Dienstleistungen für die Einrichtung, den Betrieb und die Optimierung eines Spezialapothekenprogramms. Laut dem IQVIA Institute werden die Ausgaben für Spezialmedikamente aufgrund von chronischen Krankheiten bis 2025 316 Mrd. USD erreichen. Der neue Service soll Gesundheitseinrichtungen dabei helfen, eine vollständig verwaltete, krankenhauseigene Spezialapotheke einzuführen und/oder zu optimieren.

Bereits vor dem Investorentag hatten Analysten von Keybanc die Aktie jetzt mit einem ‘Overweight’-Rating in ihre Coverage aufgenommen und vergaben ein Kursziel von 130 USD. Die Analysten sind zuversichtlich in Bezug auf die kurz- und langfristigen Wachstumsstrategien von Omnicell auf dem Markt für Medikationsmanagement. Das Unternehmen befinde sich in der Anfangsphase seiner Software-Expansions-Story auf einer großen Installationsbasis der größten Krankenhaussysteme. Omnicell will im Jahr 2022 seinen Anteil der margenstarken wiederkehrenden Saas-Umsätze auf 13 bis 14 % steigern. Auch die Bank of America zeigte sich im Vorfeld optimistisch und nahm die Aktie mit einer Kaufempfehlung und einem Kursziel von 120 USD in ihre Coverage auf. Der Geschäftsbereich für Medikationsmanagementlösungen des Unternehmens hat stetig Marktanteile gewonnen und sich von einem Einzelprodukt zu einem breiten Angebot an Software und Dienstleistungen entwickelt. Zudem sei Omnicell der Branchenführer und sollte von weiteren Trends in der Apothekenautomatisierung profitieren können. Weitere Analysten passten ihre Kursziele nach dem Analystentag leicht nach unten an, sehen allerdings dennoch Potenzial in den Bereich von 145 bis 160 USD.

Omnicell (ISIN US68213N1090): Die Aktie erzielt 13 von 15 möglichen Punkte beim TraderFox-QualitätsCheck. Analysten erwarten für das laufende Jahr einen Gewinn je Aktie von 3,85 USD. Dieser soll bis 2024 um rund 50 % auf 5,67 USD zulegen. Das KGV22e ist mit 19 fundamental nicht übertrieben teuer. Die Slow Stochastic generierte im stark überverkauften Bereich ein Kaufsignal. Der MACD bildet eine bullische Divergenz. Die Chancen auf einen Rebound nehmen zu.

Als verantwortlicher Redakteur unseres Börsenbriefes "Der Aktien-Botschafter" präsentiere ich jeden Freitag die spannendsten Aktien zu präsentieren, die auf keiner Watchlist fehlen sollten. Hier geht es zur Bestellung: Aktien-Botschafter hier bestellen (aktien-mag.de)

Das TraderFox System informiert mich zuverlässig in Echtzeit per Push Notifications am Handy oder per E-Mail, sollte die Alarmlinie durchbrochen werden. Mit TraderFox Alerts kannst du deine Aktien und Kurslisten (in Echtzeit) überwachen: https://alerts.traderfox.com/

Weitere für die Analysen verwendete Tools:

TraderFox Trading-Desk: https://desk.traderfox.com

TraderFox Aktien-Paper: https://paper.traderfox.com/

TraderFox Visualizations: https://viz.traderfox.com/

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von