GOLD: Mittelfristige Aufwärtsbewegung gestartet

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Investoren und Trader,

das Chartbild von Gold hat sich in den vergangenen beiden Wochen extrem aufgehellt. Der seit März bestehende Abwärtstrend, der wurde nach oben durchbrochen, nachdem der Preis des Edelmetalls im Bereich von 1615 USD über mehrere Wochen hinweg akkumuliert wurde. Das Edelmetall befindet sich rund 2,5 Jahren in einer Seitwärtsrange zwischen 1615 und 2070 USD, welche eine Konsolidierung im übergeordneten Aufwärtstrend darstellt. Der GD20 auf Wochenbasis wurde jetzt zurückerobert. Untermauert wird dieser Anstieg durch Kaufsignale im MACD und der Slow Stochastic, die sich durch bullische Divergenzen angedeutet hatten. Es bietet sich nun ein gestaffelter Einstieg in den Rücklauf mit Buy-Limits bei 1729 / 1721 / 1717 / 1714 USD an. Ziele auf der Oberseite liegen bei 1835 / 1877 / 1954 / 2070 USD (Allzeithoch). Der Stop Loss bietet sich unter der Akkumulationszone bei 1615 USD an.

Bevorzugtes Szenario: Buy-Limits bei 1729 / 1721 / 1717 / 1714 USD. SL unter 1615 USD.

Die Performance eines Gold-Investments ist für Anleger in diesem Jahr trotz der hohen Inflationsraten, der geopolitischen Risiken und wirtschaftlichen Sorgen eher enttäuschend. Der Anstieg der US-Zinsen macht eine Anlage im ansonsten so beliebten Edelmetall weniger attraktiv, da sich hier keine Zinsen vereinnahmen lassen. Der Preis des Edelmetalls gab seit Jahresbeginn rund 5 % nach. Zu einem der größten Nachfrager von Gold gehören börsengehandelte Fonds (ETFs) und ähnliche Produkte, wobei institutionelle und private Anleger sie zur Umsetzung vieler ihrer Anlagestrategien nutzen. Im September hatten globale Gold-ETFs noch Abflüsse von 95 Tonnen (5 Mrd. USD) verzeichnet. Es war der größte monatliche Abfluss seit März 2021 und der fünfte Monat mit Abflüssen in Folge. Jetzt könnte es endlich wieder zu Zuflüssen kommen. In den ersten vier Monaten des Jahres verzeichneten die börsengehandelten Goldfonds noch Zuflüsse von mehr als 300 Tonnen (19 Mrd. USD), wobei die Nachfrage durch Zuflüsse in sichere Häfen vor dem Hintergrund der zunehmenden wirtschaftlichen und geopolitischen Unruhen angeheizt wurde. Seit Ende April sind die weltweiten Bestände jedoch um nahezu die gleiche Menge gesunken, wobei die Abflüsse vor allem aus nordamerikanischen und europäischen Fonds kamen.

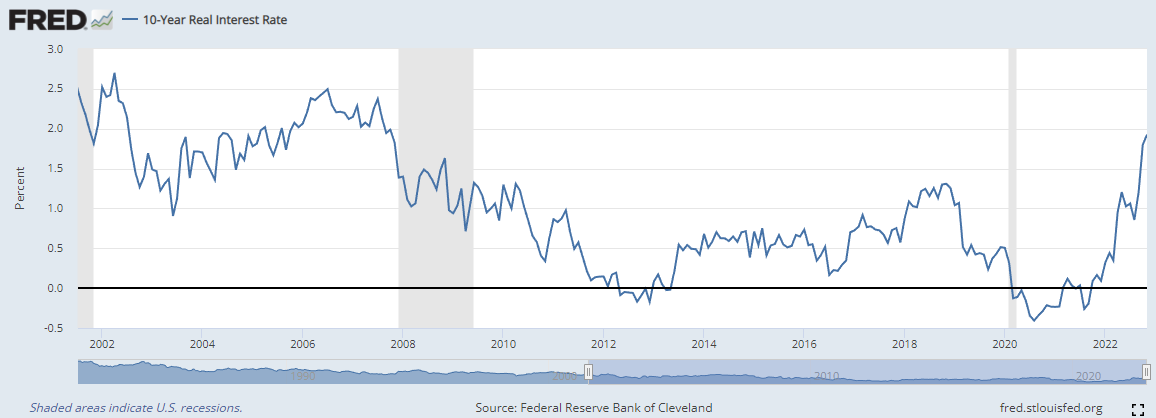

Eine steigende Inflation führt allerdings nicht automatisch zu einem steigenden Goldpreis, das sollte uns allen spätestens mit dem Blick auf die vergangenen Monate klar sein. Im Allgemeinen sind die Realzinsen entscheidend. Diese korrelieren negativ mit dem Goldpreis, d. h. steigende Realzinsen wirken sich negativ auf das gelbe Metall aus. Die an den Märkten notierten Zinssätze sind allerdings nominal, sodass man sie in der Regel um die Inflation bereinigen muss. Die 10-Year Real Interest Rate war zuletzt auf den höchsten Stand seit der globalen Finanzkrise geklettert, dies ist Gift für Gold. Die Zinsen stiegen schneller als die Inflation.

Der starke US-Dollar, der in diesem Jahr – gemessen am U.S. Dollar Index (DXY) - seit Jahresbeginn über 11 % zulegen konnte, belastete daher den Kurs des Edelmetalls. Der Euro verlor seit Jahresstart rund 9 % gegenüber dem US-Dollar. Das macht den Kauf von Gold teurer. Sollten sich die Realrenditen wieder und der US-Dollar abschwächen, wäre dies positiv für den Goldpreis.

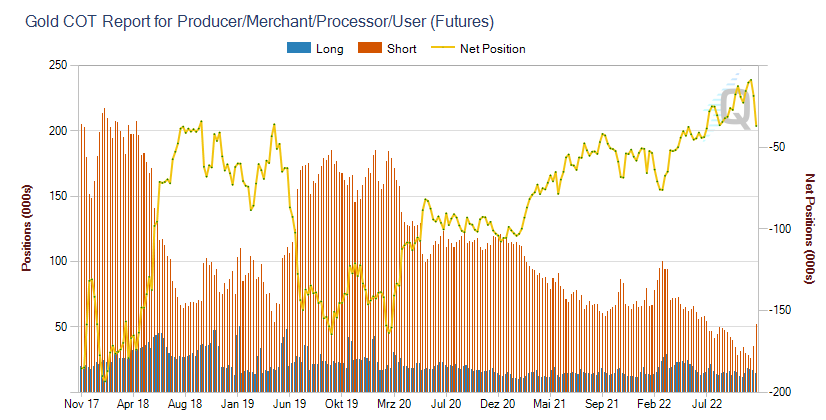

Um einen Indikator für die zukünftige Goldpreisentwicklung zu erhalten, lohnt sich ein Blick auf die s.g. CoT-Daten. Beim Commitment of Traders (CoT) - Report handelt es sich um einen regelmäßig veröffentlichten Bericht der Commodity Futures Trading Commission, welche als Regulierungsstelle der amerikanischen Rohstoffbörsen dient. Immer freitags werden die neuesten Daten veröffentlicht, welche allerdings vom Dienstag stammen. Dennoch lässt sich die Positionierung der großen meldepflichtigen Marktteilnehmer gut ablesen. Hier ist es die Gruppe der ‚Commercials‘, die uns möglicherweise eine Indikation geben kann. In den Rohstoffmärkten sind die "Commercials" entweder Produzenten (Goldminen) oder Konsumenten (Schmuckhersteller). Sie nutzen hier die Futures-Märkte, um ihre Einkünfte festzuschreiben oder mögliche Kostenrisiken auf Spekulanten abzuwälzen. Gewerbliche Händler sind die am besten informierte Gruppe von Marktteilnehmern, da sie an der Produktion, Verarbeitung und Vermarktung der zugrunde liegenden Rohstoffe beteiligt sind. Diese Insider werden auch als "smart money" bezeichnet.

Wichtig an dieser Stelle, ist zu betonen, dass es sich bei der Nutzung von CoT-Daten um ein Tool handelt, um mittel- bis längerfristige Handelsmöglichkeiten zu erkennen. Es ist kein Timing-Tool. Vielmehr lässt es Trends und deren Umkehr erkennen. Wie wir auf der Grafik für die vergangenen Jahre erkennen können, befanden wir uns bei den Netto-Long-Positionen auf einem Hoch. Nun dreht die Positionierung. Dieser Abbau könnte eine Weile anhalten, was auf eine mittelfristige Aufwärtsbewegung beim Gold hindeuten könnte.

Fazit: Das Edelmetall sollte jetzt unbedingt in den Fokus der Börsianer gelangen. Ab Mitte Dezember startet die saisonal stärkste Phase. Der Weg zu höheren Kursen ist durch den jüngsten Aufwärtsimpuls gelegt worden.

Börsianer sollten den Goldpreis und die Goldminenaktien im Blick behalten. Möglich ist dies mit unserem SectorSpider als Teil des TraderFox-Aktienterminals: https://aktie.traderfox.com/

Als verantwortlicher Redakteur bespreche ich jeden Freitag die spannendsten Aktien, die Börsianer kennen sollten, aber auch aktuelle Trends wie Gold in unserem Börsenbrief "Der Aktien-Botschafter": Aktien-Botschafter hier bestellen (aktien-mag.de)

Das TraderFox System informiert mich zuverlässig in Echtzeit per Push Notifications am Handy oder per E-Mail, sollte die Alarmlinie durchbrochen werden. Mit TraderFox Alerts kannst du deine Aktien und Kurslisten (in Echtzeit) überwachen: https://alerts.traderfox.com/

Weitere für die Analysen verwendete Tools:

TraderFox Trading-Desk: https://desk.traderfox.com

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von