Portfoliocheck: Investor Daniel Loeb's Neuinvestment will ein großes Stück eines 160 Billionen Markt erobern!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Daniel Loeb kauft sich bei zwei neuen Hot Stocks ein – Verlustbegrenzung steht auf der Tagesagenda!

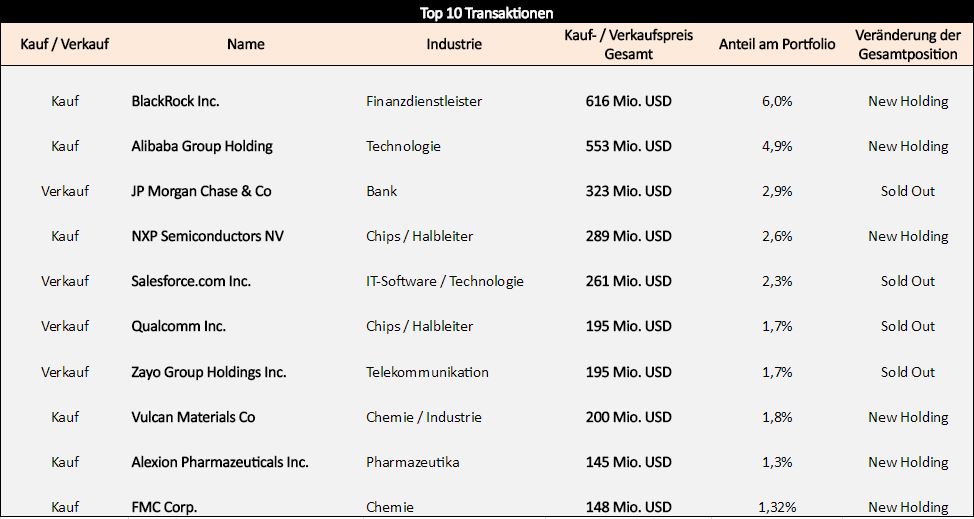

Investor Daniel Loeb tätigte in den vergangenen drei Monaten insgesamt 8 Neueinstiege sowie 10 Aufstockungen. Auf der Verkaufsseite finden wir 14 Sold Outs und 8 Reduzierungen vor. Dabei machen die Einstiege beim Finanzdienstleister BlackRock (616 Mio. USD) und dem Technologiekonzern Alibaba (553 Mio. USD) die mit Abstand größten Transaktionen aus. Auf Alibaba bin ich in den vergangenen Quartalen bereits des Öfteren eingegangen. Im späteren Verlauf des Artikels finden sie eine genaue Analyse zu BlackRock.

Mit den Ausstiegen bei JP Morgan und Salesforce stieg der Guru nach gerade einmal 3 Monaten Haltedauer mit kleinen Buchgewinnen von 15% bzw. 10% wieder aus. Beim Verkauf der Anteile von Qualcomm und Zayo Group zog Daniel Loeb die Reißleine und begrenzte die Verluste auf 5% bzw. 1%. Es ist ein wichtiger Beweis der Wichtigkeit eines strikten Money Risk Management. Es ist eine der obersten Regeln eines erfolgreichen Anlegers. Verluste müssen begrenzt werden! Insgesamt überstiegen die Kauftransaktionen die Verkaufsordern um ca. 450 Mio. USD.

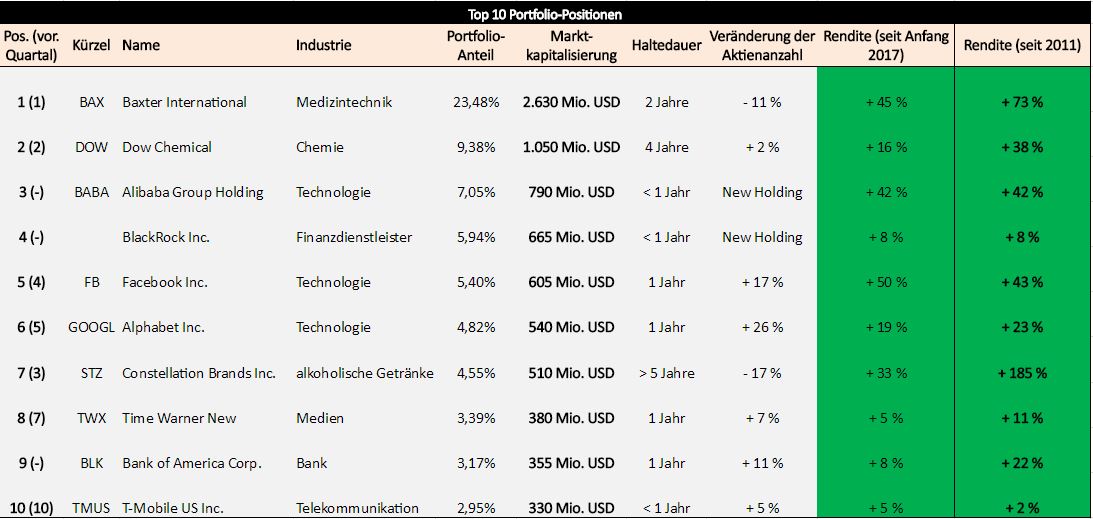

Anzahl gehaltener Positionen sinkt, Marktwert steigt – Top 10 machen nun 70% des Gesamtdepots aus!

Nach zuletzt 39 verschiedenen Positionen im Portfolio des Third Point Management Hedgefonds reduzierte sich die Anzahl mit dem zweiten Quartal auf 32. Dabei erhöhte sich der Marktwert aller gehaltener Werte von 10,2 Mrd. USD auf 11,2 Mrd., was vor allem der guten Performance zu verdanken ist. Auch die Konzentration in Daniel Loebs Depot hat sich mit dem abgelaufenen Quartal erhöht. So machen die Top 10 Werte nach 67% nun gute 70,4% des Gesamtdepots aus. Zudem verzeichnen wir mit Alibaba und BlackRock gleich zwei Neulinge unter den Top 10. Auf letzteren möchte ich nun genauer eingehen:

Position 4: Vermögensverwalter BlackRock vor Wachstumsphase durch ETFs und BigData - 2020 KGV von 13!

Die Investmentgesellschaft BlackRock ist zwar jedem Finanzbegeistertem ein Begriff, doch den Weg ins Depot von vielen Anlegern finden die Papiere des Finanzdienstleisters noch lange nicht. Ein großer Fehler, so zumindest nach den jüngsten Schilderungen von Wall-Street Investor Daniel Loeb. Der Guru kaufte sich im zweiten Quartal für über 600 Mio. USD beim amerikanischen Unternehmen ein. Doch nun erst einmal ein kleiner Überblick:

Mit BlackRock betrachten wir den weltweit größten Vermögensverwalter. Das Unternehmen managt gerade einmal 29 Jahren nach Unternehmensgründung ein gigantisches Vermögen von derzeit 5,7 Billionen USD. Dabei darf man bereits Kunden aus über 100 verschiedenen Ländern sein Eigen nennen. BlackRock kommt dabei mit seinen 13.000 Mitarbeitern auf eine Marktkapitalisierung von 69 Mrd. USD. Dabei agiert man neben der klassischen Anlageverwaltung als Anbieter von Beratungs- und Risikomanagementlösungen. Der Kundenstamm des Konzerns zählt Träger von Pensionsplänen, Regierungen, Versicherungen oder auch Stiftungen, wohltätige Organisationen und Unternehmen. Natürlich zählen auch Staatsfonds, Banken oder einfach Privatpersonen zu den zahlreichen Kunden von BlackRock. Wichtig ist hier zu erwähnen, dass das Unternehmen ausschließlich Kundengelder für die jeweiligen Kunden anlegt. In eigener Sache tätigt der Dienstleister keine Positionen. Den allgemein bekannten Vorwurf, dass BlackRock insgeheim als Schattenbank agiert, weißt der Konzern daher vehement ab. In diesem Zusammenhang äußerste sich der Konzern erst vor kurzem erneut, dass man auch in Zukunft keine Ambitionen als aktivistischer Investor hegt. Dass stehe weder im Wunschdenken von BlackRock noch von deren Klienten. Auch werde der Finanzdienstleister keine Plätze in Aufsichtsräten oder ähnliches anstreben.

BlackRock erarbeitet dabei in enger Zusammenarbeit mit den Kunden individuelle Anlagekonzepte. Dafür besitzt man bereits 70 Niederlassungen in 30 verschiedenen Ländern. Das Lösungsportfolio umfasst Spezial- und Publikumsfonds für institutionelle Kunden und kundenspezifische Vermögensverwaltung für private Anleger sowie geschlossene Fonds und maßgeschneiderte Anlagelösungen. Auch die vielseits bekannten ETF-Produkte namens iShares gehören zum Produktsortiment.

Dabei erzielte der Vermögensverwalter im Geschäftsjahr 2016 bei Umsatzerlösen von 11,15 Mrd. USD einen bereinigten Gewinn von 3,1 Mrd. USD oder 19,3 USD je Aktie. BlackRock ist ein wahrer Branchenführer. Bereits seit Jahren befindet man sich auf einem steten Wachstumspfad. Die Nettomarge konnte das Management dabei in den letzten Jahren von 18% auf starke 30% ausbauen. Ich kann mir kaum ein Ereignis oder Paradigmenwechsel vorstellen, welches den weltweit größten Vermögensverwalter aus der Bahn werfen könnte.

Doch das Unternehmen kann nach Ansicht von Investor Daniel Loeb noch viel mehr. In einem öffentlichen Investorenbrief schrieb der Guru Ende Juli, dass seiner Meinung nach " BlackRock ein missverstandene Franchise sei, welches sich erst jetzt beginne zu verändern. Er und sein Team sehe im Unternehmen nicht nur einen reinen Vermögensverwalter, vielmehr sei es ein Index-Anbieter (ETF'S) oder ein Netzwerkanbieter". Dabei habe BlackRock seine Bestrebungen als reinen Vermögensverwalter längst übertroffen. Vielmehr gewinne das Unternehmen immer mehr Eigenleben aus seinem ETF-Geschäft (iShares) und Daten- und Analysedienstleistungen, die man mithilfe des betriebseignen Systems Asset, Liability, and Debt and Derivative Investment Network (Aladdin-System) betreibt. Mit diesem überwacht BlackRock alle Finanzprodukte sowie 30.000 externe Investmentportfolios. Durch die stärke Fokussierung auf genannte margenstarken Punkte dürften auch langfristig die Nettomarge weiter steigen. Zudem verringert sich dadurch die starke Marktabhängigkeit.

Vor allem im Geschäft mit den hauseignen iShares sieht Loeb großes Potenzial. So stellten sie fest, dass es im ersten Halbjahr 2017 mehr Zuflüsse in genannte Produkte von BlackRock gab als bei den 10 nachfolgenden Konkurrenten zusammen. Dabei machen Index und ETFs gerade einmal 10% Kapitalisierung des gesamten Aktienmarktes aus. Somit dürfte das Unternehmen am weltweit 160 Billionen schweren Kapitalmarkt deutlich schneller wachsen als bis jetzt geplant. Nach Aussagen von BlackRock CEO Larry Fink stehen man aber gerade einmal am Anfang dieser Bewegung!

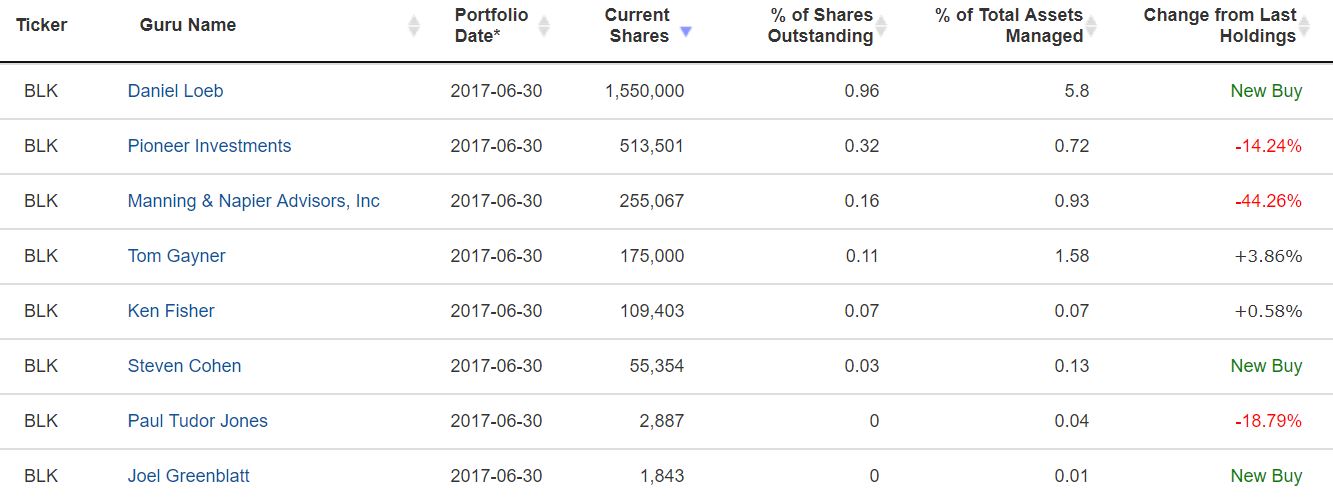

Jedoch steht Daniel Loeb mit seinem positiven Bild von BlackRock (bis jetzt) relativ alleine da. Kaum ein anderer namenhafter Investor ist bei dem Finanzdienstleister investiert:

Ganz alleine steht Investor Loeb mit seiner Meinung zu BlackRock dann aber doch nicht da. So dürfte das Unternehmen laut Analystenkonsens in den Folgejahren mit einem zweistelligen Wachstum bei Umsatz wie Gewinn Marktteilnehmer überzeugen. Nach einem EPS von 21,82 USD je Aktie in 2017 prognostizieren Analysten bereits im Jahre 2018 ein Gewinn von 24,9 USD je Aktie. Das KGV würde somit auf überschaubare 17 sinken.

Auch charttechnisch hellt sich das Bild bei BlackRock wieder ein wenig auf. So konnte man die durch schwache Q2 Zahlen eingeleitende Konsolidierunsphase erfolgreich nach oben verlassen. Ein anschließender rascher Anstieg zum Allzeithoch bei 440 USD wäre ein starkes bullisches Signal. Wenn ich in den Folgequartal einen vermehrten Einstieg von Wall-Street Gurus bei BlackRock feststelle, werde ich Sie, liebe Leser, als erstes aufklären:

Tipp: Die Portfolio der Wall-Street-Gurus können TraderFox-Kunden mit Echtzeit-Kursaktualisierungen auf dem traderfox.com Trading-Desk verfolgen. Dort ist auch das Portfolio von Daniel Loeb abgebildet. Den direkten Zugriff auf die Portfolios der Milliardäre und Investment-Legenden haben Sie hier:

-> https://desk.traderfox.com/Guru_Depots

& Profi-Tools von

& Profi-Tools von