Portfoliocheck: Bei Finanzierungsfragen vertraut Prem Watsa auf Crescent Capital BDC

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Einer der erfolgreichsten Valueinvestoren der Welt, von dem die meisten Menschen noch nie gehört haben, ist Prem Watsa. Dabei gilt er als der "kanadische Warren Buffett" und kann auf spektakuläre Renditen verweisen. Auf Sicht von 35 Jahren erzielte Watsa durchschnittlich 15,7 %, wobei es durchaus deutlich unterschiedliche Erfolgsperioden gibt. Zwischen 1985 und 1998 steigerte er den Buchwert je Fairfax Financial-Aktie um 43 % - pro Jahr. Von da an bis 2018 betrug der Zuwachs "nur" noch 9 % pro Jahr und zwischen 2019 und 2021 waren es wieder 16 % jährlich.

Beide Effekte waren Watsas Depotabsicherungsgeschäften geschuldet. Während des Crashs 2000-2003 verloren die Aktienmärkte rund 50 % an Wert, während das Portfolio von Fairfax Financial um 100 % zulegen konnte. Und auch in der Globalen Finanzkrise 2008/09 verloren Watsas Positionen kaum an Wert, weil er sehr pessimistisch eingestellt gewesen war und sein Depot entsprechend abgesichert hatte.

"Beim Value Investing geht es zuerst um die Absicherung der Unterseite und dann darum, auf der Oberseite einen Gewinn zu machen."

(Prem Watsa)

Die Kehrseite ist, dass Watsa seine pessimistische Sichtweise lange Zeit beibehalten hat und seine Depotabsicherungsgeschäfte kosteten in den ersten Jahren des gerade beginnenden längsten und stärksten Bullenmarktes aller Zeiten viel Rendite. Inzwischen hat Prem Watsa seinen Irrtum eingesehen und Ende 2016 seine Strategie entsprechend angepasst. Seitdem können sich seine Renditen auch wieder sehen lassen.

Auf den Spuren der besten Valueinvestoren

Prem Watsa wurde am 5. August 1950 in Indien geboren. Er studierte am Indian Institute of Technology mit dem Schwerpunkt Chemieingenieurwesen und siedelte am 11. September 1972 nach Kanada über, mit 8 Dollar in der Tasche und einem Scheck über 600 Dollar für die Studiengebühren des ersten Jahres in London, Ontario. Er besuchte das MBA-Programm an der späteren Ivey Business School der University of Western Ontario. Seinen ersten Job nahm er 1974 bei Confederation Life an, wo ihm John Watson, der Leiter der Forschungsabteilung, das Buch ‚Security Analysis‘ von Benjamin Graham ans Herz legte.

1985 lernte Watsa Francis Chou kennen, der ihm von Warren Buffetts außerordentlichen Erfolgen durch Investitionen auf Basis des ‚Floats‘ der Versicherungsunternehmen von Berkshire Hathaway erzählte. Diesem überzeugenden Konzept folgte Watsa und baute die Strategie von Fairfax Financial darauf auf. Neben einem diszipliniertem ‚Underwriting‘ in der Versicherungssparte legt er bei der Anlage von deren Vermögenswerten den Schwerpunkt auf einer konservativen Valueinvestment-Philosophie; er investiert also auf einer Total-Return-Basis und auf lange Sicht.

"Selbst bei einer sehr guten Wachstumsaktie muss man wirklich stark darauf achten, was man bezahlt. Am wichtigsten ist aber, dass man sichergeht, dass das Wachstum auch tatsächlich einsetzt."

(Prem Watsa)

Fairfax Financial ist eine Holdinggesellschaft, die über ihre Tochtergesellschaften im Bereich der Schaden- und Unfallversicherung und Rückversicherung sowie der damit verbundenen Anlageverwaltung tätig ist.

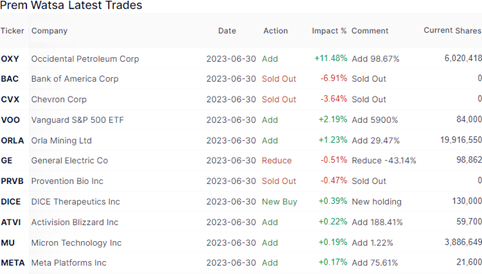

Transaktionen im 2. Quartal 2023

Watsas quartalsweise bei der US-Börsenaufsicht SEC einzureichenden 13F-Formulare geben nur einen kleinen Teil der gesamten Vermögenswerte von Fairfax Financial wieder. Der Gesamtwert belief sich am Ende des Quartals auf 58 Mrd. USD, wovon 6,5 Mrd. USD auf Barmittel und kurzfristige Positionen entfielen. Das Aktienportfolio stand für 1,88 Mrd. USD nach 1,75 Mrd. im Vorquartal und bestand aus 60 Positionen (Q1/23: 66), darunter fünf Neuaufnahmen.

Zu den bedeutenden Anlagen, die nicht im 13F-Bericht enthalten sind, gehören Investitionen in Griechenland und Indien, wobei die griechischen Investments hauptsächlich aus einer 32%igen Beteiligung an der Eurobank bestehen. Weitere wichtige Beteiligungen sind ein 27%iger Anteil an Thomas Cook India, 54 % an Bangalore International Airport Limited und 31 % an Quess Corp Limited.

Die größten Veränderungen in Prem Watsas Portfolio gab es bei den Energieengagements. Hier folgte er Buffetts Spuren und stockte weiter massiv beim Öl- und Gasexplorer Occidental Petroleum auf. Nachdem er seinen Aktienbestand im Auftaktquartal noch um knapp ein Viertel ausgebaut hatte, verdoppelte er ihn im 2. Quartal annähernd und hält nun mehr als 6 Mio. Anteile.

Im Gegenzug stieß er weitere Aktien von Chevron ab und warf den Energiemulti komplett aus seinem Depot. Möglicherweise vorausschauend, denn die "Big 5" werden verklagt: Der US-Bundesstaat Kalifornien reichte Klage gegen die Unternehmen Exxon Mobil, Shell, BP, ConocoPhilips und Chevron sowie gegen den Industrieverband American Petroleum Institute ein und wirft ihnen vor, die mit dem Einsatz fossiler Energieträger verbundenen Risiken "bewusst heruntergespielt" zu haben. Die Beklagten hätten bereits seit den 50er-Jahren gewusst, "dass ihre Produkte wahrscheinlich zu erheblicher Erderwärmung führen", dennoch hätten sie diese Informationen der Allgemeinheit und Politikern vorenthalten und jahrzehntelang "aktiv Falschinformationen zu dem Thema" verbreitet. Durch diese "Täuschung" habe die Gesellschaft erst mit Verspätung auf die Erderwärmung reagiert, und damit habe das "Fehlverhalten" der Ölbosse zu "enormen Kosten für die Menschen, Eigentum und natürliche Ressourcen" geführt. Kalifornien will mit seiner Klage die Einrichtung eines Fonds erzwingen, mit dem die Kosten künftiger infolge des Klimawandels angerichteter Schäden in dem Bundesstaat - wie etwa durch Waldbrände und Überschwemmungen - gedeckt werden sollen.

Bemerkenswert an dem Vorgang sind zwei Aspekte: Kalifornien ist ein US-Bundesstaat und ein Urteil würde auch nur Kalifornien betreffen, nicht die übrigen 49 Bundesstaaten oder die USA selbst. Allerdings ist Kalifornien der größte Öl-Förderstaat in den USA und andere Bundesstaaten dürften seinem Beispiel folgen. Darüber hinaus gibt es reelle Erfolgsaussichten auf eine Verurteilung oder einen Vergleich mit einer gewaltigen Entschädigungssumme. Spätestens seit dem Urteil gegen die drei großen Tabakkonzerne 2015 in zweistelliger Milliardenhöhe, das auf der gleichen Argumentationskette von Wissen, bewusster Täuschung und Schädigung fußte, sollten Unternehmen und Anleger diese Gefahr nicht auf die leichte Schulter nehmen.

Von seinem Aktienpaket an der Bank of America hat sich Watsa ebenfalls komplett getrennt, während sie Buffetts zweitgrößte Position ist. Dabei hatte Watsa seine Position im Vorquartal noch um 10 % ausgebaut. Doch kürzlich ist eine weitere Regulierungswelle über die Großbanken hinweggeschwappt und Jamie Dimon, der Chef der weltgrößten Bank J.P.Morgan Chase, hatte diesbezüglich auf Journalistenfragen säuerlich geantwortet, weshalb man jetzt noch Bankaktien kaufen solle. Prem Watsa kam wohl zur gleichen Schlussfolgerung.

Insgesamt zeigt sich Watsa vom US-Aktienmarkt überzeugt, denn er stockte seinen Vanguard S&P 500 ETF um annähernd das 60-fache auf und katapultierte ihn damit in seine Top 10.

Bei General Electric reduzierte er seine Position um 43 %, nachdem er im Vorquartal bereits deren Spin-off GE Healthcare aus dem Depot geworfen hatte. GE steuert auf eine weitere Aufteilung zu und will im Jahresverlauf die Bereiche Renewable Energy and Power sowie Digital and Financial Services, die nun unter GE Vernova firmieren, abspalten. Aus dem einstigen Industriekonglomerat General Electric wird danach GE Aerospace, das die Luft- und Raumfahrtaktivitäten von GE fortführen wird.

Provention Bio ist ein biopharmazeutisches Unternehmen, das sich auf die Entwicklung und Vermarktung von Therapeutika und Lösungen zum Abfangen und zur Vorbeugung von immunvermittelten Krankheiten konzentriert. Watsa hatte die Position erst im Vorquartal frisch ins Depot genommen und nun erfolgte schon wieder der Abgang. Das kurze Gastspiel hat aber einen Hintergrund, denn das Unternehmen wurde von Sanofi aufgekauft.

Bei Orla Mining Ltd. erhöhte Watsa seinen Bestand um weitere 30 % nach bereits 44 % im Vorquartal; hier war er erstmals im 3. Quartal 2022 eingestiegen und hat seitdem weiter aufgestockt. Orla Mining sucht nach Gold-, Silber-, Zink-, Blei- und Kupferlagerstätten und erschließt sie. Es besitzt 100 % der Anteile am Projekt Camino Rojo in Zacatecas, Mexiko, und am Projekt Cerro Quema auf der Halbinsel Azuero in Panama.

Bei Activision Blizzard war Watsa sehr aktiv. Der führende Spieleentwickler ist aktuell Gegenstand eines fast 70 Mrd. USD schweren Übernahmeversuchs von Microsoft, bei dem die britischen und US-amerikanischen Wettbewerbshüter auf der Bremse stehen; inzwischen sind Gerichtsverfahren anhängig und der Ausgang ist ungewiss, wenngleich nach umfangreichen Zugeständnissen inzwischen mit einem Erfolg der Übernahme zu rechnen ist. Im 1. Quartal hatte der Aktienkurs zwischenzeitlich einen Erfolg weitgehend eingepreist und Watsa hatte seine Position um 75 % reduziert. Anfang des 2. Quartals gab der Kurs deutlich nach und Watsa hat sein Aktienpaket wieder deutlich vergrößert auf beinahe die dreifache Größe. Eine echte Arbitrage-Spekulation und vermutlich eine erfolgreiche.

Im Technologiesektor stockte Watsa beim Chipentwickler Micron Technology leicht auf, während er bei Meta Platforms 75 % drauflegte. Die Mutter von Facebook, Instagram und WhatsApp verstärkt ihr Engagement im Bereich KI gewaltig und rechnet sich hier neue große Wachstumschancen aus.

Und dann ist Watsa noch bei DICE Therapeutics eingestiegen, einem biopharmazeutischen Unternehmen, das seine firmeneigene DELSCAPE-Technologieplattform nutzt, um neuartige orale therapeutische Kandidaten zur Behandlung chronischer Erkrankungen in der Immunologie zu entwickeln. Aber es wird ein kurzes Gastspiel in seinem Depot, denn Pharmariese Eli Lilly wird DICE Therapeutics übernehmen und hat dazu ein Übernahmeangebot im Volumen von 2,4 Mrd. USD für alle ausstehenden Aktien von DICE zu einem Kaufpreis von 48 USD je Aktie in bar unterbreitet.

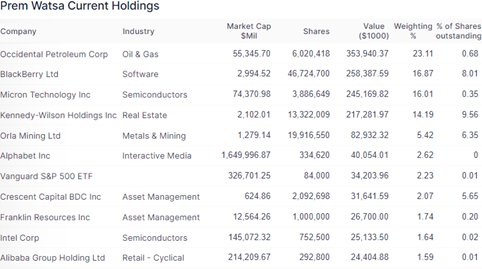

Portfolio zum Ende des 2. Quartals 2023

In Prem Watsas deutlich zusammengeschrumpftem Depot dominieren Technologiewerte mit 35,5 % (Q1: 34,2 %) vor Energieunternehmen mit 24,6 % (Q1: 18,8 %) und Immobilienwerten mit 14,4 % (Q1: 15,9 %). An der Reihenfolge gab es keine Veränderungen, aber neuer Vierter sind die Basismaterialien mit 5,6 % (Q1: 5,3 %), die sich an den von 12,4 % auf 5,2 % abgesackten Finanzwerten vorbeigeschoben haben. Der Verkauf der gewichtigen BoA-Position hat sich auch in der Sektorgewichtung kräftig niedergeschlagen.

Das Gastspiel von Micron Technologies an der Spitze von Watsas Depot währte nur kurz. Trotz moderatem Aufstocken rutschte die Position mit einer Gewichtung von 16 % nach zuvor 16,5 % auf den dritten Rang ab. Neuer Spitzenreiter ist die massiv ausgebaute Occidental Petroleum Corp, die nun beinahe ein Viertel des Depowerts ausmacht, vor BlackBerry, einem ehemals führenden Smartphonehersteller, bis das iPhone mit seinen Touchscreens den Markt übernahm. Die BlackBerrys sind inzwischen Geschichte und das Unternehmen hat sich zu einem globalen Anbieter intelligenter Sicherheitssoftware und -dienstleistungen für Unternehmen und Behörden gewandelt. Watsa erwarb erstmals im Jahr 2010 BlackBerry-Aktien und zwar rund 2 Mio. Aktien bei Kursen um 50 USD. In den folgenden Jahren baute er seinen Anteil bei fallenden Kursen aggressiv auf 46,7 Mio. Aktien aus, so dass sein Einstandskurs bei etwa 10 USD liegen dürfte. In den letzten zehn Jahren tätigte Watsa kaum Transaktionen in der BlackBerry-Aktie. Zudem besitzt Fairfax Financial seit September 2020 für 330 Mio. USD Wandelschuldverschreibungen (1,75 % Verzinsung, wandelbar zu 6 USD, fällig am 13.11.2023). Unter der Annahme einer vollständigen Umwandlung dieser Schuldverschreibungen würde Fairfax Financial auf einen Bestand von 102 Mio. Aktien bzw. einen Anteil von annähernd 16,5 % an BlackBerry kommen.

Vom zweiten auf den vierten Rang verschlechtert, hat sich Kennedy-Wilson Holdings mit einem Gewicht von 14,2 %. Das Unternehmen besitzt, betreibt und investiert in Immobilien, sowohl selbst als auch über seine Investmentmanagement-Plattform. Der Schwerpunkt liegt auf Mehrfamilienhäusern und Bürogebäuden im Westen der Vereinigten Staaten, in Großbritannien, Irland, Spanien, Italien und Japan. Das Unternehmen besitzt Beteiligungen an Mehrfamilienhäusern, Büroflächen, Einzelhandels- und Industrieflächen sowie einem Hotel. Außerdem ist es an der Entwicklung, Sanierung und Genehmigung von Immobilien beteiligt. Sein erstes Aktienpaket hat Watsa erstmals im Jahr 2010 erworben im Rahmen einer Privatplatzierung für wandelbare Vorzugsaktien von Kennedy Wilson. Bis zum 3. Quartal 2016 tätigte Fairfax Financial Gesamtinvestitionen von 645 Mio. USD in das Unternehmen und hatte im Gegenzug bis zum Jahresende 2015 bereits Ausschüttungen in Höhe von 625 Mio. USD erhalten, so dass die Nettoinvestition bei 105 Mio. USD lag. Seitdem kaufte Watsa für weitere 85 Mio. USD Aktien und hält neben seinem Aktienpaket einen weiteren Anteil von 13 Mio. Aktien über Optionsscheine (Laufzeit 7 Jahre, Ausübungspreis 23 USD), die im Rahmen einer Investition von 300 Mio. USD in ewige Vorzugsaktien (4,5 % Dividendenrendite) im Februar 2022 erworben wurden.

Orla Minings ist nach dem Verkauf der Bank-of-America-Position auf den fünften Rang aufgestiegen und liegt weiterhin vor Alphabet, die dank des Chevorn-Rauswurf ebenfalls einen Platz gutmachen konnten. Das Depot wird abgerundet durch den Vanguard S&P 500 ETF, den Asset-Manager und Fondsanbieter Franklin Resources, den Chiphersteller Intel und den chinesischen Onlinegiganten Alibaba Group.

Und dann ist das noch die kaum beachtete Crescent Capital BDC auf dem achten Rang mit einer Gewichtung von 2 %. Hierbei handelt es sich um eine Business Development Company, also einen steuerlich begünstigten Mittelstandsfinanzierer, bei dem Watsa antizyklisch im 1. Quartal 2020 mitten im Coronaabsturz eingestiegen war bei Kursen zwischen 6,21 und 17,10 USD. In der 2. Jahreshälfte 2022 gab es einige Teilverkäufe, zuletzt hielt Watsa seinen Bestand aber stabil und kommt insgesamt auf einen Anteil von 5,65 % an der BDC.

Im Fokus: Crescent Capital BDC

Business Development Companies sind in den USA tätige Finanzinvestoren und stellen etablierten Unternehmen sowie Start-ups Kapital zur Verfügung, entweder in Form von Eigenkapital, aber zumeist als Fremdkapital über nachrangige Kredite mit niedrigerem Investment-Grade, dem sog. 'Private Debt'. Dabei vergeben BDCs ihre Mittel traditionell an kleinere und weniger beachtete Unternehmen, die eine geringere Bonität aufweisen und daher auch höhere Finanzierungskosten akzeptieren (müssen). BDCs unterliegen strengen Regularien und müssen die Voraussetzungen des Investment Company Act von 1940 erfüllen bzw. einer speziell für BDCs geschaffenen Ergänzung aus dem Jahr 1980. Die meisten BDCs wählen aus steuerlichen Gründen die Rechtsform der 'Regulierten Investment Company' (RIC), weil sie dann nicht der Körperschaftsstsuer unterliegen. Im Gegenzug müssen sie mindestens 90 % ihrer steuerrelevanten Gewinne ('Taxable Income') an ihre Anteilseigner ausschütten und gleichen somit der bekannteren Assetklasse der Real-Investment-Trusts (REITs). BDCs weisen daher nicht selten zweistellige Dividendenrenditen auf und sind besonders bei Dividendeninvestoren sehr beliebt.

Der Geschäftsverlauf von BDCs ist grundsätzlich pro-zyklisch, da sie ihr Geld an kleine und mittlere Unternehmen vergeben, die vom Konjunkturverlauf abhängig sind. Die Marktbedingungen sind nicht mehr optimal, seit die Inflation Sorgen bereitet und die US-Notenbank mit starken Zinsanhebungen gegensteuert, womit sie die FInanzierungskosten in die Höhe treibt und den Immobiliensektor in die Knie zwingt. Dabei sind bis zu einem gewissen Grad steigende Zinsen sogar förderlich für BDCs, denn sie vergeben ihre Kredite überwiegend mit variabler Verzinsung, so dass sie Zinsanstiege weitergeben können, während ihre eigene zumeist mittel- oder langfristige Fremdfinanzierung konstant bleibt. Die Folge sind steigende Zinsmargen und damit tendenziell steigende Gewinne. Sofern die Wirtschaftsflaute nicht zu erhöhten Insolvenzen führt, denn diese erzeugen Kreditausfälle, was sich wiederum negativ auf den Buchwert und die Gewinne der BDCs auswirkt.

Die FED hat zuletzt ihre Zinsen konstant gehalten, liebäugelt aber mit einem weiteren Zinsschritt. Jerome Powell sprach von einem "Higher for longer-Szenario" und damit dürfte sich die positive Lage für BDCs weiter fortsetzen. Denn Banken werden immer stärkeren Regularien unterworfen und führen ihre Kreditengagements vor allem für Gewerbe- und Unternehmenskunden stark zurück. In diese Lücke stoßen andere Anbieter, vor allem Alternative Asset Manager wie Blackstone, Apollo Global Management und KKR sowie Business Development Companys, von denen immer mehr auch von den großen Finanzinvestoren geführt werden. Das verstärkte Interesse der Asset Manager an Private Lending, ihrem am schnellsten wachsenden Geschäftsbereich, führt auch zu einer Fusions- und Übernahmewelle im Bereich der BDCs.

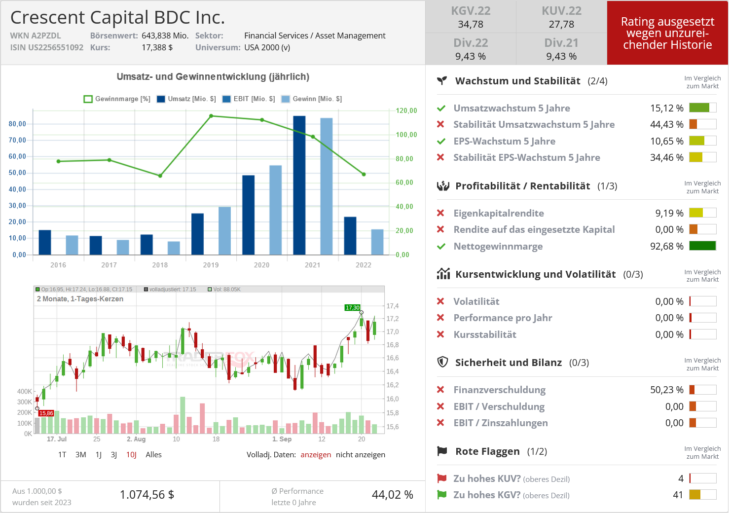

Crescent Capital BDC (CCAP) konzentriert sich auf die Beschaffung von und die Investition in die Schulden von privaten mittelständischen Unternehmen, die ebenfalls von Risikokapital- oder Private-Equity-Gesellschaften finanziert werden. Per 30. Juni 2023 verzeichnete CCAP Investitionen in 187 Portfoliounternehmen mit einem Gesamtportfoliomarktwert von 1,58 Mrd. USD und einem durchschnittlichen jährlichen EBITDA von 26 Mio. USD. Das Portfolio wuchs im Vergleich zum 4. Quartal 2022 um 24 %, was jedoch maßgeblich auf den Erwerb von First Eagle BDC im 1. Quartal 2023 zurückzuführen ist.

98,6 % der vergebenen Kredite von CCAP sind variabel verzinst, was sich im vergangenen Jahr als großer Vorteil erwiesen hat, da die Fed ihren Zinssatz seit März 2022 elfmal um insgesamt 500 Basispunkte angehoben hat. So hat sich CCAPs gewichtete Durchschnittsrendite in den letzten 12 Monaten von 8,3 % auf 11,7 % erhöht.

Ebenfalls 98,6 % werden von Hedge- oder Aktienfonds "gesponsert", die in der Regel einen viel höheren Anteil an den zugrunde liegenden Unternehmen haben. Daher bieten diese Finanziers den zugrunde liegenden Unternehmen in schwierigen Zeiten Unterstützung an, um ihr Eigenkapital nicht zu verlieren, was für CCAP eine zusätzliche Sicherheit darstellt.

Hinsichtlich der Kreditqualität kann CCAP überzeugen, denn 89 % sind erstrangig abgesichert, wobei 72 % zusätzliche finanzielle Auflagen haben. Der größte Teil des Portfolios entfällt mit 28 % auf den Bereich Health Care Equipment & Services gefolgt von Technologie/Software & Services (20 %), Commercial & Professional Services (14 %), Consumer Services (9 %), Financials (6 %), Insurance (5 %) und die restlichen 15 % entfallen auf 14 weiteren Branchen. Von den Krediten sind Ende Juni lediglich rund 2 % als notleidend eingestuft und durchlaufen eine Restrukturierung.

Starke Quartalsergebnisse

Im 2. Quartal investierte CCAP 38,1 Mio. USD in zwei neue Portfoliounternehmen und mehrere Folgefinanzierungen und hatte insgesamt 27,6 Mio. USD an Exits, Verkäufen und Rückzahlungen.

Das Umsatz- und Ertragswachstum war aufgrund der Übernahme von First Eagle sehr stark. Die gesamten Kapitalerträge beliefen sich auf 46,7 Mio. USD, ein Plus von 75 % gegenüber dem Vorjahreswert von 26,7 Mio. USD, und die Nettokapitalerträge stiegen um 32 % auf 20,6 Mio. USD bzw. 0,56 USD je Aktie. Die gesamten Kapitalerträge stiegen um 62 %, das Net Investment Income um 38 %. Der Nettoinventarwert je Aktie fiel hingegen um 5,4 %, wobei die Anzahl der Aktien im Rahmen der Akquisitionsfinanzierung um 20 % angestiegen war. Die Zinsaufwendungen stiegen aufgrund höherer Zinsen und eines größeren zu finanzierenden Portfolios um mehr als 15 Mio. USD.

Ende des Quartals verfügte CCAP über eine Liquidität von 323 Mio. USD, davon 7,5 Mio. in bar. Am 9. Mai wurde eine private Emission von 7,54%igen vorrangigen, unbesicherten Anleihen mit Fälligkeit am 28. Juli 2026 im Gesamtwert von 50 Mio. USD abgeschlossen. Diese 2026er-Anleihen wurden mit der Rückzahlung der 2023er unbesicherten Anleihen bei deren Fälligkeit am 30. Juli 2023 wirksam, und es gibt nun keine Kreditfälligkeiten mehr vor 2026. "Higher for longer" bedeutet für CCAP damit eine länger anhaltende und erhöhte Zinsmarge – bis die FED irgendwann einen neuen Zinssenkungszyklus beginnt.

Quelle: Qualitäts-Check TraderFox

Zweistellige Dividendenrendite

Neben der regulären Quartalsdividende wurde nach der First-Eagle-Übernahme nun auch erstmalig eine zusätzliche vierteljährliche Dividende eingeführt und dafür extra eine Berechnungsformel entwickelt. Die reguläre Dividende wird vom Nettoinventarwert je Aktie abgezogen, so dass ein Überschuss übrig bleibt. Und die Hälfte dieses Überschusses soll künftig als Bonsudividende für das Quartal ausgeschüttet werden. Inklusive der Bonusdividende ergibt sich damit auf das Jahr gerechnet eine Dividendenrendite von 13,75 %.

Prem Watsa hat im günstigsten Moment bei Cresent Capital zugegriffen, als die Aktie weit unter ihrem Nettoinventarwert notierte. Und auch heute noch kann man sie mit einem Abschlag von rund 15 % erwerben. Und das, nachdem die starken Quartalsergebnisse und die Ankündigung der Bonsudividende den Aktienkurs im laufenden Quartal bereits um 15 % angetrieben haben.

Für Watsa hat sich das Investment bisher ordentlich ausgezahlt in Form von Kurssteigerungen und üppigen Dividendeneinnahmen. Und es macht nicht den Anschein, als würde sich hieran in absehbarer Zeit etwas ändern.

Eigene Positionen des Redakteurs: Alphabet, Apollo Global Management, Berkshire Hathaway, Blackstone, Fairfax Financial, KKR

& Profi-Tools von

& Profi-Tools von