Portfoliocheck: Campbell Soup versalzt Daniel Loeb die Bilanz. Noch…

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Dabei legt er sich nicht mit Schwächlingen an, sondern ist in den letzten Jahren auch mit Unternehmensgiganten in den Ring gestiegen und deren Chefs bisweilen mächtig auf die Füße getreten. Darunter so illustre Namen wie Philips, Sotheby’s, Yahoo, Sony, UniCredit, Eon, Nestlé, United Technologies und Campbell Soup.

Gerne versucht er, durch öffentlichen Druck Sitze im Aufsichtsrat der Unternehmen zu bekommen und platziert seine Vorstellungen zur Unternehmensstrategie oder Abspaltungen lautstark und setzt das Management so erheblich unter Druck. In den meisten Fällen mit Erfolg, so dass er bei Yahoo seinen Einsatz knapp verdreifachte oder bei Sony in einem Jahr einen Return von 20 Prozent einstrich.

Third Point gründete Loeb mit 3 Millionen Dollar und heute verwaltet er einen zweistelligen Milliardenbetrag; seine durchschnittliche Jahresrendite liegt bei knapp 15 Prozent. Und in diese Zeit fallen die beiden großen Crashs, die Internetblase (2000) und die Finanzkrise (2008/09), was die Ergebnisse umso bemerkenswerter macht.

Dabei führt uns der Unternehmensname zu einer weiteren Leidenschaft von Loeb, dem Surfen. Denn Third Point ist ein bei den Wellenreitern beliebter Anlaufpunkt in Malibu.

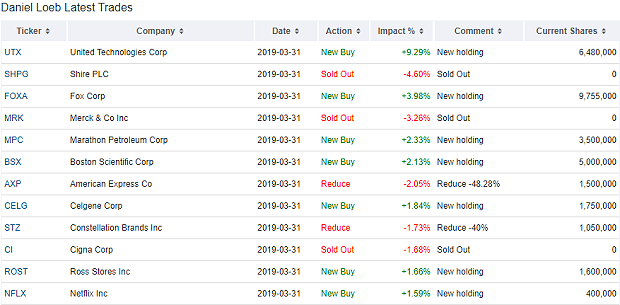

Daniel Loebs Käufe und Verkäufe

Nach einem sehr schwierigen Jahr findet Daniel Loeb zurück in die Spur. Sein Portfoliowert hat sich wieder auf knapp 9 Milliarden Dollar erhöht und er hält aktuell 32 Positionen, darunter 12 neue. Die Bezeichnung "aktivistischer Investor" kommt also nicht von ungefähr…

Im Healthcare-Sektor hat er weiter aufgestockt, so dass dieser um weitere 5 auf nun 37,5 Prozent angewachsen ist. Neu auf Platz zwei liegen Industriewerte, mit 15 Prozent, die um satte 9,5 hochgeschraubt wurden. Leicht abgerutscht sind die defensiven Konsumwerte, die es noch auf 11 Prozent bringen vor den Finanzwerten mit 10,25 Prozent und zyklischen Konsumwerten mit 10 Prozent.

Besonders auffällig ist natürlich seine neue Position in United Technologies, denn bei diesem setzt Loeb seit längerem auf eine Aufspaltung und ist seinem Ziel sehr nahe. Zum Jahresende tauchte seine Position allerdings nicht mehr im Bestand auf, nachdem sie zuvor noch 8,2 Prozent seines Portfolios ausgemacht hatte. Ende des ersten Quartals steht sie nun wieder mit 9,3 Prozent in den Büchern und wir können über die Umstände nur spekulieren; möglicherweise wollte Loeb sich ausschließlich auf das Kerngeschäft konzentrieren und die Spin-off-Anteile nicht eingebucht bekommen, um sie dann über die Börse verkaufen zu müssen. Fakt ist jedenfalls, dass UTX seine Aufzugsparte OTIS und seine Klima- und Sicherheitssparte Carrier von seinem Luft- und Raumfahrtgeschäft abgespalten hat. Und sich umgehend an die Übernahme des Rüstungskonzerns Raytheon gemacht hat und damit seiner Strategie des Wachstums durch Übernahmen treu bleibt.

Mit Fox, Marathon Petroleum, Boston Scientific, Celgene, Ross Stores und Netflix hat er gleich einen ganzen Strauß an neuen Beteiligungen im Depot, wohingegen er Shire PLC nun vollständig verkauft hat wie auch Cigna, bei denen er erst im vierten Quartal 2018 neu eingestiegen war. American Express und Constellation Brands hat er jeweils um fast die Hälfte reduziert.

Netflix und Marathon Petroleum hatte er erst im vierten Quartal 2018 komplett verkauft und ist nun wieder eingestiegen. Das deutet darauf hin, dass Daniel Loeb Ende letzten Jahres von einem bevorstehenden und länger anhaltenden Crash ausging und querbeet Position zu Geld gemacht hat. Nachdem der Konjunktureinbruch und der Crash ausgeblieben sind, hat er seine Aktienbestände augenscheinlich wieder erhöht.

Daniel Loebs Portfolio

Baxter bleibt auch im ersten Quartal 2019 Loebs größte Einzelposition mit gut 25 Prozent. Nachdem er im vierten Quartal hier seinen Bestand um rund ein Viertel reduziert hatte, baute er auch im ersten Quartal 2019 weiter ab um weitere 22 Prozent. Und der Ausverkauf geht weiter, denn Mitte Mai gab Loeb nochmals knapp 18 Prozent seines Bestands ab.

Unter seinen TOP-Positionen finden wir vor allem alte Bekannte, wie Danaher, die sich ebenfalls aufgespalten haben, PayPal, das ehemalige Spin-off von Ebay, oder DowDuPont, die sich gerade in drei Unternehmen aufteilen. Und auch die neu in der Liste erscheinende Fox Corp. hat ja einen Teil ihrer Aktivitäten an Disney verkauft und ist daher eine Rumpfgesellschaft.

Und dann ist da natürlich noch Campbell Soup als Loebs drittgrößte Position mit knapp 9 Prozent Depotanteil.

Aktie im Fokus: Campbell Soup

Man kann nicht gerade behaupten, dass Daniel Loebs bei Campbell Soup eine Erfolgsgeschichte geschrieben hätte. Er ist schon vor einigen Jahren eingestiegen, als es der Branche noch prächtig ging und Fertiggerichte gefragt waren. Daniel Loeb war jedoch der Meinung, dass das Unternehmen sich selbst zum Verkauf stellen sollte und setzte auf eine satte Übernahmeprämie von einer der Branchengrößen.

Größtes Hemmnis bei Campbell Soup war und ist die verkrustete Aktionärsstruktur. Das Unternehmen geht auf den Chemiker John Dorrance zurück, der einst ein Verfahren für die Herstellung von Dosensuppe entwickelte und später die Firma als Chef führte. Fast 42 Prozent der Aktien befinden sich in den Händen dreier Familienmitglieder, die sich bisher vehement gegen einen Verkauf sperren. Zwei von ihnen sitzen zudem im Verwaltungsrat, während sich mit George Strawbridge Jr. vor einiger Zeit ein vierter Nachfahre mit seinen knapp drei Prozent auf die Seite von Loeb geschlagen hat und ebenfalls für einen Verkauf plädiert. Gemeinsam kommen die beiden also auf knapp 10 Prozent der Anteile.

Doch Interessenten sind inzwischen Mangelware, denn die Branche befindet sich fast zwei Jahren im Niedergang. Fertigprodukte werden immer seltener von den Kunden nachgefragt, der Trend geht hin zu frischen Lebensmitteln und individueller Zubereitung. Campbell Soup verkörpert mit seinem Angebot an Suppen und Snacks die traditionelle, angestaubte Schiene, die auch Kraft Heinz, Mondelez, Kellogs oder Genral Mills zu schaffen macht. Die Probleme der Branche lassen sich an den Aktienkursen der Unternehmen klar ablesen.

Campbells ehemalige CEO Denise Morrison setzte auf gesunde und frische Lebensmittel als Ergänzung zum althergebrachten Sortiment und nahm dafür viel Geld in die Hand. Sie kaufte aber auch den Snack-Herstellers Snyder’s-Lance und bürdete Campbell Soup immense Schulden auf. Mit verheerenden Folgen für die Bilanz und die GuV.

Gewohnt lautstark setzte Loeb die Familie und das Management unter Druck und scheute auch vor anklagenden Youtube-Videos nicht zurück. Er war mit dem eingeschlagenen Kurs alles andere als zufrieden und forderte mehr Einfluss für sich und seine Investmentfirma Third Point.

Letzten Endes musste Morrison die Segel streichen und die Familienaktionäre einigten sich mit Daniel Loeb darauf, dass er zwei der Verwaltungsratssitze besetzen und bei der Neubesetzung des CEO-Postens mitreden durfte. Seit Anfang des Jahres ist nun Mark A. Clouse CEO, ein Veteranen der Branche, der zuvor zweieinhalb Jahre lang CEO von Pinnacle Foods gewesen war, die Ende Oktober 2018 von Conagra Foods übernommen worden waren. Bei Campbell Soup hat Clouse eine große Baustelle übernommen und geht sie beherzt an.

Ein Komplettverkauf des Unternehmens steht momentan nicht mehr zur Debatte. In dieser angespannten Lage wären auch kaum große Aufpreise für das Gesamtunternehmen zu erzielen, nachdem auch schon Warren Buffett für Kraft Heinz abgewinkt hatte mit dem Hinweis auf die großen Umwälzungen in der Packaged Food-Branche.

Clouse will Campbell Soup zunächst stabilisieren und fit für die Zukunft machen. Seine Strategie ist Desinvestition; er stellt dazu eine ganze Reihe von Marken und Sparten ins Schaufenster, um die enorme Verschuldung zu reduzieren und durch den Verkauf einzelner Teile mehr einzunehmen, als bei einer Komplettübernahme zu erzielen wäre.

Schon vor dem Amtsantritt von Clouse hatte Campbell Soup angekündigt, sich von den eigentlichen Hoffnungsträgern zu trennen, dem Geschäft mit Frischprodukten wie Säften, Salatsaucen, Hummus oder abgepackten Karotten. Man besinnt sich also auf seine Kernkompetenz, zumal die klassischen Bereiche mehr als viermal so viel Umsatz generierten wie die neuen Sparten.

Das US-Frischwarengeschäft Bolthouse Farms wurde inzwischen an Butterfly Equity verkauft und im Februar unterzeichnete Campbell eine Vereinbarung über den Verkauf seines Garden Fresh Gourmet an eine Tochtergesellschaft von Fountain of Health. Und kurze Zeit später veräußerte man eine Fabrik für tiefgekühlte Suppen an eine Tochtergesellschaft der lokalen Investmentfirma Joshua Green. Ganz aktuell auf der Verkaufsliste steht nun Kettle, die man zusammen mit der Übernahme von Snyder’s-Lance erworben hatte. Des Weiteren sondiert man mit Kaufinteressenten aus, was denn die australische Kultmarke Arnott’s einbringen könnte. Darüber hinaus stehen die internationalen Aktivitäten in Indonesien, Malaysia, Hong Kong und Japan zum Verkauf, denn Campbell Soup will sich vor allem auf sein Nordamerika-Geschäft konzentrieren.

Gute Quartalszahlen lassen aufhorchen

An der Börse kommt die Desinvestitionsstrategie bisher gut an. Der Aktienkurs hat sich von seinen Tiefstständen zu Jahresanfang deutlich erholt und nach Vorlage der überraschend gut ausgefallenen Quartalsergebnisse sprang die Aktie nochmals deutlich in die Höhe.

Campbell Soup erzielte in seinem dritten Geschäftsquartal 2018/19 ein Ergebnis von 56 Cent je Aktie. Das war zwar ein Rückgang gegenüber dem Ergebnis von 70 Cent im Vorjahreszeitraum, lag allerdings deutlich über den Erwartungen des Marktes, der nur mit 47 Cent gerechnet hatte.

Insbesondere der Nettogewinn konnte überzeugen, denn er fiel mit 84 Millionen Dollar weitaus besser aus, als die 393 Millionen Dollar an Verlust im Vorjahr. Und das Betriebsergebnis ging mit 131 Millionen Dollar durchs Ziel verglichen mit 73 Millionen Dollar im Vorjahreszeitraum.

Und was macht Loeb?

Momentan ist Loeb auffallend ruhig. Er hat seine öffentlichen Angriffe gegen das Management und die Familienaktionäre eingestellt und nimmt eher im Hintergrund Einfluss. Und momentan läuft für ihn alles nach Plan, denn der Aktienkurs steigt, weil sich Campbell Soup gesund schrumpft und sich wieder sehr viel schlagkräftiger aufstellt.

Man sollte aber nicht denken, Loeb hätte sich von seinem ursprünglichen Plan verabschiedet, das Unternehmen als Ganzes an einen großen Wettbewerber zu verkaufen. Da momentan jedoch Werte gehoben werden durch den Desinvestitionskurs kommt ihm das entgegen, denn am Ende dürfte die auf das Kerngeschäft fokussierte Campbell Soup deutlich attraktiver für einen Käufer sein, weil sie erheblich erfolgreicher dasteht. Es dürfte daher in nicht allzu ferner Zukunft seinen Druck auf die Eigentümerfamilie wieder erhöhen, um diese zu einem Verkauf zu bewegen. Und sich entweder von denen teuer auskaufen lassen oder sich am Ende durchsetzen.

Wie es kommen wird, wissen wir nicht. Aber wir wissen, dass Daniel Loeb kein Interesse daran hat, langfristig bei Campbell Soup Aktionär zu bleiben. Das unterscheidet ihn grundsätzlich von einem Investor wie Warren Buffett. Loeb will versteckte und verschmähte Werte gehoben sehen und möglichst schnell mit einer schönen Prämie wieder aussteigen. Wer ihm diese Prämie bezahlt, ist ihm dabei herzlich egal. Und bei Campbell Soup scheint sich sein Engagement so langsam auszuzahlen…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von