Portfoliocheck: Chuck Akre setzt auf Finanztitel. Wie Buffett, nur noch erfolgreicher. Und etwas anders…

Akre ist ein Value Investor klassischer Prägung. Er investiert nach derselben Maxime wie Buffetts kongenialer Partner Charlie Munger und hält nichts von hektischer Betriebsamkeit. Er denkt lieber zweimal nach, bevor er nichts tut.

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn Du Aktien verkaufst. Du verdienst Geld, wenn Du abwartest."

(Charlie Munger)

Und wenn er Aktien kauft, dann mit sehr laaaangem Anlagehorizont. Entsprechend niedrig ist sein Turnover; das heißt, er handelt stets nur wenige Aktien. Und er konzentriert sich auf einige wenige Werte und auch diesen Focus Investing genannten Stil hat er mit Buffetts und Mungers Investmentphilosophie gemein.

"Konzentrieren Sie Ihre Investments. Wenn Sie über einen Harem mit vierzig Frauen verfügen, lernen Sie keine richtig kennen."

(Warren Buffett)

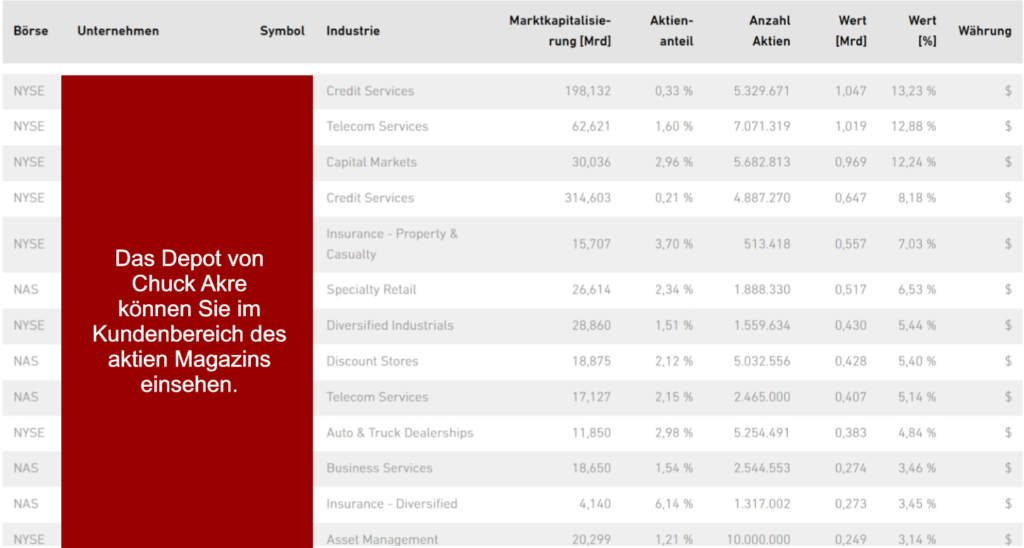

Doch damit sind die Parallelen zu Buffett noch nicht ausgereizt, denn auch Akre setzt bevorzugt auf Finanzwerte. Diese machen zum Ende des zweiten Quartals gut die Hälfte seines Portfolios aus, gefolgt von Communication Services und zyklischen Konsumwerten mit 18 und 11 Prozent.

Akres Käufe und Verkäufe

Bei seiner zweitgrößten Depotposition, der American Tower Corp., tauschte Akre im zweiten Quartal die B-Aktien in zusätzliche A-Aktien. Dieser Dienstleister für die Telekommunikationsbranche bringt es mit inzwischen knapp 13 Prozent Depotanteil auf fast drei Viertel des Sektoranteils von 18 Prozent.Auch den Zahlungsdienstleister Mastercard, seine mit einem Anteil von mehr als 13 Prozent größte Depotposition, hat er weiter aufgestockt, wenn auch nur marginal. Interessant ist vor allem ein anderer Wert dies Finanzsektors, den Akre erst im ersten Quartal ins Depot genommen hatte und den er im zweiten Quartal auf mehr als das Doppelte aufstockte: der US-Finanzinvestor KKR & Co.

KKR belegt mit 3 Prozent Depotanteil zwar nur den dreizehnten Platz in Akres Portfolio, aber dieser Kauf ist dennoch bemerkenswert. Die übrigen Finanzwerte, auf die Akre setzt, sind nämlich eher die klassischen Varianten, wie Mastercard (13 Prozent), die Ratingagentur Moody’s (12 Prozent), Visa (8 Prozent) und der Versicherungskonzern Markel (7 Prozent). Übrigens alles Werte, bei denen auch Buffett investiert ist bzw. im Falle von Markel, ein Unternehmen, das die gleiche Strategie fährt wie Buffett.

KKR sticht als Finanzinvestor hier heraus. Und dafür gab es im ersten Quartal einen kurzfristigen Grund – da Akre jedoch nicht auf kurzfristige Kursgewinne aus ist und auch im zweiten Quartal massiv KKR-Aktien zugekauft hat, scheint er aber noch mehr in KKR sehen. Also schauen auch wir mal etwas genauer hin…

Aktie im Fokus: KKR & Co.

KKR war, wie auch seine maßgeblichen Wettbewerber Apollo, Blackstone oder Carlyle, früher als Limited Partnership organisiert. Das brachte Investoren den Vorteil, dass die erzielten Gewinne im Unternehmen deutlich niedriger besteuert wurden, als es bei klassischen Kapitalgesellschaften der Fall war. Erkauft wurde dieser Vorteil aber mit der Einschränkung, dass Fonds und Pensionskassen in den USA oftmals aufgrund ihrer Regularien nicht in L.P.s investieren durften, so dass diese Aktien bei vielen Investoren unter dem Radar liefen, obwohl sie viele Milliarden schwer waren.Doch Trumps neue Steuergesetzgebung brachte auch hier eine gravierende Änderung mit sich. Er senkte die Körperschaftssteuersätze von 35 auf 21 Prozent und damit auf ein annähernd vergleichbares Niveau der Partnerships. Und KKR ergriff mit Apollo als einer der ersten diese neue Chance mit beiden Händen: im Mai verkündete man die Umwandlung von einer L.P. in eine Körperschaft (C-Corp.).

KKR ist der Umsetzung nicht einfach nur eine "normale" Aktiengesellschaft geworden, sondern die neue Rechtsform macht die Aktien zusätzlich attraktiv. Denn Indexfonds und ETFs dürfen wegen ihrer eigenen Regularien nicht in Partnerschaften investieren. Und da es immer mehr Indexfonds gibt und ihre Bedeutung bei Anlegern immer mehr zunimmt, steigert KKR durch die Umwandlung in eine C-Corp. die Nachfrage nach den eigenen Aktien - und spätestens seit Adam Smith wissen wir um den Wirkungsmechanismus von Angebot und Nachfrage auf den Preis: eine höhere Nachfrage treibt den Preis nach oben. Also den Aktienkurs. Daher vermute ich (auch) diesen Grund hinter den weiteren starken Käufen von Chuck Akre im zweiten Quartal. Denn diese absehbare Gelegenheit lässt man sich ja nicht einfach so entgehen. Und wie der Kursverkauf zeigt, konnte man damit schöne zweistellige Zusatzgewinne einfahren.

KKR – damals und heute

Aus dem einstigen Finanzinvestor mit zweifelhaftem Ruf (KKR-Co-Gründer Henry Kravis war lange Jahre eine Reizfigur in der amerikanischen Geschäftswelt durch seine Rolle bei der Übernahmeschlacht um den Tabak- und Konsumgüterhersteller RJR Nabisco Ende der 1980er Jahre) ist inzwischen ein respektierter Multi-Asset Manager geworden.Dabei war KKR als klassische Private Equity-Firma gestartet. Man hatte ein bisschen eigenes Geld und warb externes Geld von Investoren ein: Versicherungen, Pensionsfonds, Family Businesses. Mit diesem Eigenkapital ausgerüstet nahm man zusätzlich Fremdkapital auf und ging auf die Jagd.

2010 war dann ein einschneidendes Jahr für KKR, denn man wagte den Sprung aufs Börsenparkett. Das Eigenkapital kommt seitdem von den Aktionären - Private Equity ist also kein treffender Begriff mehr. Mit der Zeit hat KKR sein Geschäftsmodell ausgeweitet und investiert nicht mehr Kredit gehebelt direkt, sondern legt geschlossene Investmentfonds auf, bei denen KKR einen gewissen Anteil selbst einlegt und das restliche Geld bei Investoren einsammelt. Das Grundkonzept hat sich also nicht wesentlich verändert, man hat es quasi weiter entwickelt. KKR verdient heute als Investor in seinen eigenen Fonds anteilig mit, ansonsten als Verwalter der Fonds an den Provisions- und Gebühren.

Auch der Investmentschwerpunkt hat sich verlagert. In der Anfangszeit ging es ausschließlich um Firmenübernahmen, gerne auch gegen den Willen der Eigentümer, während KKR heute als Investor anklopft und die Unternehmen nicht mehr zerschlägt, sondern behutsam weiter entwickelt. Des Weiteren investiert man ausgiebig in Immobilien und auch in Rohstoffe. Und das inzwischen weltweit. So hat KKR einen starken Fokus auf Indien gesetzt, wo man zuletzt auch günstig Anteile und Assets strauchelnder "Schattenbanken" übernimmt. Der Gewinn liegt auch hier im Einkauf, wie KKR bereits in Deutschland bewiesen hat, wo man den taumelnden Banken (Commerzbank, NordLB oder HSH Nordbank) kriselnde Immobilien- und Schiffskredite abgenommen hat. Zu Preisen deutlich unterhalb des Nominalwertes.

Und dann hat KKR seine Fühler in den Markt der Business Development Companies (BDC) ausgestreckt und hier gleich drei Firmen übernommen. BDCs sind klassische Mittelstandsfinanzierer, die ähnlich wie REITs im Immobiliensektor einen Großteil ihrer Gewinne als Dividenden ausschütten müssen, im Gegenzug aber weitgehend von der Körperschaftssteuer befreit sind. KKR verdient durch das Managen der BDCs schöne Provisionen und kann seinen Investoren ein noch breiteres Spektrum an Investmentmöglichkeiten bieten.

Ein stärkeres Augenmerk richtet die Öffentlichkeit allerdings auf bekannte Namen bzw. Marken im Beteiligungsportfolio. Während KKR bei ATU kein glückliches Händchen hatte, konnte man mit WMF stark auftrumpfen, ebenso mit KION, die aus der ehemaligen Linde-Gabelstaplertochter hervorgingen. Aber auch einer der großen Finanzdienstleister der Welt, FirstData, gehört mehrheitlich zu KKR, ebenso der Home-Soundsystem-Anbieter SONOS, der jüngst an die Börse gebracht wurde.

Chance, Risiken, Nebenwirkungen

Finanzinvestoren unterliegen als alternative Asset-Manager deutlich weniger regulatorischen Vorschriften als Banken und haben diesen gegenüber somit geschäftliche Vorteile. Sie können mehr wagen als Banken und sich auch in Geschäftsfelder tummeln, bei denen Banken zurückschrecken (müssen). Das ist mit überdurchschnittlichen Chancen verbunden, birgt aber natürlich auch Risiken.Apropos Risiken… Der Zahlungsdienstleister First Data ist (noch) keine Erfolgsgeschichte für KKR. Aber zumindest hat er KKR nicht das Genick gebrochen. Und das hätte durchaus passieren können. Denn KKR hatte FDC 2007 übernommen und in der größten Übernahme der Firmengeschichte atemberaubende 29,8 Milliarden Dollar bezahlt. Quasi am Vorabend der Finanzkrise und zu einem Großteil finanziert durch Kredite.

Letztlich hat KKR First Data durch alle Unbillen gelotst, mehrfach refinanziert und ohne Insolvenz oder gar Totalverlust seinen Kopf aus der Schlinge gezogen. Im Oktober 2015 stolperte First Data dann halbwegs erfolgreich an die Börse und zwar wieder kurz vor einem (kleineren) Wirtschaftskollaps. Denn Unmittelbar darauf brach der Ölpreis ein und ihm folgend die Aktienmärkte. KKR wurde hier nicht unerheblich in Mitleidenschaft gezogen, da man sich im Öl- und Gassektor stark engagiert hatte. Doch nach anderthalb schwierigen Jahren ist das Pendel wieder zur anderen Seite ausgeschlagen und dieser Sektor beschert KKR erneut üppige Gewinne. Und dass sich der Ölpreis wieder meilenweit von den damaligen Preisen von 20 Dollar in die Höhe geschraubt hat, erfahren wir alle tagtäglich an den Tankstellen oder bei der Heizkostenabrechnung.

Und wer oder was kommt jetzt?

KKR startete in den 1980er Jahren und seine Gründer sind noch an Bord, jedenfalls zwei von ihnen. Der Senior Jerome Kohlberg war nach einigen Querelen bereits Ende der 1980er Jahre ausgeschieden und fortan führten die beiden Cousins Henry Kravis und George Roberts die Geschäfte. Und das über vier Jahrzehnte hinweg. Nun sind sie beide in den Siebzigern und auch für KKR stellt sich die Frage der Nachfolge. Naja, stellte. Denn KKR hat sich bereits gut positioniert…Dass First Data in KKRs Portfolio landete und dann keine Vollkatastrophe wurde, hat KKR Scott Nuttall zu verdanken. Nuttall war 1996 von KKR-Wettbewerber Blackstone Group gekommen und war der Verantwortliche für die FDC-Übernahme. Und die sich anschließenden diversen Um- und Neufinanzierungen während und nach der Finanzkrise. Er hat dies bravurös gemeistert - so gut, dass er letztes Jahr von den beiden KKR-Co-Gründern und Cousins Henry Kravis und George Roberts offiziell zum Co-COO ernannt wurde, gemeinsam mit Joseph "Joe" Bae, der ebenfalls seit 1996 bei KKR an Bord ist. Die beiden haben das Tagesgeschäft übernommen und sind die neuen Gesichter von KKR. Diese frühzeitig bekanntgegebene Staffelübergabe soll einen reibungslosen Übergang garantieren, sollten sich Kravis und Roberts eines Tages ganz aus dem Geschäft zurückziehen.

Henry Kravis' Vision für KKR ist übrigens, dass KKR seine Gründer überlebt und eine ganz normale Finanzinstitution wird, wie es auch Goldman Sachs ist. Keine ganz kleinen Fußstapfen also...

Die Börse hat den fließenden personellen Übergang jedenfalls nicht krumm genommen und die Aktie hat im Sommer bei fast 28 Dollar ein neues Allzeithoch erreicht. Die jüngste Korrektur setzte auch der KKR-Aktie zu, so dass man sie aktuell für 25 Dollar bekommt.

KKR ist als Asset Manager eine Wette auf eine wirtschaftlich erfolgreiche Phase. Die heutigen Gewinne werden durch die stetig sprudelnden Gebühreneinnahmen aus den aufgelegten Fonds gespeist, aber eben auch durch die Verkaufserlöse von Unternehmensanteilen und Immobilien. Die fließen zwar in die Fonds, aber KKR hält hier jeweils einen Eigenanteil und hat zumeist eine zusätzliche Erfolgsprämie vereinbart.

Woraus KKR heute Gewinn zieht, hat man durchschnittlich vor sieben Jahren eingekauft. So lange ist die übliche Verweildauer im KKR-Bestand. Und auch wenn nicht alle Investments positive Ergebnisse erzielen, kann man sich doch vorstellen, wie hoch die Gewinne ausfallen, wenn KKR heute Assets versilbert, die man 2011 eingekauft hatte. Ein Blick auf den Chart des S&P 500 zeigt, wie sich die Bewertungen für Unternehmen – und Immobilien – seither entwickelt haben.

Es bleibt das Risiko. Sollte sich die boomende US-Konjunktur abkühlen, sollte es eine weltweite Rezession geben, wird auch KKR betroffen sein, keine Frage. In früheren Zeiten hätte eine solche länger anhaltende Phase durchaus eine substanzielle Gefahr für KKR darstellen können, da KKR mit vollem Eigenkapital und darüber hinaus mit hohem Kredithebel investierte. Das ist heute anders. Man setzt zwar auch auf Eigenkapitalanteile, aber eben überwiegend auf Investorengelder. Das Risiko ist damit erheblich niedriger als früher, während die Gewinne auch moderater ausfallen. Dafür sind sie stetiger und aufgrund der in den letzten Jahren stark angewachsenen AuM absolut betrachtet nicht minder hoch.

Ich denke, genau dies sind die Argumente, die Chuck Akre überzeugt haben, sich bei KKR einzukaufen. Bei einem Profiteur der Deregulierungstendenzen in den USA, einem Profiteur des weltweit anhaltenden Immobilienbooms, einem Profiteur der einen oder anderen Überhitzungsphase oder Schieflage (Schiffsfinanzierungen in Deutschland, Schattenbanken in Indien) und einem Profiteur anhaltend hoher Bewertungen von Assets. Und dieses Potpourri bekommt man bei überschaubaren Risiken und einem krisenbewährten Managementteam.

Tipp: Die Guru-Investing-Rubrik im Kundenbereich vom aktien Magazin

Im Kundenbereich des aktien Magazins haben wir die Depots und Trades der erfolgreichsten Wall Street Größen zusammengetragen. 3 Mal in der Woche kommentieren wir neue Trades der Gurus oder besprechen auffällige Aktivitäten und Kaufsignale rund um die Guru-Aktien. Unsere Redakteure verfolgen die Trades von Star-Investoren wie Warren Buffett, Tom Russo, Daniel Loeb, David Tepper, David Einhorn, Carl Icahn oder Seth Klarman - um nur einige Namen zu nennen.

-> aktien Investment-Package abonnieren, um Zugriff auf die Guru-Sektion zu bekommen.

& Profi-Tools von

& Profi-Tools von