Portfoliocheck: Die Kraft der Marken schwindet. Und Ken Fisher stößt Unilever und Procter & Gamble ab

Als Sohn der Investment-Legende Philip A. Fisher war es für Kenneth Lawrence Fisher nicht einfach, aus dem übergroßen Schatten des Vaters zu treten, eigene Erfolge zu erzielen und sich eine eigene Reputation aufzubauen. Doch es ist ihm gelungen und er ist heute ein äußerst erfolgreichsten Investoren und Fondsmanager, der eine Reihe Bestseller veröffentlicht hat und regelmäßig Kolumnen für Finanzmagazine verfasst, die weltweit in viele Sprachen übersetzt werden.

Sein hohes Ansehen in der Investmentwelt hat sich Ken Fisher auch dadurch erworben, dass er bereits mehrmals einschneidende Ereignisse treffend vorausgesagt hat. Im Jahr 2000 warnte er vor dem Platzen der Dotcom-Blase und riet zu massiv erhöhtem Cash-Bestand. Und als der Markt noch seinen Boden suchte nach dem dramatischen Absturz, riet er 2002 dazu auf, sein Vermögen wieder in Aktieninvestments umzuschichten. Als Mahner wurde er jeweils eher belächelt, als Contrarian Investor zunächst bemitleidet und später dann beneidet. Denn am Ende lag er richtig und seine Investoren wurden mit überragenden Renditen belohnt.

Value? Growth? Contrarian? Alles, aber zu seiner Zeit!

Fisher verfolgt abwechselnd Value/Contrarian Investing und Growth Stock Investing. Nachdem er in einer eigenen Studie herausgefunden hatte, dass beide Stile je nach Marktgeschehen abwechselnd gut funktionieren, fährt er bewusst zweigleisig. Doch das nicht nach Lust und Laune oder nur aus dem Bauch heraus.

Somit ist Fisher Value Investor, wenn dieser Ansatz die besseren Renditen verspricht. Und er ist Growth Investor, wenn es hiermit mehr zu verdienen gibt. Auf lange Sicht hat der Value-Ansatz die Nase vorn, aber die Geschichte zeigt auch, dass selten beide Ansätze gleichzeitig überdurchschnittliche Renditen abwerfen. Und Fisher versucht stets, die bessere Welle zu reiten.

"Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."

(Ken Fisher)

Vielmehr zieht er Makro-Indikatoren zu Rate. Ist die Zinsstrukturkurve flach, favorisiert er Wachstumsaktien und bei einer steilen Kurve sucht er nach Value-Schätzen. Aber auch das Bruttoinlandsprodukt (BIP) oder die Inflationsentwicklung sind wichtige Kriterien für ihn, was er in seinen lesenswerten ausführlich Büchern beschreibt.

Der Andersdenkende

Als Contrarian legt Ken Fisher zudem großen Wert darauf, möglichst anders als die breite Masse zu handeln. Er hat erkannt, dass die Renditen schrumpfen, wenn Investoren nach demselben Investmenttyp suchen. Auch beim Investieren fängt der frühe Vogel den dicksten Wurm, wenn er nämlich antizyklisch vor allen anderen in die Werte investiert, die einige Zeit später von der Börse "entdeckt" und in den Himmel gekauft werden. Den Trend zu reiten macht am meisten Spaß und bringt am meisten Rendite - wenn man früh genug dabei ist und früh genug wieder aussteigt. Die ersten und die letzten paar Prozente überlässt Ken Fisher gerne den anderen. Er ist dann bereits wieder auf der Pirsch nach den neusten (noch nicht) angesagten Investmentideen.

Einige seiner bevorzugten Kriterien bei der Auswahl von Einzelaktien sind:

• Das Kurs-Umsatz-Verhältnis bei nicht zyklischen Aktien und Technologiewerten sollte unter 0,75 liegen, aber keinesfalls über 1,5

• Das Kurs-Umsatz Verhältnis für Zykliker sollte unter 0,8 liegen, im Idealfall unter 0,4

• Die Schuldenquote, also das Verhältnis von Fremdkapital zu Eigenkapital, sollte kleiner als 0,4 sein

• Das Wachstum beim Gewinn je Aktie sollte auf lange Sicht über 15% liegen

• Der Free-Cash-Flow pro Aktie sollte größer Null sein

• Die durchschnittliche Gewinnmarge der letzten drei Jahre sollte über 5% liegen

Jenseits der Kennzahlen setzt Fisher aber auch auf weiche Kriterien für die erfolgreiche Aktienauswahl:

• Hat das Unternehmen Produkte oder Dienstleistungen, die ausreichendes Potenzial haben, um in den nächsten Jahren ordentliches Umsatzwachstum zu garantieren?

• Hat das Management die Entschlossenheit, weiterhin Produkte und Prozesse zu entwickeln, die das Umsatzpotenzial erhöhen?

• Wie effektiv ist der Bereich Forschung & Entwicklung in Relation zur Größe des Unternehmens?

• Hat die Firma einen überdurchschnittlich erfolgreichen Vertriebsapparat?

• Hat das Unternehmen eine ausreichend große Gewinnmarge?

• Was tut das Unternehmen, um die Gewinnmarge zu halten oder auszubauen?

• Pflegt die Firma herausragende Beziehungen zum Personal bzw. zu ihren Arbeitnehmern?

• Hat das Unternehmen hervorragendes Führungspersonal?

• Hat das Management eine ausreichende Tiefe, um Aufgaben delegieren zu können?

• Wie gut sind die Kostenanalyse und das Accounting?

• Welche Aspekte heben das Unternehmen von seinen Wettbewerbern ab?

• Hat das Unternehmen eine eher kurzfristige oder langfristige Gewinnorientierung?

• Benötigt die Firma für ihr Wachstum Kapitalerhöhungen?

• Verfügt das Unternehmen über ein Management zweifelsfreier Integrität?

• Ist das Management auch in schwierigen Zeiten ehrlich?

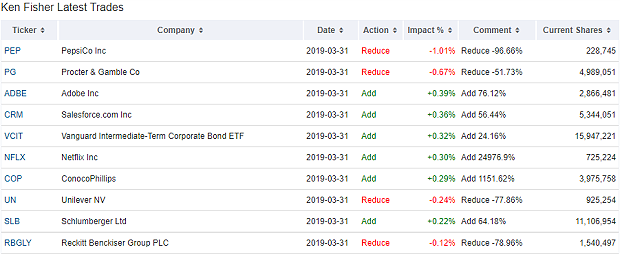

Ken Fishers Käufe und Verkäufe im ersten Quartal 2019

Ken Fishers Portfolio ist relativ breit aufgestellt, was bei seinem hohen Anlagevolumen kaum verwundert. Da er häufiger Positionen austauscht, kann er keinen so fokussierten Ansatz verfolgen wie Warren Buffett. Ende des ersten Quartals hielt er 819 Werte und hatte eine Turnoverrate von 6% vorzuweisen.

Während des Aktiencrashs Ende des Jahres verwies Fisher immer wieder auf die sogenannte V-Formation, wonach auf einen massiven Ausverkauf ein annähernd ebenso starker Anstieg folgen würde. Und wie wir heute wissen, hatte er Recht, denn das erste Halbjahr war das beste Börsenhalbjahr seit Jahrzehnten, jedenfalls für die amerikanischen Börsen.

Seine Aktivitäten im ersten Quartal folgten seiner Überzeugung, der Markt befände sich in der letzten Phase eines Bullenmarktes und da würde die Technologieaktien immer besonders gut abschneiden, während zyklische, konjunktursensible Werte (bereits) unter die Räder kommen. Die Technologiewerte hat Fisher dem entsprechend um 1,7 Prozent aufgestockt und als höchstgewichtete Branche erreichen sie nun 23,7 Prozent, während Fisher vor allem bei defensiven Konsumwerten reduziert hat, so dass deren Gewichtung um 2,25 Prozent auf nur noch knapp über 5 Prozent weiter abgenommen hat.

Konkret hat er bei Salesforce.com deutlich um weitere 56 Prozent aufgestockt und ebenso seine Adobe-Position nochmals um 76 Prozent ausgebaut, nachdem er sie im Vorquartal bereits annähernd vervierfacht hatte.

Stark reduziert hat er bei Pepsi um 97 Prozent, bei Procter & Gamble um 52 Prozent, bei Unilever um 78 Prozent und bei Reckitt Benckiser um 79 Prozent. Es dürfte darauf hinauslaufen, dass diese Werte zum Ende des ersten Halbjahres komplett aus seinem Portfolio verschwunden sein dürften.

Ken Fishers Portfolio zum Ende des ersten Quartals 2019

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

Die Dominanz der Technologiewerte zeigt sich an Fishers größten Positionen. Mit Amazon, Apple, Microsoft, Alibaba, Alphabet und Cisco setzt Fisher sehr stark auf Technologiewerte und das Internet. Und damit gleich auf mehrere Megatrends: Online-Shopping, Cloud, Software-as-a-Service (SaaS), Künstliche Intelligenz (KI). Mit Amazon und Microsoft hat er die größten Cloud-Anbieter hoch gewichtet und mit Adobe und Salesforce setzt er auch auf Anbieter von Cloud-Servicedienstleister. Zusätzlich ist Fisher mit VISA bei einem der großen Profiteure des zunehmenden Trend hin zu Online- und Mobilangeboten, während gleichzeitig Bargeld eine immer geringere Rolle spielt.

Aktien im Fokus: Unilever und Procter & Gamble

Markenbindung war bis vor einigen Jahren ein Stützpfeiler von Burggraben-Investments und verhalf defensiven Konsumwerten zu ungeahnten Bewertungen. Die Aktienkurse der Markenhersteller kannten kein Halten und auch viele Dividendeninvestoren liebten diese Aktien, da ihre steigenden Cashflows in üppigen Dividenden und ausgedehnten Aktienrückkaufprogramme mündeten.

Doch diese Zeiten sind vorbei. Nicht etwa, weil defensive Konsumwerte ihre Stellung als "Sowas braucht man immer-Unternehmen" verloren hätten, denn auch in der Krise benötigt man Windeln, Fertiggerichte, Waschmittel oder Duschgel. Geändert hat sich das Kaufverhalten der Kunden. Seit Jahrzehnten hatten sie sich an bestimmte Marken gewöhnt und die Supermärkte platzierten diese Marken regelmäßig so populär, dass sie auch gut im Blick der Kunden waren. Supermärkte ohne bestimmte Markenprodukte liefen Gefahr, dass Kunden sich abwandten und zur Konkurrenz abwanderten, weil sie dort "ihre Marken" bekamen. Es war eine Win-Win-Situation für alle, die Markenhersteller, die Supermärkte und die Kunden.

Doch die Zeiten ändern sich und es sind gleich mehrere Entwicklungen, die die Markenhersteller unter Druck setzen.

Auf der einen Seite versuchen die Handelsketten, durch Eigenmarken höhere Margen zu erzielen und Kunden an sich zu binden. Das sind natürlich keine neuen Produkte, sondern in der Regel die gleichen Waren, die von den Markenherstellern bezogen und nur anders etikettiert werden. Für diese schien es ein lohnendes Zusatzgeschäft zu sein und sollte verhindern, dass die Handelskette vielleicht ganz zur Konkurrenz abwandert. Der negative Effekt dabei ist allerdings, dass die Treue zur Marke dadurch litt und das hat nun auf lange Sicht ernsthafte Folgen.

Denn die Kunden haben sich daran gewöhnt, dass sie auch jenseits ihrer bevorzugten Marke gute Produkte bekommen und sie haben verinnerlicht, dass Ausprobieren und Wechseln durchaus zu positiven Erlebnissen und Ergebnissen führen kann. Das mag im Kleinen nicht relevant erscheinen, aber das Kaufverhalten der Kunden wandelt sich hierdurch völlig und führt dazu, dass auch die Supermärkte merken, dass sie mit der althergebrachten Strategie nicht per Punkten können. Es reicht nicht mehr, die bekanntesten Marken im Sortiment zu haben, sondern sie müssen ihren Kunden immer häufiger immer abwechslungsreichere Angebote machen, weil ansonsten die Kunden schlicht wegbleiben. War früher die Markenware der Garant für einen vollen Laden, ist es heute das Besondere, die Abwechslung.

Dieser Trend wird zusätzlich dadurch befeuert, dass die Menschen sich immer mehr Gedanken um ethische und umweltrelevante Themen machen. Sie wollen regionale Produkte kaufen, sie wollen keine Massentierhaltung unterstützen, sie wollen gesündere, naturbelassenere Produkte kaufen und möglichst wenig Verpackungsmüll erzeugen. Das setzt die Markenhersteller zusätzlich unter Druck, die den hohen Output durch Massenproduktion und effiziente Herstellungsmethoden erzielen. Und damit per se nicht mehr zu "den Guten" gehören.

Und dann ist da noch die Online-Konkurrenz. Der Onlinehandel macht es möglich, dass man die neusten Trends und die angesagtesten Produkte weltweit kaufen und sich bequem nach Hause liefern lassen kann. Einfach mal was Neues ausprobieren, wird damit zu Kinderspiel und seine Erfahrungen teilt man dann zeitnah mit der ganzen Welt, über Facebook, Twitter, Instagram. Da wird sich allerdings kaum jemand über Persil-Waschmittel auslassen oder Niveau-Creme, sondern lieber über die neuste Cucumis-Gurken-Getränkemischung oder ähnliches.

In der Vergangenheit wuchsen die Markenhersteller durch die Markenbindung und die Pflege der jeweiligen Marken. Ihre Wachstumsstrategie zielte darauf ab, immer mehr Marken unter ihrem Dach zu vereinen und dieses Erfolgsrezept funktioniert auch heute noch – in der Luxusgüterbranche, bei Richemont oder LVMH. Aber bei Konsumgütern, da funktioniert es nicht mehr. Und die Unternehmen haben noch keine adäquate Strategie gefunden, wie sie den Trend wieder umkehren oder ihn für sich nutzen können.

Daher stehen sie allesamt unter Druck und Warren Buffett bekannte vor einigen Monaten, dass er Kraft Heinz für ein tolles Unternehmen halte, aber einen viel zu hohen Preis dafür gezahlt habe. Weil er die Probleme unterschätzt hatte, die damals schon am Horizont aufzogen und die natürlich Auswirkungen auf die künftigen Umsätze und Gewinne haben würden. Und damit – abgezinst – auch auf den fairen Kaufpreis.

Und Kraft Heinz ist nicht das einzige Unternehmen der Branche, das mit diesen Problemen zu kämpfen hat. Auch Procter & Gamble strauchelt und versucht, seine Markenvielfalt durch Verkäufe zu reduzieren. Ebenso Unilever, an denen Kraft Heinz vor einem Jahr Interesse zeigte, wie auch General Mills, Kellog‘s, Nestlé, Coca Cola, Reckitt Benckiser oder der weltgrößte Brauereikonzern AB Inbev.

Ken Fisher sieht den Trend und folgt ihm. Er wird auch einer der ersten sein, der sich wieder in diese Unternehmen einkauft, wenn sie irgendwann eine Lösung für ihre momentanen Probleme gefunden haben. Aber eben auch erst dann. Er setzt auf Wahrscheinlichkeiten, nicht auf bloße Hoffnungen. Und die Wahrscheinlichkeiten laufen zurzeit gegen Procter & Gamble und Unilever…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von