Portfoliocheck: Finanzwerte stehen bei Chris Davis hoch im Kurs und jetzt auch noch Bank of America

Die Ursprünge des Unternehmens gehen auf den legendären Investor Shelby Cullom Davis zurück, einen führenden Finanzberater von Gouverneuren und Präsidenten. Dieser gründete das Unternehmen Shelby Cullom Davis & Company in den späten 1940er Jahren mit einer Anfangsinvestition von 100.000 US-Dollar. Bei Ende seiner Karriere Anfang der 1990er Jahre hatte er hieraus über 800 Millionen Dollar gemacht.

Sein Sohn Shelby Moore Cullom Davis gründete 1969 das heutige Unternehmen Davis Advisors, das inzwischen ein Vermögen von fast 30 Milliarden Dollar verwaltet. Die Davis-Familie, Mitarbeiter von Davis Advisors sowie Fondsdirektoren haben hiervon selbst mehr als zwei Milliarden Dollar investiert.

Seit seiner Gründung setzt Davis Advisors auf ein und dieselbe bewährte Anlagephilosophie und investiert langfristig in Unternehmen, die man zu günstigen Preisen eingesammelt hat. Man versteht Aktien als Eigentumsanteile an realen Unternehmen und nicht als Wettscheine auf Kursschwankungen. Daher investiert Davis Advisors viel Zeit und Ressourcen für eine gründliche fundamentale Analyse der Unternehmen mit dem Schwerpunkt auf dem Konzept der "Owners Earnings", das auch Warren Buffett bevorzugt.

Verkürzt dargestellt, errechnet sich diese "normalisierte Ertragskraft des Unternehmens" aus dem Nettoergebnis zuzüglich Abschreibungen und Amortisation abzüglich der Kapitalkosten. Im Gegensatz zum Free Cashflow berücksichtigen die Owners Earnings also nur Positionen, die sich auf den Gewinnanteil der Eigentümer auswirken. Während der Free Cashflow auch alle nicht cash-wirksamen Effekte und sämtliche Kapitalkosten enthält, werden bei den Owners Earnings hier nur die Kosten angesetzt, die zur Unterhaltung des laufenden Geschäfts anfallen.

Mit diesem Ansatz ist Davis Advisors sehr erfolgreich und die heute in dritter Generation von Chris Davis geführte Gesellschaft managt ein gutes Dutzend Fonds und ETFs. Der älteste davon, der Davis New York Venture Fund, existiert bereits seit dem Jahr 1969. Er kommt auf eine durchschnittliche jährliche Rendite von 11,7%, womit er alle großen Indizes um Längen schlägt.

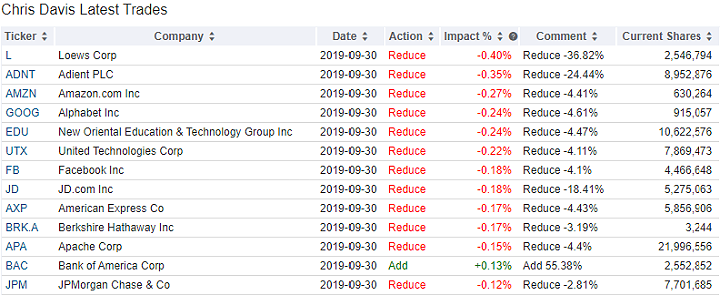

Chris Davis top Transaktionen im 3. Quartal 2019

Auch im dritten Quartal hat es Chris Davis ruhig angehen lassen und die Turnoverrate von Davis Advisors ging weiter zurück auf 1 Prozent. Im Bestand befanden sich 135 Unternehmen, darunter 6 Neuaufnahmen.

Schon auf den ersten Blick fällt auf, dass Chris Davis Kasse gemacht und bei den meisten Werten kleinere oder größere Verkäufe vorgenommen hat.

Loews, Adient und JD.com waren relativ gesehen seine stärksten Verkäufe und bis auf JD.com hatten sie auch absolut gesehen die stärksten Auswirkungen auf seinen Depotbestand. Bei Amazon, Alphabet New Oriental Education, United Technologies, Facebook, American Express, Berkshire Hathaway Apache und JPMorgan Chase bewegten sich seine Verkäufe zwischen drei und viereinhalb Prozentpunkten.

Bemerkenswert ist hierbei allerdings, dass Chris Davis bei Facebook mit 12 Prozent, Apache mit 5 Prozent, Amazon und Alphabet mit jeweils rund 2,5 Prozent bereits im Vorquartal Teilverkäufe vorgenommen hatte. Bei New Oriental Education war er hingegen bisher immer auf der Käuferseite gewesen und hatte auch im zweiten Quartal noch zugekauft; durch seinen kleinen Verkauf bleibt er mit 6,7% aller Aktien allerdings deren mit Abstand größter Aktionär.

Aufgestockt hat Chris Davis hingegen nur einen Wert, nämlich Bank of America.

Chris Davis top Positionen am Ende des 3. Quartals 2019

Im Portfolio von Davis Advisors liegen Finanzwerte mit 40,4 Prozent weiter unangefochten an der Spitze, gefolgt von Communication Services mit 13,1 Prozent, zyklischen Konsumwerten mit 11,6 Prozent und Technologiewerten mit 10,6 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Die US-Großbank Wells Fargo kann weiterhin ihren Spitzenplatz behaupten und ihren Depotanteil sogar um ein halbes auf 7 Prozent ausbauen. Capital One bleibt auf Platz zwei mit 6,25 Prozent und neuer dritter ist New Oriental Education mit knapp 6 Prozent, die sich vor Amazon mit 5,6 Prozent geschoben haben. Amazons Kurs hatte in den letzten Monaten nicht am Aufschwung der Technologiewerte beteiligt und fiel daher zurück.

Insgesamt ist Davis bei den Bankwerten breit und stark aufgestellt und neben Wells Fargo, Capital One, JPMorgan Chase und Bank of New York Mellon muss man auch noch Buffetts Berkshire Hathaway anteilig zu diesem Sektor hinzurechnen, da diese den Finanzsektor mit knapp 47 Prozent ebenfalls sehr hoch gewichtet hat.

Darüber hinaus gibt es bezüglich Berkshire Hathaway noch die Besonderheit, dass Chris Davis nicht nur die A-Aktien im Depot hat, sondern auch noch B-Aktien. Insgesamt kommt Berkshire somit auf einen Anteil von 6,76 Prozent und läge damit hinter Wells Fargo sogar auf dem zweiten Platz.

Ähnlich verhält es sich auch bei Alphabet. Der Bestand an C-Aktien liegt bei 5,61 Prozent und der an A-Aktien 2,78 Prozent, so dass ihr Gesamtgewicht insgesamt 8,39 Prozent beträgt. Und das bedeutet, Alphabet liegt de facto noch vor Wells Fargo und Berkshire Hathaway auf dem Spitzenplatz.

In Warren Buffetts Depot ist Bank of America mit 12,6 Prozent der zweitstärkste Wert, während Wells Fargo auf Platz vier es auf 8,9 Prozent bringt. Doch Chris Davis folgt mit seinem Kauf von BoA nicht einfach nur Warren Buffett, sondern einem eigenen Plan. Der wohl auch mit Wells Fargo zu tun hat…

Aktie im Fokus: Bank of America

Während die Banken in Europa und vor allem in Deutschland auch zehn Jahre nach Ende der Finanzkrise noch weitgehend am Stock gehen und mit enormen Risiken in ihren Bilanzen zu kämpfen haben, habe sich die großen US-Institute längst wieder völlig erholt und stehen stärker da denn je. Der Gewinn der Bank of Amerika im vierten Quartal 2019 von sieben Milliarden Dollar ist annähernd so hoch, wie die komplette Marktkapitalisierung der Commerzbank, Deutschlands zweitgrößter Bank. Mit anderen Worten: mit dem Gewinn aus nur einem Quartal könnte die Bank of America die Commerzbank vollständig kaufen. Und addiert man noch die Marktkapitalisierung der Deutschen Bank hinzu, würde auch die Übernahme der beiden deutschen größten Banken zusammen die BoA weniger als einen Jahresgewinn kosten! Allein diese Zahlenrelationen zeigen, wie stark und solide die US-Banken dastehen und weshalb ihre Aktien bei Anlegern so beliebt sind.

Dabei hat auch die Bankenlandschaft in den USA in den vergangenen 100 Jahren einen starken Wandel durchlaufen. Nachdem die Banken für den großen Crash von 1929 und die sich anschließende Weltwirtschaftskrise in erheblichem Maße mit verantwortlich gemacht wurden, wurden sie in den USA streng reguliert. Zum einen wurde das Trennbankensystem eingeführt, wonach eine Bank entweder Spar- und Darlehensgeschäfte betreiben durfte oder aber Wertpapiergeschäfte. Prominentestes Opfer dieses Glass-Steagall-Acts von 1935 war JP Morgan, das infolge dessen in zwei Häuser aufgespalten wurde, die Investmentbank JP Morgan und das Bankhaus Morgan Stanley. Als zweites gab es ein strenges Regionalitätsprinzip, so dass Banken nur in jeweils einem der 50 US-Bundesstaaten Geschäfte machen durften.

Diese starke Regulierung wurde in späteren Jahrzehnten dann als Hemmschuh für die Kreditvergabe und die wirtschaftliche Entwicklung angesehen und die Reagan-Administration hob die Regulierungen Anfang der 1980er Jahre sukzessive auf. Und entfesselte damit ungeahnte Kräfte, die als Nebeneffekt große Skandale hervorriefen, wie den Sparkassenskandal, aber auch das hemmungslose Verbriefen von minderwertigen Immobilienkrediten, was die große Bankenkrise 2008/09 auslöste.

Es ist schon eine Ironie der Geschichte, dass sich US-Regierung und Bankenaufsicht nicht anders in der Lage sahen, die Finanzkrise einzudämmen, als gerade die maßgeblichen Instrumente über Bord zu werfen, die eine Wiederholung der Wirtschaftskrise von 1929 verhindern sollten. Und so wurden 80 Jahre nach der Weltwirtschaftskrise reihenweise Geschäfts- und Investmentbanken untereinander fusioniert, um eine Kernschmelze des Finanzsystems zu verhindern.

Als Ergebnis dieses Prozesses ringen in den USA heute nur noch einige wenige große Banken um die Vormachtstellung und alle haben inzwischen mehr oder weniger ganz ähnliche Geschäftsmodelle. Frühere große Namen an der Wall Street, wie Bear Stearns, Smith Barney, Merrill Lynch, Lehman Brothers oder Salomon Brothers sucht man heute vergebens. In Europa ist die Bankenlandschaft hingegen noch immer sehr zersplittert und das vor allem in Deutschland mit seinem Drei-Säulenmodell aus Sparkassen, Genossenschaftsbanken und Geschäftsbanken, das auf einer strikten Trennung der drei Sektoren beharrt und eine (dringend nötige) Konzentration in dem Sektor verhindert.

Es war einmal eine Provinzbank aus den Südstaaten…

An diesem Punkt kommen wir zurück zur Bank of America. Ihre Ursprünge liegen in den Südstaaten und Kern der heutigen Großbank ist die regionale North Carolina National Bank aus Charlotte. Im Zuge der großen Konsolidierungswelle, die die Bankenlandschaft dreißig Jahre lang umgewälzt hat, wurde die BoA zu einem der führenden amerikanischen Kreditinstitute. Und das als klassische Geschäfts- und Filialbank, denn Wurzeln im Investmentbanking hatte die Bank nie. Bis zu dem Tag, als sie während der Finanzkrise mehr oder weniger freiwillig die Investmentbank Merrill Lynch übernehmen musste, die sich bei ihrem Versuch, Goldman Sachs Paroli zu bieten, stark mit minderwertigen Hypothekenbank-Papieren übernommen hatte.

Die Bank of America hat für die Übernahme einen hohen Preis bezahlt, denn in den Folgejahren durfte sie hohe Straf- und Bußgelder für die Verfehlungen von Merrill Lynch bezahlen und auch für den zugekauften Immobilienfinanzierer Countrywide. Der langjährigen BoA-CEO Kenneth Lewis stolperte dann auch über die vielen negativen Auswirkungen und sein Nachfolger Brian Moynihan stellt die Bank nun neu auf.

Eine seiner jüngsten Entscheidungen ist, Merrill Lynch aus dem Namen der Investmentsparte zu streichen, so dass das Geschäft mit der Beratung von Unternehmen bei Fusionen und Übernahmen sowie Börsengängen künftig als BofA Securities firmieren wird. Nur die Wertpapiersparte für Privatkunden soll weiter Merrill heißen. Damit schließt sich ein weiteres Kapitel im Buch der Wall Street-Legenden.

Was sieht Primecap in Bank of America?

Die heutige Großbank steht wieder ziemlich gut dar. Sie ist ausreichend kapitalisiert, verfügt über ein breites Spektrum an Bank- und Finanzangeboten und über einen großen Kundenstamm. Sie ist damit eine Universalbank, wie sie auch in Deutschland und Europa üblich sind.

Allerdings weist sie einige enorme Vorteile auf. Sie ist nicht mit einem großen Bestand an Staatsanleihen belastet, die von kriselnden EU-Staaten herausgeben wurden und immer mal wieder zu Abwertungsbedarf führen und die Bilanzen verhageln, und die seit zehn Jahren boomende US-Wirtschaft verhilft ihr zu glänzenden Ergebnissen im Kreditgeschäft. Die Ausfallraten sind niedrig und das verglichen mit Europa deutlich höhere Zinsniveau in den USA spielt auch auskömmliche Zinsergebnisse ein.

Darüber hinaus hat die US-Regierung ein anderes Verständnis für Banken als die Europäischen Staatslenker. Die immer weiter zunehmenden weltweiten Regulierungen, wie Basel III, sind zunehmend auf die angelsächsischen Institute zugeschnitten und setzen die europäischen Banken auch von dieser Seite her stärker unter Druck. Und dann setzt die EU auch noch die vereinbarten Regelungen konsequent und engstirnig um, während die USA jeden freiheitlichen Gestaltungsspielraum nutzen, um ihre Banken im internationalen Wettbewerb zu stärken. Ein nicht zu unterschätzender Vorteil, den man auch an den Unternehmensergebnissen klar erkennen kann.

Zuletzt leiden aber auch die US-Banken wieder unter sinkenden Zinsen, nachdem auch die US-Notenbank FED ihren vorübergehenden Zinsanhebungskurs aussetzen musste und wieder zu Zinssenkungen griff. Damit schwindet auch für die US-Banken das Szenario von sich ausweitenden Zinsmargen und Gewinnen. Der Bankensektor gehört daher neben Energiewerten auch zu den bisher schwächsten im laufenden Jahr.

Weshalb gerade die Bank of America?

Wie auch bei Wells Fargo steht bei der Bank of America ein noch recht neuer CEO an der Spitze und richtet die Bank neu aus. Der Unterschied ist allerdings, dass sich Wells Fargo noch immer nicht wirklich von den Manipulationsskandalen der letzten Jahre erholt hat, während die Bank of America vor Kraft kaum laufen kann. Doch bei einigen Bewertungskennzahlen scheint die Börse hier keinen Unterschied zu machen.

So weisen Wells Fargo und die BoA beide ein Kurs-Buchwert-Verhältnis von um die 1,6 auf, während JPMorgan Chase es hier sogar auf einen Faktor von 2,3 bringt. Und schaut man auf die Payout-Ratio, also die Ausschüttungsquote, dann liegt diese bei Wells Fargo bei 36,5 Prozent, während die BoA lediglich noch 15 Prozent ihres Gewinns als Dividende auskehrt. Diese hohe Diskrepanz kann man auf zwei Arten lesen: entweder erwartet man steigende Gewinne bei Wells Fargo, so dass sich die Ausschüttungsquote automatisch reduzieren würde, oder man setzt darauf, dass die Bank of America demnächst ihre Dividende deutlich anhebt, um wieder an frühere Quoten von 25 bis 30 Prozent heranzureichen.

So oder so, Chris Davis stuft den Bankensektor weiterhin als attraktiv ein und schichtet innerhalb des Sektors um. Seine größte Position Wells Fargo ließ er unangetastet, während er die vergleichsweise höher bewertete JPMorgan Chase reduziert, um im Gegenzug auf die günstigere Bank of America zu setzen. Bisher hat ihm die starke Performance der BoA seit dem Herbst Recht gegeben …

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: andranik123 - stock.adobe.com

& Profi-Tools von

& Profi-Tools von