Portfoliocheck: Joel Greenblatt verdoppelt seinen Einsatz bei Campbell Soup, einem der Corona-Profiteure

Der 1957 geborene Greenblatt studierte an der University of Pennsylvania und schloss sein Studium mit dem Bachelor of Science und dem Master of Business Administration ab. 1985 startete er seinen eigenen Hedgefonds Gotham Capital mit sieben Millionen Dollar.

Die Zauberformel

Klassische Value-Ansätze sind Greenblatt zu kompliziert und setzen zu viele Bilanz- und Wirtschaftskenntnisse voraus. Daher entwickelte er ein regelbasiertes Auswahlsystem für die aussichtsreichsten Aktien. In seinem Buch "The Little Book that Beats the Market" belegte er den überragenden Erfolg dieser Strategie und das Buch schaffte es auf die Bestsellerliste der New York Times.

Greenblatt begrenzt für seine "Börsenzauberformel" von vornherein die Aktienauswahl. So müssen sie untersuchten Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und nicht dem Energie- oder Finanzsektor angehören. Entscheidend sind dann lediglich zwei Kennzahlen und zwar die Kapitalrendite (ROIC, Return on Invested Capital), und die Gewinnrendite.

Zur Ermittlung der Gewinnrendite wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert ("Enterprise Value") gesetzt. Je höher die Gewinnrendite ist, desto günstiger ist das Unternehmen bewertet.

Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus EBIT zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt.

Und diese Zauberformel funktioniert. Zwischen 1985 und 2006 erzielte Greenblatt eine durchschnittliche Rendite von 40 Prozent und verwaltet heute knapp sechs Milliarden Dollar.

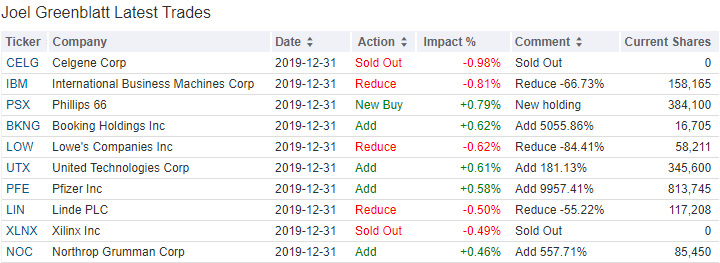

Top Transaktionen im 4. Quartal

Im vierten Quartal 2019 hatte Joel Greenblatts Gotham Capital 1.087 Werte mit einem Gesamtwert von 5,45 Milliarden Dollar im Portfolio, darunter 216 Neuaufnahmen. Seine Turnover-Rate lag bei aktiven 26 Prozent.

Die stärkste Auswirkung auf Joel Greenblatts Portfolio hatte die abgeschlossene Übernahme des Biotechunternehmens Celgene durch den Pharma-Riesen Bristol-Myers Squibb, wodurch die Celge-Aktien aus dem Depot gebucht wurden. Ebenfalls komplett aus dem Depot entfernt wurde Xilinx, während bei IBM die Position um knapp 67 Prozent, beim Heimwerkermarkt Lowe’s um 85 Prozent und beim Industrie-Gas-Spezialisten Linde PLC um gut 55 Prozent reduziert wurde. Bei Linde hatte Greenblatt im Vorquartal seine Position noch annähernd verdreifacht und auch bei Linde stark aufgestockt. Nun also die Rolle rückwärts…

Dafür hat Greenblatt seine erst im Vorquartal komplett abgestoßenen Aktien von Phillips 66 wieder ins Depot genommen und dies gleich mit einer Auswirkung von 0,8 Prozent auf sein Gesamtportfolio. Stark aufgestockt hat er beim ins Strudeln geratenen Reiseportal All PostsBooking Holdings, bei United Technologies, Pfizer und dem Rüstungskonzern Northrop Grumman.

Top Positionen zum Ende des 4. Quartals

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

In Greenblatts breit gestreutem Portfolio gab es einen Branchenwechsel an der Spitze, wo die Industriewerte mit 21 Prozent die lange Zeit führenden Technologiewerte überholten, die zum Ende des vierten Quartals auf noch 16 Prozent kamen. Ihnen folgen Gesundheitswerte mit 13 Prozent Depotgewichtung, zyklische Konsumwerte mit 12,1 Prozent vor den defensiven Konsumwerten mit 11 Prozent.

Mit 1,75 Prozent nimmt Apple weiterhin klar den Spitzenplatz ein. Weitere Technolgiewerte auf Spitzenpositionen sind auf Platz vier Cisco Systems und der Telekomgigant AT&T, der sich um einen Platz auf den fünften verbessert hat; Microsoft folgt auf dem elften Rang, während IBM von den vorderen Plätzen verdrängt wurde. Greenblatt setzt also weiter vor allem auf die Schwergewichte des Sektors, die über hohe Cashflows und starke ökonomische Burggräben verfügen, was auch für den auf Platz sechs vorgerückten gilt.

Bristol-Myers Squibb hat sich auf den zweiten Platz hochgearbeitet und auf dem dritten Rang folgt nun der Apotheken- und Gesundheitskonzern CVS Health sowie auf Rang 10 Biogen als weiterer Vertreter der Pharmabranche.

Mit United Technologies, Honeywell und Lockheed Martin finden sich gleich drei Werte aus dem Luft- und Raumfahrtspektrum in Greenblatts Top 10 und mit der siebtplatzierten Chevron Corp. hat er auch einen Ölwert hoch gewichtet.

Aktie im Fokus: Campbell Soup

Der Traditionskonzern Campbell Soup ist schon vor einiger Zeit ins Fadenkreuz aktivistischer Investoren geraten und allen voran Daniel Loeb setzte das Management stark unter Druck. Viel zu lange verweigerte sich das Unternehmen notwendigen Anpassungen und seine verkrusteten Strukturen zementierten einen immer unhaltbaren Zustand, während dringender Handlungsbedarf bestand angesichts immer schlechter laufender Geschäfte.

Größtes Hemmnis bei Campbell Soup war und ist die verkrustete Aktionärsstruktur. Das Unternehmen geht auf den Chemiker John Dorrance zurück, der einst ein Verfahren für die Herstellung von Dosensuppe entwickelte und später die Firma als Chef führte. Fast 42 Prozent der Aktien befinden sich in den Händen dreier Familienmitglieder, die sich bisher vehement gegen einen Verkauf sperren. Zwei von ihnen sitzen zudem im Verwaltungsrat, während sich mit George Strawbridge Jr. vor einiger Zeit ein vierter Nachfahre mit seinen knapp drei Prozent auf die Seite von Loeb geschlagen hat und ebenfalls für einen Verkauf plädiert. Gemeinsam kommen die beiden also auf knapp 10 Prozent der Anteile.

Nachdem Daniel Loeb lange Zeit gefordert hatte, das Unternehmen müsse sich in Gänze selbst zum Verkauf stellen, kam man dann aber zu einer anderen Lösung. Die langjährige CEO Denise Morrison musste die Segel streichen und die Familienaktionäre einigten sich mit Daniel Loeb darauf, dass er zwei der Verwaltungsratssitze besetzen und bei der Neubesetzung des CEO-Postens mitreden durfte. Seit Anfang letzten Jahres ist Mark A. Clouse CEO, ein Veteranen der Branche, der zuvor zweieinhalb Jahre lang CEO von Pinnacle Foods gewesen war, die Ende Oktober 2018 von Conagra Foods übernommen worden waren. Bei Campbell Soup hat Clouse eine große Baustelle übernommen und geht sie beherzt an, nachdem seine Vorgängerin auf gesunde und frische Lebensmittel als Ergänzung zum althergebrachten Sortiment setzte und dafür viel Geld in die Hand nahm. Sie kaufte allerdings auch den Snack-Herstellers Snyder’s-Lance und bürdete Campbell Soup immense Schulden auf. Mit verheerenden Folgen für die Bilanz und die GuV.

Ein Komplettverkauf des Unternehmens steht momentan nicht mehr zur Debatte. In dieser angespannten Lage wären auch kaum große Aufpreise für das Gesamtunternehmen zu erzielen, nachdem auch schon Warren Buffett für Kraft Heinz abgewinkt hatte mit dem Hinweis auf die großen Umwälzungen in der Packaged Food-Branche. Fertigprodukte werden immer seltener von den Kunden nachgefragt, der Trend geht hin zu frischen Lebensmitteln und individueller Zubereitung. Campbell Soup verkörpert mit seinem Angebot an Suppen und Snacks die traditionelle, angestaubte Schiene, die auch Kraft Heinz, Mondelez, Kellogs oder General Mills zu schaffen macht.

Clouse hat Campbell Soup zunächst stabilisiert und macht es fit für die Zukunft. Seine Strategie ist Desinvestition und dazu hat er eine ganze Reihe von Marken und Sparten ins Schaufenster gestellt, um die enorme Verschuldung des Unternehmens zu reduzieren und durch den Verkauf einzelner Teile mehr einzunehmen, als bei einer Komplettübernahme zu erzielen wäre.

Gute Quartalszahlen und erhöhte Prognose

Und die operativen Erfolge geben Clouse durchaus Recht. Gerade erst hat Campbell Soup überzeugende Quartalszahlen veröffentlicht. Der operative Gewinn stieg um 10 Prozent auf 65 Cent je Aktie und der Nettogewinn erfreut mit 1,2 Millionen Dollar viel mehr als der Nettoverlust von 59 Millionen Dollar im entsprechenden Vorjahresquartal.

Die Geschäfte laufen momentan so gut, dass Campbell Soup seine Jahresprognosen angehoben hat; das Unternehmen will 2020 nun zwischen 2,55 und 2,60 Dollar je Aktie verdienen. Und dies erscheint nicht zu optimistisch, denn neben dem Erfolgen aus der Neupositionierung und der Devestitionsstrategie spielt dem Unternehmen der Ausbruch des Corona-Virus in die Hände.

Denn auch in den USA haben die staatlichen Stellen endlich reagiert und ergreifen strikte Maßnahmen, um die weitere Verbreitung zu unterbinden. Dabei empfehlen die staatlichen Gesundheitsämter, sich mit nicht verderblichen Lebensmitteln einzudecken. Auch in den USA nehmen die Hamsterkäufe stark zu und die Leute achten jetzt kaum mehr darauf, die hippsten und gesündesten Konservenprodukte zu kaufen, sondern sie kaufen einfach alle.

Mit Blick auf die Umsätze stellt sich natürlich die Frage, ob dies nachhaltig ist oder bald ein Einbruch droht. Was die Produktion angeht, stammen rund 90 Prozent der Zutaten für die Produkte aus Nordamerika und sollten daher weiterhin gut verfügbar sein, während lediglich 2 Prozent aus China stammen.

Der weitere Blick gilt der Nachfrage, die natürlich momentan hochschnellt. Aber was passiert, wenn sich alle mit Konserven eingedeckt haben und sich die Lage wieder beruhigt? Hier könnte es zu einem Nachfrageeinbruch kommen, wenn die gelagerten Reserven dann erst einmal verbraucht werden, bevor neue eingekauft werden. Dieser Effekt ist nicht von der Hand zu weisen. Andererseits dürfte das Thema Pandemie auch nach Abflauen der aktuellen Krise weiterhin einen hohen Stellenwert behalten und das Verhalten der Bürger längere Zeit beeinflussen. Und dazu gehört, dass es zumindest teilweise eine Umkehr geben wird hinsichtlich des lange Zeit gelebten Trends zu immer geringer Lagerhaltung. Unternehmen, aber auch Verbraucher erkennen gerade wieder den Wert einer Notreserve und dazu eigenen sich lang haltende Lebensmittel, Fertigprodukte und Konservenprodukte eben am besten. Eine dauerhaft erhöhte Lageerhaltung der Privathaushalte begünstigt Campbell Soup und darüber hinaus ist nicht auszuschließen, dass die Menschen, die erstmals oder nach längerer Zeit mal wieder mit die Produkte von Campbell Soup probieren, auf den Geschmack kommen und dauerhaft zu zufriedenen Kunden und Käufern werden. Und das treibt dann nicht nur die Umsätze und Gewinne an, sondern würde durch bessere Absatzzahlen auch bei der weiteren Umsetzung der Devestitionsstrategie helfen, also beim Verkauf weiterer Marken an Finanzinvestoren oder Mitbewerber.

Daher dürfte Joel Greenblatt mit Campbell Soup nicht nur auf einen kurzfristigen Gewinner setzen, sondern auf einen wiedererstarkenden ehemaligen Champion.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von