Portfoliocheck: Verliert jetzt auch Warren Buffett das Vertrauen in Kraft Heinz?

Sein Studium absolvierte er an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, tief beeindruckt. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, stellte Graham auf den inneren Wert der Aktien ab und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

In späteren Jahren lernte Buffett dann den Anwalt und Investor Charlie Munger kennen und schätzen. Wie Buffett selbst, stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham; Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, das Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, auf zuletzt rund 300.000 Dollar. Sie ist damit die teuerste Aktie der Welt und wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an über 600.000 Prozent Rendite erfreuen.

Buffett erteilt gerne und guten Ratschlag und kommuniziert sehr offen über seine Investments. Und auch seine Fehlgriffe, die er bereitwillig öffentlich darlegt, damit andere aus seinen Fehlern lernen können. Auch deshalb stoßen seine Anlageentscheidungen auf so großes Interesse.

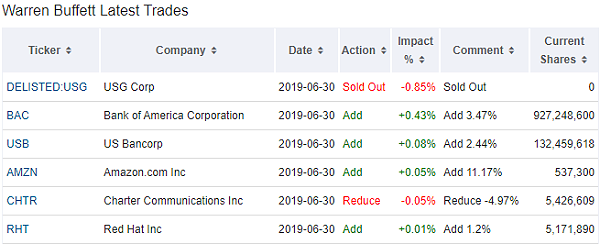

Top Transaktionen im zweiten Quartal 2019

Im zweiten Quartal des Jahres 2019 hat Buffett erneut kaum agiert an den Aktienmärkten und seine Turnoverrate lag mit nur noch 1% auf rekordverdächtig niedrigem Niveau. Er scheint sich hier an die weisen Worte seines Kompagnons Charlie Munger zu halten:

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn Du Aktien verkaufst. Du verdienst Geld, wenn Du abwartest."

(Charlie Munger)

Dem entsprechend kurz ist die Liste seiner Transaktionen.

Mit der USG Corp. verabschiedet sich ein Unternehmen aus Buffetts Portfolio, das dort viele Jahre beheimatet war. USG wurde von der deutschen Knauf Gruppe übernommen und Warren Buffett hatte sich auf die Seite der Deutschen geschlagen, nachdem diese ihr Angebot erhöht hatten; die USG-Aktien wurden nun ausgebucht.

Erneut leicht reduziert hat Buffett bei Charter Communications und zwar um knapp 5 Prozent.

Aufgestockt hat Buffett bei den Finanzwerten Bank of America und US Bancorp. und auch seinen Amazon-Bestand hat er weiter ausgebaut, nachdem er im ersten Quartal erstmals in den Online-Giganten investiert hatte

Bei Red Hat kaufte er ebenfalls weitere Aktien zu; die Firma war ja Gegenstand eines Übernahmeangebots seitens IBM zu 190 Dollar und vor wenigen Wochen ist die Transaktion abgeschlossen worden.

Top Positionen zum Ende des zweiten Quartals 2019

Buffetts Aktienportfolio kommt auf einen Wert von 208 Milliarden Dollar, doch es steht lediglich für rund 40 Prozent der Vermögenswerte von Berkshire Hathaway. Denn hinzu kommt sein Cash-Berg von inzwischen rund 120 Milliarden Dollar und die vielen nicht börsennotierten Tochterunternehmen, die ebenfalls rund 40 Prozent ausmachen. Und ein paar Anleihen hat Buffett ebenfalls im Depot sowie einige ausländische Aktienbeteiligungen, wie u.a. bei Lanxess, die aber nicht in seinen 13F-Formularen auftauchen. Auf der jüngsten Berkshire-Hauptversammlung wurde er darauf angesprochen, weshalb er hierzu keinerlei Informationen herausgebe und Buffett rechtfertigte dies mit dem Hinweis auf "Betriebsgeheimnisse". Mit anderen Worten: da außerhalb der USA viele Unternehmen deutlich geringer börsenkapitalisiert sind, will Buffett sich hier die Preise von möglichen Kandidaten nicht selbst kaputt machen, sofern er nicht, wie bei Lanxess, Meldeschwellen berührt und dies dann melden muss.

Weiterhin die mit Abstand größte Depotposition ist Apple; der Iphone-Konzern bringt es trotz der anhaltenden und zuletzt deutlich zunehmenden Probleme in China und damit einhergehender Kursschwäche auf fast ein Viertel von Buffetts Portfolio. Buffetts durchschnittlicher Einstandskurs liegt um die 141 Dollar und er hatte Apple auch im großen Ausverkauf Ende 2018 nicht aufgestockt, so dass es nicht wirklich verwundert, dass er auf den deutlich höheren Niveau nicht weiter aufstockt. Muss er aber auch gar nicht, denn Apple kauft in zweistelliger Milliardenhöge eigene Aktien zurück, wodurch sich Buffetts Anteil von aktuell 5,5 Prozent von alleine weiter erhöht.

Ansonsten dominieren weiter die Finanzwerte in Buffetts Portfolio. Hier legte er schon früh einen Schwerpunkt auf die Versicherungsbranche. Dabei hält er heute ganze Versicherungskonzerne, wie den Auto-Direktversicherer Geico oder den Rückversicherer General Re (der heute Berkshire Hathaway Re heißt) und einige Erstversicherer. Und Buffetts Vorliebe für Versicherungen kommt nicht von ungefähr. Einerseits lassen sich Chancen und Risiken des Geschäfts gut kalkulieren und auf der anderen Seite bekam Buffett Zugriff auf den Float, sobald er die Kontrolle über eine Versicherung übernahm. Er konnte also die monatlich eingehenden Versicherungsprämien investieren, bevor sie irgendwann als Versicherungsleistungen ausgezahlt werden mussten, und erzielte so mit einem enormen Hebel außerordentliche Gewinne. Für Buffett stellt der Float einen zinslosen Kredit dar.

Neben Versicherungen hat Buffett auch eine Reihe von Banken im Portfolio, so dass der Anteil des Sektors "Financial Services" in seinem Portfolio auf 47,2 Prozent zugelegt hat. An zweiter Stelle folgt bereit der Technologiesektor mit inzwischen fast 25,7 Prozent, der vor allem durch Apple geprägt ist, zu dem aber auch VeriSign, Red Hat und Amazon gehören. Defensive Konsumwerte folgen mit 15,2 Prozent Anteil, gefolgt von Industriewerte mit gut 4,8 Prozent.

Aktie im Fokus: Kraft Heinz

So wirklich überhaupt keine Freude dürfte Warren Buffett an seinem Engagement in Kraft Heinz haben. Nicht mehr jedenfalls. Denn der Aktienkurs hat sich in den letzten zweieinhalb Jahren mehr als gedrittelt und ins Buffetts Portfolio hinterlässt dies eine tiefrote Schneise. Aktuell bringt es seine Kraft Heinz-Beteiligung bei einem Kurs von knapp 29 Dollar auf einen Wert von rund 10 Milliarden Dollar, doch Anfang 2017, als der Kurs fast schon der Marke von 100 Dollar schnupperte, waren es gut 20 Milliarden Dollar mehr. Zum Vergleich: 20 Milliarden Dollar bringt momentan Coca Cola als drittgrößte Position ins Depot auf die Waage. Der Bewertungsverfall ist also durchaus als dramatisch zu bezeichnen.

Andererseits liegt Buffetts Investment noch nicht wirklich tief unter Wasser. Denn Buffett besitzt etwa 27 Prozent an Kraft Heinz und hat diese Position in zwei Transaktionen erworben. 2013 investierte er rund 4 Milliarden Dollar für die Hälfte von Heinz und 2015 dann weitere 5 Milliarden bei der Übernahme der börsennotierten Kraft Foods Group. Beide Transaktionen bestritt Buffett an der Seite des brasilianischen Finanzinvestors 3G, der auch beim weltgrößten Brauereikonzern AB Inbev Großaktionär ist. Bezogen auf diese Beträge liegt Buffetts Einstiegspreis je Aktie also rund 30 Dollar. Und ein paar Taler kamen auch noch durch zwischenzeitliche Dividenden zusammen, auch wenn Kraft Heinz diese zuletzt deutlich zusammenstreichen musste.

Doch nur weil das Investment bisher keinen großen Verlust gebracht hat, ist Buffett noch lange nicht zufrieden. Er spricht gerne von Opportunitätskosten, also den Erträgen, die sein Geld nicht erwirtschaftet hat, weil es woanders gebunden war. Und angesichts ständig neuer Allzeithöchststände beim S&P 500-Index wäre jenseits von Kraft Heinz viele Aktien lohnender gewesen.

"Man kann jede Investition in ein schlechtes Geschäft verwandeln, indem man zu viel bezahlt."

(Warren Buffett)

Folgerichtig bezeichnet Buffett Kraft Heinz inzwischen auch als eines seiner größten Fehlinvestments, denn er habe zu viel für die Anteile bezahlt. Das sagt er nicht, weil der Kurs gefallen ist, sondern weil er eingesehen hat, dass er die Marken im Portfolio der beiden Unternehmen Heinz und kraft deutlich überschätzt hat. Sie haben einen geringeren Burggraben, eine geringere Kundentreue als angenommen und verlieren deshalb Marktanteile und damit auch an Wert. Hohe Milliardenabschreibungen waren die Folge und bisher ist keine Umkehr des Negativtrends zu erkennen.

Buffett singt gerne ein Loblied auf 3G und lässt von denen die Schmutzarbeit erledigen, also das Kostensenken und Synergien heben. Aus dem operativen Geschäft hält sich Buffett fast immer vollständig heraus, so auch bei Kraft Heinz. Doch wie es aussieht, ist auch 3G langsam mit seinem Latein am Ende. Denn Personalabbau und Kostenkontrolle bringen zwar bis zu einem gewissen Grad eine höhere Effizienz, aber es fehlt dann eben auch an den nötigen Investitionen in Marketing und neue Produkte. Die Kraft der Marken schwindet in vielen Bereichen und wer seine Marke nicht verteidigt und stärkt, verliert besonders stark im zunehmenden Wettbewerb.

Antworten blieb Kraft Keinz bisher schuldig. Es wurde bisher nur öffentlich über eine mögliche Übernahme von Mondelez spekuliert, die früher ein Teil von Kraft waren, und der kurzzeitige Übernahmeflirt mit Unilever ging voll nach hinten los. Fast wirkt es schon ratlos und perspektivlos, was Kraft Heinz momentan an Performance abliefert und am Markt ist ein weiterer Dividendenschnitt kein Tabuthema mehr. Im August hatte Kraft Heinz seine Jahresprognosen senken müssen.

Umso unerfreulicher ist die Meldung, dass 3G ein großes Aktienpaket von Kraft Heinz auf den Markt geworfen hat. Die Tochter 3G Global Food Holdings gab bekannt, dass 25,1 Millionen Aktien zu einem Preis von 28,44 Dollar je Aktie verkauft wurden. Der Aktienverkauf in Höhe von 712,95 Mio. Dollar senkt den Anteil von 3G Capital von 22,14 auf 20,1 Prozent an Kraft Heinz, womit 3G dennoch zweitgrößter Aktionär hinter Warren Buffetts Berkshire Hathaway bleibt, die nach wie vor 26,7 Prozent hält.

Für den Markt ist das ein negatives Signal, auch wenn im direkten Gegenzug Jorge Paulo Lemann, Mitbegründer von 3G Capital und Vorstandsmitglied von Kraft Heinz, den Kauf von rund 3,5 Millionen Aktien für rund 100 Millionen US-Dollar bekannt gab. Es ist fraglich, ob dies für Beruhigung am Markt sorgen kann.

Und was macht Buffett?

Von Warren Buffett sind bisher keine Aktiendispositionen bekannt geworden. Und es ist auch eher unwahrscheinlich, dass er sich von seinen Anteilen trennt. Andererseits dürfte Buffett auch kein großes Interesse daran haben, seinen Anteil aufzustocken. Denn er setzt ja bevorzugt auf gut geführte Erfolgsunternehmen und beides Attribute kann Kraft Heinz seit einiger Zeit nicht mehr für sich in Anspruch nehmen. Und die Zeit der Turnaround-Spekulationen ist für Buffett längst vorbei.

Mit einem Anteil von mehr als einem Viertel hat Buffett auch genügend Geld im Feuer und der Hebel auf sein Depot wäre im Erfolgsfall große genug. Würde Kraft Heinz zu alter Stärke zurückfinden und sich der Kurs wieder Richtung 100 Dollar aufmachen, läge der Wert mit 30 Milliarden solide auf dem zweiten Platz in Buffetts Portfolio hinter Apple. Doch nach Trendwende sieht es bei Kraft Heinz noch nicht aus. Bis dahin wird wohl noch einige Zeit vergehen. Doch eine der größten Tugenden von Warren Buffett ist Geduld. Und die wird er brauchen, damit Kraft Heinz vielleicht doch noch zu einem seiner Erfolgsinvestments wird.

Im TraderFox aktien-Rankings

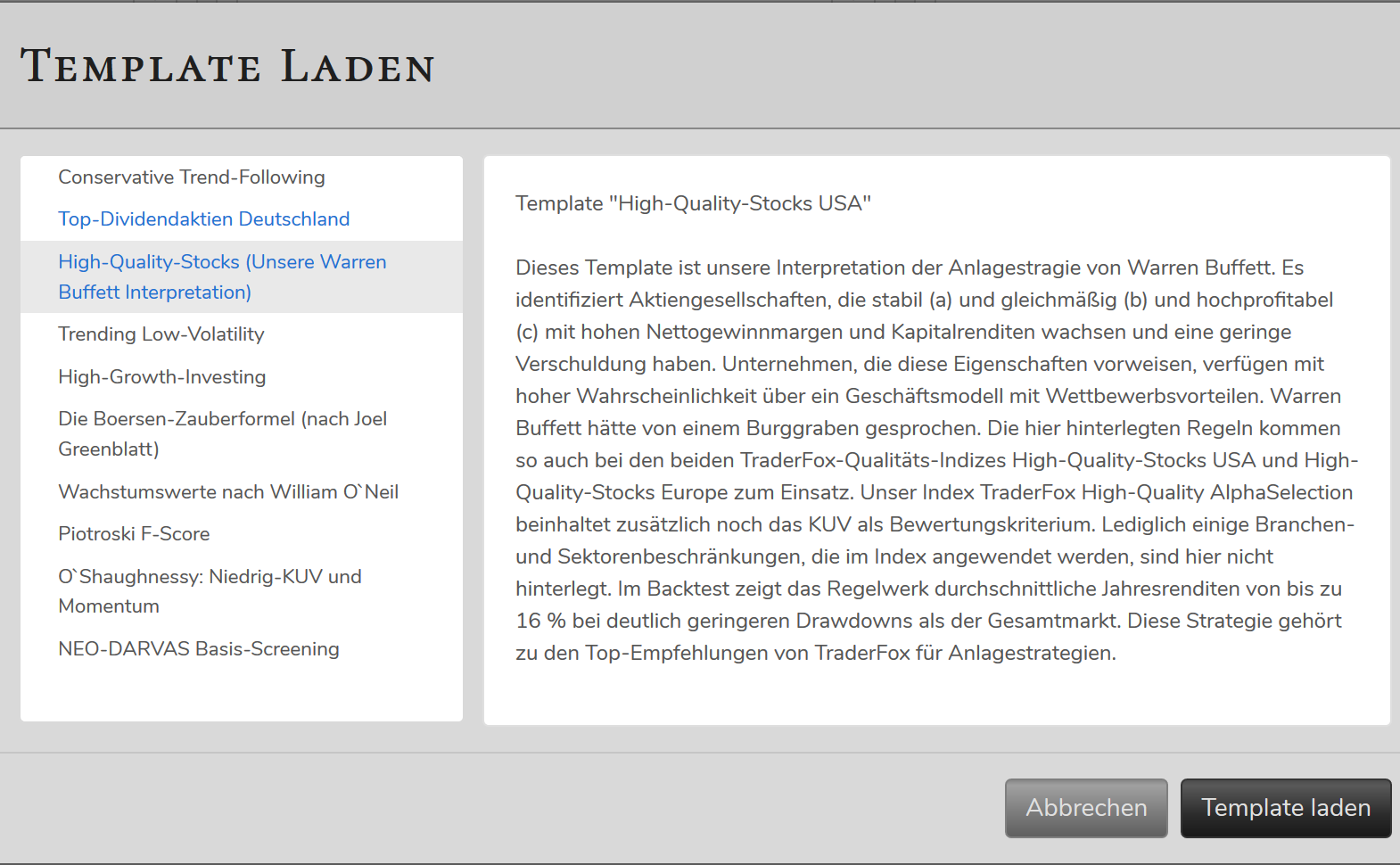

finden Sie Aktien, die den Investment-Kriterien von Warren Buffett entsprechen

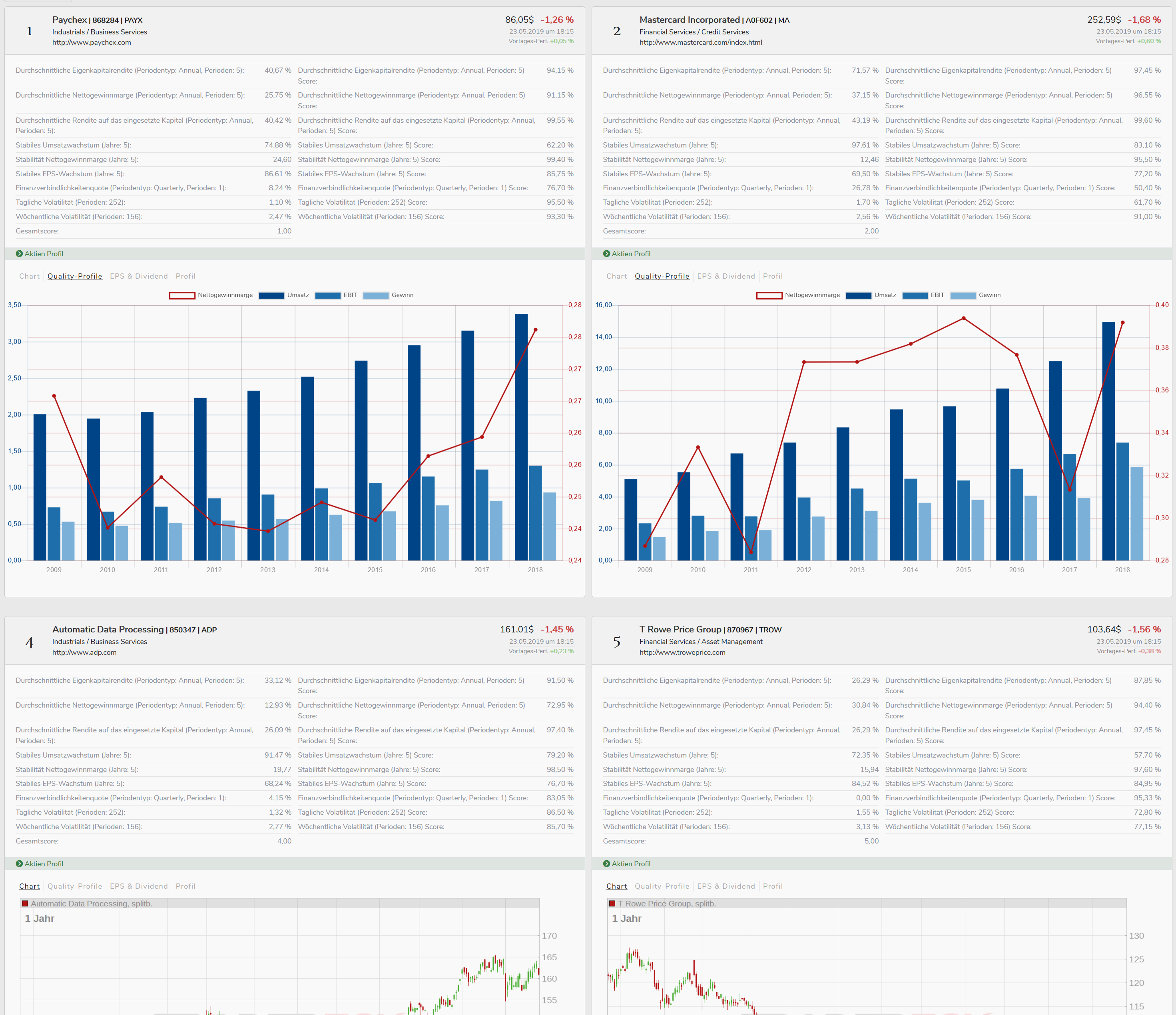

So geht's!In unserem Aktien-Screener auf https://rankings.traderfox.com ist das Template "High-Quality-Stocks (unsere Warren Buffett Interpretation) hinterlegt. Es identifiziert Aktiengesellschaften, die stabil (a) und gleichmäßig (b) und hochprofitabel mit hohen Nettogewinnmargen (c) und Kapitalrenditen (d) wachsen und eine geringe Verschuldung (e) haben. Unternehmen, die diese Eigenschaften vorweisen, verfügen mit hoher Wahrscheinlichkeit über ein Geschäftsmodell mit Wettbewerbsvorteilen. Warren Buffett hätte von einem Burggraben gesprochen. Das Template mit allen Voreinstellung kann ganz einfach abgerufen und angewendet werden.

Die gefundenen Aktien können in verschiedenen Ansichten übersichtlich dargestellt werden.

Fazit: Machen Sie sich selbst auf die Suche nach Aktien, die den Investment-Regeln von Warren Buffett entsprechen. Sie benötigen dafür lediglich das TraderFox Morningstar-Datenpaket für 16,90 € im Monat. Es gewährt Zugriff auf über 15.000 Aktien in Europa und Nordamerika und beinhaltet auch unsere Screener-Software aktien RANKINGS.

> TraderFox Morningstar-Datenpaket mit der Software aktien RANKINGS für nur 16,90 € bestellen.

& Profi-Tools von

& Profi-Tools von