Portfoliocheck: Wird Tom Russos Depot nach dem BAT-Rauswurf zur rauchfreien Zone?

Value Investor Tom Russo kann auf eine durchschnittliche Jahresrendite von 15,2 Prozent verweisen, die er in den letzten 32 Jahren für seine Investoren erzielt hat. Und dabei tut er gar nicht viel – er verfolgt vielmehr die Handlungsempfehlung von Charlie Munger, dem kongenialen Partner von Warren Buffett.

"Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn du Aktien verkaufst. Du verdienst Geld, wenn du abwartest"

(Charlie Munger)

Dieses Herumsitzen zeigt sich bei Russo in einer ungewöhnlich niedrigen Turnover-Rate. Von Quartal zu Quartal wechselt er selten mehr als 3 Prozent seines Portfolios aus; er agiert also sehr zurückhaltend und ist dabei langfristig orientiert. Diese geringe Handelsaktivität ist allerdings nicht auf einen Mangel an Ideen zurückzuführen, sondern auf seine Überzeugung, immer nur die besten Unternehmen auszuwählen und an diesen dann festzuhalten.

Auch in einem anderen Charakterzug folgt er einem legendären Investor, nämlich Philip Carret, dem Gründer des Pioneer Fonds.

"Ich habe nicht genug Gefühl dafür, wann ich Bargeld anlegen soll, deshalb ist unser gesamtes Vermögen immer in Aktien angelegt."

(Philip Carret)

Diesem Motto folgend ist Tom Russo stets mit 100 Prozent seines Anlagekapitals im Markt investiert. Er unterlässt jeden Versuch, den Markt zu timen und/oder Krisen vorwegzunehmen und setzt stattdessen auf die langfristige Wertschöpfungskraft der Börsen. Mit anderen Worten: er reitet den Zinseszinseffekt wie kaum ein zweiter.

Und seine Performance über mehr als drei Jahrzehnte und mehrere Börsencrashs hinweg gibt ihm Recht!

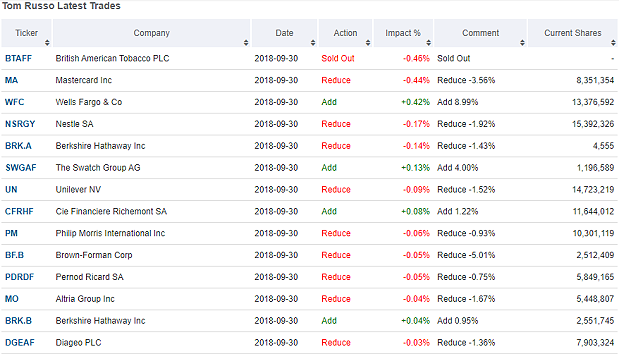

Tom Russos Käufe und Verkäufe im dritten Quartal

Seine geringe Umtriebigkeit zeigt sich auch bei seinen Depotveränderungen.

Im dritten Quartal hat Tom Russo im Bereich der Lebensmittel- und Konsumgüterhersteller seine Positionen verringert, so bei Unilever und Nestlé. Des Weiteren bei den Spirituosenherstellern Pernot Ricard und Diageo und auch beim Zahlungsdienstleister Mastercard, seiner mit Abstand größten Depotposition. Hier hat er analog zum Vorquartal erneut rund dreieinhalb Prozent seines Depotanteils verkauft.

Und dann fällt natürlich auf, dass sein Ausverkauf bei den Tabakaktien weiterging. Bei Altria hat er leicht reduziert, ebenso bei Philip Morris, während er bei Britsh American Tobacco nun komplett ausgestiegen ist; nachdem er im zweiten Quartal bereits drei Viertel seiner BAT-Anteile auf den Markt geworfen hatte.

Im Gegenzug hat er seine Positionen bei den zuvor stark abgestraften Luxusgüterkonzernen Swatch und Richemont aufgestockt, wo die Sorgen wegen der nachlassenden Konsumbereitschaft in China und dem zunehmenden Erfolg der Apple Watch und anderer Wearables die Kurse gedrückt hatten.

Deutlich ausgebaut hat Russo sein Engagement bei Wells Fargo und er hat auch wieder ein wenig bei Berkshire Hathaway aufgestockt, nachdem er im zweiten Quartal hier noch auf der Verkäuferseite war.

Tom Russos Portfolio zum Ende des dritten Quartals

Weiterhin stark gewichtet hat Russo die Bereiche Luxus, Brauereien und Spirituosen. Daneben setzt er mit Mastercard auf einen hoch profitablen Zahlungsabwickler und mit Wells Fargo auf die skandalgeschüttelte Bank, die auch Warren Buffett sehr hoch gewichtet hat in seinem Portfolio.

Man kann hier feststellen, dass Russo innerhalb seienr größten Positionen von Quartal zu Quartal nur marginale Anpassungen vornimmt; man könnte das sogar so interpretieren, dass er je nach Kursverlauf innerhalb dieser Positionen in bescheidenem Maße tradet, um diese Kursschwankungen auszunutzen und seine Rendite etwas zu trimmen.

Bemerkenswert ist allerdings vor allem was wir nicht (mehr) sehen. So spielen Tabakaktien in Tom Russos Portfolio immer weniger eine Rolle; unter den zwölf größten Positionen findet sich mit Philip Morris nur noch eine einzige. Daher stellt sich die Frage, ob Russo sein Depot in absehbarer Zeit vielleicht ganz nikotinfrei gestalten will…

Aktie im Fokus: British American Tobacco

Tom Russo hat lange Zeit auf Tabakaktien gesetzt und der Sektor gehörte viele Jahre lang zu den besten und fuhr regelmäßig Überrenditen ein. Kaum eine andere Branche konnte mit solchen Cashflows und Zuwächsen glänzen.

Dabei zeigt sich schon länger eine zweigeteilte Welt, denn in den USA ist der Tabakkonsum und der Absatz von Zigaretten bereits seit Jahren rückläufig, während er im Rest der Welt weiter angestiegen ist, sogar in Europa, vor allem jedoch in Asien. Dabei steht inzwischen zweifelsfrei fest, dass Nikotin abhängig macht und dass Zigarettenkonsum zu Krebs und früherem Tod führt; ein nicht unerheblicher Anteil der Kosten im Gesundheitsbereich entfallen auf die Folgen des Tabakkonsums.

Als Gegenmaßnahmen haben sich die Regierungen weltweit einiges einfallen lassen. So gibt es in vielen Ländern inzwischen Rauchverbote in öffentlichen Gebäuden, Büros und Kneipen, es wurden Schickbilder auf Tabakschachteln eingeführt und die Steuern massiv erhöht. Hinzu gesellte sich ein Werbeverbot in vielen Bereichen, vor allem im TV und Sport. Und wir wollen die Milliardensummen nicht vergessen, die die Konzerne in den USA in aufsehenden Prozessen berappen mussten.

Diesen Maßnahmen zum Trotz ist der Absatz vor allem in Asien weiter angestiegen und mit ihm die Kurse der Tabakkonzerne. Denn sie haben es verstanden, sich anzupassen. Und natürlich hilft ihnen ein ganz entscheidender Faktor dabei: ihre Kunden sind Abhängige, ihre Nikotinsucht macht sie zu treuen Kunden.

Innovativ waren die Tabakkonzerne auch noch. So wurde die E-Zigarette auf den Markt gebracht, bei der kein Tabak mehr verbrannt, sondern flüssiges Nikotin verdampft wird - und die daher zumindest die Krebsgefahr erheblich reduzieren soll. Des Weiteren befindet sich der noch recht junge Markt für Tabakerhitzer gewaltig auf dem Vormarsch. Nach einem Bericht der Weltgesundheitsorganisation (WHO) haben Tabakerhitzer und E-Zigaretten deutlich Marktanteile gewonnen. In 56 Prozent aller WHO-Länder gebe es mittlerweile elektronische Geräte zum Verdampfen von Nikotin und anderen Flüssigkeiten.

Und während der Markt für diese E-Zigaretten 2016 noch unter 9 Milliarden Dollar umfasste, sollen es 2023 bereits annähernd 27 Milliarden Dollar sein. Bei den noch recht neuen Tabakerhitzern schätzt die WHO das Wachstum von 2 Milliarden Dollar im Jahr 2016 auf 18 Milliarden Dollar in 2021. Kaum verwunderlich, dass sich die führenden Tabakkonzerne allesamt auf diesen neuen Markt stürzen.

Anfang 2018 wagte Philip Morris International sogar einen Aufsehen erregenden Schritt, als man verkündete, künftig vollständig auf Zigaretten verzichten zu wollen. In Großbritannien forcierte man hierzu eine großangelegte Werbekampagne, geriet aber schnell wieder in die Defensive, da die Absicht allzu leicht zu durchschauen war. Denn PM wollte vor allem auf seine (neuen) Alternativprodukte aufmerksam machen.

Dass sich die Tabakgiganten etwas einfallen lassen müssen, steht außer Frage. Denn sie geraten immer stärker unter Druck. So gibt es Bestrebungen der US-Gesundheitsbehörde FDA (Federal Drug Administration), künftig Flüssigkeiten für E-Zigaretten zu untersagen, wodurch E-Zigaretten mit Frucht- oder Süßigkeits-Aromen an Supermärkten und Tankstellen das Aus droht. Des Weiteren will die FDA die Alterskontrollen beim Online-Verkauf verschärfen, um dem Boom der E-Zigaretten bei Jugendlichen entgegenzuwirken.

Doch damit nicht genug. Die FDA hat ebenso angekündigt, den Verkauf von Menthol-Zigaretten verbieten zu wollen. Und der Grund sind nicht die gefährlicheren Inhaltsstoffe gegenüber herkömmlichen Zigaretten, sondern der höhere Suchtfaktor. Die Ankündigung traf besonders BAT hart, denn das in 180 Ländern vertretene zweitgrößte privatwirtschaftliche Tabakunternehmen der Welt erwirtschaftet mit seinen bekannten Marken, wie Lucky Strike, Pall Mall, Dunhill, Kent, Rothmans und HB knapp ein Viertel seiner Gewinne durch den Verkauf von Menthol-Zigaretten.

Zigaretten vor dem Aus?

Der Kampf gegen den Tabak und die Nikotinsucht ist nicht neu und wird seit Jahrzehnten geführt. Trotzdem haben es die Konzerne immer wieder verstanden, den Absatz anzukurbeln und die Gewinne zu steigern. Was auch daran liegen könnte, dass ein Verbot gar nicht so einfach ist. So gab es bereits im Jahr 2013 einen Vorstoß Menthol-Zigaretten zu verbieten. Und der scheiterte. Weil nicht bewiesen werden konnte, dass Menthol-Zigaretten schädlicher als normale Zigaretten sind. Vielleicht zielt auch deshalb der neue Vorstoß auf das erhöhte Suchtpotenzial.

Festzuhalten bleibt, dass Zigaretten und die Tabakkonzerne eine milliardenschwere Lobbygruppe haben und dass es äußerst schwierig ist, zweifelsfreie Belege als Basis für Einschränkungen und Verbote vorzulegen. Und die sind nötig, solange der politische Druck aus Washington nicht deutlich erhöht wird – was aber kaum anzunehmen ist, da die US-Politik komplett von Wahlkampfspenden abhängig ist und daher Tabak- und Waffenproduzenten relativ unangreifbar sind und bleiben als bekannte und bekennende Großspender aller Parteien.

Fakt bleibt aber auch, dass der Druck weiter zunehmen wird und starke Unterstützung vom allgemeinen Megatrend hin zu mehr Gesundheit bekommt. Auch deshalb sollten sich Anleger Gedanken darüber machen, ob die Tabakkonzerne auch auf Sicht von zehn oder mehr Jahren noch gute Anlagemöglichkeiten darstellen. Ganz unabhängig von der ethischen Komponente.

Blickt man auf Tom Russo, so hat er Altria deutlich abgebaut und BAT komplett verkauft. Aber seinen Bestand in Philip Morris hat er kaum angerührt. Das sieht auf den ersten Blick nicht nach einer konsistenten Strategie aus. Es sei denn, seine Einschätzung fußt nicht (nur) auf den vorgenannten Überlegungen rund um Tabak, E-Zigaretten und mögliche Verbote.

Philip Morris wurde vor zehn Jahren in zwei Unternehmen aufgespalten; während Philip Morris das internationale Geschäft betreut, liegt bei Altria das US-amerikanische Geschäft der Marke Philip Morris. Der zunehmende Druck in den USA könnte daher ausschlaggebender Grund für Russo sein, weshalb er lieber auf die international tätige Philip Morris setzt.

Sein Ausverkauf bei BAT dürfte ebenfalls eher unternehmensspezifische Gründe haben. BAT hatte vor einiger Zeit seine Prognosen für den Absatz von E-Zigaretten eingedampft und sich kritisch zum Absatz bei klassischen Zigaretten geäußert; hier geht man von einem Volumenrückgang von 3,5 Prozent aus. Des Weiteren formuliert man bezüglich des möglichen Metholzigarettenverbots in den USA sehr zurückhaltend, was kaum vergleichbar mit den bisher branchenüblichen Durchhalteparolen ist.

Und dann ist da noch der drohende Brexit. Bereits heute wird BAT von erheblichen negativen Währungseinflüssen heimgesucht und wenn es einen Hard-Brexit geben sollte, würde ein so exportlastiges Unternehmen vermutlich zu den Verlierern zählen. Und das gilt natürlich auch bereits im Falle eines geregelten Brexits.

Und so kommt man unweigerlich zu dem Schluss, dass BAT nicht die erste Wahl ist, wollte man denn überhaupt in den Tabakbereich investieren. Dazu stehen zu viele Unwägbarkeiten im Weg und die Aussicht auf stetige und sichere Gewinne, die seit jeher ein Zeichen defensiver Werte ist, dürfte bei BAT kaum mehr gegeben sein.

Und das dürfte letztlich der Grund für Tom Russo gewesen sein, sich von BAT zu befreien. Er hat noch eine Reihe anderer Eisen im Feuer, mit denen er auf die Schwächen und Vorlieben der Menschen setzt. Und das bleibt wohl auch künftig das einträglichste Geschäft…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von