Tracking Anlagetrend GOLD: Inflationssorgen könnten den Gold Preis Richtung Ende des Jahres auf neue Hochs treiben und Agnico Eagles Metals (AEM) ist wohl der versteckte Favorit!

Liebe Leser,

nach dem Anstieg des Goldpreises auf 2.000 USD im Jahr 2020 bereitete sich die Wall Street auf einen ausgedehnten Bullenmarkt für Gold vor. Das beispiellose Gelddrucken der US-Notenbank und die höchste Inflation seit den 1980er Jahren ließen die Anleger in Scharen zu Gold strömen. Doch die erwartete Rallye blieb aus. Gold hat es nicht geschafft, die 2.000 USD-Marke signifikant zu durchbrechen. Doch die Inflation blieb trotz hoher Zinsen und zahlreicher Versprechen, dass sie nur vorübergehend sein, weiterhin hoch. Dies spielt dem Gold-Preis in die karten und so wird der Übergang in eine Erholungsbewegung mit dem anschließenden Breakout auf über die Marke von 2.000 USD Richtung Ende 2023 immer wahrscheinlichen. Goldminenunternehmen sind dabei bestens positioniert, um vom hohen Goldpreis zu profitieren. Aufgrund der Fixkostenstruktur des Mining-Geschäfts fließen ja alle Verkäufe oberhalb eines Breakeven-Preises direkt in den Gewinn.

.png)

Katalysatoren des Goldpreises

Der aktuelle Durchschnittspreis von LBMA-Gold (ein Schlüsselindikator für die Bestimmung des Goldpreises, der von der London Bullion Market Association festgelegt wurde) lag im 2. Quartal 2023 bei 1.976 USD pro Unze, was einen Rekordwert darstellt. Das sind 6 % mehr als im Vorjahreszeitraum und 4 % mehr als das bisherige Maximum aus dem 3. Quartal 2020. Gold wird durch eine Reihe von Faktoren gestützt, darunter der relativ stabile US-Dollar und die hohen Zinssätze. Dazu kommt die Absicherung gegen Absicherung geopolitische Risiken und die weiterhin hohe Nachfrage seitens der Zentralbanken. Die Nachfrage nach Gold stieg u.a. ja auch nach dem Bankrott gleich mehrerer Regionalbanken in den Vereinigten Staaten im März 2023, was zur globalen Verunsicherung beitrug.

Die Inflation ist weiterhin ein großes Problem, doch sie ist fördernd für den Goldpreis

Die Goldnachfrage und -preise werden von vielen Faktoren bestimmt, was es schwierig macht, sie vorherzusagen. Der World Gold Council hebt jedoch die folgenden möglichen Szenarien hervor: Die Nachfrage nach Gold könnte steigen, wenn sich die wirtschaftlichen Bedingungen verschlechtern und das Risiko einer Rezession steigt. Die Anleger erwarten, dass die US-Notenbank, die Europäische Zentralbank (EZB) und die Bank of England die Zinssätze weiter anheben werden, aber der Konsens ist der Meinung, dass der Zinserhöhungszyklus kurz vor dem Abschluss steht, gefolgt von einer Beibehaltung der Zinssätze auf dem aktuellen Niveau. Da sich die Auswirkungen der geldpolitischen Straffung jedoch mit einer gewissen zeitlichen Verzögerung auf die Realwirtschaft auswirken, könnte es v. A. in den Industrieländern zu einem weiteren Rückgang des Wachstums kommen. Und in der Vergangenheit haben solche Perioden zu einer höheren Volatilität an den Aktienmärkten geführt und die Anleger dazu veranlasst, ihr Kapital in defensive Anlagearten wie Gold zu verlagern. Aus diesem Grund wäre eine gesunde Gold-Depot-Beimischung von bis zu 5 % Richtung Ende des Jahres gerechtfertigt.

Was man grob über Goldtrend wissen sollte

- Gold ist ein gutes Play gegen die Dollarschwäche. Obwohl der US-Dollar eine der wichtigsten Reservewährungen der Welt ist, führt ein Wertverlust des Dollars gegenüber anderen Währungen, wie es von 1998 bis 2008 der Fall war oft dazu, dass die Menschen in die Sicherheit des Goldes strömen, was den Goldpreis in die Höhe treibt. Die Dollarschwäche ist dabei meistens das Resultat einer viel zu lockeren Goldpolitik und dem damit verbundenen Anstieg der Geldmenge, was wir in den vergangenen Jahren beobachten konnten.

- Gold ist eine hervorragende Absicherung (Hedge) gegen eine hohe Inflation, da sein Preis tendenziell steigt, wenn die Lebenshaltungskosten steigen. Und das ist eine Situation, die wir Ende 2023 tatsächlich erleben könnten. V A. die prognostizierte Öl-Knappheit dürfte hier Richtung Ende 2023 eine immer wichtigere Rolle spielen. Diese wird dazu führen, dass die Energiekosten erneut in die Höhe schnellen, was in höhere Lebensmittel- etc. Produktionskosten mündet, was schließlich zur höheren Inflation führen könnte.

- Gold ist auch eine hervorragende Absicherung gegen politische und geopolitische Risiken Es wird oft als "Krisenware" bezeichnet, weil die Menschen in seine relative Sicherheit (save Harbour Assets) fliehen, wenn die Spannungen in der Welt zunehmen. In solchen Zeiten schneidet Gold oft besser ab als andere Anlagen. Sein Preis steigt oft am stärksten, wenn das Vertrauen in die Regierungen gering ist. Katalysatoren für diese Situation sind ja mit dem weiter laufenden Ukraine-Konflikt und seiner zunehmenden Unpopularität mehr als vorhanden. Nicht zu vergessen sind hier auch Spannungen rund um Taiwan; die globale Konfrontation zwischen den USA und China; angelaufene Destabilisierung des Afrikanischen Kontinentes (Kongo) und natürlich die innenpolitische Situation in Europa und in den USA, die Richtung 2024 kurz vor den nächsten US-Präsidenten-Wahlen erneut eskalieren könnte.

Gold-Profiteure

Und so gelangen wir zu der Annahme, dass sich Gold Richtung Ende des Jahres zu einer sehr lukrativen Anlageklasse entwickeln könnte, um nicht nur unruhige Zeiten zu überstehen, sondern, um an davon zu profitieren. Trader und Investoren haben dabei wie fast immer verschiedene Möglichkeiten, den Gold-Trend zu spielen.

- Der erste Weg führt sie über klassische Bergbau-Unternehmen (Mining Companies), die sich mit Goldabbau und dem Verkauf von Gold beschäftigen.

- Etwas interessanter ist der zweite Weg. Hier geht es um sog. Streaming- und Royalty-Konzerne. Diese Unternehmen zahlen Vorabgebühren an Bergbauunternehmen im Austausch für: Ein Prozentsatz der Einnahmen der Mine (z. B. eine Bergbaulizenzgebühr), oder für das Recht, die zukünftige Produktion eines bestimmten Metalls in einer bestimmten Mine zu einem festen Preis erwerben. Dies ist ein Spekulationsgeschäft, der sehr profitabel sein könnte, wenn man zu einem niedrigeren Fix-Preis kauft und direkt zum höheren Marktpreis verkauft.

- Sollte man sich jedoch für eine konservative Variante entscheiden, so sollte man sich einige Gold-ETFs anschauen. Diese Fonds besitzen entweder physisches Gold oder Aktien mehrerer Goldminenunternehmen und sind somit vorteilhaft diversifiziert.

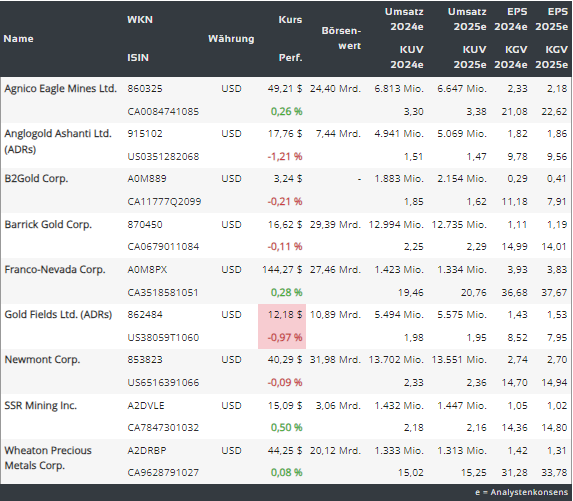

https://viz.traderfox.com/peer-group-tabelle/US6516391066/DI/newmont-corp/aktien-416306-67695-416419-416336-416414-67376-5323404-4269643-4165100-20385

Der drittgrößte Goldproduzent der Welt mit einem versteckten Wachstumspotenzial

Den Anfang macht heute der drittgrößte Goldproduzent der Welt mit einer rund 3,3%igen Dividendenrendite,- Agnico Eagles Metals (AEM). Der Konzern baut Gold, Silber, Kupfer und Zink aus 11 Abbaugebieten in Kanada, Mexiko, Australien und Finnland ab. Die Geschäftstätigkeit des Unternehmens konzentriert sich auf Kanada, das im Jahr 2022 rund 75,7 % des Gesamtumsatzes beisteuerte, gefolgt von Australien mit einem Umsatzanteil von 11,2 %. Projekte in Finnland und Mexiko bringen dem Unternehmen weitere 7,1 % bzw. 5,9 % des Umsatzes ein. Was hier am meisten überzeugt und zugleich zuversichtlich stimmt, ist das hohe Wachstumstempo als bei der Konkurrenz.

Die Wachstumsbasis ist vorhanden

Die Mineralressourcenbasis des Unternehmens hat sich in der Zeit zwischen 2020 und 2022 fast verdoppelt, wobei die nachgewiesenen und die wahrscheinlichen Goldreserven (P&P) um 102 % auf 48,7 Millionen Unzen, die "gemessenen und angezeigten" (M&I) Ressourcen um 188 % und die sog. "abgeleiteten Ressourcen" um 13 % gestiegen sind. In den kommenden Jahren plant das Unternehmen, seine Goldproduktion und -exploration noch weiter zu erhöhen. Was die eigentliche Goldproduktion angeht, so stieg sie im Jahr 2022 auf 3,1 Millionen Unzen, was einem Anstieg von 81 % gegenüber 2020 (1,7 Millionen Unzen) entspricht. Infolgedessen wurde Agnico Eagle Mines zu einem der wenigen Goldminenunternehmen in der Goldbranche, dem es tatsächlich gelang, die Produktion zu steigern, während bspw. die Produktion von Newmont (NEM) stagniert (etwa 5,9 Millionen Unzen pro Jahr) und die von Barrick Gold (GOLD) in den letzten 20 Jahren auf fast ein Minimum zurückgegangen ist (4,1 Millionen Unzen im Jahr 2022 gegenüber 4,9 Millionen Unzen im Jahr 2004).

Die aggressive Wachstumspolitik

Das hervorragende Resultat von 2022 wurde im Großen und Ganzen dank einer aggressiven Wachstumsstrategie erzielt, die sich sowohl auf organische als auch auf anorganische Faktoren konzentriert. Agnico Eagle Mines hat ja in den letzten Jahren mehrere Fusionen und Übernahmen getätigt: Das Unternehmen erwarb 2014 Cayden Resources für 188 Mio. USD, TMAC Resources für 287 Mio. USD im Jahr 2021, Kirkland Lake Gold für 10,69 Mrd. USD im Jahr 2022 und die kanadischen Vermögenswerte von Yamana Gold im Jahr 2023. Der Zusammenschluss mit Kirkland Lake Gold und der Erwerb der Aktiva von Yamana sind besonders bemerkenswert, da sie es Agnico Eagle Mines ermöglichen werden, Goldabbaugebiete in der Region des Goldgürtels Abitibi mit P&P-Goldreserven von 31,5 Millionen Unzen zu konsolidieren. Es wird erwartet, dass diese Akquisitionen in Zukunft einen Multiplikatoreffekt auf das Ergebnis des Unternehmens haben werden, was bei einem höheren Goldpreis in eine noch bessere Profitabilität münden dürfte.

Das organische Wachstum

Neben der aggressiven Übernahmepolitik, legt der Konzern aber auch einen großen Wert auf organisches Wachstum und stellt erhebliche finanzielle Mittel für die geologische Exploration in politisch stabilen Regionen zur Verfügung. Die Explorationsaktivitäten konzentrieren sich v.A. auf Kanada (83 Standorte), Australien (16 Standorte), Finnland (2 Standorte), Mexiko (14 Standorte), die Vereinigten Staaten (5 Standorte), Schweden (1 Standort) und Kolumbien (2 Standorte). Neben der Exploration plant Agnico Eagle Mines die Erschließung weiterer betrieblicher Aktiva wie Macassa, Upper Beaver, Wasamac und Akasaba West (Goldex), die sich in der Region des Goldgürtels Abitibi befinden. Daher beabsichtigt Agnico Eagle Mines, die entwickelte regionale Infrastruktur zu nutzen, um seine Verarbeitungsanlage in Quebec voll auszulasten und die Goldproduktion bis Ende der 2020er Jahre um 500 Tausend Unzen zu steigern. Somit hat das Unternehmen ein gutes Potenzial, die Produktionsindikatoren weiter zu erhöhen: Laut der eigenen Unternehmensprognose wird die Goldproduktion in den Jahren 2023-2025 von 3,1 Millionen Unzen auf etwa 3,6 Millionen Unzen (+ 16 %) steigen. Zum Vergleich: die Produktion des größten Goldproduzenten der Welt Nemount (NEM) lag 2022 bei 5,956 Mio. Unzen und des zweitgrößten Goldproduzenten Barrick Gold (GOLD) bei 4,141 Unzen.

Die höhere Rentabilität

Eine weitere wichtige Errungenschaft des Managements von Agnico Eagle Mines besteht darin, dass das Unternehmen trotz neuer Akquisitionen eine komfortable Schuldenlast und eine hohe Rentabilität beibehalten hat. Die Goldminenindustrie war in den Jahren 2020-2022 eine der am stärksten vom Inflationsdruck betroffenen Branchen. Nach Angaben des World Gold Council stiegen die weltweiten durchschnittlichen Gesamtwartungskosten (AISC) auf Mehrjahreshochs, von etwa 1.000 USD pro Unze im 1. Quartal 2020 auf 1.358 USD pro Unze im 1. Quartal 2023 (plus 35 %). Doch trotz der negativen Trends in der Branche gelang es Agnico Eagle Mines, sowohl die eigenen Prognosen als auch die Ergebnisse der Wettbewerber zu übertreffen. Im 1. Quartal 2023 lag der AISC bei 1.125 USD. Im 2. Quartal 2023 lagen die Gesamtinvestitionskosten (TCC) bei 840 USD pro Unze und damit besser als die Prognose von 25 USD, während AISC auf nur 1.150 USD pro Unze stieg. Und auch damit hat man sowohl Nemount (ASIC-Anstieg um 13 % auf 1.376 USD) und Barrick (AISC-Anstieg um 10 5 auf 1.370 USD) outperformt. Daher liegt die operative Marge von Agnico bei rund 28,17 %, verglichen mit 15,64 % bei Newmont und 26,69 % bei Barrick.

Was unsere übliche Gold-Top-Stocks-Auswahl angeht,

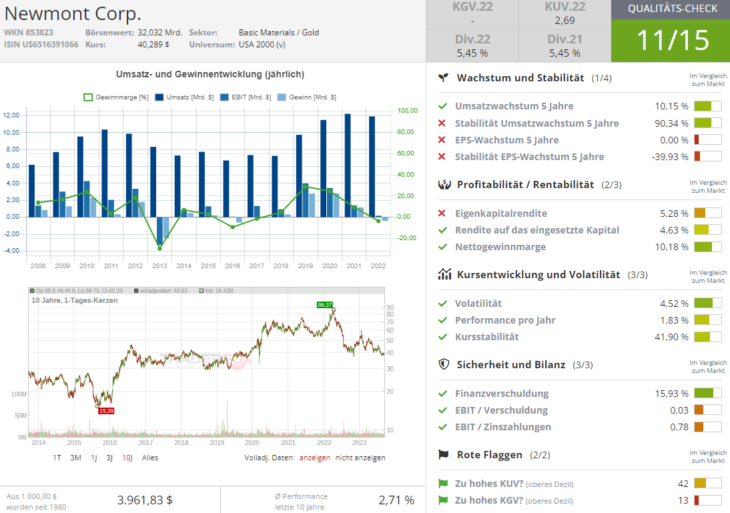

so hat sich hier im Großen und Ganzen Nichts verändert. Wir halten weiterhin die Aktie des größten Goldproduzenten Newmont (NEW), für eine gute Idee, um die mögliche Volatilität-Zunahme auf den Märkten Richtung Ende 2023 zu spielen. Anzumerken ist hier auch, dass NEM eine sehr nette Dividende i.H.v. rund 5,45 % zahlt, was schon bald einen oder anderen risikoscheuen Dividendenjäger anlocken könnte.

Barrick Gold (GOLD) - die heutige Nummer drei strebt danach, das wertvollste Goldminenunternehmen der Welt zu sein. Der Konzern betreibet Gold- und Kupfermienen sowie Entwicklungsprojekte in 13 verschiedenen Ländern Nord- und Südamerika, Afrika, Papua-Neuguinea und Saudi-Arabien. Somit verfügt man über eine starke geographische Diversifikation. Dabei konzentriert man sich auf den Betrieb von sog. Tier-One-Bergbauanlagen. Dies sind Anlagen, die in der Lage sind: mehr als 500.000 Unzen Gold pro Jahr zu produzieren und mind. 10 Jahre aktiv zu bleiben. Dies ist eine strategische Herangehensweise, die langfristig in kleinere Betriebskosten und folglich höhere Profitabilität mündet. Gleichzeitig ist man in der Lage, über lange Zeit kontinuierlich große Mengen an Gold abzubauen, was zu Planungssicherheit beiträgt. Und so rechnet Barrick damit, dass man bis 2030 auf eine durchschnittliche Goldproduktion von 5 Millionen Unzen kommt.

Streaming-Konzern 1

Die Nummer vier ist die Aktie von Franco-Nevada (FNV). Und in diesem Fall haben wir keinen klassischen Goldproduzenten. Das Beteiligungsunternehmen ist zugleich ein Streaming-Konzern mit Fokus auf Gold. Im Portfolio hat man gleich mehrere Unternehmen aus der ganzen Welt in verschiedenen Phasen des Goldabbaus, von der Exploration bis zur Produktion. Gleichzeitig besitzt man auf der ganzen Welt Anlagen und verwaltet entsprechende Lizenzen. So minimiert man direkte Risiken, die mit dem eigentlichen Goldabbau verbunden sind. Gleichzeitig unterstützt man die jeweiligen Goldproduzente, sodass man letztendlich einen Prozentsatz der Mineralproduktion erhält oder das Recht bekommt, Edelmetalle wie Silber, Gold, Platin etc. zu einem voreingestellten günstigeren Preis zu kaufen.

Streaming-Konzern 2

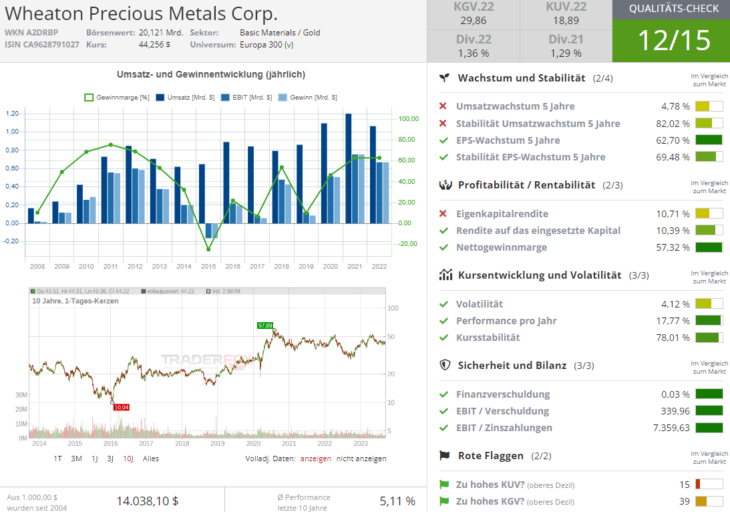

Die Nummer fünf ist Aktie von Wheaton Precious Metal (WPM). Das Unternehmen ist ebenfalls eine Streaming-Gesellschaft. Die Haupteinnahmequelle ist der Verkauf von Silber, Gold, Palladium und Kobalt. Man kauft die Rohstoffe günstig von Bergbauunternehmen, um sie weiterzuverkaufen. Im Gegenzug finanziert man die Minenunternehmen im Voraus. So hat man eine Win-Win-Situation. Goldproduzente kommen an das Geld heran und Streaming-Konzerne wie Wheaton und Franco-Nevada (FNV) bekommen dafür Edelmetalle zu niedrigen Preisen die in der Regel etwa 5-20 % unter den aktuellen Handelspreisen liegen.

ETF-Auswahl

Schließlich haben die Anleger die Möglichkeit den Gold-Preis-Trend über die ETFs zu spielen. Die Auswahl ist hier ebenfalls sehr groß und vielfältig. Sollte man sich also für diese Option entscheiden, so wäre der Blick Richtung SPDR Gold Shares (GLD), iShares Gold Trust (IAU) und VanEck Vectors Gold Miners ETF (GDX) nicht verkehrt.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von