Tracking Anlagetrend Wasseraufbereitung: Branchennews und Top-Stocks, die man kennen sollte!

Liebe Leser,

Wasseraufbereitung ist eine Trendrichtung, deren Entwicklung auf natürlichen Faktoren basiert und deren Servicedienstleistungen für die moderne Welt genau wie die Abfallbeseitigung unabdingbar sind. Genau dies garantiert eine kontinuierlich hohe Nachfrage, die mit dem Wachstum der Weltbevölkerung kontinuierlich zunimmt. Hinzu kommen solche Belastungsfaktoren wie die schon bekannte Industrialisierung und Urbanisierung, was die Nachfrage nach Wasser zusätzlich katalysiert. Der moderne Lifestyle lässt schon jetzt erahnen, dass der Wasserbedarf sowie das Bedürfnis nach den dazugehörigen Modernisierungsarbeiten in den Industriestaaten zukünftig zunehmen werden.

Explizit positive Impulse erwartet man von Inflation Reduction Act u.a. zur Erneuerung, Modernisierung und Ausbau der US-Infrastruktur. Weitere positive Impulse dürfte die allgemeine Digitalisierung haben. US-amerikanische Wasserbetriebe testen schon jetzt bspw. den Einsatz der Künstlichen Intelligenz, um weniger verschwenderisch mit den Wasserressourcen umzugehen und, um seine Kunden besser und effektiver bedienen zu können. Das wichtigste Stichwort lautet hier wohl digitales, proaktives Wassersystemmanagement. Immer mehr Unternehmen beginnen, Plattformen zu nutzen, um die Wasserqualität zu erhöhen, den Wasserverbrauch zu überwachen, die Kosten zu kontrollieren und die Reichweite zu erweitern. Der ganze Ablauf wird gleichzeitig automatisiert, was neben den Wachstumschancen auch weitere Einsparungspotenziale offenbart. Dies ist die globale Story, die diese Trendrichtung begleitet.

.png)

https://viz.traderfox.com/peer-group-tabelle/US30057T1051/DI/evoqua-water-technologies-corp/aktien-7871008-1156317-68196-3339100-67394-68069-16717621-7874426-417104-68606-3551277-7871868-63672-4855962

Das neue Börsenjahr startete für Anlagetrend Wasseraufbereitung mit gleich mehreren positiven News. Einerseits ist es die Nachricht über Xylem (XYL), der sich dafür entschieden hat, sich breiter aufzustellen und wird daher den ebenfalls in den USA ansässigen Wasserdienstleister Evoqua Water Technologies (AQUA) für 7,5 Mrd. USD übernehmen. Der Kaufpreis wird mit eigenen Aktienbezahlt, sodass AQUA-Aktionäre dadurch mit 25 % an XYL beteiligt werden.

Die Übernahme macht auf jeden Fall Sinn, denn während Xylem vor allem Pumpen, Ventile und Messgeräte für die Wasserindustrie herstellt, bietet Evoqua Wasserdienstleistungen für Kommunen und Industrieunternehmen an, etwa Filter- und Desinfektionssysteme. Damit vervollständigen sich beide Produktangebote, was XYL zukünftig erlauben wird, eine deutlich breitere Marktpositionierung einzunehmen und die Reichweite des neuen komplettierten Produktangebots zu vergrößern. Der Konzern selbst geht davon aus, dass man dadurch in der Lage sein wird, Jahresumsatz von mehr als 7 Mrd. USD (Umsatz 2021: 5,20 Mrd. USD) zu realisieren. Gleichzeitig erwartet man in den nächsten drei Jahren Kosteneinsparungen von 140 Mio. USD aufgrund von Synergieeffekten, was ebenfalls positiv zur operativen Performance beitragen sollte.

Dies ist eine Gute Nachricht auch deswegen, weil der Konzern im abgelaufenen dritten Quartal 2022 u.a. wegen gestiegener Kosten Einbußen beim Gewinn hinnehmen musste. Dennoch gelang es XYL mit besser als erwarteten Zahlen aufzuwarten, was zuversichtlich stimmt. Der Q3-Umsatz stieg ja im Vergleich zum Vorjahreswert um 9,1 % auf 1,48 Mrd. USD (Konsens: 1,34 Mrd. USD). Das EPS von 0,79 USD fiel ebenfalls besser als die erwarteten 0,66 USD aus. Im Anschuss hat der Konzern auch die EPS-Prognose angehoben und rechnet nun mit 2,65-2,75 USD statt 2,50-2,70 USD (Konsens: 2,60 USD), bei einem organischen Umsatzwachstum von etwa 9-10 %.

Was Xylem selbst angeht, so ist ein internationaler Anbieter von Wasseranlagen und -technologien. Dazu gehören bspw. Wasserpumpen und UV-Desinfektionsanlagen. Hervorzuheben wäre die Tatsache, dass das Wasseraufbereitungs- und spezielle Reinigungsequipment nicht nur in Industrieländern stark gefragt ist. Vor allem Emerging Markets wie Asien und Afrika haben in diesem Zusammenhang aufgrund oftmals veralteter Leitungssysteme erheblichen Nachholbedarf, wo XYL entsprechend gute Wachstumschancen haben dürfte. Immerhin ist die Gesellschaft in mehr als 150 Ländern der Welt aktiv. In den USA könnte aber die Nachfrage nach den entsprechenden Infrastrukturlösungen ebenfalls massiv zunehmen. Und Xylem ist ja führend bei Produkten wie Pumpstationen, Bohrloch-Pumpen, Abwasser-Reinigungs- und Desinfektions- und Trinkwasseraufbereitungs-systemen und digitalen Plattformlösungen, mit denen sich der Wasserverbrauch optimieren und ressourcen-schonender gestalten lässt. Dabei adressiert man sowohl Industrieunternehmen als auch den Kommunalen und Öffentlichen Sektor. Entsprechend ist die Wahrscheinlichkeit hoch, dass auch Xylem in diesem Zusammenhang neue Großaufträge verbuchen könnte.

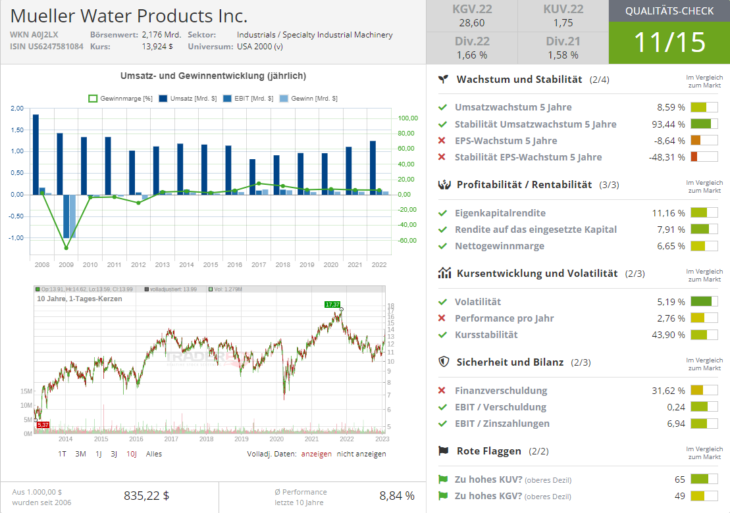

Was weitere positive News angeht, so sind es v.a. besser als erwarteten Zahlen bei den bereits oft thematisierten Unternehmen wie Pentair (PNR), Danaher (DHR) und Mueller Water Produkts (MWA). Dies passiert vor dem Hintergrund einer stark angeschlagenen charttechnischen Situation bei MWA und PNR, was beide Werte bei einer freundlicheren Marktstimmung in eine nachhaltigere Erholungsbewegung versetzen könnte.

Das mit rund 2 Mrd. USD kapitalisierte Unternehmen Mueller Water Produkts (MWA) produziert und vertreibt Kupfer-, Messing-, Aluminium- und Kunststoffprodukte in den USA, UK, Kanada, Südkorea, aber auch dem Nahen Osten, China und Mexiko. Darüber hinaus verkauft es Stahlrohre, Messing- und Kunststoffarmaturen, Tempergussfittings und -armaturen sowie Sanitärspezialitäten und liefert Wasserrohre. Kunden sind Großhändler in der Sanitär- und Kältetechnik, Händler in der Fertighaus- und Freizeitfahrzeugindustrie, Baustoffhändler und Hersteller von Klimaanlagen (OEMs). Wie der Konzern meldete, stieg der Q1-Umsatz im Vergleich zum Vorjahreswert um 15,6 % auf 314,8 Mio. USD (Konsens: 288,91 Mio. USD). Das EPS von 0,13 USD fiel ebenfalls besser als die erwarteten 0,08 USD aus.

Als Wachstumstreiber fingert hier der bis zuletzt andauernde Bauboom in den USA, zu deutlich höheren Materialkosten. Während Mueller Industries mit einigem Gegenwind durch steigende Zinssätze, geopolitische Störungen und Inflationsdruck konfrontiert ist, ist der Konzern für ein anhaltendes langfristiges Wachstum weiterhin gut positioniert ist, so der CEO. Die meisten Geschäftsbereiche des Unternehmens bleiben mit gesunden Auftragsbeständen an der Kapazitätsgrenze. In der Zwischenzeit verfügt das Unternehmen mit einer makellosen Bilanz über die finanzielle Flexibilität, um in sein eigenes Geschäft zu reinvestieren und strategische Akquisitionsmöglichkeiten zu nutzen, wenn sie sich ergeben, führte er weiter aus. Und so hat man im Anschluss die FY23-Usatzprognose auf 1,33 Mrd. USD (Umsatz 2022: 1,25 Mrd. USD) angehoben.

Was Pentair (PNR), angeht, so war es in der Vergangenheit ein diversifiziertes Industriekonglomerat. Das Unternehmen hat dann aber sein Segment Technical Solutions (Elektrosparte) ausgegliedert und ist heute als reines Wasserlösungsunternehmen tätig. Man ist im Groben in drei Bereich aufgeteilt: Aquatic Systems, Filtration Solutions und Flow Technologies. Mit einem breit gefächerten Angebot von Wasserpumpen, Filtern und Systemlösungen unterstützt Pentair jeden Schritt in der Wasseraufbereitung und der Ver- und Entsorgung. Hinzu kommen technische Produkte wie Gehäuse oder Systemtechnologien für das Wärmemanagement. Zu den Kunden gehören sowohl Baufirmen, Telekommunikationsunternehmen, Stromerzeuger als auch öffentliche Einrichtungen und Gemeinden.

Die Aktie verblieb seit Anfang 2022 in einer Korrektur und anschließend in einer Bodenkonsolidierung, die aber nun vor dem Hintergrund besser als befürchteter Q4-Zahlen beendet zu sein scheint.

Zuversichtlich stimmt hier auch der nach Q4-Zahlen zugenommene institutionelle Support, wobei gleich mehrere Analysten, sich positiv zum Ergebnis geäußert haben und ihre Kursziele für die PNR-Aktie auf bis zu 75 USD (Loop Capital) erhöhten. Was die Zahlen angeht, so blieb der Q4-Umsatz mit 1,04 Mrd. USD (Konsens: 989,55 Mio. USD) auf dem Niveau des Vorjahrs. Das EPS von 0,82 USD fiel ebenfalls besser als die erwarteten 0,79 USD aus. Für 2023 rechnet man mit einem EPS von 3,50-3,70 USD (Konsens: 3,59 USD) bei einem Umsatz von 4,18 Mrd. USD (Umsatz 2022: 4,12 Mrd. USD). Die Prognose mag zwar schwach aussehen, doch sie ist v.a. stabil und könnte vor dem Hintergrund einer sich bessernden Wirtschaftsstimmung als zu konservativ herausstellen, weswegen man die PNR-Aktie zumindest auf der Watchlist behalten sollte.

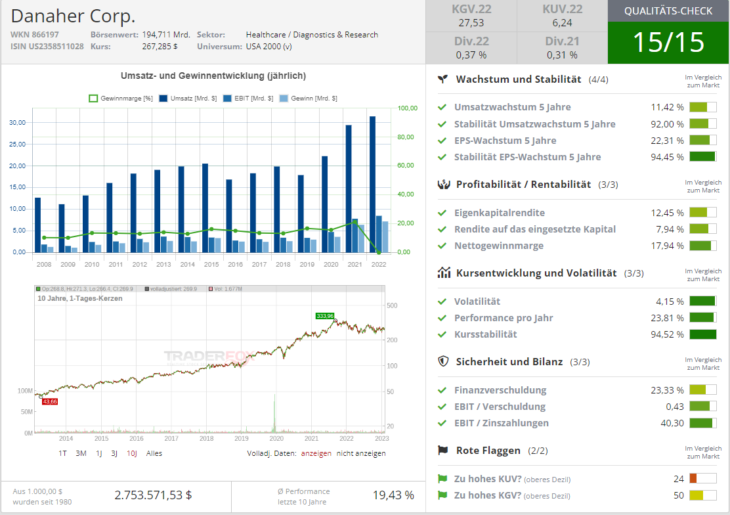

Interessante News haben wir auch beim Unternehmen Danaher (DHR). Das Life-Sciences-Unternehmen hat nach Angaben der, mit der Angelegenheit vertrauten Personen Interesse am Auftragshersteller Catalent (CTLT) bekundet. Es ist jedoch unklar, ob CTLT für ein Übernahmeangebot empfänglich ist; ein Deal stehe nicht unmittelbar bevor, fügten sie hinzu. Insgesamt ist das Gerücht nach den Xylem-Nachrichten positiv zu werten, denn dies könnte im Großen und Ganzen den Anfang einer breiten Konsolidierung der Branche bedeuten; v.a. deswegen, weil gleich mehrere Segment-Player wie Catalent und Co. derzeit richtig stark angeschlagen sind.

Catalent (CTLT) bietet ja Verabreichungstechnologien und Entwicklungslösungen für Arzneimittel, Biologika und Verbrauchergesundheitsprodukte und zählte daher während der COVID-Pandemie zu den Top-Flyern. Dies geschah auch deswegen, weil man in Partnerschaft mit Unternehmen wie Moderna, Johnson & Johnson und AstraZeneca mehr als eine Milliarde Covid-19-Impfstoffe und -Behandlungslösungen hergestellt hat.

Danaher hat sich seit der Ausgliederung seines Industriegeschäftszweigs Fortive im Jahr 2016 zu einem Life-Sciences-Unternehmen entwickelt. Gleichzeitig ist der Konzern für seine Übernahmepolitik bekannt. Doch die letzte Übernahme geschah im Jahr 2021, als man das Unternehmen Aldevron, einen Hersteller von Proteinen für Impfstoffe und Forschung, für 9,6 Mrd. USD gekauft hat. Und so wäre es möglich, dass DHR zur alten Übernahme-Strategie zurückkehren möchte, wobei die Wahl auf angeschlagene Catalent fällt.

Was seine operative Performance angeht, so hat auch Danaher im vergangenen Quartal besser als erwartete zahlen vorgelegt, wobei die Analysten sich zufrieden zeigten und die Kursziele auf bis zu 321 USD (Baird) erhöhten. Der Q4-Umsatz stieg dabei im Vergleich zum Vorjahreswert um 2,7 % auf 8,37 Mrd. USD (Konsens: 7,88 Mrd. USD). Das EPS von 2,87 USD fiel ebenfalls besser als die erwarteten 2,51 USD aus. Der Umsatz mit Atemwegstests bei der im Jahr 2016 übernommenen Cepheid, der bei über 1 Mrd. USD lag, übertraf ebenso die Prognose. Für das Gesamtjahr 2023 rechnet das Unternehmen mit einem Anstieg des Umsatzes im Basisgeschäft im hohen einstelligen Bereich. Und damit scheint auch diese Story langfristig intakt zu sein.

Abschließend lässt sich erwähnen, dass sich der Wassertrend auch über Aktien mittel- und kleinkapitalisierter Konzerne wie Essential Utilities (WTRG), Middlesex Water (MSEX), Gorman-Rupp (GRC), Consolidated Water (CWCO), Stantec (STN), California Water (CWT), American States Water (AWR), The York Water Company (YORW), Algonquin Power & Utilities Corp (AQN) etc. hervorragend spielen lässt.

Was uns angeht, so favorisieren wir weiterhin die Aktien des Big-Caps American Water Works (AWK). Interessant wäre aber auch das Unternehmen Xylem (XYL), v.a. nach der Übernahme von Evoqua Water Technologies (AQUA).

Konservative Anleger sollten dabei eher Richtung einiger Wasser-ETFs, wie Invesco Global Water ETF (PHO), First Trust Water ETF (FIW) etc. schauen.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: Keine Eigenposition

& Profi-Tools von

& Profi-Tools von