Portfoliocheck: CVS Health wird immer billiger. Und Primecap greift dankbar zu!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Howard B. Schow, Mitchell J. Milias und Theo A. Kolokotrones gründeten 1983 Primecap Management und führen das Unternehmen noch heute gemeinsam. Primecap betreut einige Fonds für Vanguard, wie den Vanguard Primecap Core Fund, den Vanguard Capital Opportunity Fund und den Vanguard PRIMECAP Core Fund. Darüber hinaus "leisten" die sich drei eigene Primecap Odyssey Fonds, mit denen sie ihre eigenständigen Anlagestrategien verfolgen.

Dabei geht Primecap Management stets nach einem festen Anlageschema vor:

1. Zunächst erfolgt der Blick auf das Fundamentale. Weniger auf die rückwärtsgewandte Bewertung, sondern vielmehr auf die langfristigen Wachstumsaussichten, die durch neue Produkte, Veränderungen der Branchenbedingungen oder ein neues Management befeuert werden können. Hier suchen sie dann nach einer Diskrepanz zu den aktuell vorherrschenden Erwartungen des Marktes gegenüber den "wahren" Perspektiven.

2. Primecap Management zielt nicht auf kurzfristige Chancen, sondern investiert mittel- und langfristig. Mindestens drei bis fünf Jahre sollten es schon sein und sie kaufen sich daher bei Unternehmen ein, von denen sie sich in diesem Zeitraum eine Outperformance gegenüber dem Markt erwarten.

3. Einen besonderen Wert legt man auf eine individuelle Entscheidungsfindung. Man sucht einen Macher an der Spitze des Zielunternehmens, nicht ein Komitee oder eine gemeinsam verantwortliche Gruppe.

4. Am Ende steht, ganz selbstverständlich, die Frage der Bewertung. Sie ist der Schlüssel für erfolgreiche Investitionsentscheidungen und Primecap sucht nach einer möglichst hohen Diskrepanz zwischen dem ermittelten fairen Wert des Unternehmens und der gegenwärtigen aktuellen Marktbewertung. Ein gutes Unternehmen wird nur dann zu einem guten Investment, wenn man es auch günstig genug kaufen kann.

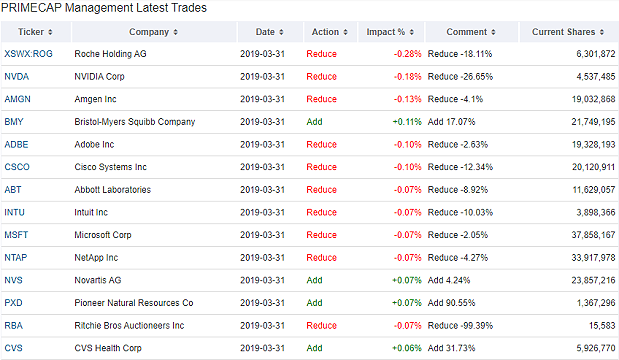

Primecap Managements Käufe und Verkäufe

Primecap hat im ersten Quartal 2019 einige kleinere Veränderungen im Portfolio vorgenommen und dabei generell etwas Geld vom Tisch genommen. Bei den High-Tech-Werten hat man sich anteilig von ein paar Aktien von Chiphersteller NVIDIA getrennt und auch bei Adobe, Cisco Systems, Intuit, Microsoft und NetApp war man moderat auf der Verkäuferseite.

Die stärkste Auswirkung hatte die 18-prozentige Reduzierung bei Roche und auch die 4-prozentige Reduzierung bei Amgen fiel stärker ins Gewicht, nachdem man hier bereits im Vorquartal den Bestand deutlicher verringert hatte. Auf der anderen Seite hat man im Pharma- und Gesundheitsbereich Bei Bristol-Myers Squibb um 17 Prozent aufgestockt, bei Novartis um 4,25 Prozent und bei CVS Health um fast ein Drittel.

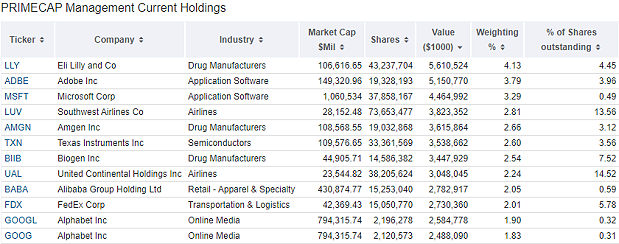

Primecap Managements Portfolio

Zum Ende des ersten Quartals 2019 war das Portfolio von Primecap Managament vor allem von fünf Sektoren geprägt. Technology war mit 34 Prozent der stärkste Brocken, gefolgt von Healthcare (26%) und Industrials (18%). Die Plätze wieder getauscht haben die zyklischen Konsumwerte (10%) und Financial Services (9,5%) und Consumer Cyclical (9%).

Das Portfolio ist breit aufgestellt und Eli Lilly ist mit gut 4 Prozent weiterhin die größte Position. Adobe folgt mit 3,8 Prozent und es schließen sich Microsoft (3,3%) und SouthWest Airlines (2,8%) an. Amgen ist mit 2,65% etwas abgerutscht und Biogen deutlicher auf 2,54%. Damit gab es keine Veränderung bei den größten Positionen, abgesehen von der Reihenfolge.

CVS Health gehört trotz der Aufstockung nicht zu den größten Positionen im breit aufgestellten Portfolio von Prime Cap. Würde der Kurs sich wieder in Richtung seines vor vier Jahren erreichten Allzeithochs aufmachen, wäre das sicherlich anders. Denn dazu müsste er sich in etwa verdoppeln.

Aktie im Fokus: CVS Health Corp.

Die Gründung des Ursprungsunternehmens Melville Corp. liegen 56 Jahre zurück und seitdem hat sich CVS Health durch Fusionen und Übernahmen zu einem der dominierenden US-Gesundheitskonzerne entwickelt. Es ist eine wirklich Wachstums- und Erfolgsgeschichte und wirft seit vielen Jahren stattliche Gewinne und Dividenden ab. Daher zählt CVS Health auch bei den Dividendenfans und Einkommensinvestoren zu den beliebtesten Aktien.

Allerdings zählen am Ende nicht nur vereinnahmte Dividenden, sondern die Gesamtrendite aus Kursentwicklung und Dividenden entscheidet, ob sich ein Investment gelohnt hat. Und da trüben sich Ergebnisse merklich ein, denn seit dem Allzeithoch im Jahr 2015 hat sich der Kurs mehr als halbiert. Das ist für Anleger eine neue Erfahrung, denn zuvor konnte sich der Kurs in zwölf Jahren annähernd verzehnfachen. Was also ist passiert?

Genau diese Frage wird sich Primecap auch gestellt haben, denn die Value Investoren sind nicht dafür bekannt, sich wegen des Prinzips Hoffnung einzukaufen, sondern nur nach gründlicher Analyse und darauf aufbauenden berechtigten Aussichten auf deutliche Kurssteigerungen auf mittlere und lange Sicht.

CVS ist in einem wachsenden Markt aktiv. Die Menschen werden immer älter und ihre Ausgaben für Nahrungsergänzungsmittel, Vitaminpräparate und Medikamente steigen stetig an. In den USA steigen zudem die Bevölkerungszahlen weiter an, so dass es immer mehr Menschen gibt und diese leben immer länger.

Über Jahre gab es eine starke Konzentrationswelle im Apotheken und Drogeriemarkt und CVS gehörte zu den aktivsten Konsolidierern. Die Länden unter dem Namen CVS/pharmacy schossen wie Pilze aus dem Boden und bieten neben verschreibungspflichtigen auch freiverkäufliche Medikamente an, Nahrungsergänzungsmittel, Vitaminpräparate und ähnliches. Das Angebot ist eine Mischung aus Apotheke und Drogerie und selbst Socken und Nahrung kann man in vielen Läden kaufen. CVS ist damit zu einer Art gesundheitseinzelhandelsunternehmen geworden.

Doch es stößt zunehmend an die Grenzen des Wachstums uns sieht sich mit ganz ähnlichen Problemen konfrontiert wie Starbucks oder McDonalds. Denn irgendwann haben die Läden den Markt durchdrungen und jeder neue Standort gewinnt nicht mehr nur neue Kunden hinzu, sondern nimmt den bestehenden Läden einen Teil ihrer Kunden weg. Diese Kannibalisierungseffekt reduziert die Margen und den Umsatz je Fläche und macht das Unternehmen auch für die Franchisenehmer unattraktiver.

Mit der Ausweitung des Angebotsspektrums hat CVS gegengesteuert, aber nun ist es ja nicht gerade so, als hätte der Einzelhandel nur auf einen weiteren Anbieter gewartet, der eine Art Supermarktkonzept anbietet mit angeschlossener Apotheke. Das ist weder innovativ noch besteht hier große Nachfrage, denn dieses Spektrum haben die Einzelhandelskonzerne bereits für sich selbst entdeckt und CVS würde nur in einen weiteren hart umkämpften, margenschwachen Markt vordringen.

Doch CVS sieht sich weiteren Herausforderungen gegenüber. Da sind zum einen die politischen Implikationen, denn nicht erst seit dem letzten US-Präsidentschaftswahlkampf zwischen Donald Trump und Hillary Clinton sind die hohen und steigenden Gesundheitskosten in den Fokus politischer Auseinandersetzungen geraten. "Obama Care", wie die staatliche Gesundheitsvorsorge betitelt wird, ist in den USA noch ein eher unbekanntes Konzept und auch nur in Grundzügen mit unserer gesetzlichen Krankenversicherung zu vergleichen. Und steht immer wieder unter Beschuss seitens der Republikaner und Präsident Trump, die dieses System am liebsten ganz abschaffen wollen. Zumindest unternehmen sie immer wieder neue Anläufe, es zu unterminieren und auszuhöhlen. Politische Reformen sind daher eine ständige Bedrohung, denn sie sind ein angenehmes Mittel für Politiker, da sich kaum ein Bürger über sinkende Medikamentenpreise aufregen würde.

Nun sind die Angebote von CVS nicht gerade unique und die Wettbewerber bieten ganz ähnliche Angebote. Der starke Konkurrenzdruck führt zu Margenerosion und zu allem Überfluss wächst der Marktanteil durch den Onlinehandel kontinuierlich an. Vor allem die Übernahme der Versandapotheke Pillpack durch Amazon jagte geradezu eine Schockwelle durch die Branche, denn Amazon sichert sich zumeist schnell einen erheblichen Marktanteil, wenn man denn erstmal ernsthaft angetreten ist. Einfach, indem man mit sehr niedrig bepreisten Angeboten die Platzhirsche überrollt und ihnen die Kunden abluchst – zumal durch die Prime-Mitgliedschaft ohnehin schon viele Kunde bei Amazon sind und sich somit gar nicht erst an einen anderen Anbieter gewöhnen müssen. Sie kaufen lediglich weitere Produkte bei ihrem bevorzugten Onlinehändler ein. Soweit ist es bei Amazon und seinen Pharmaplänen noch nicht, aber die Bedrohung schwebt wie ein Damoklesschwert über der Branche.

"Deine Marge ist meine Chance."

(Jeff Bezos)

Die alternde Gesellschaft bietet aber für CVS nicht nur Vorteile und Chancen, sondern bringt auch Risiken und Probleme mit sich. Eines dieser Probleme heißt LTC, Long-Term-Care. Im Bereich der Langzeitpflege steigen die Kosten schneller an, als sie durch Einnahmen gedeckt werden können. Ob Krankenkassen, Versicherungsanbieter oder andere Gesundheitsanbieter, sie stehen alle vor diesem Problem und auch bei CVS hat diese Sparte vor einigen Monaten wieder einmal die Quartalsergebnisse verhagelt. Wann immer Abschreibungen und Rückstellungen erforderlich wurden, haben sie sich bisher immer nur als Ad-hoc-Lösungen und allenfalls kurzfristige Pflaster herausgestellt. Sie stellen eine dauerhafte Herausforderung dar und diese Aussichten belasten den Kurs zusätzlich.

CVS und der gewagte große Schritt

Was man nicht behaupten kann ist, dass CVS sich nicht um Lösungen bemühen würde. Und so hat man viel Geld in die Hand genommen und den Krankenversicherungsanbieter Aetna übernommen. Dabei werden zwei völlig unterschiedliche Angebote miteinander kombiniert, die allerdings zumindest aus derselben Branche kommen. Am Ende soll aus CVS ein breiter aufgestellter Gesundheitskonzern werden und durch die Integration und Ergänzung von Abläufen erwartet man hohes Einsparpotenzial sowie eine Verbesserung der Angebots- und Dienstleistungspalette für die Kunden. Für das erste Quartal vermeldet CVS hier, dass man sich in der Spur befinde, das gesetzte Ziel von 300 bis 350 Millionen Dollar zu erreichen und darüber hinaus möglicherweise sogar das angepeilte Ziel von 750 Millionen Dollar für 2020 übertreffen könnte.

Was auf der einen Seite vernünftig klingt, hapert an der Umsetzung. Noch. Denn die Integration gestaltet sich schwieriger als gedacht und nimmt mehr Zeit in Anspruch, als man sich vorgestellt hatte. Zumal die anderen Herausforderungen sich ja nicht einfach eine Auszeit nehmen und auf CVS warten. Und dann ist da noch die hohe Verschuldung, die sich CVS für die Übernahme aufgebürdet hat. Und hohe Schulden sind immer eine Achillesferse. Denn sie müssen auch dann bedient werden, wenn die Geschäfte schlechter laufen und die Umsätze und Gewinne hinter den Erwartungen zurückbleiben. Die Aussicht auf sinkende Zinsen in den USA wirkt hier als entspannend, auf der anderen Seite ist der Grund für die neu entflammte Zinssenkungsphantasie, dass die Konjunktur zunehmend Bremsspuren aufweist. Ein erkennbar zweischneidiges Schwert…

CVS Health Hub

Größte Hoffnungen setzt CVS auf das neue Angebot CVS Health Hub, das erst durch die Kombination mit Aetna überhaupt möglich wurde. Nach erfolgreichen Pilotversuchen an mehreren Standorten sollen bis 2021 etwa 1.500 solcher Gesundheitsknotenpunkte entstehen.

Das Konzept umfasst das Angebot von Gesundheitsdiensten, Wellnessprodukten und personalisierter Pflege, das an die CVS-Apotheke vor Ort angedockt ist.

Die Angebote zielen auf chronischen Konditionsmangel, Diabetes, Bluthochdruck, Schlafprobleme und weitere Probleme, wo ein Arztbesuch etwas "overdessed" erscheint. Hinzu kommt eine lizenzierte Ernährungsberatung, was besonderen Sinn macht, da einige der vorgenannten Probleme auf Essstörungen zurückzuführen sind. Besonderen Charme bietet das Ganze, weil es ergänzend auch als Onlineangebot an die Kunden gebracht werden soll.

Die teure Übernahme von Aetna ist daher auf kurze Distanz betrachtet ein großer Brocken, der nur schwer zu schultern ist und die Bilanz auf Jahre negativ belastet. Als Gegenpart zu der drückenden Verschuldung stehen aber signifikante Einsparpotenziale und ein gegenüber der Konkurrenz breiteres Angebotsspektrum als integrierter Gesundheitsanbieter. Auf mittlere und lange Sicht dürfte sich der Schachzug für CVS auszahlen und am Ende zu höheren Margen und Gewinnen führen.

Die Risiken bei CVS sind bekannt und offensichtlich, die Chancen werden noch unterschätzt bzw. nicht gewürdigt. Primecap positioniert sich frühzeitig, um die sich auf mittlere und lange Sicht abzeichnenden überdurchschnittlichen Renditen einfahren zu können. Und genau für diese ist Primecap Management seit Jahrzehnten bekannt…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von