10 potenzielle Tenbagger nach dem Peter Lynch Screening!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Peter Lynch gilt als einer der besten Investoren aller Zeiten. Als Manager des Magellan-Fonds von Fidelity gelang ihm in den Jahren 1977 bis 1990 eine jährliche Durchschnittsrendite von 29,2 % - ein Rekord, der bis heute von keinem anderen offenen Investmentfonds erreicht wurde. Zum Vergleich: Der S&P 500 erzielte in dieser Zeit eine jährliche Rendite von nur etwa 10 %. Das Volumen des zuvor noch unbekannten Fonds ist unter Lynch als Manager von 18 Mio. USD auf über 14 Mrd. USD gestiegen.

Peter Lynch hatte das Ziel, sogenannte Tenbagger-Aktien zu finden, also Aktien mit dem Potenzial sich zu verzehnfachen. Er kauft erfolgreiche und moderat bewertete Firmen und gibt diesen dann mindestens drei Jahre Zeit, sich zu entwickeln. Am besten gefallen Peter Lynch Aktien, die sich abseits des Lärms der Wall Street befinden und nicht unbedingt in der breiten Öffentlichkeit diskutiert werden. Auch rät er Anlegern, sich an den Grundsatz "Kaufe nur, was du auch kennst" zu halten. Eine fundierte Kenntnis über das Geschäftsmodell der Aktien ist eine Grundvoraussetzung. Eines der Beispiele in Lynchs Buch "One Up On Wall Street" ist sein Investment in die damals noch unbekannte Kette Dunkin‘ Donuts, deren Aktie er als junger Investor kaufte, da er begeisterter Stammkunde in den Donutläden war. Dunkin‘ Donuts gehört neben Ford Motor, Philip Morris, Taco Bell und Fannie Mae zu den weit über 100 Tenbaggern von Peter Lynch. Hinzu kommen unzählige andere Aktien, die sich vervielfacht haben. Er ist davon überzeugt, dass wir als Privatanleger höhere Renditen erzielen können als professionelle Fondsmanager, da die Privatanleger weiter weg vom Lärm der Wall Street sind und deshalb nicht so einfach von ihrer Investmentstrategie abgelenkt werden.

Neben Logik und Branchenkenntnis, die Lynch als Hauptfaktoren für das Aufspüren von Tenbaggern bezeichnet, spielen selbstverständlich auch fundamentale Kennzahlen eine Rolle in seiner Analyse. Neben einem starken Gewinn- und Umsatzwachstum achtet er bei den Tenbagger-Kandidaten auf eine moderate Bewertung und eine solide Bilanz.

Das Tenbagger-Screening

In unserem Tool aktien RANKINGS, dem führenden Aktien-Screener von TraderFox, darf ein Template zu der Strategie von Peter Lynch natürlich nicht fehlen. Mithilfe weniger Klicks kannst du dir die aktuellen Aktien anzeigen lassen, die die folgenden von Peter Lynch betrachteten Kriterien erfüllen:

- Das PEG-Ratio stellt sicher, dass Wachstum und Bewertung in einem angemessenen Verhältnis stehen. Es ergibt sich, indem man das aktuelle KGV durch das Gewinnwachstum teilt. Eine Bewertung von 1 gilt als fair, niedrigere Bewertungen gelten als günstig. Da Peter Lynch zwar Bewertungen unter 1 bevorzugte, teilweise jedoch auch Aktien mit einem höheren PEG-Ratio im Portfolio hatte, setzen wir die Grenze bei 1,5. Wir betrachten die für die Berechnung des PEG-Ratios die Gewinne je Aktie (Earnings per share, EPS) der letzten vier Quartale (TTM).

- Das durchschnittliche Gewinnwachstum (EPS) der letzten zwei Jahre muss über 15 % und maximal bei 40 % liegen. Lynch bevorzugte erfolgreiche Firmen, die ihre Gewinne stetig steigern können.

- Die Verschuldung der Firma darf nicht zu groß sein. Das Fremdkapital/Eigenkapital-Ratio muss unter 0,4 liegen. Peter Lynch empfiehlt Firmen mit einer hohen Verschuldung zu vermeiden. Insbesondere zyklische Firmen mit hoher Verschuldung können in schwierigen Konjunkturphasen sehr schnell Probleme bekommen.

- Das Umsatzwachstum der letzten 5 Jahre muss größer als 5 % p.a. sein. Damit wird sichergestellt, dass erfolgreiche Firmen im Depot landen, denen es gelungen ist, mindestens moderat zu wachsen.

Da unser Tool frei parametrisierbar ist, kannst du selbstverständlich auch mit anderen Grenzwerten experimentieren oder weitere fundamentale und technische Kennzahlen hinzufügen. Insgesamt stehen in dem Screener weit über 100 Kriterien zur Verfügung, nach denen über 15.000 Aktien gescannt werden können. aktien RANKINGS ist für Kunden des TraderFox Morningstar-Datenpakets verfügbar, welches bereits für 19 € monatlich erhältlich ist und zudem vollen Zugriff auf das TraderFox Aktien-Terminal beinhaltet!

Tipp: Als TraderFox-Kunde findest du den vollständigen Report zu den aktuellen Peter Lynch Aktien täglich aktualisiert in unserem digitalen Kiosk!

In diesem Artikel möchte ich 10 Aktien vorstellen, die aktuell in unserem Peter Lynch Screening weit oben stehen!

Teradyne

Den US-amerikanischen Hersteller von Testsystemen habe ich bereits im August letzten Jahres in einem Artikel zu den Top Aktien nach dem Peter Lynch Screening vorgestellt. Ein Investment zu diesem Zeitpunkt hätte sich durchaus gelohnt – der Kurs hat seither um über 40 % zugelegt. Doch Teradyne ist nach wie vor spannend. Als Marktführer im Bereich Testsysteme für die Halbleiterindustrie profitiert man vom Boom der Branche. Laut Angaben des Unternehmens werden ca. 50 % aller weltweiten Halbleiter durch Teradyne-Geräte getestet! Das Segment Semiconductor Test machte im vergangenen Geschäftsjahr rund 72 % des Umsatzes aus. In diesem Segment stellt Teradyne fünf Hauptfamilien von Testgeräten her, die als die Serien "J750", "FLEX", "UltraFLEX", "Eagle" und "Magnum" bekannt sind. Diese Prüfgeräte werden von Halbleiterherstellern zum Testen und Klassifizieren der einzelnen ungehäusten Stücke ("Dies") auf einem fertigen Halbleiter-Wafer verwendet und anschließend zum erneuten Testen der Teile verwendet, sobald sie in ihr Chipgehäuse eingesetzt werden. Das Segment Systems Test ist mit einem Anteil von 13 % am Umsatz das zweitwichtigste Standbein von Teradyne und umfasst die Entwicklung von Geräten für Speicher- und Systemtests, Instrumententests für Verteidigung und Luft- und Raumfahrt sowie Leiterplattentests. Die Bereiche Industrial Automation und Wireless Tests machen mit 9 % bzw. 6 % kleinere Umsatzanteile aus. Durch zahlreiche Übernahmen von HighTech-Unternehmen aus dem Robotik-Bereich dürfte man auch im Bereich Industrial Automation in den kommenden Jahren mit dem Gewinnen von Marktanteilen rechnen.

In den vergangenen fünf Jahren ist der Umsatz von Teradyne um 13,7 % p.a. gewachsen, während der Gewinn je Aktie sogar um 36,9 % p.a. stieg. Bei einer hohen Eigenkapitalquote von 63 % weist Teradyne eine hervorragende Eigenkapitalrendite von 33,2 % auf. Der Piotroski F-Score von 8/9 deutet auf eine hohe Bilanzqualität hin. In den kommenden drei Jahren rechnen die Analysten mit zweistelligen Wachstumsratenbeim Umsatz und Gewinn. Im TraderFox Wachstums-Check erzielt Teradyne aufgrund des starken Wachstums und der anhaltenden Aufwärtstrends 13/15 Punkte!

MYR Group

Auch über die MYR Group hat TraderFox in den vergangenen Monaten des Öfteren berichtet. Die Baufirma aus Henderson, Colorado befindet sich bereits seit einigen Monaten weit oben in unserem Peter Lynch Screening. Bei der MYR Group handelt es sich um eine Holdinggesellschaft mit 12 Tochtergesellschaften, welche als Anbieter für Elektroinfrastruktur tätig sind. Das Unternehmen sorgt für Beleuchtung auf Straßen, Brücken, in Tunneln und Gebäuden und schließt Solar- und Windanlagen ans Netz an. Die Gruppe unterteilt ihr operatives Geschäft in zwei Segmente, die jeweils rund die Hälfte des Umsatzes einbringen. Das Segment Transmission and Distribution umfasst die Verteilung, Wartung und Instandhaltung von Stromnetzen, während der Bereich Commercial and Industrial die Elektroinfrastruktur für Verkehrsinfrastrukturprojekte umfasst. Hier werden beispielsweise Brücken oder Flughäfen mit der nötigen Infrastruktur ausgestattet. Somit ist man bestens positioniert, um von steigenden Infrastrukturinvestitionen und Investitionen in "grünen Strom" unter US-Präsident Biden zu profitieren. In den vergangenen Monaten gewann das Unternehmen immer mehr Solarpark- und Windbetreiber als Kunden, was aufgrund langer Wartungsverträge für langfristige, wiederkehrende Einnahmen sorgt.

Seit Beginn der Pandemie befindet sich die Aktie der MYR Group im steilen Aufwärtstrend und erreichte in den vergangenen Monaten ein Allzeithoch nach dem anderen. Von rund 16 USD im März 2020 ging es auf über 100 USD herauf. In den vergangenen fünf Jahren ist der Umsatz des Unternehmens um 16,2 % p.a. gestiegen, während der Gewinn je Aktie sogar um 21,5 % p.a. zulegte. Der Piotroski F-Score von 7/9 deutet auf eine äußerst solide Bilanzqualität hin. Im TraderFox Wachstums-Check kommt die Aktie der MYR Group auf 12/15 Punkte.

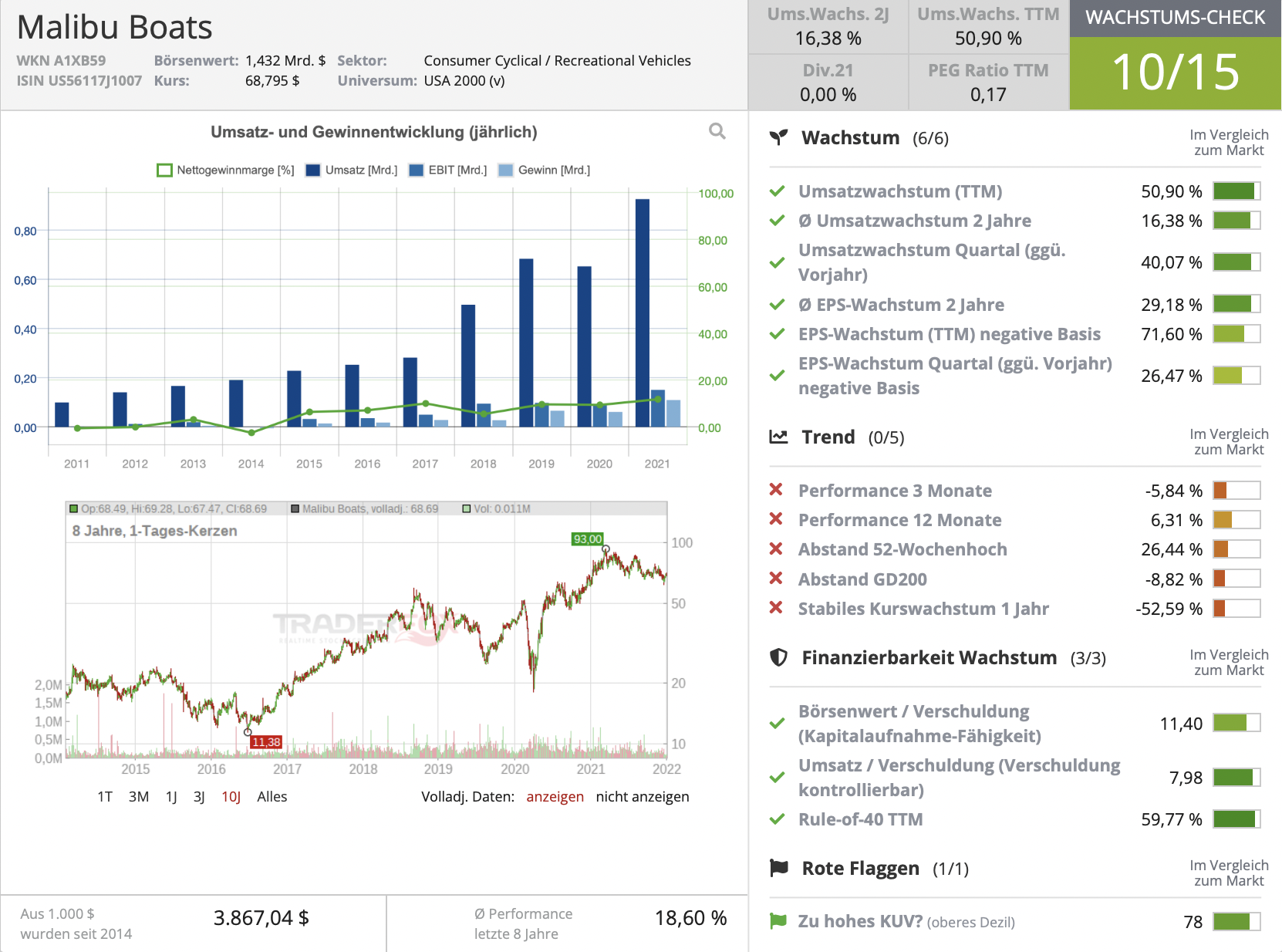

Malibu Boats

Malibu Boats gilt als der weltweit führende Anbieter von Schleppbooten, die speziell für Wassersportaktivitäten wie Wasserski, Wakesurfen und Wakeboarden ausgelegt sind. Das Unternehmen erzielt rund die Hälfte seines Umsatzes (52 %) durch den Verkauf von Sportbooten der Marken Malibu und Axis. 26 % bzw. 22 % des Umsatzes erzielt man durch den Verkauf von Booten für Fischer und Angler (Maverick, Cobia, Pathfinder und Hewes) sowie durch den Verkauf von Freizeitbooten aus dem Luxussegment durch die Marke Cobalt. Rund 93 % des Umsatzes erzielte Malibu Boats im letzten Jahr in den USA. Infolge der Pandemie erlebte die Nachfrage nach Freizeitbooten ähnlich wie die Nachfrage nach Camping-Produkten einen Boom. Auch die heißen Sommermonate in den USA in diesem Jahr haben den Trend befeuert.

Das Unternehmen ist fundamental hervorragend aufgestellt. Im TraderFox Qualitäts-Check erreicht man 14/15 Punkte durch gute Wachstumszahlen, eine hohe Profitabilität sowie eine moderate Verschuldung. Im TraderFox Wachstums-Check hingegen erreicht die Aktie nur 10/15 Punkte, da sich die Aktie seit fast einem Jahr trotz der guten Geschäftsentwicklung in der Konsolidierung befindet. Die Wachstumsaussichten sind stark: Der Umsatz von rund 930 Mio. USD im Jahr 2021 soll bis 2024 auf 1,42 Mrd. USD steigen. Zudem soll der Gewinn je Aktie von 5,23 USD auf 8,62 USD steigen. Das KGV22 liegt dennoch bei unter 10 – die Bewertung erscheint also sehr günstig! Dennoch sollten die Risiken beachtet werden: Als Hersteller von Freizeitbooten ist Malibu Boats äußerst zyklisch und das Geschäft unterliegt einer starken Saisonalität.

UFP Industries

Der Name des mit 5,7 Mrd. USD bewerteten Unternehmens aus Grand Rapids, Michigan steht für United Forest Products. Wie der Name bereits vermuten lässt, ist UFP in der Holzindustrie tätig. Man beschäftigt sich mit der Herstellung und Vermarktung von Holz und Holzalternativen für Baumärkte, Konstruktionsholz und technischen Komponenten für die Fertighausindustrie, speziellen Holzverpackungen, und Schutzverpackungen. UFP Industries erzielt rund 97 % des Umsatzes in den USA und unterteilt sein Geschäft in drei Segmente. Das Segment Retail (42 % des Umsatzes) bedient Kunden, die sich aus nationalen Baumärkten, einzelhandelsorientierten regionalen Holzlagern und bauunternehmerorientierten Holzlagern zusammensetzen. Das Segment Industrial (21 % des Umsatzes) umfasst Kunden aus der Industrie und der Landwirtschaft, die Paletten, Spezialkisten und Holzkisten für den Versand und den Materialtransport verwenden. Das Segment Construction (33 % des Umsatzes) umfasst Kunden aus dem Bausektor. Die restlichen 4 % des Umsatzes erwirtschaftet das Unternehmen durch andere Aktivitäten.

Der Umsatz des Unternehmens steigt seit rund 10 Jahren stetig an, mit Ausnahme eines Rückgangs im Geschäftsjahr 2019. In den vergangenen fünf Jahren stieg der Umsatz um durchschnittlich 12,3 % p.a., wobei der Gewinn je Aktie sogar um 14,6 % p.a. zunahm. Dabei operiert man weiterhin mit einer relativ engen Nettogewinnmarge von knapp 4 %. Für das Gesamtjahr 2021 erwarten die Analysten einen Umsatz von 8,07 Mrd. USD, welcher in den Folgejahren etwas geringer ausfallen dürfte. Der Gewinn je Aktie für das Gesamtjahr wird auf 7,40 USD geschätzt und dürfte entgegen des Umsatzes durch erwartete Margensteigerungen bis 2023 auf 8,20 USD steigen. Im TraderFox Wachstums-Check erreicht UFP Industries durch ein gutes Wachstum und einen positiven Trend aktuell 14/15 Punkte.

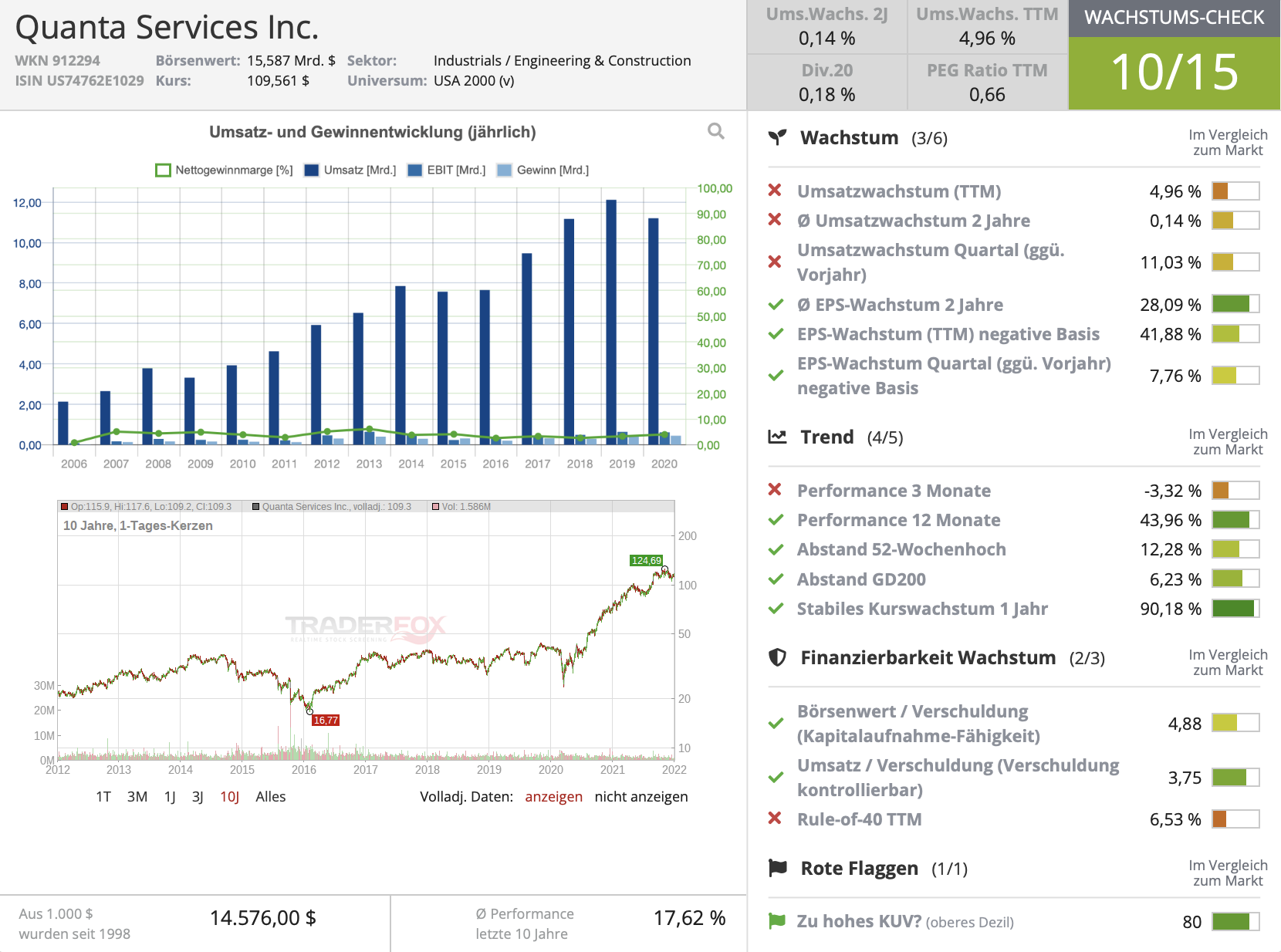

Quanta Services

Quanta Services ist ein führender US-Anbieter von Vertragsdienstleistungen, der voll integrierte Infrastrukturlösungen für Firmen anbietet. Das Unternehmen ist auf die Errichtung von Solar- und Windparks sowie Energiespeicher-Kapazitäten spezialisiert. Zum Leistungsangebot des Konzerns zählen der Aufbau, die Installation, Instandhaltung und Reparatur von Energieinfrastrukturen. Des Weiteren erteilt das Unternehmen Genehmigungen im Bereich Glasfaserkommunikation und stellt damit einhergehend Dienstleistungen in den Bereichen Aufbau, Beschaffung, Errichtung und Wartung zur Verfügung. Der Marktführer im Bereich Elektro-Infrastrukturlösungen könnte in den kommenden Jahren von den massiven Investitionen (insbesondere in die Solarenergie) durch die Biden-Administration profitieren. Mit dem Wiedereinstieg in das Pariser Klimaabkommen hat der US-Präsident hohe Investitionen in den Kampf gegen den Klimawandel angekündigt. So sollen neben Steuererleichterungen von 320 Mrd. US-Dollar für Solar-Paneele, Wind-Energie und die Dämmung von Häusern 500 Mrd. USD in den Kampf gegen den Klimawandel gesteckt werden. Quanta Services ist zwar auch im Öl- und Gassegment tätig, der Bereich Electric Power Infrastrucutre wird jedoch immer wichtiger und wächst, während das Oil and Gas Segment des Unternehmens schrumpft. Tatsächlich machte der Bereich Electric Power Infrastrucutre 2020 rund 70 % des Umsatzes aus, während man 30 % des Umsatzes im Segment Oil and Gas Infrastructure erzielte.

Nach einem pandemiebedingten Umsatzrückgang im Jahr 2020 erwarten Analysten einen 60 %igen Umsatzanstieg bis 2023. Der Gewinn je Aktie soll 2023 bereits 90 % höher sein als noch 2020. Die Aktie hat sich in den fast zwei Jahren seit dem Corona-Crash mehr als vervierfacht und ist angesichts der starken Wachstumsaussichten mit einem KUV22 von knapp über 1 sowie einem KGV22 von 18 äußerst günstig bewertet. Im TraderFox Wachstums-Check kommt Quanta Services aufgrund des Umsatzrückgangs 2020 und der mäßigen Performance der letzten Monate nur auf einen Score von 10/15.

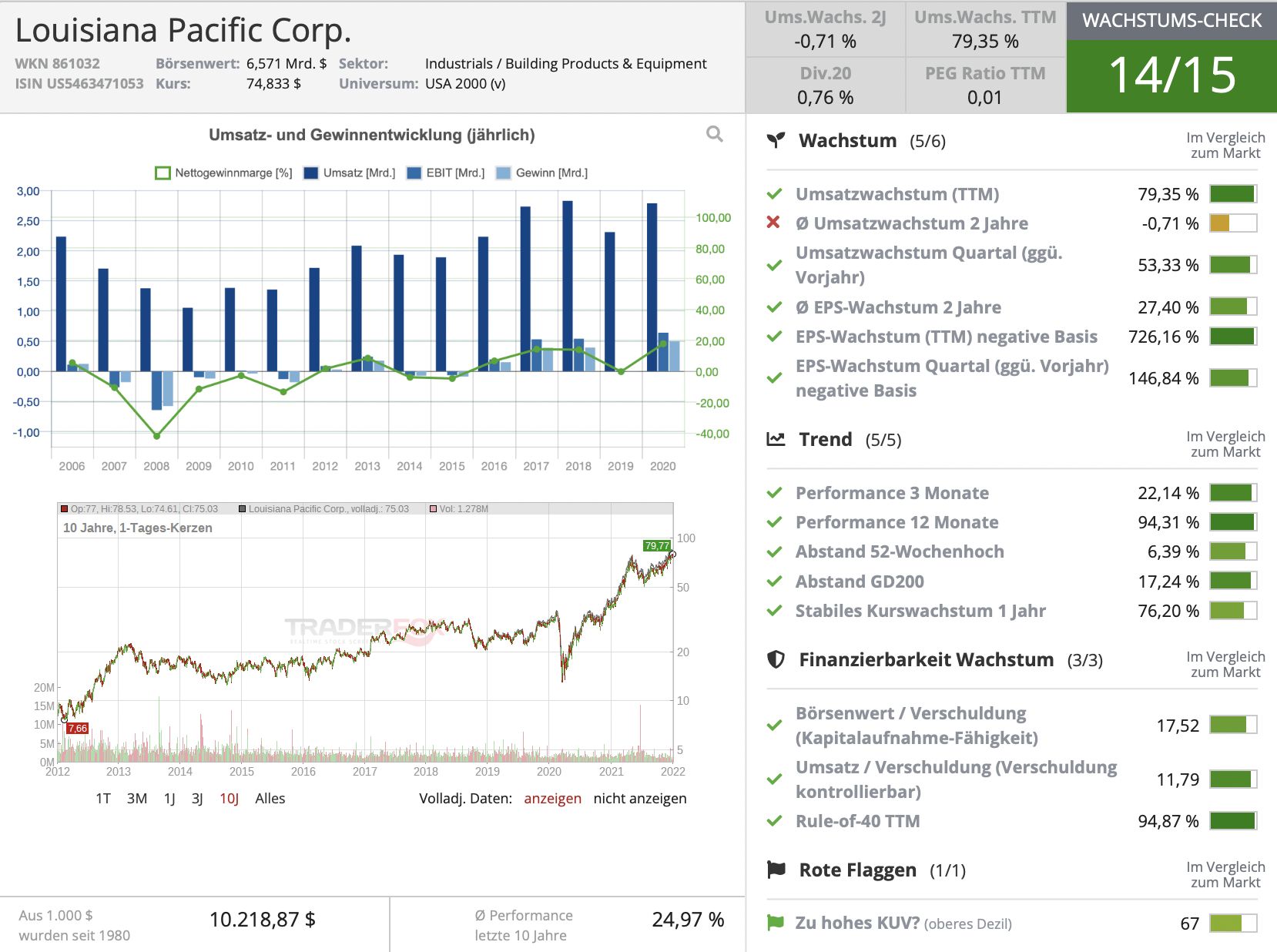

Louisiana Pacific

Mit Louisiana Pacific befindet sich ein weiteres Unternehmen aus dem Holzbereich aktuell weit oben in der Peter Lynch Selection. Es handelt sich um einen führenden US-amerikanischer Hersteller von Baumaterialien. Die Gesellschaft besitzt über 3.700 km² Waldgebiet im Süden der USA und hat weitere 2 Mio. km² in Kanada gepachtet. Zu den Hauptprodukten von Louisiana-Pacific gehören Grobspanplatten, Furnierschichtholz und Spanstreifenhölzer, es wird allerdings auch Holz als Rohprodukt, also unverarbeitet, verkauft. Die Produkte werden hauptsächlich im Neubau, für Reparatur- und Renovierungsarbeiten sowie für Fertighauskonstruktionen verwendet. Neben dem zuletzt wieder deutlich gestiegenen Holzpreis profitiert Louisiana Pacific außerdem vom Immobilienboom in den USA. So konnte die Aktie erst kürzlich ein neues Allzeithoch erreichen.

In den vergangenen fünf Jahren ist der Umsatz von Louisiana Pacific um rund 8,1 % p.a. gestiegen. Die Ergebnisse für das Jahr 2021 werden in kürze veröffentlicht. Analysten gehen von einem Umsatzwachstum von fast 60 % sowie einer Verdreifachung des Gewinns gegenüber 2020 aus. Die Entwicklung in den kommenden Jahren ist stark vom Holzpreis abhängig. Mit einem KGV21 von 5,5 und einem KGV22 von 9 erscheint die Bewertung jedoch sehr günstig. Das Unternehmen schüttet zudem eine Dividende von knapp unter 1 % aus. Im TraderFox Wachstums-Check kommt das Unternehmen aus Portland, Oregon auf 14/15 Punkte.

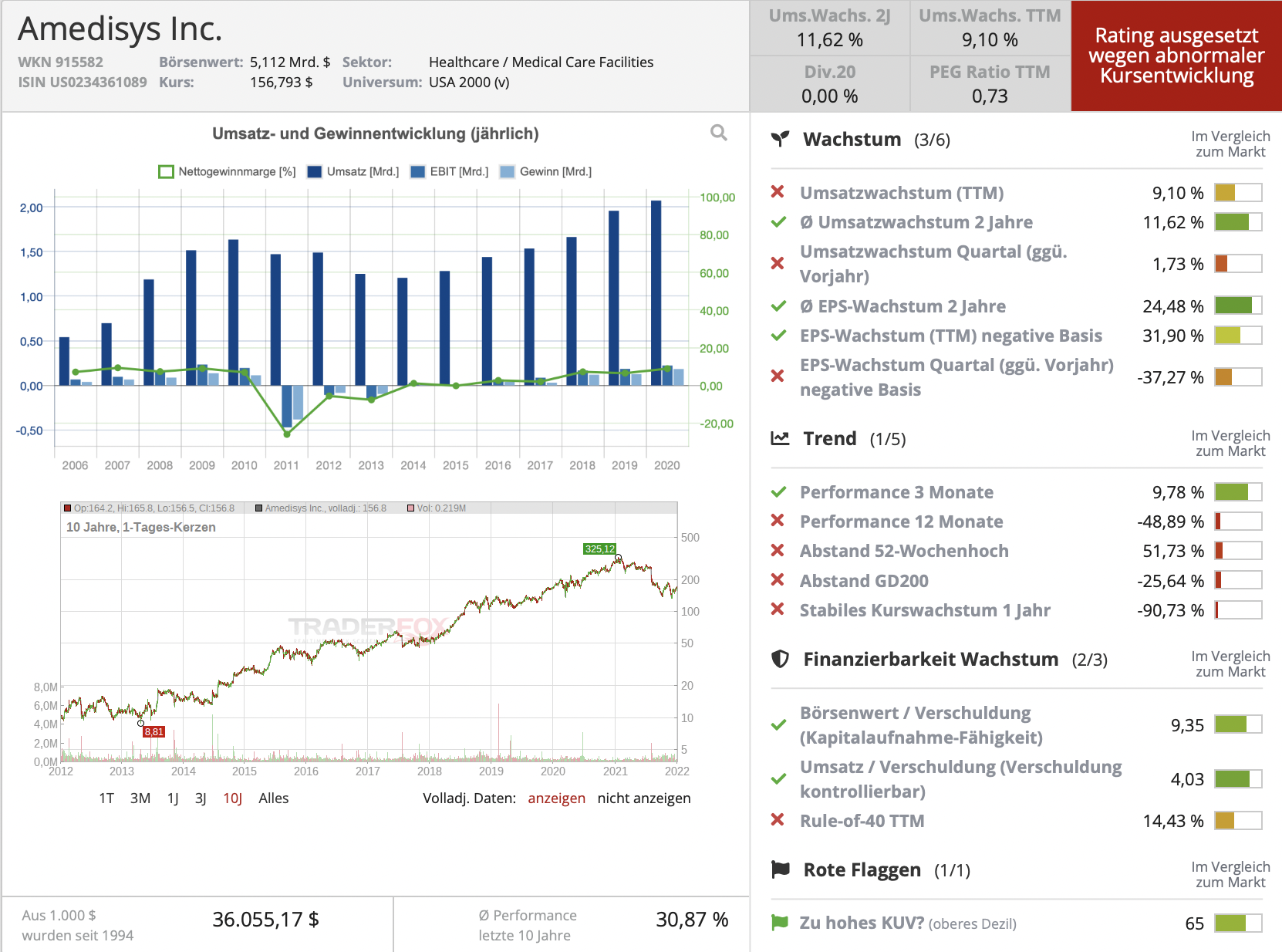

Amedisys

Amedisys ist einer der führenden Pflegedienstleister in den Vereinigten Staaten. Dieser befasst sich mit der Akutversorgung nach schweren Unfällen, Rehabilitationen sowie vor allem auch mit Gesundheitsdienstleistungen in Krankenhäusern, Hospizen und im Bereich der häuslichen Pflege. Das vergangene Jahr war für Anleger mehr als enttäuschend. Die Erwartungen mussten mehrfach nach unten korrigiert werden, was eine Halbierung des Kurses in 2021 zur Folge hatte. Durch eine insgesamt starke fundametale Entwicklung und Wachstumsaussichten durch den demografischen Wandel besteht allerdings Potenzial für den drittgrößten Pflegedienstleister der USA. Amedisys ist in drei Segmenten tätig. Das Segment Home Health (60 % des Umsatzes) erbringt eine Reihe von Dienstleistungen in den Wohnungen von Menschen, die sich von einer Operation erholen, eine chronische Behinderung oder eine unheilbare Krankheit haben oder Unterstützung bei wichtigen persönlichen Aufgaben benötigen. Das Segment Hospice (36 % des Umsatzes) bietet Palliativpflege und Trost für unheilbar kranke Patienten und ihre Familien. Das Segment Personal Care (4 % des Umsatzes) bietet den Patienten Unterstützung bei den wesentlichen Aktivitäten des täglichen Lebens. Das Unternehmen besitzt und betreibt etwa 320 von Medicare zertifizierte Zentren für häusliche Krankenpflege, 180 von Medicare zertifizierte Hospizpflegezentren und etwa 14 Zentren für persönliche Pflege in 39 US-Bundesstaaten und dem District of Columbia.

Amedisys kann seinen Umsatz seit 2014 kontinuierlich steigern. In den vergangen fünf Jahren ist der Umsatz um durchschnittlich 10,1 % per Jahr gestiegen. Das Unternehmen erzielte zuletzt eine Nettogewinnmarge von rund 7,5 %. Die Analysten rechnen in den kommenden Jahren mit stetigem Umsatz- und Gewinnwachstum. So soll der Umsatz von 2020 bis 2023 von 2,07 Mrd. USD auf 2,72 Mrd. USD ansteigen. Der Gewinn je Aktie soll im selben Zeitraum von 5,64 auf 6,53 USD steigen. Fundamental ist das Unternehmen mit einer hohen Profitabilität, einer stabilen Bilanz und geringer Verschuldung sehr gut aufgestellt. Aktuell ist Amedisys mit einem KGV21 von 26 bewertet.

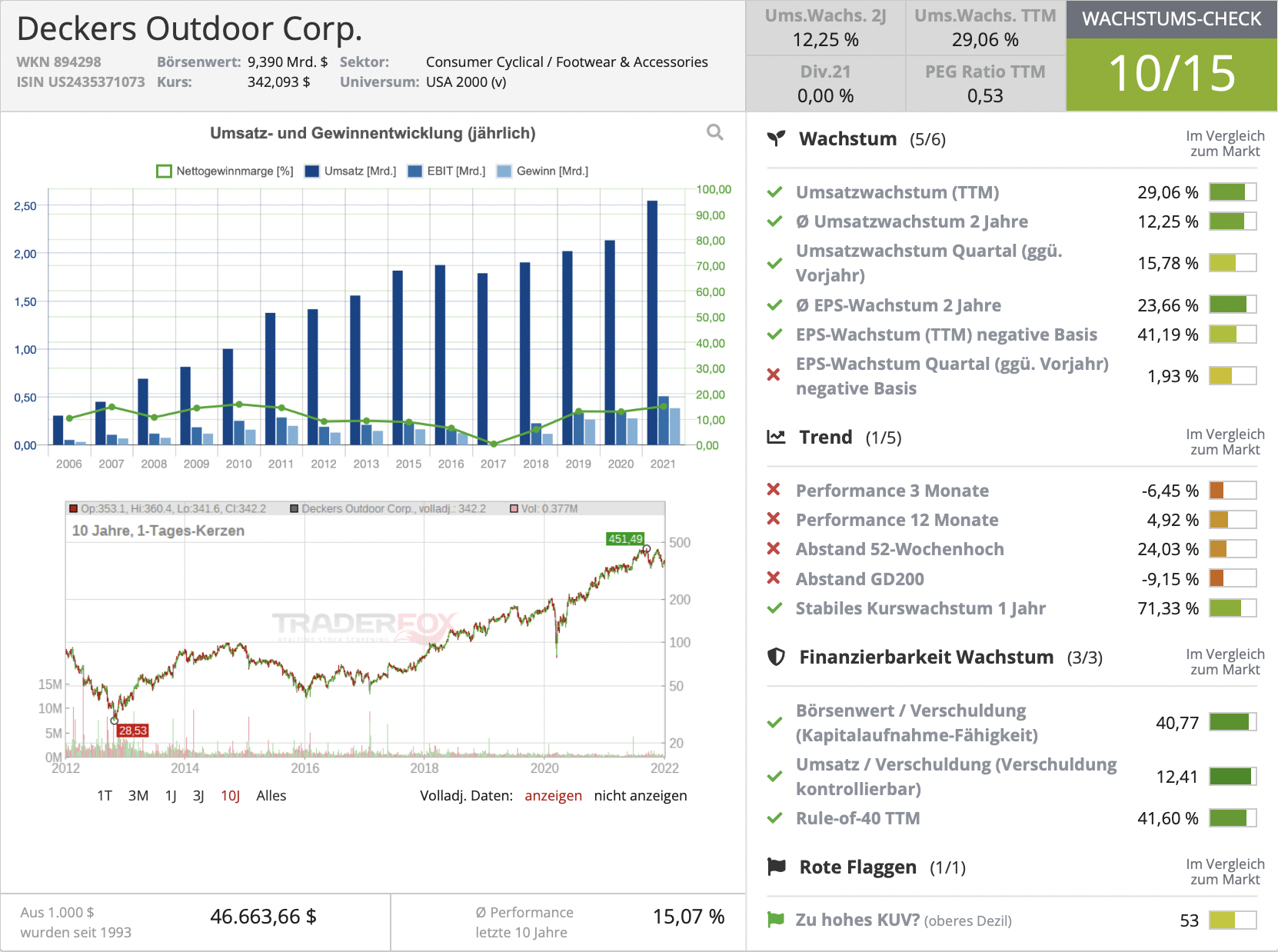

Deckers Outdoor

Die Deckers Outdoor Corp. entwickelt, vermarktet und vertreibt Schuhe für den täglichen Freizeitgebrauch und für sportliche Aktivitäten. Daneben entwickelt und vertreibt das Unternehmen Bekleidung, die jedoch eine kleinere Rolle spielt. Die Marken UGG und Koolaburra bieten Freizeitschuhe und Stiefel an und werden der Kategorie "Fashion Lifestyle" zugerechnet, während die Marken HOKA, Teva und Sanuk Schuhe aus dem Bereich "Performance Lifestyle" anbieten. Letztere eignen sich für leistungsintensive Sportarten und Outdoor-Aktivitäten. Das Unternehmen konnte in den vergangenen Jahren deutlich wachsen, wozu unter anderem der Ausbau des Direct-to-Consumer-Geschäfts beigetragen hat: Im vergangenen Geschäftsjahr wurden rund 42 % des Gesamtumsatzes durch die E-Commerce-Shops und die über 150 Einzelhandelsgeschäfte erzielt. Daneben arbeitet man mit internationalen Einzelhändlern und Vertriebspartnern zusammen. Außerhalb des Direct-to-Consumer-Geschäfts hat Deckers im vergangenen Geschäftsjahr fast 60 % des Umsatzes durch die Marke UGG und 27 % des Umsatzes durch die Marke HOKA erzielt, innerhalb des Direct-to-Consumer-Geschäfts wird dies leider nicht ausgewiesen.

Das von Corona geprägte Geschäftsjahr 2021 war für Deckers Outdoor das erfolgreichste der Geschichte: Bei einem Umsatzwachstum von fast 30 % vervierfachte sich der Aktienkurs binnen einiger Monate. In den vergangenen fünf Jahren wuchs der Umsatz um durchschnittlich 6,3 % p.a., während der Gewinn je Aktie durch erhebliche Margensteigerungen gar um 29,4 % p.a. anstieg. Für die kommenden drei Jahre erwarten Analysten ein Umsatz- und Gewinnwachstum von durchschnittlich 14 % p.a. Durch einen negativen Trend in den vergangenen Wochen und eine mäßige Performance in den vergangenen 12 Monaten erzielt Deckers Outdoor nur 10/15 Punkte im TraderFox Wachstums-Check. Das KGV22 von 23 ist moderat.

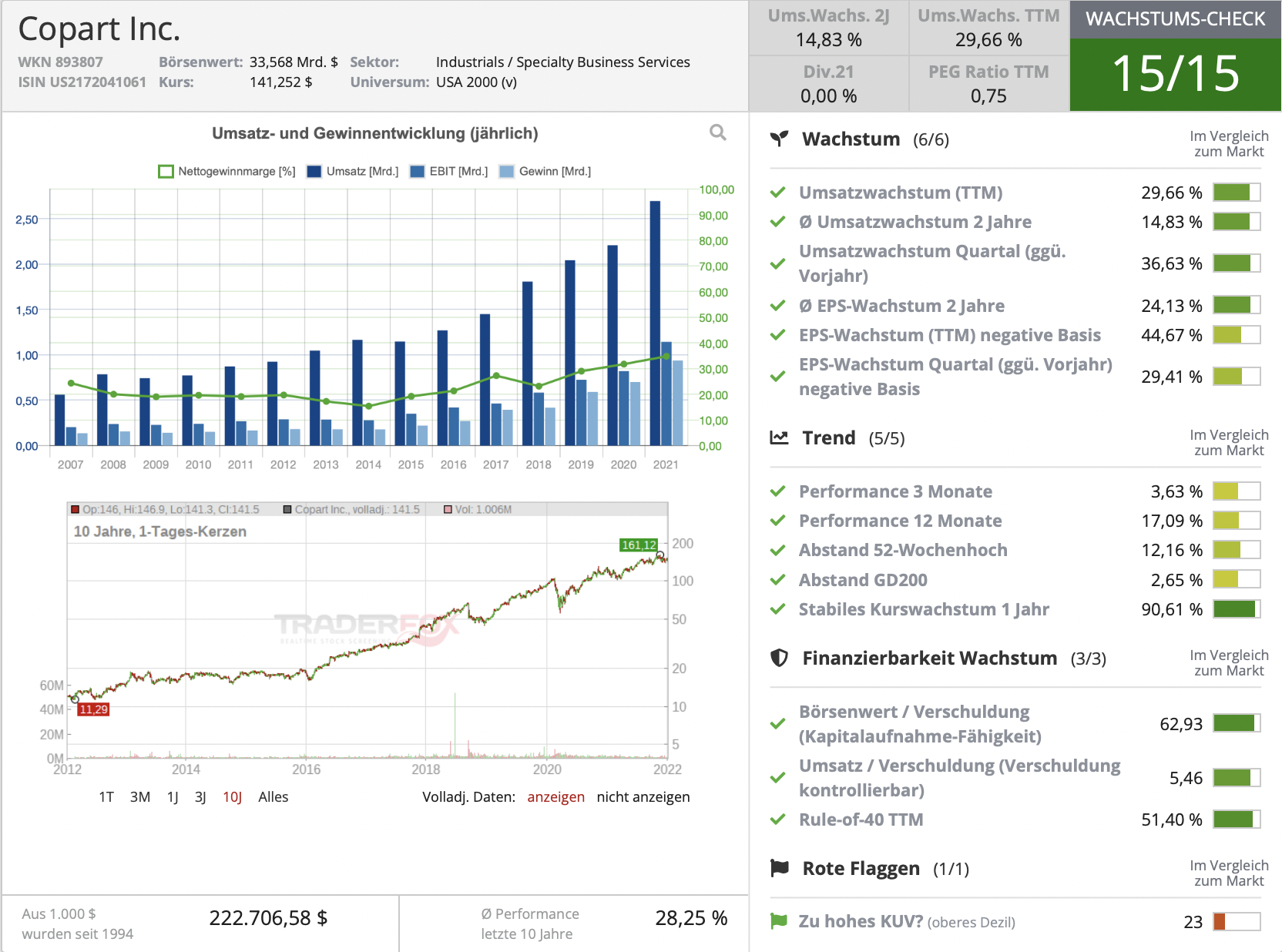

Copart

Copart ist ein globaler Anbieter von Online-Fahrzeugauktionen und Remarketing-Dienstleistungen für Verkäufer von Kraftfahrzeugen, wie z. B. Versicherungs- und Mietwagenunternehmen in 11 Ländern: USA, Kanada, Großbritannien, Deutschland, Irland, Brasilien, Spanien, VAE, Bahrain, Oman und Finnland. Copart hat seinen Hauptsitz in Dallas, Texas, und verfügt über mehr als 200 Standorte auf der ganzen Welt, an denen das Unternehmen mehr als 10.000 Hektar Fahrzeugbestand beherbergt. Copart verkauft Gebraucht-, Großhandels- und Reparaturfahrzeuge in wöchentlichen und zweiwöchentlichen Online-Auktionen an Käufer, die von Verbrauchern bis hin zu Automobilunternehmen auf der ganzen Welt reichen. Das Unternehmen bietet Fahrzeugverkäufern eine Reihe von Dienstleistungen zur Bearbeitung und zum Verkauf von reparablen und titellosen Fahrzeugen über das Internet an, wobei seine patentierte virtuelle Auktionstechnologie namens VB3 zum Einsatz kommt. Zu den Marken von Copart gehören CashForCars.com, CrashedToys und National Powersport Auctions (NPA). Die Branche hat in diesem Jahr insgesamt massiv profitiert, da die Preise für Gebrauchtwagen und Ersatzteile aufgrund der langsameren Produktion von Neuwagen und gestörter Lieferketten nach oben geschossen sind.

Die fundamentale Entwicklung von Copart ist exzellent. In den vergangenen fünf Jahren konnte das Unternehmen Umsatz und Gewinn je Aktie um 16,3 % bzw. 27,4 % p.a. steigern. Im TraderFox Qualitäts-Check kommt gehört Copart mit 15/15 Punkten zu den besten Qualitätsaktien am Markt. Das Unternehmen ist mit einer Nettogewinnmarge von 31,8 % äußerst profitabel und mit einem Piotroski F-Score von 8/9 bilanziell sehr stark aufgestellt. Das starke Wachstum soll Analysten zufolge anhalten: Der Umsatz soll in den kommenden zwei Jahren um rund 30 % steigen, der Gewinn je Aktie um rund 20 %. Im TraderFox Wachstums-Check erreicht Copart 15/15 Punkte. Angesichts der starken Fundamentaldaten und des starken Wachstums ist die Bewertung mit einem KGV22 von 32 moderat.

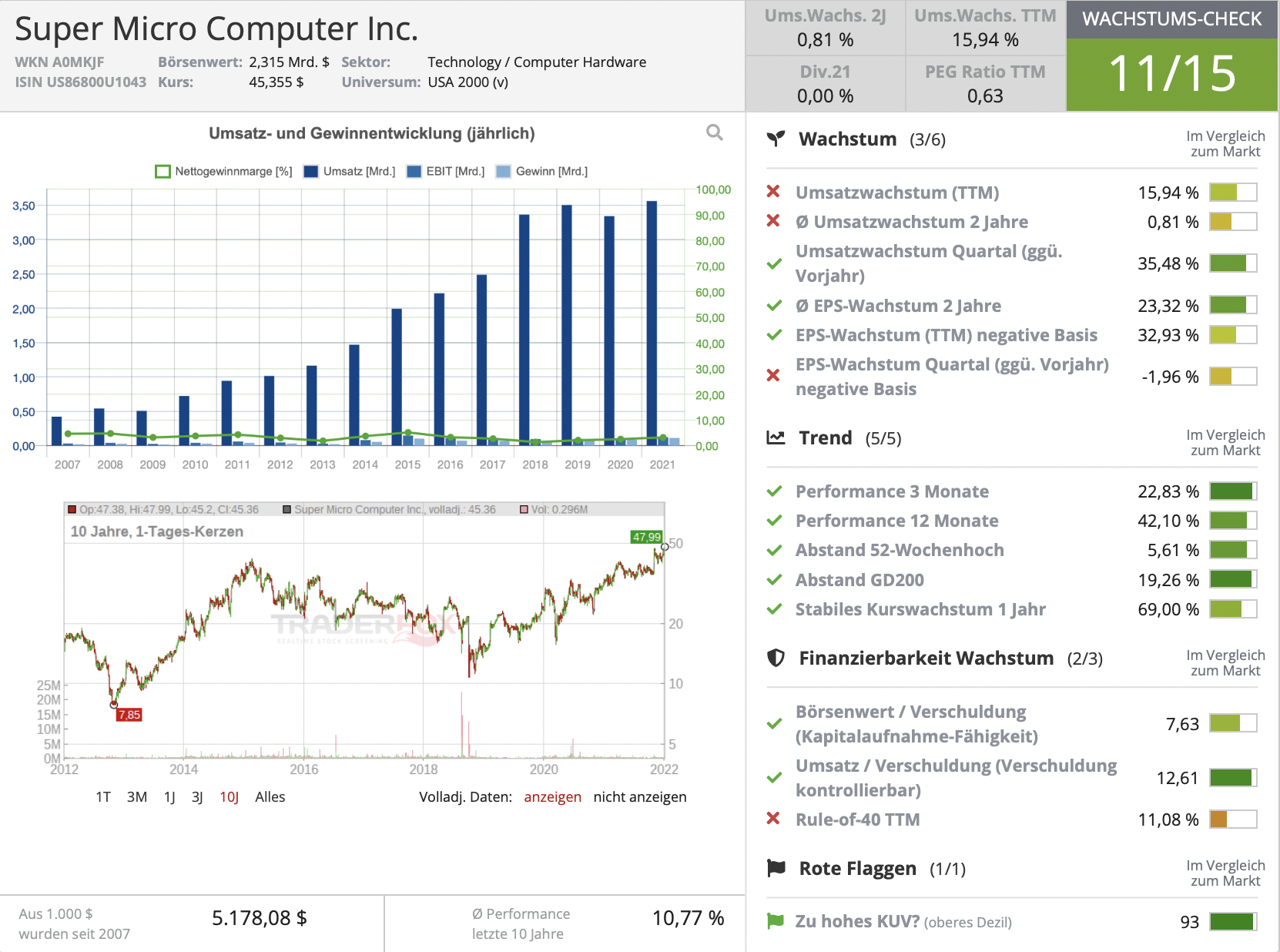

Super Micro Computer

Super Micro Computer ist ein im Silicon Valley ansässiges Unternehmen, das anwendungsoptimierte Server- und Speichersysteme für verschiedene Märkte anbietet, darunter Unternehmensrechenzentren, Cloud Computing, künstliche Intelligenz, die 5G und Edge Computing. Zu den Lösungen des Unternehmens gehören vollständige Server, Speichersysteme, modulare Blade-Server, Blades, Workstations, vollständige Rack-Scale-Plug-and-Play-Lösungen, die vordefinierte und geprüfte vollständige Rack-Lösungen liefern, Netzwerkgeräte, Systemmanagement-Software und Server-Subsysteme. Darüber hinaus bietet das Unternehmen weltweiten Support und Dienstleistungen, um seine Kunden bei der Installation, Aufrüstung und Wartung ihrer Computerinfrastruktur zu unterstützen. Das Unternehmen bietet eine Reihe von Servermodellen und -konfigurationen an, aus denen die Kunden Lösungen für ihre Computeranforderungen auswählen können. Zu seinen Produkten gehören SuperBlade, MicroBlade, SuperStorage, Twin, Ultra Server, GPU oder Accelerated, Data Center Optimized, Embedded und MicroCloud. Das Unternehmen unterteilt sein Geschäft in zwei Segmente: Server and Storage Systems sorgte 2021 für 78 % des Umsatzes, und Subsystems and Accessories sorgte für die restlichen 22 % des Umsatzes. Die Vision von Gründer und CEO Charles Liang ist es, sich von einem klassischen Hardware-Verkäufer zu einem vollständigen IT-Anbieter zu wandeln, der seine Produktlinien bei Software, Services und Switches inzwischen aggressiv vorantreibt.

Der Umsatz des Unternehmens lag im vergangenen Jahr bei 3,56 Mrd. USD. In den vergangenen fünf Jahren ist der Umsatz des Unternehmens um durchschnittlich 9,9 % p.a. gestiegen, während der Gewinn je Aktie "nur" um 7,9 % p.a. zunahm. Doch CEO Liang hat viel vor. Sein Ziel ist es, in den nächsten drei bis sechs Jahren einen Umsatz von 10 Mrd. USD zu generieren, die Margen zu erhöhen und den Cashflow kontinuierlich auszubauen. Aktuell ist die Nettogewinnmarge mit 2,6 % sehr eng. Die Analysten erwarten bis 2023 immerhin einen Umsatz von 4,93 Mrd. USD sowie eine Verdopplung des Gewinns je Aktie. Angesichts dieser Zahlen und der Ambitionen des CEOs scheint die Bewertung sehr niedrig: Das KGV22 liegt bei gerade einmal 14, das KUV22 gar nur bei 0,5. Im TraderFox Wachstums-Check erreicht die Aktie 11/15 Punkte.

Viele Grüße,

Max Henß

Tipp: Das Morningstar-Datenpaket beinhaltet neben unserem Screening-Tool aktien RANKINGS und dem digitalen Kiosk vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

& Profi-Tools von

& Profi-Tools von