3 Qualitätsaktien nach dem Piotroski F-Score

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

der Piotroski F-Score fungiert als Qualitäts-Kennziffer, um unter den Value-Aktien diejenigen mit der höchsten Qualität zu finden und günstige Aktien einer Qualitätsprüfung zu unterziehen. Backtests zeigen eine erstaunliche Outperformance, wenn man den Piotroski F-Score bei Investitionen in Value-Aktien in den letzten 50 Jahren berücksichtigt hätte. In diesem Artikel möchte ich daher die Systematik des Scorings erklären und im Anschluss drei spannende Qualitätsaktien vorstellen, auf die ich durch ihren hohen Score aufmerksam geworden bin.

Wie funkioniert der F-Score?

Der Piotroski F-Score geht auf den Accounting-Professor Joseph Piotroski von der Standford University zurück. Die neun festgelegten Punkte basieren auf den Ergebnissen der Buchhaltung über mehrere Jahre. Wenn das jeweilige Kriterium erfüllt ist, erhält die Aktie einen Punkt. Aktien mit einem Score von 8 oder 9 gelten als besonders stark, wohingegen ein Score von 0 bis 2 gar auf eine drohende Insolvenz hindeuten kann.

Man sollte jedoch bedenken, dass das Scoring nicht auf alle Arten von Unternehmen anwendbar ist – bei Wachstumsaktien sollte man also nicht nur auf Basis eines schwachen Piotroski-Scores pauschal auf eine schlechte Qualität des Unternehmens schließen. Auch kann das Scoring nicht als alleiniger Kaufindikator gesehen werden, da es die Bewertung der Aktie nicht einbezieht. Als Inspiration oder als Teil einer Analyse von Value-Titeln eignet es sich hingegen sehr gut. So entwickelte auch Piotroski das Scoring als Zusatz zu einer Bewertungsmethode, nicht aber als alleinigen Indikator.

Piotroski testete den F-Score im Zeitraum 1976 bis 1996. Das Ergebnis war eine erstaunliche Outperformance von etwa 7,6 % jährlich! Neuere Backtests bestätigen die Outperformance. Es lohnt sich also, einen genaueren Blick auf die Systematik zu werfen. Piotroski unterteilt die neun Punkte des Scorings in drei Kategorien. Die Kennzahlen beziehen sich dabei jeweils auf das gesamte Geschäftsjahr:

Profitabilität

- Positive Kapitalrendite (Return on Assets, ROA): Der ROA ergibt sich aus dem Verhältnis von Jahresüberschuss zum Gesamtkapital. Durch einen positiven Jahresüberschuss wäre das Kriterium also erfüllt.

- Positiver Operativer Cashflow: Dem Unternehmen sind liquide Mittel aus der laufenden Geschäftstätigkeit zugeflossen.

- Ansteigende Kapitalrendite: Die Rentabilität auf Basis des ROA hat sich im Vergleich zum Vorjahr verbessert.

- Operativer Cashflow > Jahresüberschuss: Dieses Kriterium wird genutzt, da sich der Cash Flow durch buchhalterische Tricks nicht so einfach beeinflussen lässt wie der Jahresüberschuss.

Verschuldung, Liquidität und Finanzierung

- Die Verschuldung sinkt: Die Fremdkapitalquote ist gesunken/ die Eigenkapitalquote gestiegen im Vergleich zum Vorjahr.

- Die Liquidität steigt: Die Liquidität 3. Grades (Current Ratio) ist höher als im Vorjahr: Die Kennzahl gibt die Relation zwischen Umlaufvermögen und kurzfristigen Verbindlichkeiten an. Je höher die Liquidität 3. Grades, desto kleiner das Risiko, kurzfristige Verbindlichkeiten aus der Substanz des Unternehmens zahlen zu müssen.

- Keine Aufnahme von neuem Eigenkapital: Die Anzahl der ausstehenden Aktien ist genauso hoch oder kleiner als im Vorjahr. Es hat im vergangenen Jahr keine Verwässerung durch Kapitalerhöhungen stattgefunden.

Operative Effizienz

- Preissetzungsmacht steigt: Die Bruttomarge (Gross Margin) ist im Vergleich zum Vorjahr gestiegen.

- Produktivität steigt: Der Kapitalumschlag (Asset Turnover) ist im Vergleich zum Vorjahr gestiegen. Der Kapitalumschlag setzt den Umsatz in Relation zur Bilanzsumme. Je höher der Wert, desto besser, da ein niedriger Umsatz bei einer hohen Bilanzsumme auf eine geringe Effizienz schließen lässt.

Im Folgenden möchte ich drei Aktien betrachten, die derzeit spannend sind und einen hohen Piotroski F-Score aufweisen. Ich habe die Aktien mithilfe der TraderFox Screening-Software aktien RANKINGS gefunden. Innerhalb weniger Sekunden habe ich so eine Übersicht mit allen Aktien mit einem Score von 8/9 oder 9/9 erhalten.

Tipp: Im TraderFox Aktien-Terminal hast du Zugriff auf Fundamentaldaten zu über 15.000 Aktien. Neben anderen Scoring-Systemen kannst du dir hier auch den Piotroski F-Score zur fundamentalen Aktienanalyse nutzen. Das Aktien-Terminal ist zusammen mit unseren mächtigen Screening-Tools Teil des Morningstar-Datenpakets, das bereits für 19 € im Monat erhältlich ist.

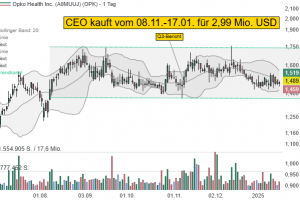

Kulicke & Soffa Industries: KGV von 12 trotz rasantem Wachstum und hoher Qualität

Kulicke & Soffa Industries entwickelt, produziert und vertreibt Anlagen und Geräte für die Montage von Halbleiterbauelementen, einschließlich integrierter Schaltkreise, LEDs und Stromversorgungsmodule. Zudem ist das Unternehmen in der Wartung, Reparatur und Modernisierung der hergestellten Geräte tätig. Die Kunden sind in erster Linie Hersteller von Halbleiterbauelementen, andere Elektronikhersteller sowie Elektronik-Zulieferer der Automobilindustrie, darunter Texas Instruments, Infineon, Samsung und Tesla. Kulicke & Soffa wurde 1951 gegründet, sitzt in Singapur und ist aktuell mit einer Marktkapitalisierung von 3,5 Mrd. USD bewertet.

Das Unternehmen untergliedert seine Aktivitäten in zwei Segmente: Capital Equipment und APS (Aftermarket Products and Services). Das Segment Capital Equipment umfasst die Herstellung und den Vertrieb der Produkte von Kulicke & Soffa und machte im vergangenen Jahr rund 74 % des Umsatzes aus. Hier stellt man in erster Linie Maschinen für die Bereiche Packaging, Bonding und Lithografie her. Das Segment APS umfasst die Wartungs- und Modernisierungsdienstleistungen und war für 26 % des Umsatzes verantwortlich. Capital Equipment ist deutlich zyklischer und volatiler, was daran liegt, dass man in diesem Segment davon profitiert, wenn Halbleiterhersteller ihre Kapazitäten ausbauen und in neue Anlagen investieren. Die APS-Umsätze sind direkter an den Halbleiterbedarf und weniger an Verbesserungen der Produktionskapazitäten durch die Kunden gebunden.

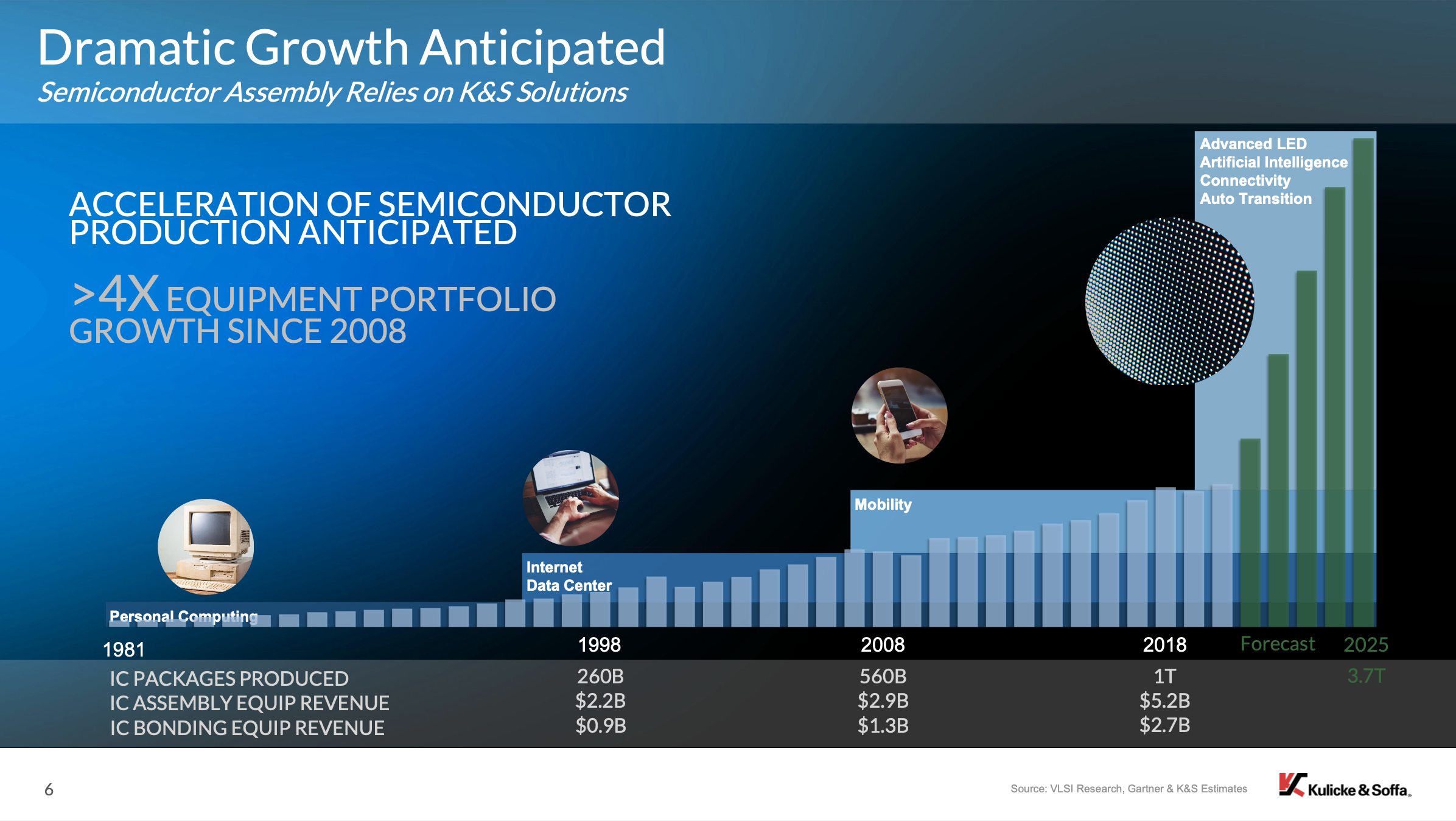

Fabrik mit K&S Produktionsmaschinen; Quelle: semiengineering.com

Durch die starken Aussichten des Halbleitermarktes und der Nachfrage nach immer schnelleren und besseren Chips profitiert Kulicke & Soffa. Der Chip-Boom bescherte dem Unternehmen zuletzt bereits wiederholt starke Quartalsergebnisse und die Aussichten für die kommenden Quartale sind weiterhin stark. Die hohen Auftragsvolumina für Halbleiter durch die Elektronik- und Automobilbranche führen dazu, dass die Chip-Hersteller in neue Produktionskapazitäten investieren und Geräte wie die von Kulicke & Soffa reißenden Absatz finden. Insbesondere im Wachstumsmarkt Micro- und Mini-LEDs, auf die auch Apple im neuen iPad Pro setzt, konnte man sich stark positionieren. Der Markt soll bis 2025 um mehr als 200 % wachsen, sodass hier großes Potenzial besteht.

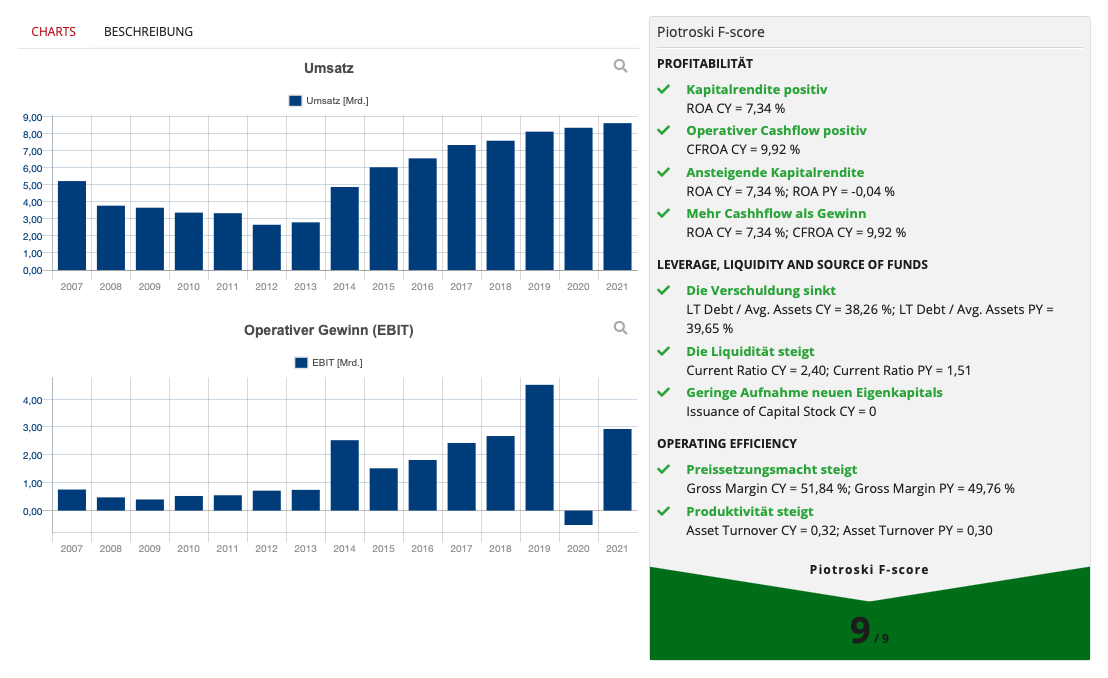

Quelle: Kulicke & Soffa Industries

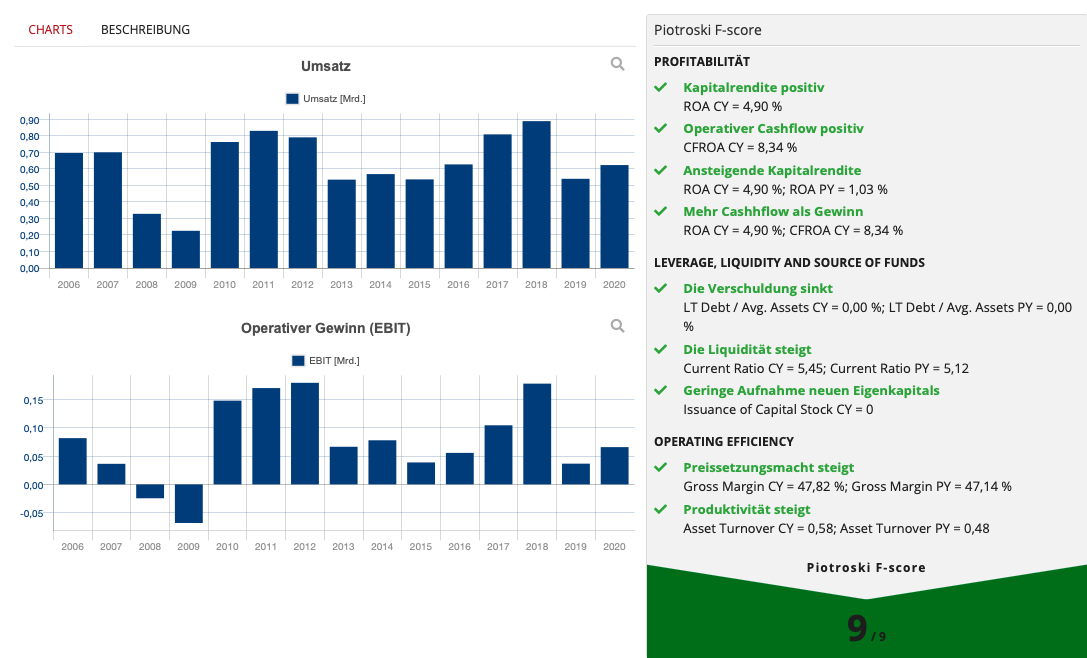

Für das Geschäftsjahr 2021 prognostizieren die Analysten einen Umsatz von rund 1,36 Mrd. USD – mehr als doppelt so viel wie noch im Geschäftsjahr 2020 (0,62 Mrd. USD). In Q1 und Q2 2021 (endete im März) konnte man den Umsatz im Vergleich zu den jeweiligen Vorjahrsquartalen bereits verdoppeln. Da man auch die Margen voraussichtlich deutlich ausweiten kann, erwarten Analysten eine Verfünffachung des Gewinns je Aktie für das laufende Jahr. Bereits in Q2 hat das Unternehmen einen höheren Gewinn erzielt als im Gesamtjahr 2020. Das Unternehmen überzeugt mit einer äußerst starken Bilanz: Der Piotroski F-Score beträgt volle 9 Punkte.

Das interessanteste an der Kulicke & Soffa Aktie ist jedoch die Bewertung, die aktuell mit einem KUV21 von 2,5 und einem KGV21 von gerade einmal 12 außerordentlich günstig erscheint, wenn man das diesjährige Umsatzwachstum von über 100 % in Betracht zieht. Dies muss man allerdings ein Stück weit dadurch relativieren, dass die Konsenserwartungen für den Gewinn und den Umsatz in den Jahren 2022 und 2023 unterhalb des Niveaus von 2021 liegen. So schätzen die Analysten einen Umsatz von jeweils 1,2 Mrd. USD in 2022 und 2023 – 12 % niedriger als 2021. Bei einem erwarteten Gewinn je Aktie von 3,60 USD im Jahr 2023 ergibt sich ein KGV23 von 15,5.

Das langfristige Wachstum lässt sich in einer zyklischen Branche wie der Chipindustrie generell nur schwer prognostizieren. Wer jedoch davon überzeugt ist, dass die Branche auch in den kommenden Monaten und Jahren boomen wird und den Trend spielen will, kann Kulicke & Soffa in Betracht ziehen. Die hervorragende Bilanz und die günstige Bewertung machen die Aktie aus meiner Sicht zu einer der Interessantesten im Halbleiterbereich. Bei weiteren positiven Überraschungen kann es durchaus zu einer Neubewertung kommen.

Constellation Brands: Spannende Value-Aktie für langfristige Anleger

Constellation Brands ist ein US-amerikanischer Hersteller von alkoholischen Getränken, der derzeit mit einer Marktkapitalisierung von rund 44 Mrd. USD bewertet ist. Das Unternehmen ist der größte Hersteller von Wein weltweit und der größte Anbieter von Alkohol in der USA. In den letzten 10 Jahren konnte der Kurs um fast 27 % p.a. steigen, obwohl die Kursgewinne in den vergangenen drei bis vier Jahren eher schwach waren.

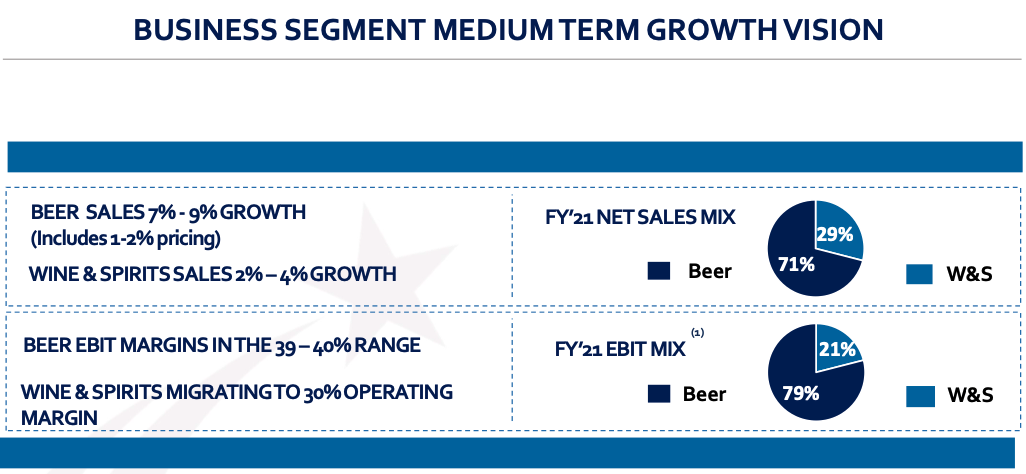

Quelle: Constellation Brands

Zu den Biermarken des Unternehmens gehören unter anderem Corona und Modelo, deren Markenrechte für die USA man im Jahr 2013 von AB-Inbev übernommen hat. Das US-Justizministerium hat es bei der Übernahme der Modelo Brauerei durch AB-Inbev zur Auflage gemacht, Teile zu verkaufen – und Constellation profitierte von dem Deal. Im Segment Wein ist man breit diversifiziert und bietet durch zehn verschiedene Marken Weine in allen Preissegmenten an. Dazu zählen unter anderem die in den USA bekannten Marken Woodbridge und Meiomi. Daneben produziert Constellation Spirituosen wie Tequila, Whiskey, Vodka und Gin in verschiedenen Preissegmenten. Das Segment Bier macht mit über 70 % am Gesamtumsatz jedoch klar den Löwenanteil aus. Die verkauften Weine machten im vergangenen Jahr ein gutes Viertel des Umsatzes aus, während Spirituosen mit gerade einmal 4 % des Gesamtumsatzes eine kleinere Rolle spielen. Mittelfristig sieht das Unternehmen im Segment Bier auch bessere Wachstumsperspektiven, sodass sich der Anteil von Bier am Gesamtumsatz in den kommenden Jahren weiter erhöhen könnte.

Quelle: Constellation Brands

Constellation Brands ist darüber hinaus seit 2018 durch eine 38-%ige Beteiligung am kanadischen Unternehmen Canopy Growth auch im Wachstumsmarkt Cannabis aktiv. Ziel der Beteiligung ist es, Getränke mit Cannabis-Geschmack zu entwickeln. Bisher hat sich die Investition noch nicht gelohnt – auch da Canopy Growth aufgrund der Pandemie nicht so stark wachsen konnte wie erwartet. Im Hinblick auf zunehmende Legalisierungen weltweit besteht jedoch das Potenzial, dass sich das Investment in den kommenden Jahren auszahlt.

In den vergangenen fünf Jahren konnte der Umsatz sowohl durch Übernahmen als auch organisch um durchschnittlich 5,6 % p.a. wachsen. Der Gewinn je Aktie stieg im selben Zeitraum um 14 % p.a. Durch die bekannten Marken im Portfolio konnte man zuletzt eine starke Nettogewinnmarge von 21,8 % erzielen. Der Gewinn betrug zuletzt 2 Mrd. USD bei einem Umsatz von 8,61 Mrd. USD. Für das laufende Geschäftsjahr, welches im Februar 2022 endet, erwarten Analysten einen leichten Rückgang des Umsatzes auf 8,5 Mrd. USD. Anschließend werden wieder ähnliche Wachstumsraten wie zuvor prognostiziert. Der Reopening-Effekt könnte hier jedoch insbesondere in den kommenden Monaten für positive Überraschungen sorgen. Auch Constellation Brands überzeugt mit eine sehr guten Bilanz, was sich in dem Piotroski F-Score von 9/9 widerspiegelt.

15 – 30 % des Gewinns wurden seit 2016 an die Aktionäre in Form von Dividenden ausgeschüttet. Zuletzt schüttete man 3 USD Dividende je Aktie aus, womit die Dividendenrendite bei 1,3 % lag. In den kommenden Jahren soll die Ausschüttung etwas angehoben werden und so erwarten Analysten eine Dividende von 3,35 USD im Jahr 2023. Das Unternehmen ist derzeit mit einem KUV21 von 5 und einem KGV21 von 22 moderat bewertet. Es handelt sich um eine konservative Value-Aktie mit starken Fundamentaldaten, die sich für ein langfristiges Investment eignet. Interessant ist, dass defensivere Investoren mit der Aktie den Cannabis-Trend in den kommenden Jahren spielen können, ohne direkt in eine der volatilen Aktien aus diesem Bereich zu investieren. Kurzfristiges Potenzial besteht durch eine höhere Nachfrage nach alkoholischen Getränken nach der Pandemie.

L3 Harris Technologies: High-Tech-Verteidigungsunternehmen mit Dividendenwachstum

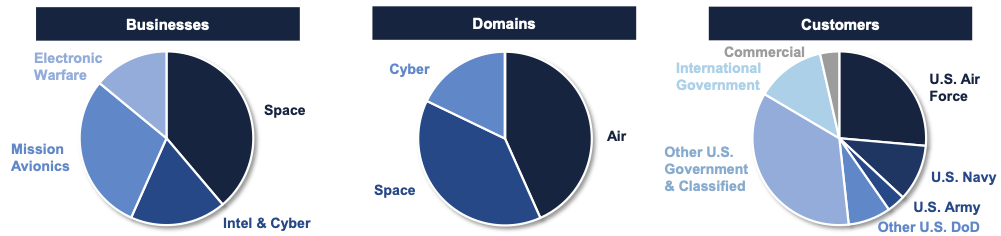

L3 Harris Technologies ist ein US-amerikanischer Hersteller von Kommunikations- und Informationstechnologie im Bereich Verteidigung und Luft- und Raumfahrt. Das Unternehmen ist im Juni 2019 aus der Fusion der Unternehmen L3 Technologies und Harris Corporation hervorgegangen und stellt seither das weltweit sechstgrößte Unternehmen der Verteidigungsbranche dar. Das fusionierte Unternehmen ist sehr breit aufgestellt: Man produziert in erster Linie High-Tech-Verteidigungstechnologie wie Funkgeräte, Nachtsichtgeräte, Antennen, Kommunikationssysteme, Raumfahrtsysteme und Geräte zur elektronischen Kriegsführung. Das Geschäft wird in vier ähnlich bedeutende Segmente unterteilt, die jeweils 18 – 30 % des Gesamtumsatzes ausmachen: Integrated Mission Systems, Space & Airborne Systems, Communication Systems und Aviation Systems. Durch das starke Space-Segment steckte Fondsmanagerin Cathie Wood im April rund 5 % des Volumens des neuen ARK Space Exploration ETF in die L3 Harris Aktie, was der Aktie Aufschwung verlieh.

Quelle: L3 Harris

Das Unternehmen erwirtschaftete zuletzt 20 % des Umsatzes außerhalb der USA und möchte dies mittelfristig auf 25 % ausbauen. 60 % des Gesamtumsatzes entfielen im vergangenen Geschäftsjahr auf das US-Verteidigungsministerium. Der Rest des Umsatzes stammt überwiegend von ausländischen Regierungen. Nur ein kleiner Teil der Kunden kommt aus dem privaten Sektor.

Quelle: L3 Harris

Durch die Fusion beider Vorgängerunternehmen im Jahr 2019 konnte man Synergien durch Kosteneinsparungen und neue Auftragsabschlüsse erreichen. Laut L3 Harris erzielte man bis Q1 2021, also rund 1,5 Jahre nach der Fusion bereits Synergien in Höhe von 400 Mio. USD. Im laufenden Jahr erwartet das Management zusätzliche Synergieeffekte in Höhe von 320 Mio. USD bis 350 Mio. USD. Die EBIT-Marge ist durch den Zusammenschluss auf 18,9 % gestiegen.

Zum 01. Juli 2021 übernimmt der ehemalige Lockheed Martin-Manager und derzeitige COO Christopher Kubasik den CEO-Posten bei L3 Harris. Er stellte großzügige Ausschüttungen in Aussicht, so will er langfristig 100 % des Free Cash Flows den Aktionären in Form einer Dividende ausschütten. Zudem sollen die Erlöse aus den nach der Fusion veräußerten Geschäftsbereichen den Aktionären zugutekommen. Mittelfristig werden 30 – 35 % Ausschüttungsquote bezogen auf den Free Cash Flow angepeilt. Die Dividendenrendite liegt in diesem Jahr voraussichtlich bei 1,85 %, soll aber in den kommenden Jahren deutlich ansteigen. Zudem wird das Aktienrückkaufprogramm, was unmittelbar nach der Fusion einsetzte, ausgeweitet. So erwartet man, dass bis 2022 25 % der Aktien seit der Fusion zurückgekauft wurden. Bisher hat man rund 8 % der ausstehenden Aktien zurückgekauft.

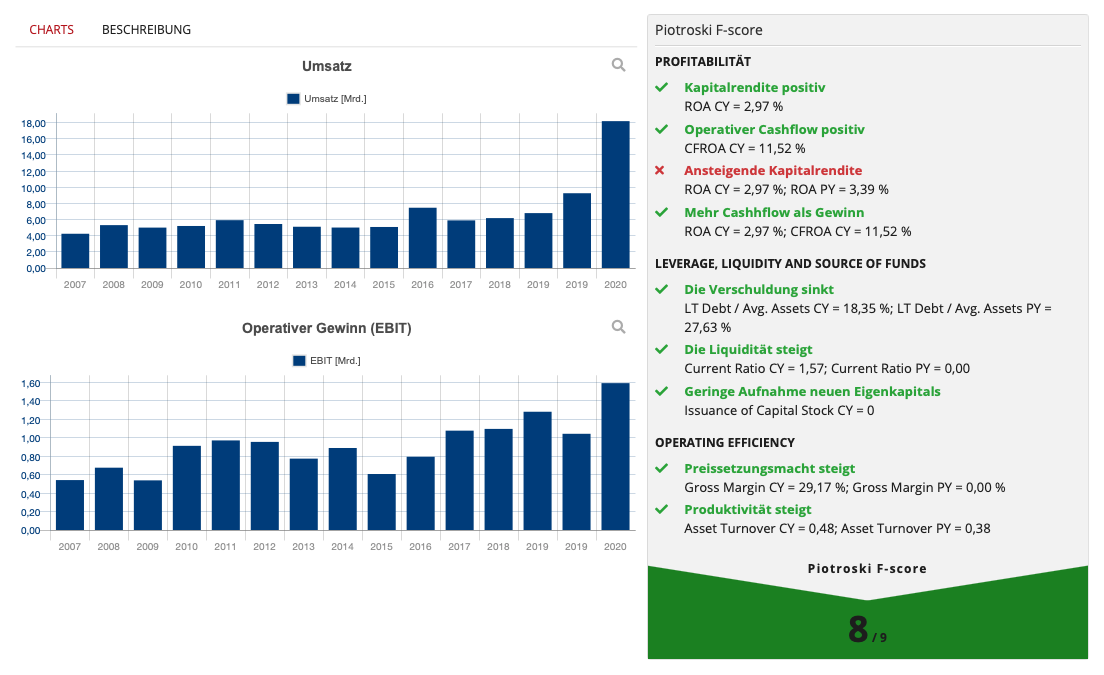

Für die kommenden Jahre rechnen die Analysten mit leichten Zuwächsen beim Umsatz. Der Jahresumsatz lag im vergangenen Jahr bei 18,19 Mrd. USD und soll bis 2023 aus 20,55 Mrd. USD steigen. Der Gewinn je Aktie wird in diesem Jahr mit erwarteten 13 USD deutlich höher ausfallen als im vergangenen Jahr (5,18 USD) und soll auch darüber hinaus stärker wachsen als der Umsatz – was neben den Aktienrückkäufen auch an höheren erwarteten Margen liegt. Rund 4 % des Umsatzes fließen derzeit in Forschung und Entwicklung.

Die Bilanz des Unternehmens überzeugt mit einem sehr guten Piotroski F-Score von 8/9.

Bei der L3 Harris-Aktie handelt es sich um eine qualitativ hochwertige Value-Aktie mit einer sehr moderaten Bewertung: Das derzeitige KUV21 von 2,4 und das KGV21 von 17 erscheinen attraktiv. Die erwarteten hohen Dividendenrenditen in den kommenden Jahren machen das Unternehmen insbesondere für Dividendenwachstumsinvestoren interessant. Dadurch, dass man sich in erster Linie an staatliche Kunden richtet, ist das Risiko von Zahlungsausfällen sehr gering. Wachstumspotenzial besteht durch die steigende Nachfrage nach High-Tech-Verteidigungstechnologie und durch den Space-Bereich, der zunehmend an Bedeutung gewinnt und vor allem in den kommenden Jahrzehnten interessant werden dürfte.

Tipp: Mit dem TraderFox-Screening-Tool aktien RANKINGS kannst du über 15.000 Aktien schnell und einfach nach deinen Kriterien scannen. So kannst du dir beispielsweise innerhalb weniger Sekunden die Aktien mit dem Top-Piotroski-Score anzeigen lassen. Insgesamt stehen dir weit über 100 technische und fundamentale Parameter zum Screening bereit.

Viele Grüße

Max Henß

& Profi-Tools von

& Profi-Tools von