4 Top-Picks aus den aktuell stärksten Branchen und Sektoren

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Liebe Trader und Investoren,

heute möchte ich euch 4 Aktien aus den aktuell stärksten Sektoren und Branchen vorstellen.

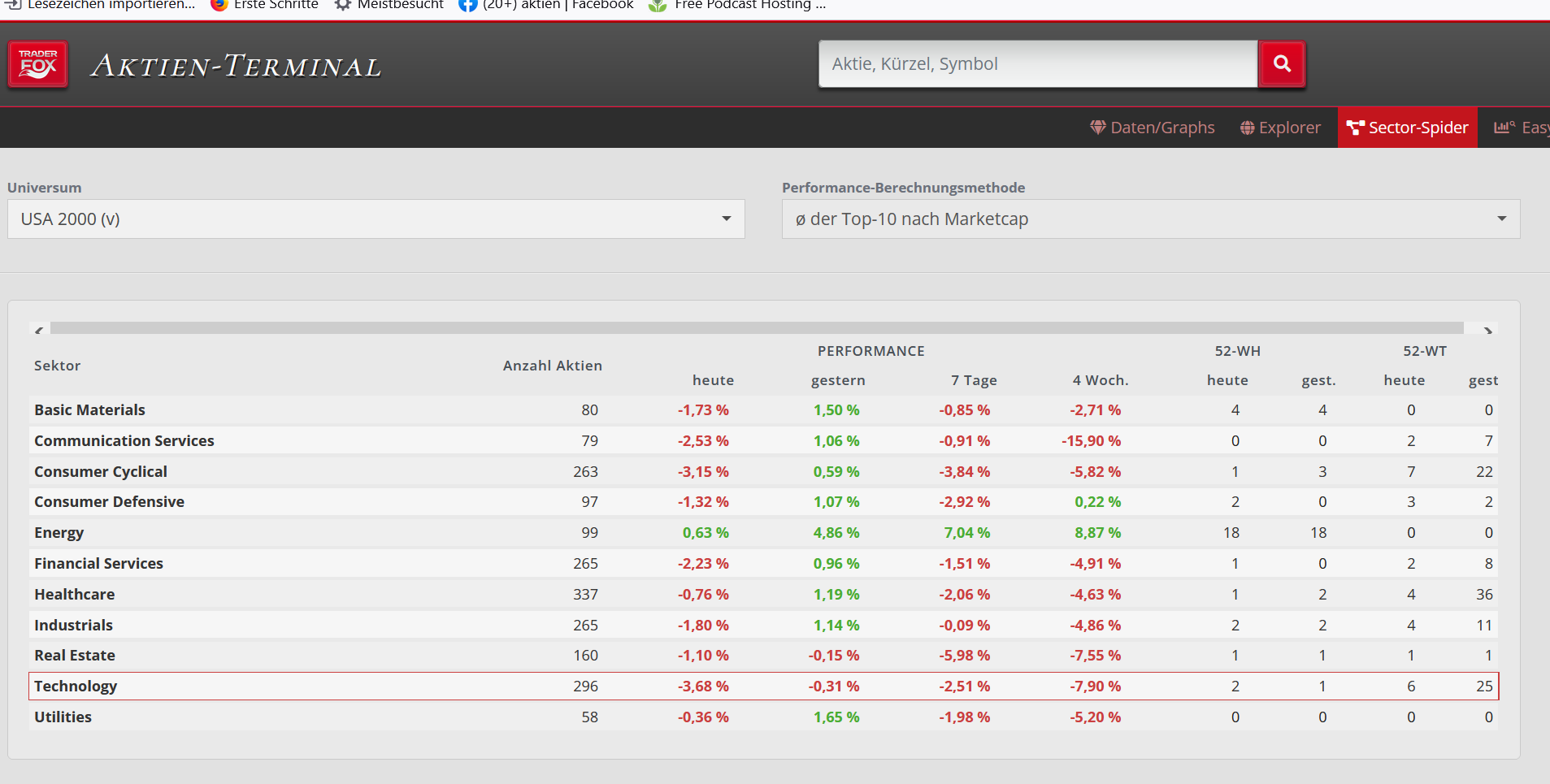

Die jeweiligen Unternehmen habe ich über das Tool: Sector-Spider im Aktien-Terminal herausgefiltert. Dieses kann man nutzen, um die stärksten Aktien aus den stärksten Sektoren und Branchen zu finden. Das Tool ermöglicht es dir als Trader und Investor, dich schnell über Sektoren und Branchen zu informieren. Dadurch lässt sich nachvollziehen, in welchen Bereichen aktuell akkumuliert und das Geld investiert wird.

Anhand folgender Kriterien wurde der Filtrierungsprozess durchlaufen:

- Als Universum wurden die 2000 volumenstärksten Aktien aus Amerika gewählt

- Die Berechnungsmethode erfolgte auf Basis der Top-10 Aktien nach Marktkapitalisierung

- Die Klassifikation ergibt sich anhand der Morningstar Industry Groups (umfasst 11 Sektoren)

- Die Ansicht wurde durch die Standard-Kennzahlen gebildet

Die Schnittmenge der Sektoren auf Basis der 7-Tages Performance und der 4-Wochen Performance ergaben zum Betrachtungszeitpunkt (26.04.2022) folgende starke Sektoren:

- Consumer Defensive

- Real Estate

- Utilities

Innerhalb des ersten Sektors Consumer Defensive erwiesen sich die Branchen "Tobacco", "Packaged Foods", "Food Distribution" und "Confectioners" als besonders stark.

Beim zweiten Sektor Real Estate zeigten die Branchen "Hotel & Motel", "Residential", "Industrial" und "Specialty" besondere Stärke.

Der dritte Sektor Utilities wurde hauptsächlich durch die stärksten Branchen "Independent Power Producers", "Regulated Electric" und "Regulated Gas" angetrieben.

Tipp: Den Sector-Spider findet ihr auf unserem Aktien-Terminal https://aktie.traderfox.com/sectorspider

Im Folgenden werden die vier stärksten Aktien vorgestellt:

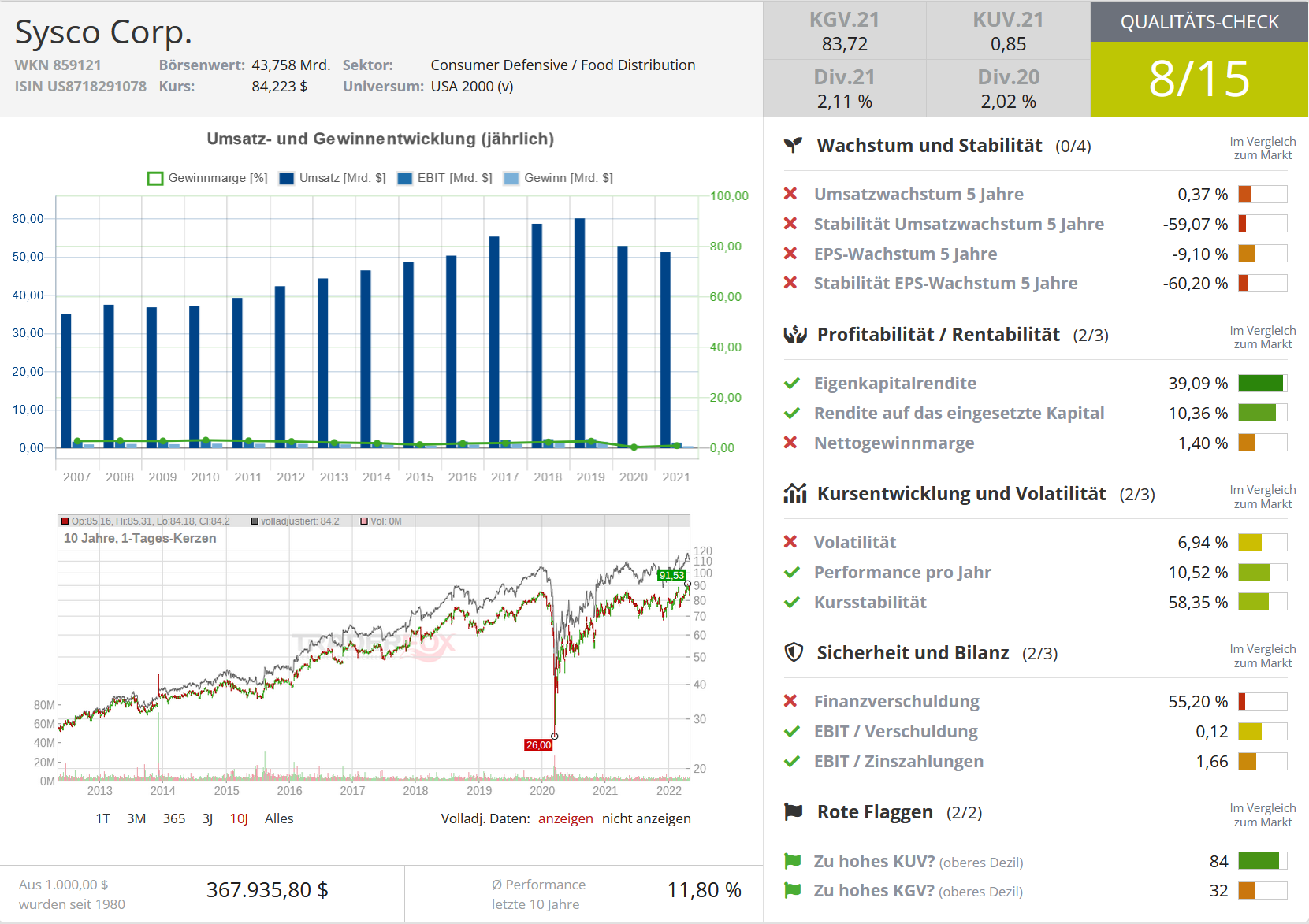

Sysco Corporation (Sektor: Consumer Defensive & Branche: Food Distribution)

Sysco Corporation ist ein US-amerikanisches Unternehmen mit Hauptsitz in Houston, Texas. Sysco stellt Lebensmittel und Fertiggerichte her und liefert diese aus. Zur Produktpalette gehören beispielsweise tiefgefrorene oder frische Fertiggerichte, Getränke, Fisch, Fleisch oder Meeresfrüchte, Geflügel, Milchprodukte, Obst und Gemüse oder Backwaren. Diese werden vor allem an Restaurants, Krankenhäuser, Pflegeheime, Schulen oder Hotels verkauft, welche nicht alles eigenständig kochen. Auch Lebensmittel in Dosen oder in getrocknetem Zustand - oft importierte Spezialitäten - werden vertrieben. Zusätzlich vermarktet Sysco auch Utensilien wie Teller, Tassen und Servietten aus Papier, aber auch hochwertiges Porzellan, Besteck, Küchenutensilien und Zubehör für Krankenhäuser, Sanitär- und Healthcare-Produkte oder Wäsche für Hotels und Motels. Die angebotenen Produkte werden entweder unter den Namen der produzierenden Unternehmen angeboten oder unter der Marke Sysco vertrieben. Im Unternehmen sind rund 60.000 Mitarbeiter beschäftigt. Das Unternehmen beliefert mehr als 650.000 Kunden und über 340 Einrichtungen.

Viele Restaurant kämpfen gegenwärtig mit einem begrenzten Personalbestand. Es wird in letzter Zeit in Amerika immer schwieriger, Arbeitskräfte für gastronomische Tätigkeiten zu finden. Oft können es sich Restaurantbetreiber aufgrund von Personal und Zeitmangel nicht leisten, gewisse Tätigkeiten nach bestem Standard auszuführen. Dementsprechend greifen sie zunehmend auf vorgefertigte Produkte zurück, um Zeit zu sparen und die hohe Nachfrage zu bedienen. Die "Buyers Edge Platform", ein Unternehmen, das Gastronomen unterstützt, hat die Einkäufe von US-Restaurants in den letzten sechs Monaten im Wert von mehr als 10 Milliarden Dollar analysiert und festgestellt, dass der Rückgriff auf vorgefertigte Produkte in fast allen Menükategorien zunimmt. Laut Buyers Edge sind die Bestellungen für tiefgekühlte Fertigsuppen und Suppengrundlagen um bspw. 54 % gestiegen, während die Bestellungen für tiefgekühlte Desserts um 32 % zugenommen haben.

Von diesem Trend profitiert Sysco Corp. und besticht als globaler Leader durch einen großen Kundenstamm und ein breites Netzwerk. Die Wiedereröffnung vieler Restaurant und Schulen in den letzten Wochen und Monaten steigert die Nachfrage nach Lebensmitteln und Fertiggerichten, sodass ein Umsatzwachstum für das vergangene Quartal von 35 % antizipiert wird. Am Dienstag, den 10. Mai wird Sysco seine Zahlen offenlegen. Die Umsatzerwartungen belaufen sich gegenwärtig auf 16 Mrd. USD.

Auch für Dividendenanleger ist die Aktie interessant. Im Gegensatz zu den Hauptkonkurrenten U.S. Foods und Performance Food Group zahlt Sysco seit 34 Jahren eine Dividende mit einer kumulierten Dividendenrendite von 2,28 % und einem Dividendenwachstum von 4,60 %. Für dieses Quartal beläuft sich die Dividende auf 49 Cent pro Aktie und wird am 22. Juli 2022 ausgeschüttet.

Der langfristige Aufwärtstrend der Aktie ist seit Dezember 2021 intakt. Die 15-prozentige Kurskorrektur von Anfang März konnte man zügig hinter sich lassen, sodass vergangene Woche ein neuer 52-Wochenhöchststand erreicht wurde.

Altria Group Inc. (Sektor: Consumer Defensive & Branche: Tobacco)

Die Altria Group Inc. ist ein international tätiger Konzern, der neben Tabak-Produkten auch Weine und verschiedene Finanzdienstleistungen anbietet. Zu den bekanntesten Produkten des Unternehmens gehören die Zigarettenmarken Marlboro und L&M sowie die Zigarrenmarke Black & Mild. Daneben produziert und vermarktet Altria zahlreiche weitere Zigarettenmarken und eine große Anzahl an Weinsorten. Der Kernbereich der Altria Group ist der amerikanische Tabakmarkt, jedoch verkauft Altria sowohl Tabak wie auch seine anderen Produktlinien in mehr als 150 Ländern - besonders auf den amerikanischen Kontinenten, in Europa und in Asien.

Grundlegend kann Altria von einer nach wie vor hohen Nachfrage nach Tabak profitieren. Etwa 1,3 Milliarden Menschen weltweit konsumieren regelmäßig Tabakprodukte. Laut einer Untersuchung der WHO aus dem Jahr 2020 beträgt der Anteil an Konsumentinnen und Konsumenten an der Weltbevölkerung (ab 15 Jahren) knapp 22,3 %. Auffällig häufig wird vor allem in Ländern mit niedrigem Einkommen konsumiert, jedoch auch in der Europa-Region bis nach Turkmenistan und Israel ist der Konsum vergleichsweise hoch. Das umfasst eben jene Gebiete, die auch Altria stark beliefert.

Ein weiterer Vorteil von Altria ist seine Preissetzungsmacht bei den Produkten. Nicht viele Unternehmen können ihre zusätzlichen Kosten so leicht weitergeben wie Altria. Tabak kann ähnlich wie verschreibungspflichtige Medikamente und grundlegende Versorgungsleistungen als unelastisches Produkt angesehen werden. Das bedeutet, dass die Nachfrage nicht um denselben Faktor sinkt, um welchen sich der Preis des Produkts erhöht. Altria vertreibt eine Ware, die abhängig macht und einen hohen Wiedererkennungswert hat. Regelmäßige, aber geringfügige Preiserhöhungen sind für den Durchschnittsverbraucher wenig spürbar, summieren sich aber für Altria jedes Quartal zu signifikanten Millioneneinnahmen auf. Dies macht die Aktie für all jene Anleger interessant, die Unternehmen suchen, welche sich vor Inflation am besten schützen können.

Am 28.04.22 veröffentlichte Altria seine Quartalszahlen und übertraf die Gewinnschätzungen um 2,75%. Es wurde ein EPS von 1,12 USD gegenüber der Schätzung von 1,09 USD vermeldet. Der Umsatz belief sich auf 5,89 Mrd. USD und lag damit über den Erwartungen.

Betrachtet man den Chart, so ist ein starker Trend seit Dezember 2021 erkennbar. Seitdem stieg die Aktie um 34 % und erreichte vergangene Woche ein neues 52-Wochenhoch.

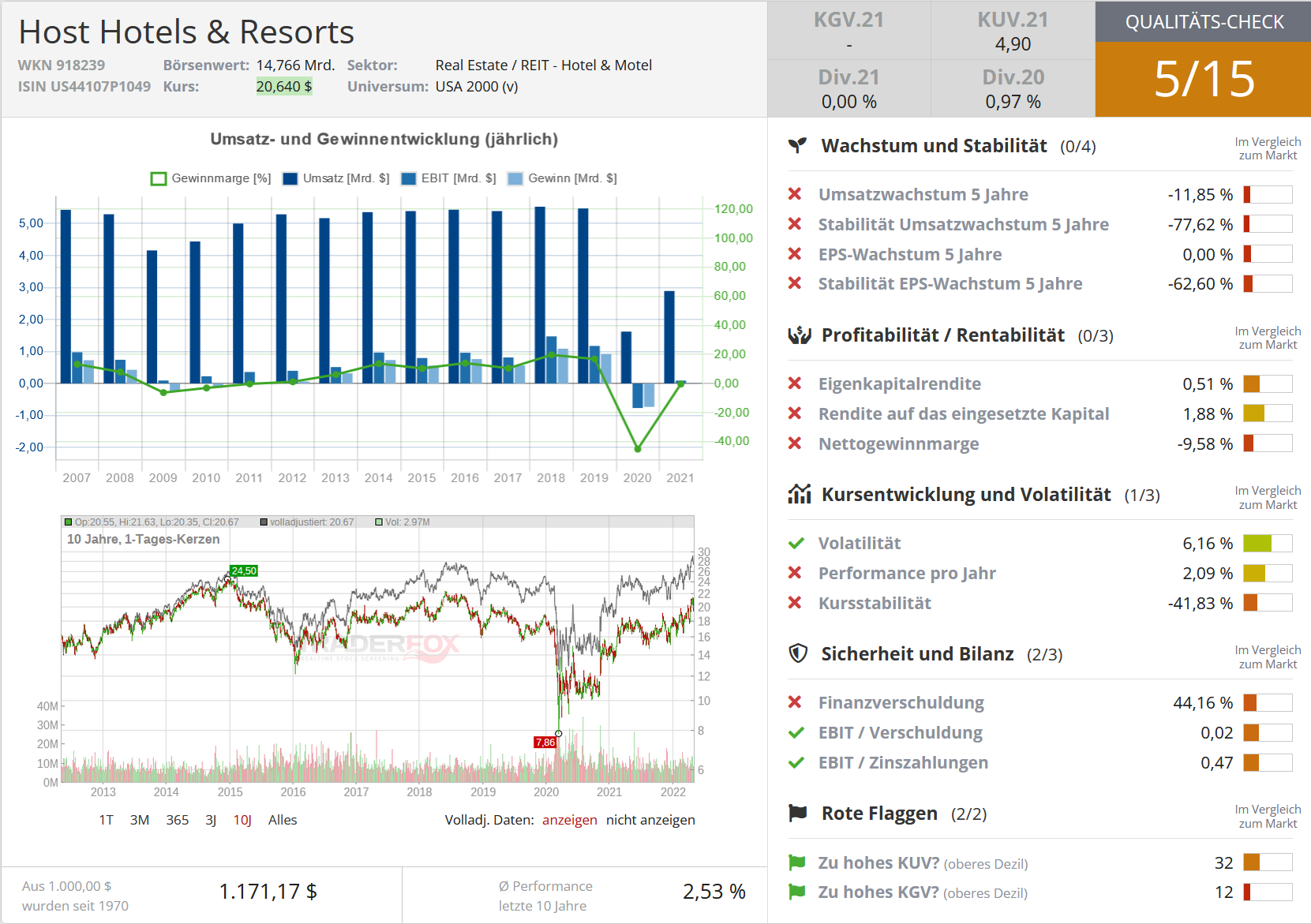

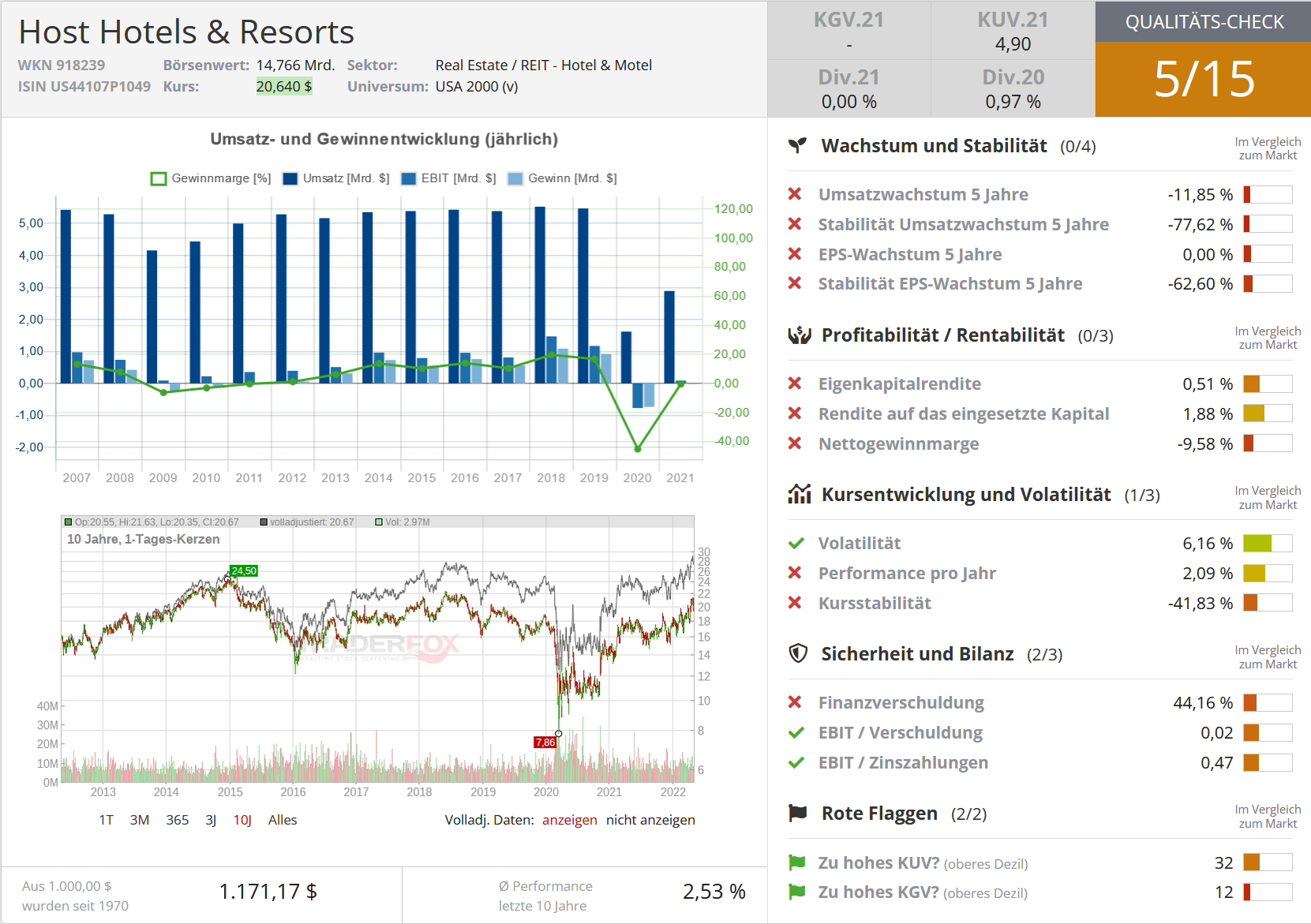

Host Hotels & Resorts (Sektor: Real Estate & Branche: REIT-Hotel & Motel)

Die amerikanische Immobiliengesellschaft Host Hotels & Resorts ist schwerpunktmäßig in den Bereichen Kauf und Management von Luxushotels in exzellenten Stadtlagen, Flughafengebieten oder hochwertigen Urlaubsgegenden tätig. In seinen Geschäftsbereichen setzt das Unternehmen auf permanentes Wachstum durch eine dynamische Vermögensverwaltung. Host Hotels & Resort kooperiert mit einer Reihe von Luxushotels, darunter weltweit bekannte Namen wie Marriott, Hilton, Four Seasons, Sheraton und Ritz-Carlton. Zudem hält das Unternehmen durch Minderheitenanteile an einem Joint-Venture auch in Europa zahlreiche Hotels. In Summe besitzt das Unternehmen in etwa knapp 80 Immobilien mit insgesamt 46.100 Betten

Als ein Unternehmen, welches in direktem Zusammenhang mit den Entwicklungen in der Tourismusbranche steht, kann Host Hotels & Resorts unmittelbar von den Lockerungen hinsichtlich der Corona-Pandemie und dem Impfstoffvertrieb profitieren. Strategische Akquisitionen und Initiativen zur Wertsteigerung werden das langfristige Wachstum der Rentabilität von Host Hotels & Resorts weiterhin unterstützen. Die starke Bilanz ist in diesem Zusammenhang ein gutes Zeichen. So verkaufte das Unternehmen erst kürzlich das Sheraton New York Times Square Hotel, um die Umgestaltung des Portfolios weiter voranzutreiben. Seit Beginn 2021 wurden bereits 1,4 Mrd. USD in neue Objekte investiert.

Vorteilhaft für Host Hotels & Resorts ist vor allem der Fokus auf Luxushotels. Durch diese Positionierung im Hochpreissegment bedient man ein zahlungskräftiges Klientel, welches weniger preissensitiv ist. Ähnlich wie bei Luxusklamotten, zählt das Prestige und das Produkt oder die Dienstleistung wird auch bei Preiserhöhungen nachgefragt. Dementsprechend können inflationsbedingte Preiserhöhungen einfacher weitergegeben werden können. Host Hotels & Resorts wird voraussichtlich am 04.05.2022 das Zahlenwerk zum am 31.03.2022 ausgelaufenen Quartal vorlegen. Laut Analysten soll das Unternehmen im abgelaufenen Quartal 941,4 Mio. USD umgesetzt haben. Das entspricht einer Steigerung um 135,93 % gegenüber dem Vorjahreswert. Damals waren 399,0 Millionen USD generiert worden.

Ein Blick auf den Chart zeigt, dass die Aktie seit dem Corona-Tief um 170 % zulegen konnte. Ein neues 52-Wochenhoch wurde vor wenigen Tagen bereits erreicht. Nun bewegt man sich nahe den Höchstständen aus dem Sommer 2018. Es ist gut möglich, dass es kurzfristig zu Gewinnmitnahmen kommt. Mittelfristig könnte die Aktie jedoch noch weiter steigen, wenn das Hoch aus dem Jahr 2018 nicht nach unten verlassen wird.

Weyerhaeuser Co. (Sektor: Real Estate & Branche: REIT-Specialty)

Weyerhaeuser Co. ist ein international führendes Forstunternehmen, das in der Anpflanzung, Abholzung und Verarbeitung von Holz aktiv ist. Die Gesellschaft bewirtschaftet eigenes und gepachtetes Waldland vorwiegend in den USA und in Kanada und produziert darüber hinaus zahlreiche Holzprodukte. Weyerhaeuser ist in nahezu jedem Aspekt der Holzindustrie aktiv: vom Pflanzen über das Ernten und den Handels des Rohstoffes bis hin zur Herstellung von Endprodukten wie Sperrholzprodukte, Spanplatten (OSB) oder Bau- und Konstruktionsholz. Im Februar 2016 schloss sich das Unternehmen mit der Plum Creek Timber Company, Inc. zusammen. Weyerhaeuser besitzt durch seine riesigen Waldflächen auch eine Menge Bodenschätze. Für die Förderung dieser Bodenschätze vergibt das Unternehmen hochprofitable Lizenzen. Weiterhin werden Einnahmen durch die Vermietung von Flächen an Energieversorger oder die Genehmigung von Durchfahrtsrechten generiert. Derzeit beschäftigt das Unternehmen rund 50.000 Mitarbeiter und operiert in 18 Ländern.

Das Unternehmen zählt zur Unterkategorie der Waldland-REITS. Der Erfolg der Firmen aus dieser Branche definiert sich durch den Holzpreis. Die aktuell hohe Inflation hat Weyerhaeuser begünstigt, da steigenden Holzpreise unwiderruflich zu höheren Einnahmen und Gewinnspannen geführt haben. Die Kosten für Holzarbeiter, Transportfahrzeuge und junger Bäume sind fix. Ebenso wird die Erntemenge von 1 bis 3 % des Baumbestands pro Jahr vorgegeben ist. Dementsprechend entscheidet der Preis des Rohstoffes "Holz" maßgeblich über den Erfolg von Weyerhaeuser.

Als größter Waldbesitzer Nordamerikas (im Besitz von 25 Millionen Hektar Holzland) profitiert Weyerhaeuser seit geraumer Zeit von steigender Nachfrage nach Immobilien und Wohnraum, aber natürlich auch von steigenden Holzpreisen. Weyerhaeuser ist in hohem Maße mit der Wohnungsbauindustrie korreliert, die in den USA in den letzten 15 Jahren zu wenig gebaut hat. Speziell in Amerika wird im Hausbau und der Renovierung größtenteils auf den Baustoff Holz zurückgegriffen. Durch die Corona-Hilfen in den USA kam es zu einem regelrechten Bauboom. Außerdem sorgten Waldbrände und Schädlingsbefall in Kanada dafür, dass das Angebot verknappt wurde und die Preise weiter stiegen.

Zusätzlich suchen Anleger bei steigender Inflation und Zinssorgen nach Alternativen und Sicherheit für ihr Kapital. REITS verhalten sich meist antizyklisch und bieten sich gut als Diversifikationsobjekt an. Sie profitieren im Allgemeinen von der Inflation, da sie die Mieten erhöhen können, wenn die Immobilien teurer werden. So können die Kosten ausgeglichen werden, da viele Kredite noch zu günstigeren Konditionen in der Vergangenheit aufgenommen wurden und die Kosten langsamer steigen werden als die Einnahmen.

Weyerhaeuser Company meldete am 29.04.2022 für das erste Quartal einen Nettogewinn je Aktie von 1,31 USD gegenüber 0,91 USD im Vorjahr. Der Nettogewinn stieg auf 771 Millionen US-Dollar oder 1,03 US-Dollar pro Aktie gegenüber 681 Millionen US-Dollar oder 0,91 US-Dollar pro Aktie im Vorjahr. Der Nettoumsatz stieg von 2,51 Mrd. USD im Vorjahr auf 3,11 Mrd. USD. Die Analystenschätzungen betrugen im Durchschnitt 2,93 Mrd. USD.

Mit Blick auf den Kursverlauf wird ersichtlich, dass sich die Aktien von Weyerhaeuser seit dem Corona-Crash in einem anhaltenden Aufwärtstrend befinden und seit März 2020 um knapp 224 % gestiegen sind. Die Aktie befindet sich nun nahe des 52-Wochenhochs von Anfang Februar 2022.

Liebe Trader und Anleger,

Ich wünsche euch noch viele erfolgreiche Investments.

Euer David

& Profi-Tools von

& Profi-Tools von