CME Group, Kinder Morgan & Co.: 4 US-Aktien mit hohen Dividendenrenditen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Im Folgenden werden vier interessante US-Aktien vorgestellt, die für ein Dividendenportfolio geeignet sein könnten.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox-Software Dividendenwerte zu identifizieren. Neben dem täglich aktualisierten Research-Report mit der Bezeichnung die "100 besten Dividendenaktien weltweit", sind unter https://paper.traderfox.com etwa auch die Reports "Dividenden-Aktien" aus Europa oder "Dividenden-Aristokraten" aus den USA abrufbar.

PDF zu den 100 besten Dividendenaktien weltweit: https://paper.traderfox.com/100-besten-dividendenaktien-weltweit

PDF zu den "Dividendenaktien aus Europa": https://paper.traderfox.com/dividenden-aktien-europa

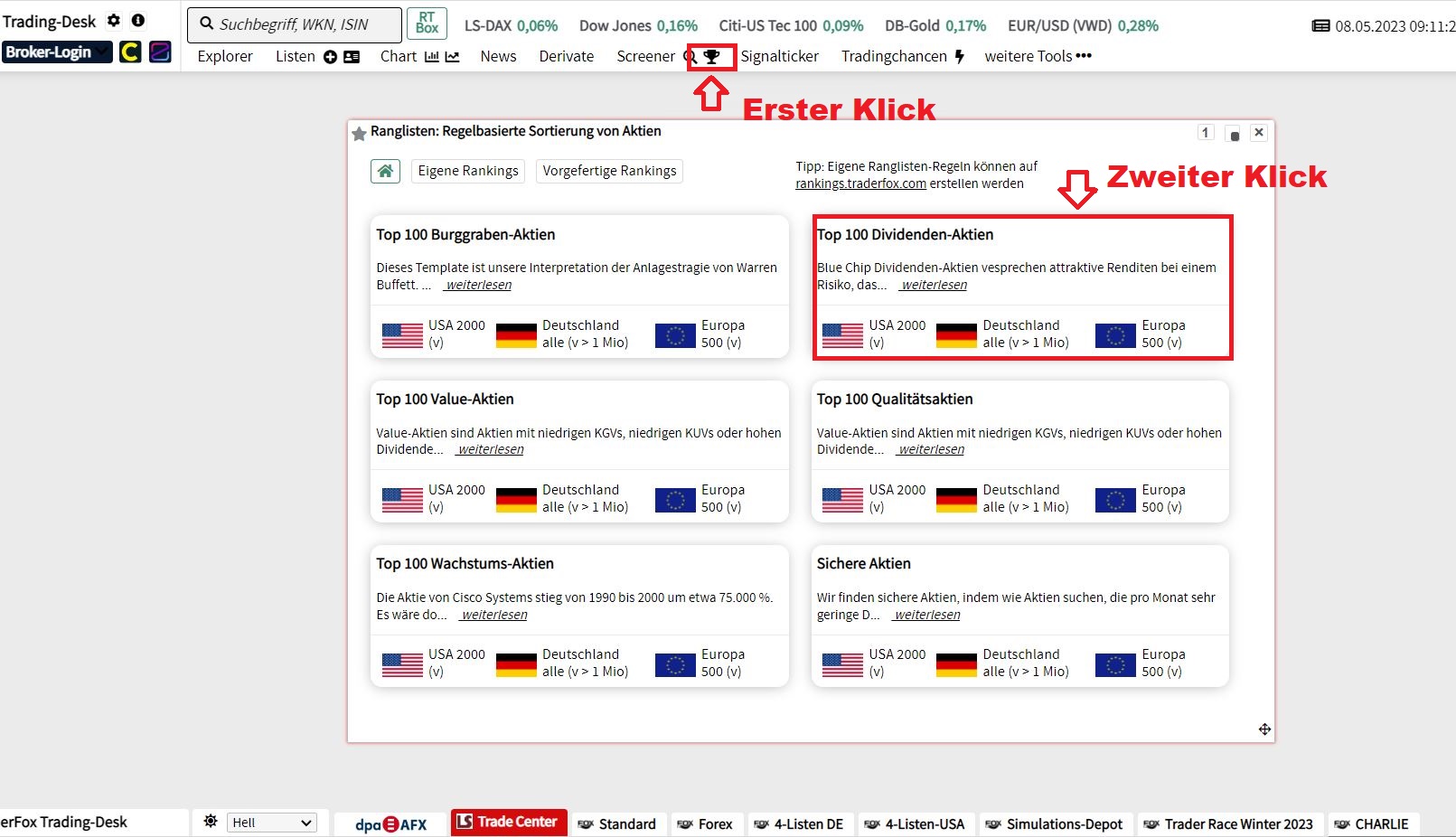

Auch im Trading-Desk unter https://desk.traderfox.com/ kann man sich über das Pokal-Symbol in der Kopfzeile die "Top 100 Dividenden-Aktien" anzeigen lassen. Unter dem entsprechenden Reiter können Dividendentitel aus den USA, Deutschland oder Europa ausgewählt werden. Die Rangliste kann beliebig sortiert werden.

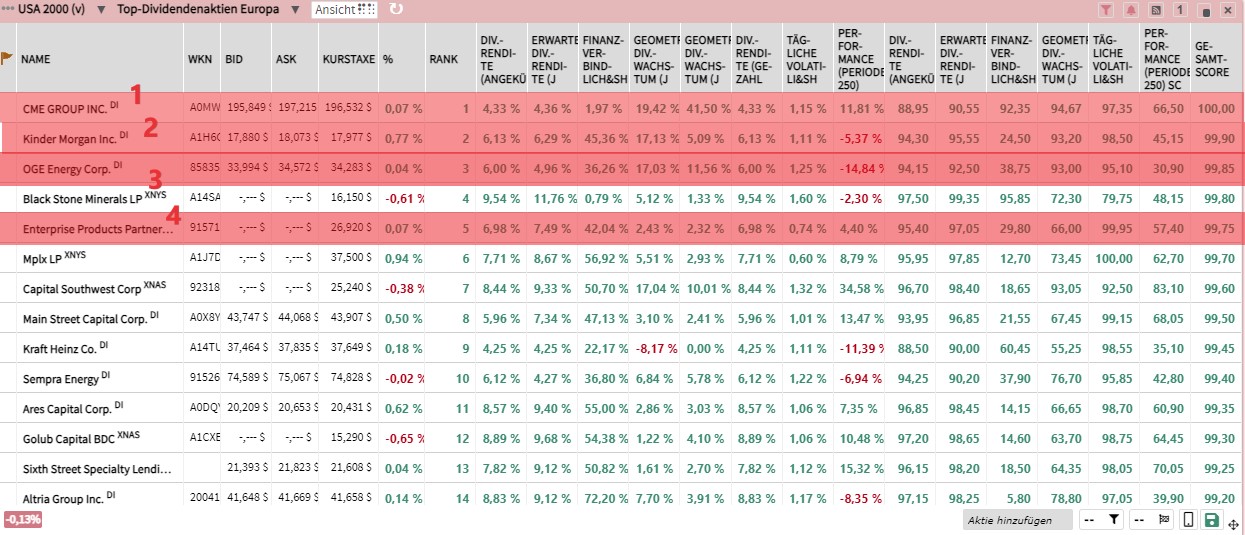

Um die Top-Dividendenaktien zu finden, berücksichtigen wir folgende Faktoren:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt gezahlte Dividendenrendite

- Volatilität so gering wie möglich

- Finanzverbindlichkeitsquote so gering wie möglich

- Die Aktie muss zu den 70 % der Aktien gehören, die auf 52-Wochensicht am stärksten sind. Das heißt "relative" schwache Aktien werden gemieden.

- Die Dividende muss in den vergangenen 3 Jahren gewachsen sein. Aktien mit schrumpfender Dividende werden aussortiert.

- Die zuletzt gezahlte Dividende muss bei über 3 % liegen

Beim Dividenden-Screening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien, wie zum Beispiel dem Wachstum der Dividenden in den vergangenen 10 Jahren. Als Qualitätskriterien zur Gewährleistung einer vielversprechenden Perspektive für die Aktien setzen wir auf Volatilität und relative Stärke. Dividendenaktien mit einer schwachen Geschäftsperspektive entwickeln sich meist schlechter und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

Aussichtsreiche Dividendenaktien mit nur 2 Klicks im TraderFox Trading-Desk anzeigen lassen:

CME Group: Steigender Bedarf für verstärktes Risikomanagement - Dividendenrendite von 4,35 %

Die CME Group, als weltweit führender Derivatemarkt, ermöglicht es ihren Kunden, mit Futures, Optionen, Barmitteln und OTC-Märkten zu handeln. Zudem können Portfolios optimiert und Daten analysiert werden, damit die Marktteilnehmer weltweit Risiken effizient steuern und Chancen bestmöglich nutzen können. Die Börsen des Unternehmens bieten das größte Angebot an globalen Benchmark-Produkten in allen wichtigen Anlageklassen, die auf Zinssätzen, Indizes, Wechselkursen oder Energiepreisen und weiterem basieren. Im vergangenen Jahr sei der Bedarf für verstärktes Risikomanagement in allen Anlageklassen gestiegen, so der Konzern.

Zuletzt hatte die Gruppe mitgeteilt, dass sich das durchschnittliche Tagesvolumen (ADV) im Laufe des vergangenen Jahres auf einen Rekordwert von 24,4 Mio. Kontrakten belaufen hat. Das entspricht einem Anstieg von 5 % gegenüber 2022. Im 4. Quartal kletterten die "Interest Rate (Zins) ADV" um 36 % auf 13,3 Mio. Kontrakte. Auch in den Regionen Europa, Mittlerer Osten und Afrika sind die ADV in 2023 um 13 % auf einen neuen Rekordwert von 4,9 Mio. Kontrakte angestiegen. Insbesondere der Anstieg bei den Zinsprodukten und den Agrarprodukten hatte hierzu beigetragen. Da die unsicheren Marktbedingungen bis ins Jahr 2024 anhalten würden, werde der Konzern weiterhin eng mit den Kunden außerhalb der USA zusammenarbeiten, um ihnen Zugang zu einem robusten regulierten Markt zu bieten. Das KGV beläuft sich aktuell auf 23,44 und die Dividendenrendite liegt bei 4,35 % (Morningstar).

Chart in USD

Kinder Morgans Erdgas-Midstream-Netzwerk ist einzigartig in Nordamerika - Dividendenrendite von 6,31 %

Kinder Morgan ist eines der größten Energieinfrastrukturunternehmen Nordamerikas. Der Zugang zu zuverlässiger, erschwinglicher Energie sei ein entscheidender Faktor für die Verbesserung der Lebensbedingungen auf der ganzen Welt, betont der Konzern. Daher habe sich das Unternehmen dazu verpflichtet, Energietransport- und -speicherungsdienste auf sichere, effiziente und umweltfreundliche Weise zum Nutzen der Menschen, Unternehmen und Gemeinden bereitzustellen. Der Konzern besitzt oder betreibt etwa 82.000 Meilen (rund 132.000 Km) an Pipelines, durch die Erdgas, raffinierte Erdölprodukte, Rohöl, erneuerbare Brennstoffe und weitere Produkte transportiert werden. Im Septemberquartal des vergangenen Jahres fiel der Gewinn je Aktie mit 0,25 USD leicht geringer (-1,9 %) aus als von den Analysten im Vorfeld erwartet wurde. Beim Umsatz hatten die Experten mit fast 15 % mehr gerechnet. Hier hatte der Konzern anstatt 4,6 Mrd. USD lediglich 3,91 Mrd. USD eingenommen.

Für 2024 geht das Unternehmen von einem Nettogewinn von 2,7 Mrd. USD aus (2023: erwartet: 2,5 Mrd. USD). Bisher habe der Konzern noch keine Partnerschaften mit Interessengruppen für neue Pipelineprojekte angestrebt, wie es die großen kanadischen Konkurrenten getan hätten. Das könnte laut Morningstar zu einer Verbesserung der Beziehungen zu den Interessengruppen beitragen. Das KGV liegt laut dem Finanzinformationsunternehmen derzeit bei 16,37 und die Dividendenrendite beläuft sich auf 6,31 %.

Chart in USD

OGE Energy: Starkes Wachstumspotenzial in einer Vielzahl von Branchen - Dividendenrendite von 4,86 %

Das Unternehmen versorgt über 887.000 Stromkunden. Mit einer Kapazität von rund 7.240 Megawatt stellt das Erzeugungsportfolio einen ausgewogenen Ansatz für die Stromerzeugung durch eine Vielfalt von Brennstoffen dar. Die Brennstoffvielfalt ermögliche es ein zuverlässiges System und erschwingliche Tarife für die Menschen aufrechtzuerhalten. Die konsolidierten Einnahmen je Aktie beliefen sich im 3. Quartal 2023 auf 1,22 USD. Damit sieht sich der Konzern dem Plan für das Jahr voraus und hat die Gewinnprognose für 2023 erhöht. 2022 hatte das Unternehmen mit 1,26 USD je Aktie etwas mehr eingenommen. Abschreibungen, Zinsaufwendungen und ein milderes Wetter hatten das Ergebnis belastet.

Der Konzern habe laut eigenen Angaben aber ein starkes Potenzial für weiteres Wachstum in einer Vielzahl von Branchen in den kommenden Jahren. Das Unternehmen sieht sich mit einer schwierigen Regulierung in seinem größten Versorgungsgebiet Oklahoma konfrontiert. Doch der Konzern mache laut Morningstar hierbei Fortschritte und könne dadurch seinen Wachstumsinvestitionsplan durchführen ohne die Eigenkapitalrendite zu beeinträchtigen. Die Dividendenrendite liegt laut dem Analyseunternehmen bei 4,86 %.

Chart in USD

Enterprise Products Partners LP: Mega-Dividende von 7,39 %

Enterprise Products Partners L.P. ist eine der größten börsennotierten Partnerschaften und ein führender nordamerikanischer Anbieter von Midstream-Energiedienstleistungen für Produzenten und Verbraucher von Erdgas, NGLs, Rohöl, raffinierten Produkten und Petrochemikalien. Die Partnerschaft meldete für das 3. Quartal 2023 einen den Stammaktionären zurechenbaren Nettogewinn in Höhe von 1,3 Mrd. USD bzw. 0,60 USD je Stammanteil auf vollständig verwässerter Basis. Im Vorjahr hatte der Nettogewinn 1,4 Mrd. USD und 0,62 USD betragen. Die Analysten hatten im Vorfeld mit einem Gewinn je Aktie von 0,64 USD und einem Umsatz von 11,63 Mrd. USD gerechnet.

Die Preise für Erdgas und NGL sind im Vergleich zum 3. Quartal des Vorjahres zurückgegangen. Darunter hatten die Margen gelitten. Das konnte durch die umgeschlagenen Rekordmengen und die niedrigen systemweiten Versorgungskosten weitgehend ausgeglichen werden. Die starke internationale Nachfrage nach hochoktanigen Benzinadditiven hatte zu einer Rekord-Bruttobetriebsmarge im Oktanverbesserungsgeschäft geführt. Durch den guten Cashflow konnte die Barausschüttung pro Stammeinheit an die Partner um 5,3 % im Vergleich zum Vorjahreszeitraum erhöht werden. Für das Wachstum der Partnerschaft wurden 773 Mio. USD einbehalten. Die Dividendenrendite beläuft sich hier auf 7,39 %.

Chart in USD

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Dividendenscreening,

Luca

& Profi-Tools von

& Profi-Tools von