Diese Aktien zeigen Potential vor ihren Quartalsberichten

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Wir befinden uns inmitten der Zahlenflut und täglich werden die Aktienkurse durch neue Berichte und Prognosen nach oben oder unten geschickt. Die Quartalssaison ist für Trader und Investoren eine der spannendsten Phasen am Markt, da sie aktuelle Einblicke in die Zahlen von Unternehmen ermöglicht und das Management die Aussichten für das künftige Geschäft einschätzt.

Wer die Analysten positiv überrascht, wird mit einem Kursanstieg belohnt. In diesem Artikel zeigen wir euch, wie ihr in eurer Watchlist keine Quartalszahlen mehr verpasst. Außerdem stellen wir drei Growth-Aktien vor, die aktuell aus charttechnischer Sicht spannende Set-Ups vorbereiten und in den nächsten Tagen ihre Zahlen offenlegen.

So verpasst ihr keine Quartalszahlen in eurer Watchlist

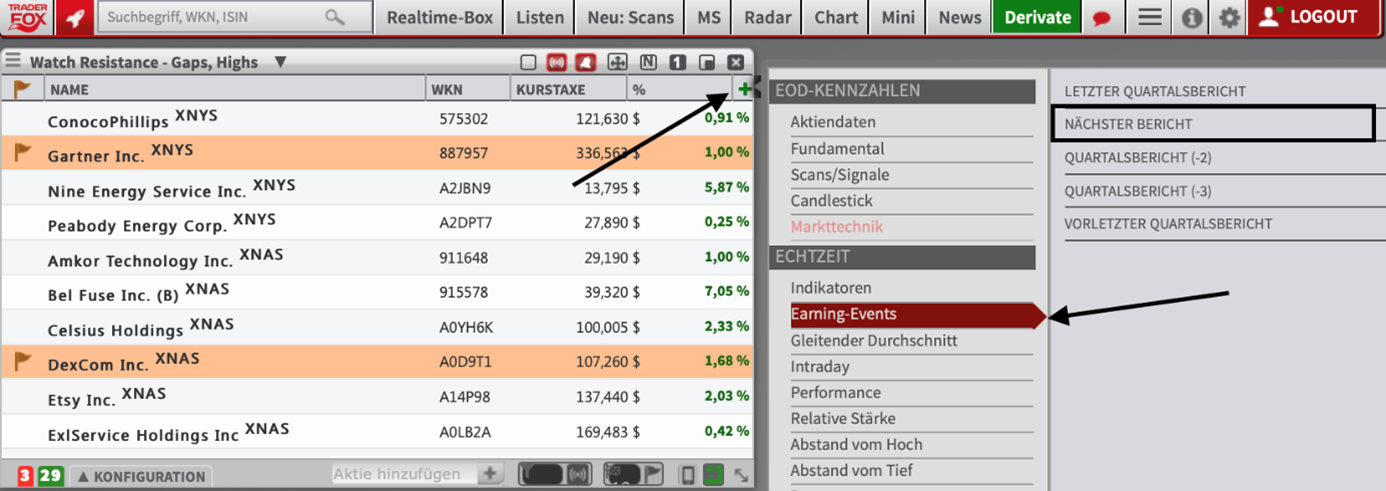

Um die Termine für die nächsten Quartalsberichte eurer Watchlist im Blick zu behalten, könnt ihr diese im Trading-Desk einblenden. Hierfür öffnet ihr eine beliebige Kursliste und klickt anschließend auf das kleine Plus oben rechts. Dort könnt ihr euch das Kriterium "Earning-Events > Nächster Quartalsbericht" einblenden lassen. Anschließend werden euch die Termine für den nächsten Bericht sowie die verbleibenden Tage bis zum Event angezeigt.

Berichte zu den nächsten Quartalszahlen im TraderFox Trading-Desk (Quelle: traderfox.com)

Tipp: Mit dem Trading-Desk kannst du technische Chart-Analysen durchführen und fundamentale Informationen zu den einzelnen Aktien recherchieren. Um alle Funktionen des TraderFox Trading-Desk nutzen zu können, empfehlen wir unser Abo "Börsensoftware". Eine Übersicht unserer Produktangebote findest du auf traderfox.com.

Bloom Energy (ISIN: US0937121079)

Bloom Energy ist ein Hersteller von Systemen aus Festoxid-Brennstoffzellen, die für die Stromerzeugung genutzt werden. Die Produkte wandeln Erdgas, Biogas oder Wasserstoff in Strom um. Die Kunden von Bloom Energy sind überwiegend Unternehmen und Gemeinden mit stationärem Energiebedarf.

Die Produkte von Bloom Energy ermöglichen die dezentrale Erzeugung von Strom. So kann die Energieversorgung von Gemeinden und Haushalten dezentraler und unabhängiger gestaltet werden. Die Auswirkungen von Naturkatastrophen oder Anschlägen hätten so geringere Auswirkungen. Zusätzlich sollen neue Märkte erschlossen werden, wie beispielsweise der Einsatz von Brennstoffzellentechnologien in Container- und Kreuzfahrtschiffen. Zudem ist Bloom Energy im Bereich Hochtemperatur-Elektrolyse sehr engagiert.

Das Potential des Geschäfts lässt sich zunehmend auch im Umsatzwachstum erkennen, das sich seit rund zwei Jahren deutlich beschleunigt. Der Umsatz konnte in 2021 um 23 % gesteigert werden. Die Bruttomarge liegt bei über 20 % und der Nettoverlust konnte zuletzt auf 17 % des Umsatzes gesenkt werden. Gewinne werden aktuell noch nicht erwirtschaftet. Ab 2024 soll Bloom Energy der Sprung in die Profitabilität gelingen. Zu beachten ist allerdings die hohe Verschuldung des Unternehmens.

Die Zahlen für das Q3 vom 03.11.2022 waren solide. Es konnte ein neuer Q3-Rekordumsatz bei unveränderter Bruttomarge präsentiert werden. Der Umsatz stieg um 41 % gegenüber dem Vorjahr auf 292,3 Mio. USD. Der Nettoverlust blieb mit 0,31 USD je Aktie ggü. einem Verlust von 0,30 USD je Aktie im Vorjahr nahezu unverändert. Der Ausblick für 2022 wurde bestätigt, wonach das Umsatzwachstum knapp 18 % betragen soll.

Im langfristigen Chart zeigt sich die deutliche Korrektur des Kurses nach dem Hype während der Covid-Rallye. Die Aktie konnte ihren Kurs innerhalb weniger Wochen vervielfachen, brach anschließend jedoch deutlich ein. Die zuletzt höheren Tiefs könnten eine Bodenbildung andeuten. Aktuell nimmt die Aktie erneut Kurs in Richtung der Widerstandslinie. Falls die Zahlen für das Q4 am 09.02.2022 überzeugen, könnte ein Big Picture Ausbruch bevorstehen.

Wochen-Chart der Bloom Energy Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Bloom Energy gehört zu den spekulativen Wasserstoffaktien und wurde in der Vergangenheit wiederholt stark gehypt. Nachdem der Kurs nun mehr als zwei Jahre konsolidierte, könnte bei überzeugenden Zahlen der Ausbruch aus der Base bevorstehen. Trendfolger setzen sich einen Alarm im Bereich 28 USD, um einen möglichen Ausbruch nicht zu verpassen.

DexCom (ISIN: US2521311074)

DexCom ist ein Hersteller von Systemen zur Überwachung des Blutzuckers für Diabetiker. Die Produkte stellen eine Alternative zu herkömmlichen Blutzuckermessverfahren dar. Durch die Integration seiner Messprodukte in die Insulinpumpen von Herstellern wie Insulet und Tandem möchte DexCom seine Produkte effizienter und nachhaltiger vertreiben.

Das Medizintechnikunternehmen ist ein Profiteur der steigenden Diabetes-Erkrankungen. Diabetes hat sich in den letzten Jahren aufgrund der bewegungsarmen Lebensweise zu einer Volkskrankheit entwickelt. Zudem dürfte die Nachfrage aufgrund der insgesamt alternden Gesellschaft global steigen.

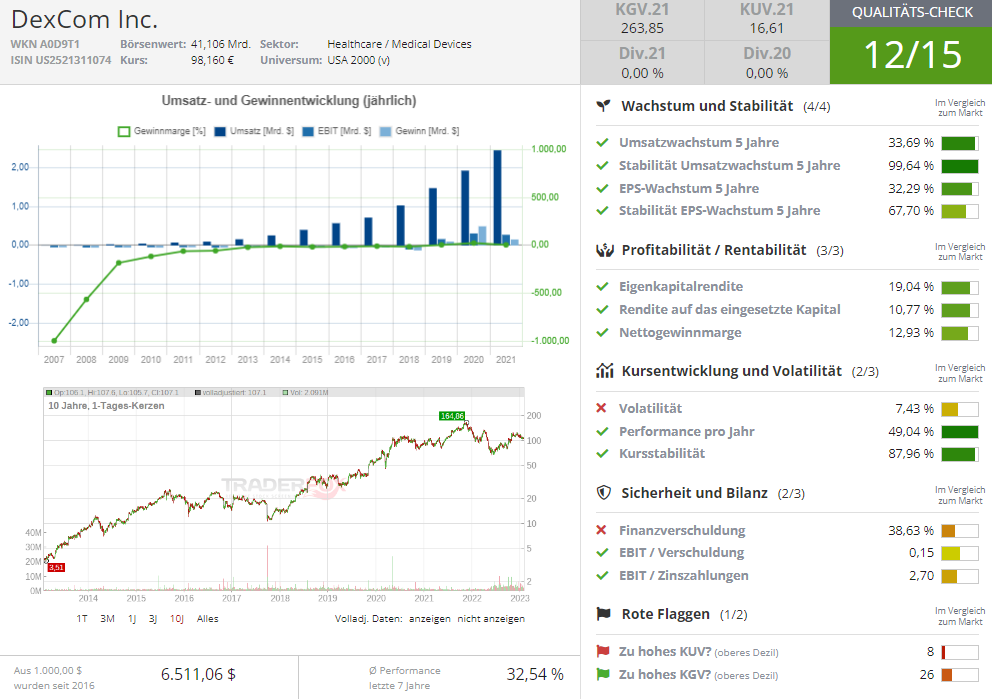

Dank der stabilen Nachfrage nach seinen Messsystemen konnte DexCom in den letzten Jahren ein durchschnittliches Umsatzwachstum von über 30 % pro Jahr erzielen. Auch im letzten Jahr lag das Wachstum mit 27 % klar im zweistelligen Bereich. Das Unternehmen arbeitet seit 2019 profitabel. Allerdings gingen die Gewinne im vorigen Jahr leicht zurück. Die Nettomarge lag 2021 bei 6 %.

Die am 27.10.2022 präsentierten Zahlen für das Q3 2022 zeigten jedoch, dass die alten Wachstumsraten zuletzt nicht mehr erreicht werden konnten. Der Umsatz lag mit 769,6 Mio. USD rund 18 % über dem Vorjahr und der Gewinn je Aktie konnte um 14 % auf 0,24 USD gesteigert werden. Das Management sieht jedoch Potential für weiteres Wachstum durch die Internationalisierung in Europa und beschleunigte zuletzt sein Aktienrückkaufprogramm. Analysten erwarten ebenfalls, dass sich die Profitabilität in den kommenden Jahren noch einmal deutlich steigern wird.

Im Chart von DexCom lässt sich erkennen, dass sich der Kurs seit Oktober 2022 in einer engen Seitwärtsphase läuft. Die geringe Handelsspanne in Verbindung mit niedrigem Handelsvolumen zeigt, dass Angebot und Nachfrage für die Aktie derzeit fehlen. Eine positive Überraschung bei den Quartalszahlen könnte zu einem kräftigen Sprung nach oben oder unten führen, weshalb ein Einstieg vor den Zahlen mit hohem Risiko verbunden ist.

Quelle: Qualitäts-Check TraderFox

Wochen-Chart der DexCom Aktie (Quelle: TraderFox Trading-Desk)

Fazit: DexCom ist ein profitables MedTec-Unternehmen, dessen Kurs zuletzt aufgrund von geringeren Wachstumsraten an Momentum verloren hat. Die Analysten bleiben allerdings weitestgehend optimistisch und die enge Base könnte ein gutes Einstiegssignal bieten, falls die Zahlen für das Q4 am 09.02.2023 positiv ausfallen.

Gartner (ISIN: US3666511072)

Gartner ist ein Anbieter unabhängiger Studien und Analysen zu Informationstechnologien und anderen Techbereichen. Die Kunden sind Entscheidungsträger wie CIOs und Manager, die auf die Expertenbetreuung sowie verschiedene Tools und Studien von Gartner vertrauen. Die Haupteinnahmen werden durch Abos erzielt. Zudem veranstaltet Gartner regelmäßig IT-Konferenzen und ist wichtiger Vernetzungspartner für Unternehmen.

Treiber des Geschäfts von Gartner ist die zunehmend agile Arbeitswelt und die Durchdringung neuer Technologien, wie jüngst der Erfolg von ChatGPT eindrucksvoll zeigte. Gartner profitiert von steigenden IT-Budgets und der zunehmenden Bedeutung datengestützter Entscheidungsfindung in Unternehmen. Die Beratungsexpertise von Gartner kommt durch den Fachkräftemangel noch mehr zur Geltung, da viele Unternehmen vergeblich nach eigenen IT-Experten suchen.

Der Erfolg bildet sich auch in den Finanzkennzahlen der letzten Jahre ab. Die Umsätze konnten in den letzten 5 Jahren sehr stabil um durchschnittlich 14 % pro Jahr gesteigert werden. Der Gewinn je Aktie stieg im gleichen Zeitraum rund auf 32 % pro Jahr. Die Nettomarge stieg in 2021 deutlich auf 17 %. Auch die Bruttomarge steigt seit Jahren und liegt inzwischen bei starken 69 %.

Die gute Entwicklung zeigte sich zuletzt auch in den Zahlen für das Q3, die am 01.11.2022 vorgestellt wurden. Der Umsatz konnte erneut um 15 % auf 1,3 Mrd. USD gesteigert werden. Der Gewinn je Aktie lag mit 2,17 USD rund 23 % über dem Vorjahresergebnis. Zudem wurde vom Management die Prognose erneut angehoben, da die Gewinnmargen über den Erwartungen lagen.

Im Chart bildete sich in den letzten Monaten eine mustergültige Cup & Handle Formation. Die Gartner Aktie zeigte letztes Jahr im Bärenmarkt relative Stärke und ein stabiles Wachstum. Nun bildet sich aktuell der Henkel mit enger Handelsspanne aus. Die Zahlen für das Q3 kommen am 07.02.2023 und werden über die weitere Kursrichtung der Aktie entscheiden.

Quelle: Qualitäts-Check TraderFox

Wochen-Chart der Gartner Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Gartner ist ein Beratungsunternehmen, das von der steigenden Nachfrage nach Informationstechnologien und den gleichzeitig fehlenden IT-Fachkräften in allen Branchen profitiert. Das Unternehmen wächst stabil und der Kurs entwickelt sich konstruktiv. Sollte der Ausbruch aus der engen Henkelformation gelingen, löst die Aktie ein neues Kaufsignal aus.

Wir wünschen euch viel Erfolg für euer Handeln an den Kapitalmärkten!

Verwendete Tools:

• Trading-Desk: desk.traderfox.com

• Aktien-Terminal: aktie.traderfox.com

& Profi-Tools von

& Profi-Tools von