Prudential Financial, LTC Properties & Co – US-Dividendenaktien im Check

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

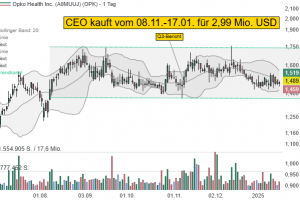

Das Ziel unserer Dividendenchecks ist es, geeignete Aktien für ein Dividendenportfolio zu finden, um einen passiv steigenden Zahlungsstrom zu generieren. Zudem bieten Dividendenwerte einen gewissen Schutz für das Depot in unruhigen Zeiten. In der Regel sind solche Aktien langfristig weniger schwankungsanfällig und schütten teilweise auch in Krisenzeiten Kapital an die Anleger aus. Während viele Gesundheits-REITs ihre Dividenden im Rahmen der Coronapandemie kürzen mussten, konnte LTC Properties seine Ausschüttung aufrechterhalten und belohnt die Aktionäre seit über einem Jahrzehnt mit konstanten Dividenden. Neben LTC Properties werden im Folgenden auch die Aktien von Prudential Financial, Allete und Oneok vorgestellt.

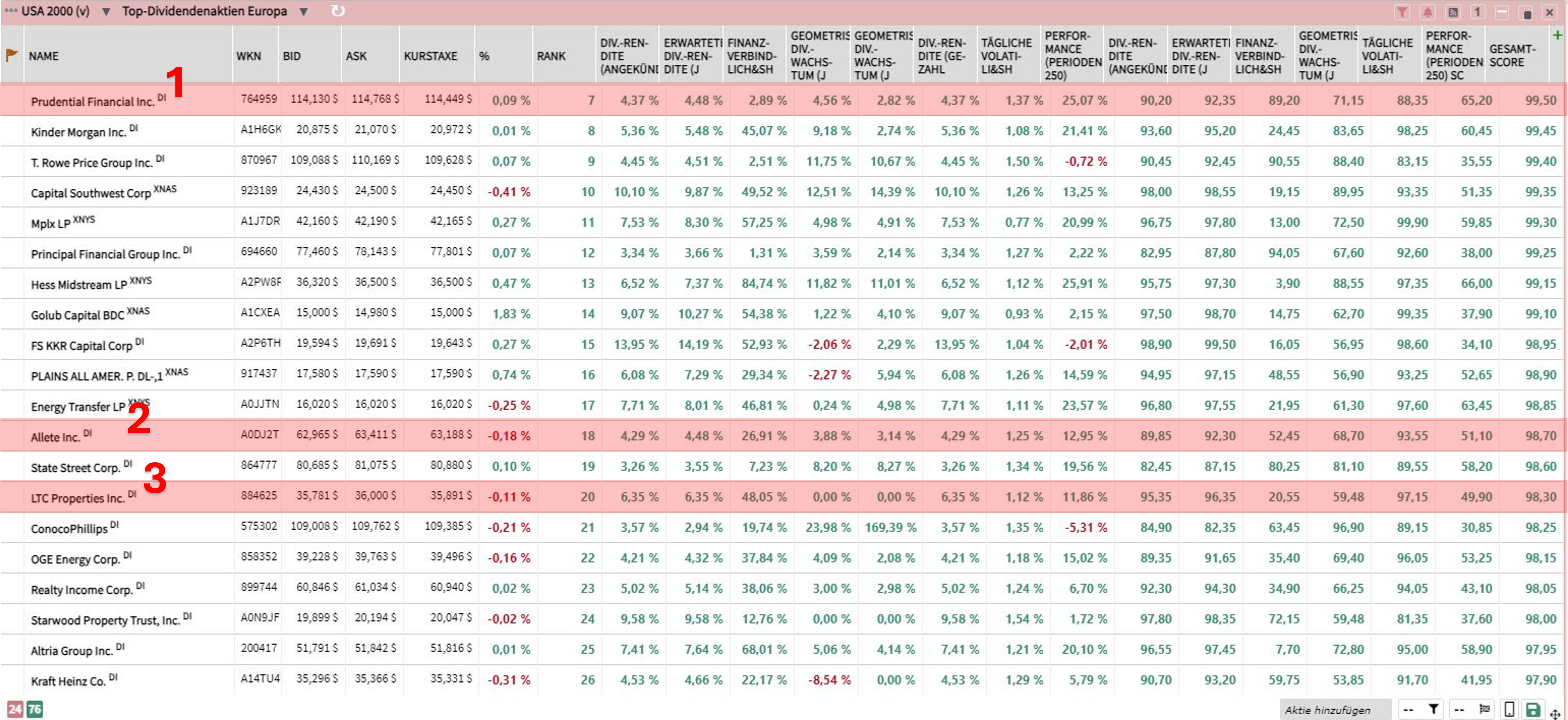

Beim Dividendenscreening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien, wie etwa dem Dividendenwachstum der letzten zehn Jahre. Stattdessen setzen wir Volatilität und relative Stärke als Qualitätsfaktoren ein, um sicherzustellen, dass die Aktie gute Perspektiven hat. Dividendenaktien mit schwacher Geschäftsentwicklung zeigen häufig ein schwaches Kursverhalten und neigen zu hoher Volatilität. Um die besten Dividendenaktien zu identifizieren, berücksichtigen wir unter anderem folgende Kriterien:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt gezahlte Dividendenrendite

- Möglichst geringe Volatilität

- Die Aktie muss zu den 70 % der Aktien gehören, die in den letzten 52 Wochen am stärksten waren, um schwache Aktien auszuschließen

- Die Dividende muss in den vergangenen drei Jahren gewachsen sein; Aktien mit schrumpfender Dividende werden aussortiert

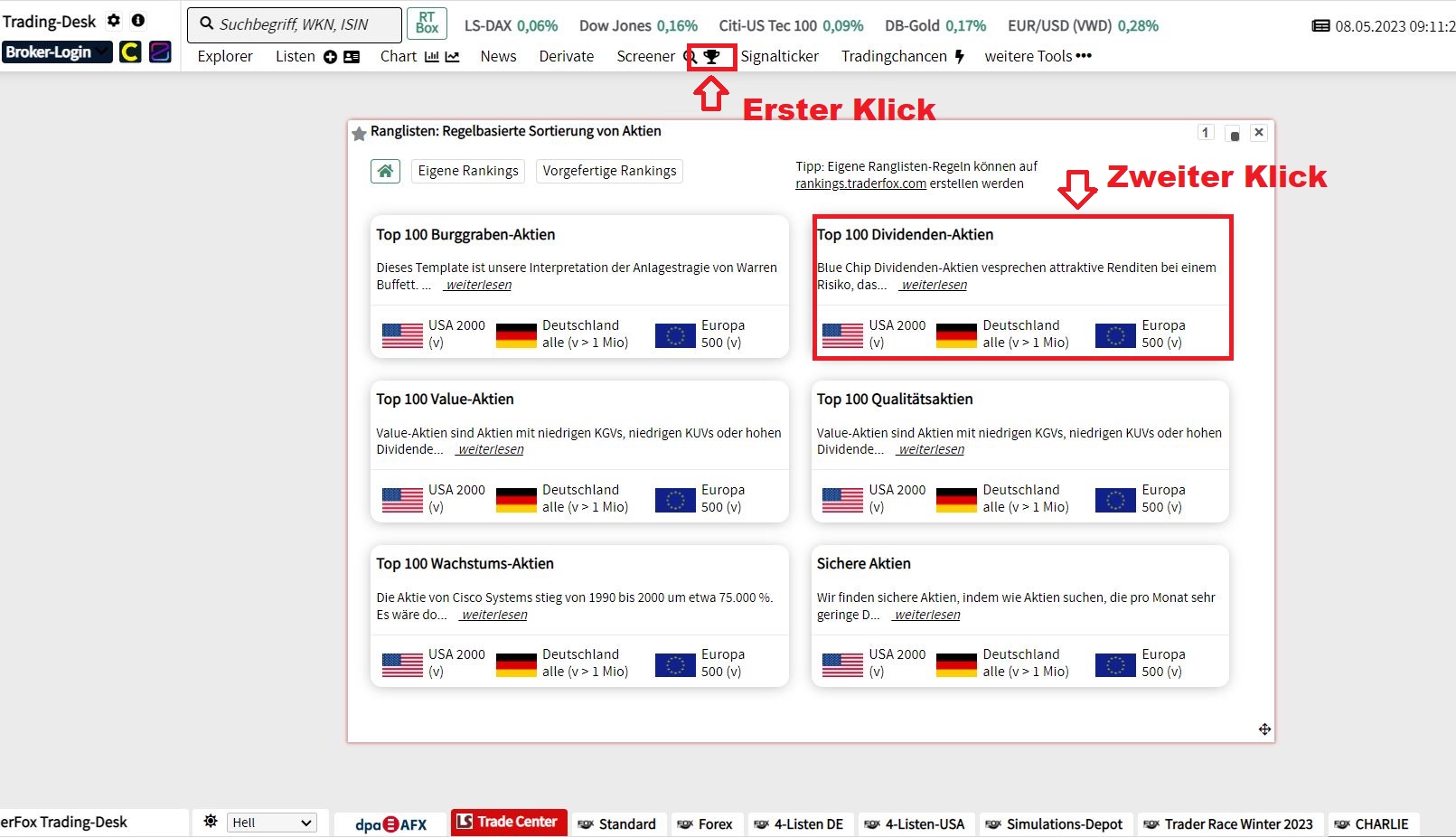

Es gibt verschiedene Möglichkeiten, Dividendenwerte mit der TraderFox-Software zu identifizieren. Man kann unsere täglich aktualisierten Research-Reports zu den besten Dividendenaktien weltweit einsehen. Bei unserem TraderFox Dividenden-Check erhält jede Aktie bis zu 15 Punkte. Zusätzlich zu unserem Research-Report kann man sich im Trading-Desk über das Pokalsymbol in der Kopfzeile die "Top 100 Dividenden-Aktien" anzeigen lassen.

Prudential Financial – positive Dynamik in den Geschäftsbereichen hält an

- Höhe der Dividende: 1,30 USD (vierteljährlich)

- Dividendenrendite (Forward): 4,59%

Prudential Financial ist geografisch breit aufgestellt und in den USA, Asien, Europa und Lateinamerika tätig. Das Unternehmen bietet sowohl privaten als auch institutionellen Kunden eine breite Palette an Produkten und Dienstleistungen, um deren Vermögen zu vermehren und zu schützen. Dazu gehören Lebens- und Rentenversicherungen, Investmentfonds sowie altersvorsorgebezogene Dienstleistungen.

Im 2. Quartal habe das Unternehmen eine anhaltend positive Entwicklung in seinen Geschäftsbereichen verzeichnet, wie CEO Charles Lowrey betonte. Er verwies auf starke Verkaufszahlen sowohl im US-amerikanischen als auch im internationalen Geschäft. Auch solide Investitionsleistungen und Kapitaleinsätze in private Alternativen bei PGIM hätten das das Geschäft gestützt, so Lowrey. Das globale Investmentmanagementgeschäft (PGIM) erzielte im 2. Quartal ein bereinigtes operatives Einkommen von 206 Mio. USD, verglichen mit 179 Mio. USD im Vorjahreszeitraum. Dieser Anstieg ist laut Unternehmensangaben vor allem auf höhere Verwaltungsgebühren und andere damit verbundene Einnahmen zurückzuführen. Die verwalteten Vermögenswerte von PGIM stiegen um 5 % auf 1,328 Bio. USD. Der Anstieg war neben der Wertsteigerung an den Aktienmärkten auch der Investmentperformance und den Nettomittelzuflüssen aus den verbundenen Unternehmen zu verdanken.

Der Nettogewinn des Konzerns belief sich auf 1,198 Mrd. USD bzw. 3,28 USD je Stammaktie, was einen deutlichen Anstieg gegenüber den 511 Mio. USD (1,38 USD je Aktie) im Vorjahreszeitraum darstellt. Belastungen im Vorjahr sowie Verfeinerungen im laufenden Jahr beeinflussten das Ergebnis. Dennoch konnte das Unternehmen in den vergangenen drei Quartalen die Konsensschätzungen für den Gewinn pro Aktie (EPS) nicht erfüllen (laut Angaben von Yahoo Finance).

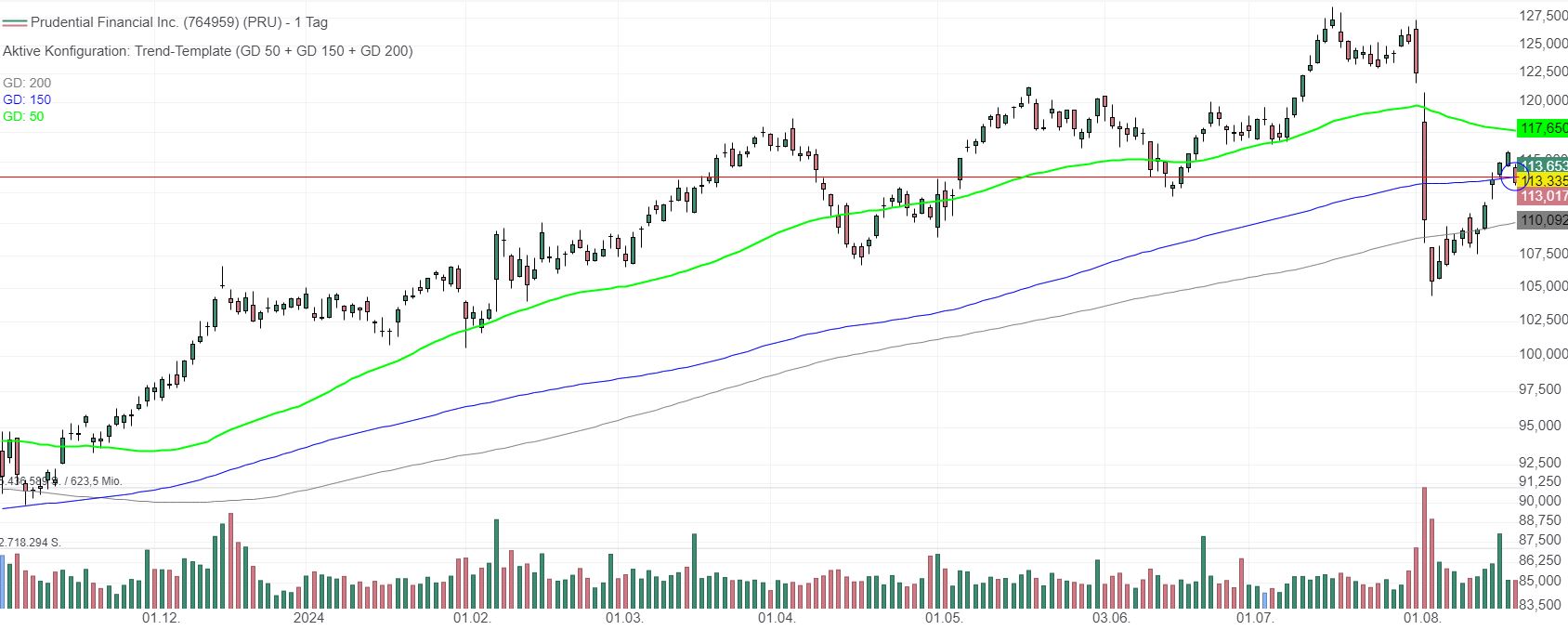

Die Zahlen für das 2. Quartal wurden Anfang August veröffentlicht, als es bei zahlreichen Aktien zu einer schnellen Korrektur kam. Auch die Prudential-Financial-Aktie verzeichnete einen deutlichen Kursverlust und liegt über dem Zeitraum von einem Monat über 10 % im Minus. Zuletzt hat sich die Aktie jedoch schrittweise erholt und notiert wieder über der 200-Tage-Linie.

Im 2. Quartal führte das Unternehmen 250 Mio. USD in Form von Aktienrückkäufen und 475 Mio. USD in Form von Dividenden an seine Aktionäre zurück. Die erwartete Dividendenrendite (Forward) liegt bei 4,53 %.

(Charts in USD)

Das Papier ist während des Kurseinbruchs Anfang August kurzzeitig unter die 200-Tage-Linie gefallen. Nun notiert die Aktie wieder über dem GD-200 und bewegt sich am GD-150. Der kurzfristige GD-50 verläuft etwas über dem aktuellen Niveau bei rund 117 USD.

Während die Ausschüttung für das Jahr 2007 noch bei 1,15 USD je Aktie gelegen hatte, wurde die Dividende in den Jahren 2008 und 2009 gesenkt. Das Unternehmen konnte daraufhin seine Dividende weiter erhöhen; die Dividendenkontiunität liegt laut unserem Check bei 15 Jahren. Zuletzt hat die Quartalsdividende 1,30 USD betragen, und die erwartete Dividendenrendite liegt bei 4,53 %. Damit befindet sie sich ungefähr auf dem Niveau des Durchschnitts der vergangenen drei Jahre.

LTC Properties – Konstante Ausschüttung von Dividenden seit über einem Jahrzehnt

- Höhe der Dividende: 0,19 USD (monatlich)

- Dividendenrendite (Forward): 6,38%

LTC Properties, Inc. ist ein selbstverwalteter Immobilienfonds (REIT), der sich auf Investitionen in Seniorenwohnungen und Gesundheitsimmobilien spezialisiert hat, hauptsächlich durch Triple-Net-Mietverträge, Hypothekendarlehen und andere Investitionsformen. Mit 194 Immobilien in 26 Bundesstaaten ist LTC Properties geografisch innerhalb der USA diversifiziert. Im 2. Quartal erzielte der Immobilienfonds Gesamterlöse von 50,12 Mio. USD, verglichen mit 48,25 Mio. USD im Vorjahr. Der verwässerte Gewinn je Aktie stieg von 0,15 USD im Vorjahr auf 0,44 USD, lag jedoch leicht unter den erwarteten 0,45 USD (YahooFinance).

Etwa 50 % der Bruttoinvestitionen entfallen auf Seniorenwohnungen, während knapp 46 % in Pflegeeinrichtungen investiert sind. Eine alternde Bevölkerung sorgt für eine anhaltend starke Nachfrage. Laut Unternehmensangaben wächst die erwachsene Bevölkerung in den USA im Alter von 85 Jahren und älter schnell und dürfte bis 2035 voraussichtlich die Schwelle von 11 Mio. erreichen und bis 2050 mehr als 17 Mio. überschreiten. Außerdem werden bis 2027 über 4,1 Mio. Amerikaner das Alter von 65 Jahren erreichen, was laut LTC die Nachfrage für die kommenden Jahre sichert. Aufgrund des Schwerpunkts auf Seniorenwohnungen und Pflegeeinrichtungen dürfte LTC vergleichsweise gut gegen wirtschaftliche Abschwünge geschützt sein, da die Belegung der Immobilien auch in schwierigen Zeiten hoch bleiben dürfte.

Die Marktkapitalisierung des REITs liegt bei rund 1,55 Mrd. USD. Das Kurs-Gewinn-Verhältnis (KGV) hat sich seit Ende des vergangenen Jahres weiter verbessert und ist mit einem Wert von 16,11 im historischen Vergleich eher günstig; der Fünfjahresdurchschnitt beträgt 17,41.

Über die vergangene Dekade hinweg konnte das Unternehmen seinen Aktienkurs nicht nachhaltig steigern. Die Performance über einen Zeitraum von zehn Jahren liegt laut unserem Dividendencheck bei –1,18 %. Dennoch könnte LTC für ein Dividendenportfolio interessant sein. Seit über einem Jahrzehnt schüttet der Immobilienfonds seine Dividende konstant aus und hat sie selbst während der Covid-Pandemie aufrechterhalten, während viele andere Gesundheits-REITs ihre Dividenden gekürzt hätten, so LTC. Anleger erhalten die Dividenden des Immobilienfonds monatlich.

(Charts in USD)

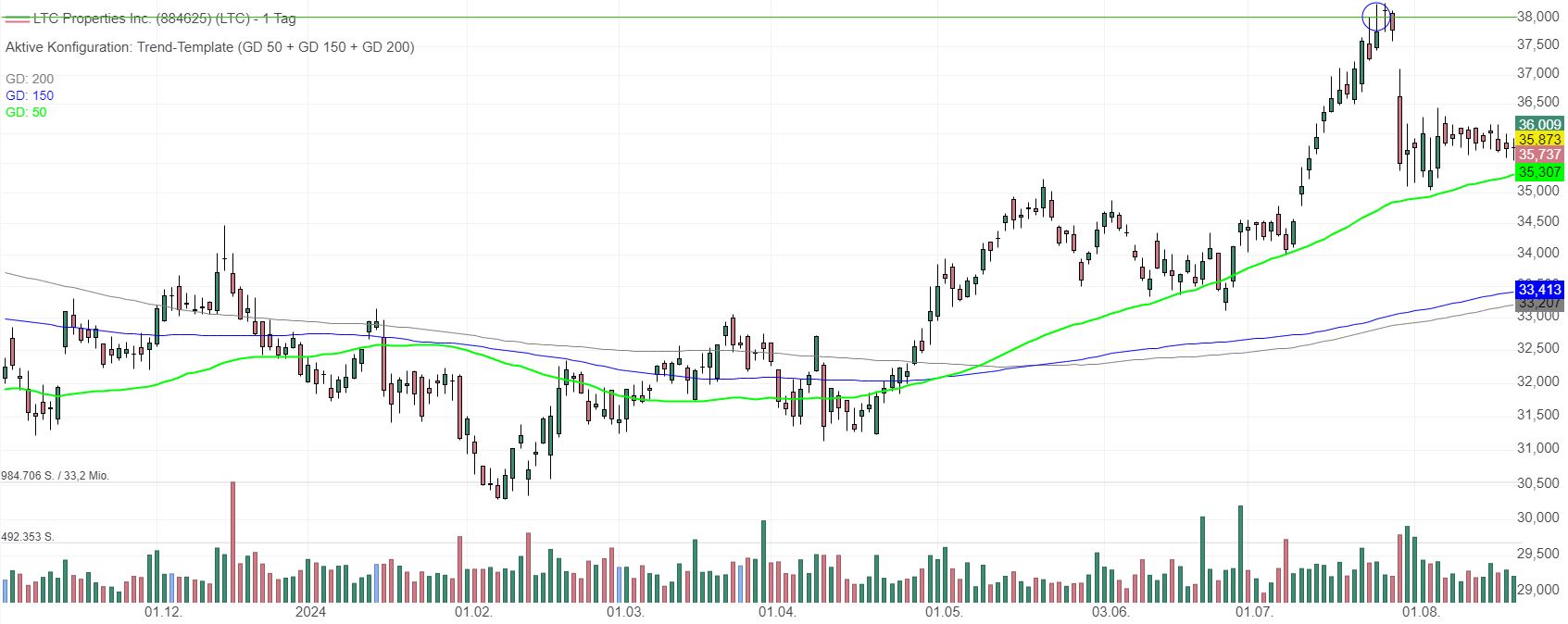

Das Papier notiert über den wichtigen gleitenden Durchschnitten und hat Ende Juli ein neues 52-Wochenhoch markiert. Während der Korrektur am breiten Markt ist auch die Aktie von LTC Properties unter Druck geraten und bewegt sich derzeit auf einem Niveau von rund 36 USD. Die 200-Tagelinie verläuft bei rund 33,4 USD.

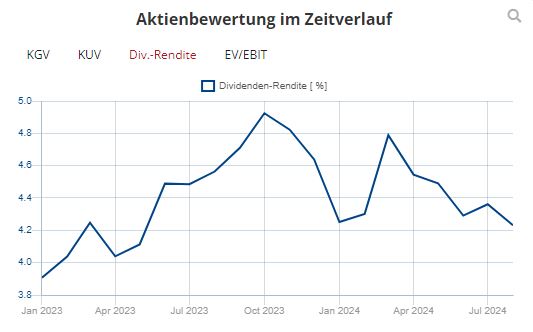

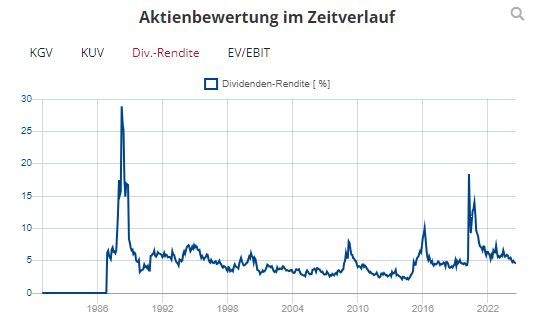

Rund um die Jahrtausendwende ist der Kurs des Papiers stark eingebrochen, was die Dividendenrendite in die Höhe treibt. Seit über einem Jahrzehnt schüttet LTC Properties seine Dividende konstant aus, und im Gegensatz zu vielen Gesundheits-REITs konnte LTC Properties seine Ausschüttungen auch während der Coronapandemie aufrechterhalten. Anleger erhalten ihre Dividende hier jeden Monat.

Allete – Profiteur des beschleunigten Umstiegs auf saubere Energien

- Höhe der Dividende: 0,705 USD (vierteljährlich)

- Dividendenrendite (Forward): 4,46%

Der Energiekonzern Allete bezeichnet sich als zuverlässigen Anbieter wettbewerbsfähiger Energie im oberen Mittleren Westen der USA. Der Konzern investiert in Übertragungsinfrastruktur und weitere energiebezogene Geschäftsbereiche. Das Elektrizitätswerk Minnesota Power versorgt rund 150.000 Einwohner, 14 Gemeinden und einige der größten Industrieunternehmen des Landes. Zu den weiteren Geschäftsbereichen gehören unter anderem der Entwickler umweltfreundlicher Energieprojekte "Allete Clean Energy", der Betreiber von Windkraftanlagen "Allete Renewable Resources" und der führende Entwickler von Solarenergieprojekten "New Energy Equity".

Für das 2. Quartal hat Allete einen Nettogewinn von 33 Mio. USD bzw. 0,57 USD je Aktie ausgewiesen, nach 0,90 USD im Vorjahreszeitraum. Der Gewinn für das vergangene Quartal beinhaltet 0,25 USD je Aktie für Transaktionskosten im Zusammenhang mit der Fusion mit dem Canada Pension Plan Investment Board und Global Infrastructure Partners sowie einen negativen Einfluss von 0,4 USD pro Aktie aufgrund des milden Wetters. Der gesamte Betriebsumsatz belief sich auf 354,5 Mio. USD nach 533,4 Mio. USD im Vorjahr. Die Ergebnisse blieben hinter den Markterwartungen zurück (Angaben laut Yahoo Finance).

Allete investiert weiterhin in den Bereich der sauberen Energie. Die regulierten Investitionen in saubere Energie und strategische Initiativen in den Jahren 2023 und 2024 sollen das jährliche Wachstumsziel von 5 bis 7 % ab 2025 über den Prognosezeitraum bis 2028 und darüber hinaus unterstützen. Im Verhältnis zur Unternehmensgröße ist Allete nach eigenen Angaben der größte Investor im Bereich erneuerbare Energien im Land. Damit ist das Unternehmen gut positioniert, um von der beschleunigten Umstellung auf saubere Energie zu profitieren.

Anleger können auf eine hohe Verlässlichkeit bei den Dividenden zählen. Seit 1950 hat das Unternehmen kontinuierlich Dividenden für seine Stammaktien ausgeschüttet und seit 2011 den Ausschüttungsbetrag jedes Jahr erhöht. Zuletzt, im Februar, wurde die jährliche Dividende für die Stammaktien von 2,71 USD auf 2,82 USD je Aktie angehoben. Die Dividendenrendite (Forward) beläuft sich auf 4,45 %. Das Unternehmen erwartet ein langfristiges Dividendenwachstum und verweist in einer kürzlich gehaltenen Unternehmenspräsentation auf seine Bilanz, die eine der stärksten in der Branche sei.

(Charts in USD)

Der Kurs bewegt sich bei rund 63 USD an einer charttechnischen Unterstützung. Die Aktie ist zuletzt auf ein neues Vierwochentief gefallen, notiert jedoch weiterhin über der 200-Tage-Linie und dem GD-150, die bei rund 60 USD verlaufen. Das 52-Wochenhoch liegt bei 65,86 USD.

Allete strebt ein langfristiges Dividendenwachstum an. Seit 2011 hat das Unternehmen seine Ausschüttungen jedes Jahr erhöht. In diesem Zeitraum lag die Ausschüttungsquote in der Regel zwischen 63 % und 78 %. Im Durchschnitt betrug die Dividendenrendite in den letzten drei Jahren 4,13 % und wird nun bei 4,46 % erwartet.

Oneok strebt ein jährliches Dividendenwachstum von 3 bis 4 % an

- Höhe der Dividende: 0,99 USD (vierteljährlich)

- Dividendenrendite (Forward): 4,57%

Oneok ist eines der größten diversifizierten Energieinfrastrukturunternehmen in den USA und besitzt und betreibt ein großes Netzwerk von Anlagen für Flüssiggas (NGL), Erdgas, raffinierte Produkte und Rohöl. Mit seinem über 80.000 Kilometer umfassenden Pipeline-Netzwerk verbindet das Unternehmen wichtige Energieversorgungs- und -nachfragestellen. Morningstar-Analyst Stephen Ellis hat kürzlich auf den schmalen wirtschaftlichen Burggraben des Konzerns verwiesen. Über 85 % der Einnahmen von Oneok sind gebührenbasiert. Unabhängig von den "Rohstoffzyklen" ist es dem Unternehmen in den vergangenen zehn Jahren gelungen, sein bereinigtes EBITDA jedes Jahr zu steigern, selbst in einer Zeit von einem der größten Ölpreisrückgänge der modernen Geschichte zwischen Mitte 2014 und Anfang 2016.

Ein Rekordvolumen in der Rocky-Mountain-Region und synergiebedingte Vorteile aus Akquisitionen haben die finanzielle und operative Leistung im abgelaufenen 2. Quartal gestützt. Der Nettogewinn belief sich auf 780 Mio. USD bzw. 1,33 USD je verwässerte Aktie, verglichen mit 468 Mio. USD im Vorjahr. Der Gewinn je verwässertem Anteil (EPS) lag etwa 11,40 % über den Markterwartungen von 1,19 USD.

Der Konzern baut seine Kerninfrastruktur kontinuierlich aus. So soll bis Ende des laufenden Jahres die NGL-Pipeline in West Texas und bis zum 1. Quartal 2025 die Elk Creek NGL-Pipeline erweitert werden. Der Gewinn soll im laufenden Jahr von den rund 2,7 Mrd. USD im Jahr 2023 auf 2,73 Mrd. USD bis 3,03 Mrd. USD steigen. Vor dem Hintergrund der Ergebnisse aus dem 1. Quartal wurde Oneok optimistischer für das Gesamtjahr. Zuvor hatte der Konzern einen Gewinn in einer Spanne von 2,61 Mrd. bis 3,01 Mrd. USD erwartet.

Das Unternehmen bietet eine attraktive Dividende und rechnet mit steigenden Ausschüttungen; pro Jahr wird ein Wachstum von 3 bis 4 % angestrebt. Laut unserem Dividendencheck beträgt die Dividendenkontinuität 22 Jahre. Im Januar hatte das Unternehmen eine vierteljährliche Ausschüttung von 0,99 USD je Aktie erklärt, was auf Jahresbasis 3,96 USD entspricht. Die erwartete Dividendenrendite beläuft sich auf 4,48 %. Die Aktie hat sich seit Jahresbeginn positiv entwickelt und notiert bis zum 21. August über 22 % im Plus. Doch auch das KGV liegt inzwischen mit 19,11 über dem Durchschnitt der vergangenen fünf Jahre (17,23).

(Charts in USD)

Die Aktie hat seit Jahresanfang über 22 % zugelegt. Nach der Korrektur Anfang August hat sich das Papier schnell erholt und hat zu Beginn der Woche (19.08.) ein neues Allzeithoch bei 88,68 USD markiert.

Bei der Aktie von Oneok kam es im Jahr 1988 zu einem starken Crash, was zu einer höheren Dividendenrendite führte. Auch die weiteren Spitzen im Chart der Dividendenrendite entsprechen den Kurseinbrüchen der Aktie. Der Ausschüttungsbetrag steigt unterdessen kontinuierlich – die Dividendenkontinuität liegt laut unserem Dividendencheck bei 22 Jahren.

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Dividendenscreening,

Luca

& Profi-Tools von

& Profi-Tools von