Swiss Re, Evonik & Co - europäische Aktien mit Dividendenrenditen von bis zu 6,73 %

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Anleger mögen keine Unsicherheiten. Der Rücktritt von Joe Biden aus dem Präsidentschaftsrennen könnte eine neue Ebene der politischen Unsicherheit und einen Auslöser für die seit langem überfällige Marktvolatilität darstellen, zitierte Reuters Gina Bolvin, Präsidentin der Bolvin Wealth Management Group. Der Cboe Volatilitätsindex (.VIX), der als "Angstindex" bekannt ist, ist in den vergangenen fünf Tagen um über 30 % gestiegen und erreichte am Donnerstag, den 25.07, den höchsten Stand seit April. Dividendenaktien können in volatilen Zeiten für ein gewisses Maß an Sicherheit im Depot sorgen. Besonders hohe Dividendenrenditen finden sich derzeit in Europa. Dort können Anleger mit einigen Aktien Renditen im hohen einstelligen Prozentbereich erzielen. Doch es kommt nicht nur auf die Höhe der Dividendenrenditen an. Bei einer sogenannten "Value-Trap" haben Aktien zwar eine hohe Dividendenrendite, aber gleichzeitig schrumpft das Geschäft.

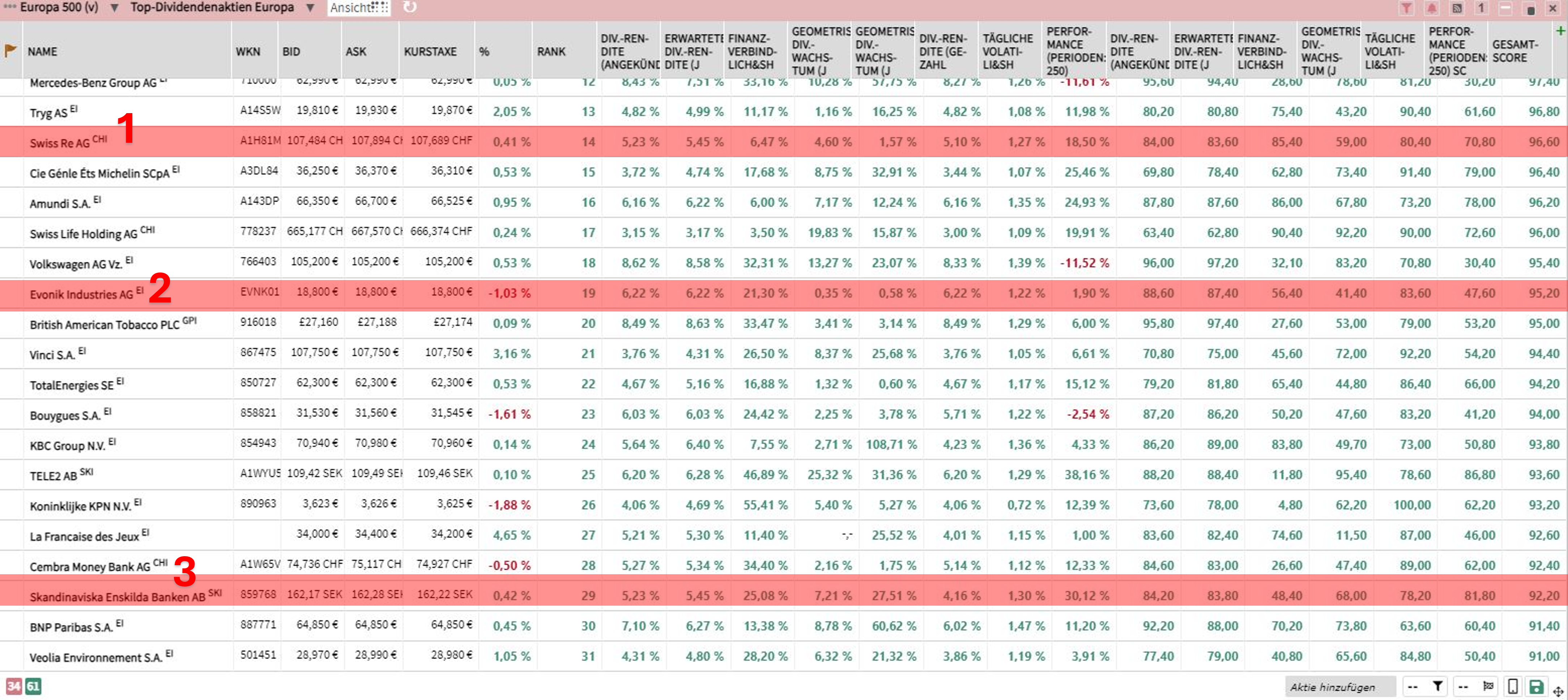

Im Folgenden werden vier europäische Aktien vorgestellt, die durch hohe Ausschüttungen überzeugen. Beim Dividendenscreening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien, wie zum Beispiel dem Wachstum der Dividenden in den letzten zehn Jahren. Stattdessen verwenden wir als Qualitätsfaktoren, um sicherzustellen, dass die Aktie eine gute Perspektive hat, Volatilität und relative Stärke.

Um die besten Dividendenaktien zu identifizieren, berücksichtigen wir folgende Faktoren:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt bezahlte Dividendenrendite

- Möglichst geringe Volatilität

- Möglichst geringe Fremdkapitalquote

- Die Aktie muss zu den 70 % der Aktien gehören, die auf Sicht von 52 Wochen am stärksten sind, um relativ schwache Aktien zu vermeiden

- Die Dividende muss in den vergangenen drei Jahren gewachsen sein; Aktien mit schrumpfender Dividende werden aussortiert

- Die zuletzt gezahlte Dividende muss über 3 % liegen

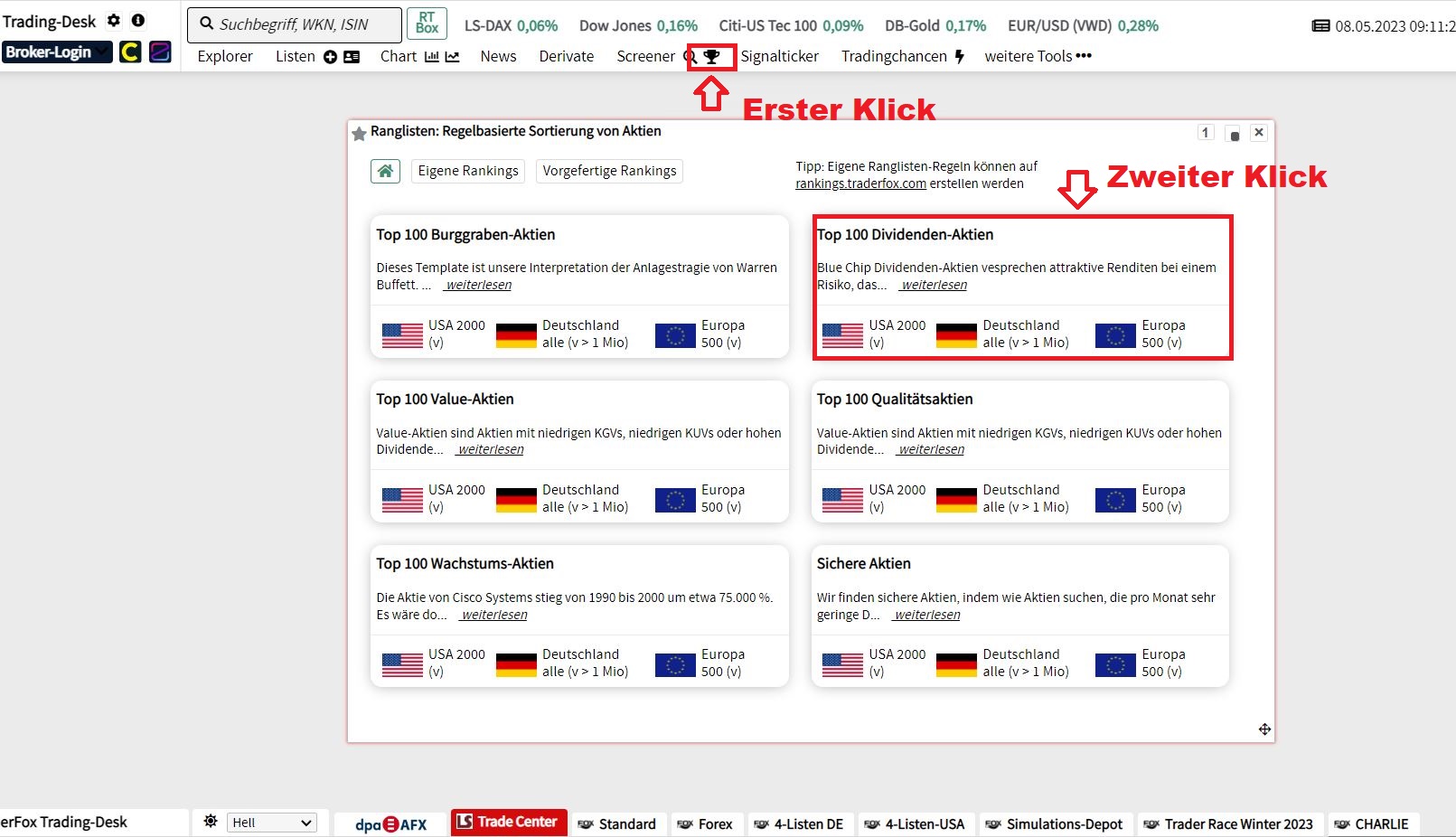

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox-Software Dividendenwerte zu identifizieren. Neben unserem täglich aktualisierten Research-Report kann man sich auch direkt im Trading-Desk über das Pokal-Symbol in der Kopfzeile die "Top 100 Dividenden-Aktien" anzeigen lassen.

Swiss Re – Jahresprognose bestätigt: Underwriting-Disziplin und ein günstiges Marktumfeld dürften stützen

- Höhe der Dividende: 6,80 Euro

- Dividendenrendite: 5,98 % (2024e)

Die Aktie von Swiss Re hat sich in der vergangenen Dekade nicht sonderlich dynamisch entwickelt. Seit Frühjahr 2015 bis heute hat das Papier lediglich einen Kurszuwachs von rund 24 % verzeichnet. Analyst Henry Heathfield von Morningstar hat zuletzt aber betont, dass Swiss Re – mehr als jeder andere europäische Rückversicherer, den Morningstar betreut – auf Forschung und Entwicklung, Daten und Technologie sowie Analysen und Einblicke setzt, um sich einen rein versicherungstechnischen Wettbewerbsvorteil zu verschaffen. Im 1. Quartal hat Swiss Re einen Gewinn von 1,1 Mrd. USD erzielt, wobei das Ergebnis von einem starken Anlageergebnis und einer anhaltenden Underwriting-Disziplin profitiert hat.

Während die Rückversicherer seit 2017 eine Reihe von Schadensereignissen, darunter schwere Naturkatastrophen, die COVID-19-Pandemie und eine hohe soziale und wirtschaftliche Inflation, bewältigen mussten, hat sich die zugrunde liegende Rentabilität vergangenes Jahr in allen Geschäftsbereichen von Swiss Re erheblich verbessert.

Die Ergebnisse des sigma 3/2024-Berichts des Swiss Re Instituts weisen darauf hin, dass die höheren Zinssätze das Betriebsklima für Versicherer erheblich verändert haben, insbesondere für kapitalintensive Geschäfte. Anstatt niedriger Erträge und Renditen gebe es nun höhere Renditen und Erträge. Die Versicherungsmärkte hätten sich im vergangenen Jahr erholt, was insbesondere auf das Wiederaufleben des positiven Prämienwachstums im Lebensversicherungssektor zurückzuführen sei, so die Ergebnisse der Studie.

Vor dem Hintergrund der guten Leistung im 1. Quartal hat Christian Mumenthaler seine Zuversicht geäußert, dass das Ziel für 2024, einschließlich eines Gewinns von mehr als 3,6 Mrd. USD, erreicht werden dürfte. Im Vorjahr wurde ein Gewinn von 3,2 Mrd. USD erzielt. Die Underwriting-Disziplin und ein günstiges Marktumfeld dürften hier stützend wirken.

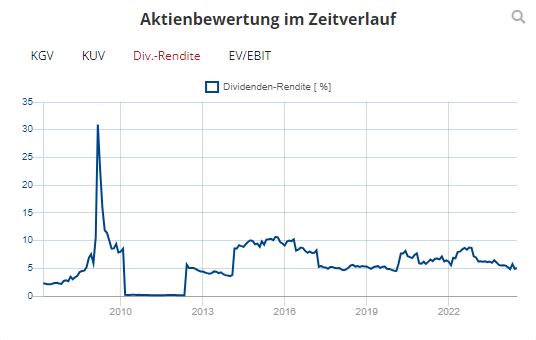

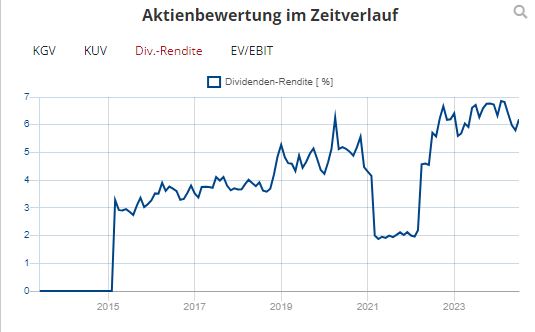

Die Aktie hat sich in jüngster Vergangenheit ebenfalls erholt. Über einen Zeitraum von 3 Jahren liegt die durchschnittliche Performance bei über 27 %. Auch in Sachen Volatilität und Drawdown erhält das Papier in unserem Robustheitscheck die vollen Punktzahlen. Die Ausschüttung für das vergangene Geschäftsjahr beläuft sich auf 6,80 USD und ist damit 0,40 USD höher als im Jahr zuvor. Die erwartete Dividendenrendite liegt bei 5,98 % (2024e FactSet).

Swiss Re zahlt jährliche Dividenden. Zuletzt wurde die Ausschüttung von 6,40 USD auf 6,80 USD gesteigert. Im Schnitt lag die durchschnittliche Dividendenrendite über die vergangenen drei Jahre bei 5,26 %. Für 2024 wird eine Dividendenrendite von 5,98 % erwartet.

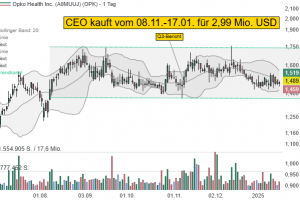

Chart in CHF

Die Aktie von Swiss Re befindet sich in einem langfristigen Aufwärtstrend und notiert derzeit am GD150. Jüngst hat der Kurs den GD50 nach unten durchbrochen. Das 52-Wochenhoch liegt bei 117,20 CHF, und die Performance seit Beginn des Jahres beläuft sich auf 13,2 %.

Evonik – Unternehmen wird optimistischer und hebt Prognose an

- Höhe der Dividende: 1,17 Euro

- Dividendenrendite: 6,24 %

Evonik ist ein Unternehmen im Bereich der Spezialchemie. Eine umfassende makroökonomische Erholung blieb auch im 2. Quartal aus. Dennoch haben unternehmensspezifische Faktoren bei Evonik zu einer positiven Geschäftsentwicklung geführt. Neben einer strikten Kostendisziplin haben eine gute Volumenentwicklung bei Specialty Additives, eine Preiserholung im Bereich Animal Nutrition und geringere Herstellungskosten zu einem sequenziellen Anstieg beigetragen. Nach einem kleinen Rückgang im 1. Quartal lag der Umsatz laut vorläufigen Zahlen im 2. Quartal mit knapp 3,9 Mrd. Euro wieder auf dem Niveau des Vorjahreszeitraums.

Das bereinigte EBITDA stieg um 29 % auf 578 Mio. Euro. Die konsequenten Sparmaßnahmen führten zu geringeren Kosten, was sich positiv auf die bereinigte EBITDA-Marge auswirkte. Diese verbesserte sich im Vergleich zum Vorjahr um 3,1 % auf 14,7 %. Analysten hatten laut Unternehmensangaben lediglich mit einem EBITDA von 531 Mio. Euro gerechnet. Infolge der guten Leistung hat Evonik den Ausblick für das Geschäftsjahr 2024 angehoben. Die Prognose für das bereinigte EBITDA wurde um 200 Mio. Euro nach oben korrigiert. Nun wird hier ein Ergebnis zwischen 1,9 und 2,2 Mrd. Euro erwartet (bisher: 1,7 bis 2,0 Mrd. Euro).

Die Deutsche Bank lobte das Wachstum des Chemiekonzerns in den meisten Sparten und bekräftigte Mitte Juli ihre Kaufempfehlung sowie das Kursziel von 26 Euro. Die UBS blieb zurückhaltender. Analyst Samuel Perry wies darauf hin, dass Evonik in einem Szenario ohne jegliches Volumenwachstum im 2. Halbjahr im Vergleich zum Vorjahr bei gleichzeitigem Preisrückgang um 1 % historisch gesehen "hoch" bewertet wäre.

Operativ läuft es beim Konzern angesichts der jüngsten Zahlen nicht schlecht, und für das Jahr 2024 wird laut FactSet-Daten ein moderates KGV von 13,47 erwartet. Darüber hinaus liegt die erwartete Dividendenrendite bei attraktiven 6,24 % (2024e FactSet).

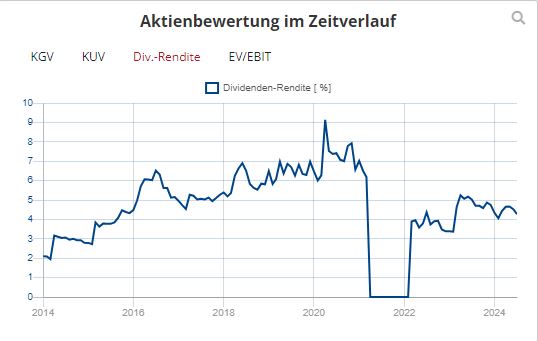

Seit 2021 liegt die Ausschüttung konstant bei 1,17 Euro. Schwankungen bei der Dividendenrendite kommen auch durch einen rückläufigen Aktienkurs zustande. Über einen Zeitraum von fünf Jahren liegt das Papier knapp 30 % im Minus. Die erwartete Dividendenrendite von 6,24 % liegt etwas über dem Durchschnitt der vergangenen drei Jahre von 6,18 %.

Der Kurs von Evonik hat sich ab dem Frühjahr wieder erholt und notiert über der 200-Tagelinie. Derzeit notiert das Papier bei rund 19 Euro. Das 52-Wochenhoch wurde bei 20,96 Euro markiert. Aktuell bewegt sich der Kurs weiterhin unter dem GD50.

Skandinaviska Enskilda Banken (SEB) – Robustes Ergebnis: Anzeichen für Erholung bei der Kreditnachfrage

- Höhe der Dividende: 8,50 SEK pro Aktie (0,73 Euro) und Sonderdividende von 3,00 SEK pro Aktie (0,26 Euro)

- Dividendenrendite: 7,20 % (2024e)

Die SEB ist eine führende nordeuropäische Geschäftsbank mit internationaler Präsenz. Sie ist in wirtschaftlich starken Märkten in Nordeuropa tätig, während internationale Großkunden für eine geografische Diversifizierung sorgen.

In der 1. Jahreshälfte hat die SEB Fortschritte in den Schwerpunkten ihrer 2030-Strategie erzielt. So wurden grüne und nachhaltigkeitsbezogene Bankgarantien zum Finanzierungsangebot hinzugefügt, außerdem wurde das Angebot an CO2-Zertifikaten erweitert. Im Rahmen strategischer Veränderungen wurde das Retail-Banking weiter digitalisiert und neue technologische Plattformen für mobile Anwendungen im Baltikum eingeführt. Im Einklang mit den Bemühungen zur Effizienzsteigerung wurden Engagement und Investitionen in KI, Automatisierung und Daten fortgesetzt. Im 2. Quartal hat die SEB mit dem praktischen Einsatz von KI-Suchtools für Kundenservice in der Abteilung Unternehmens- und Privatkunden begonnen, was sich laut eigenen Angaben positiv auf das Kundenerlebnis ausgewirkt hat.

Das Ergebnis blieb im 2. Quartal robust. Zinssenkungen haben zu einem Rückgang des Zinsüberschusses geführt, während sich andere Geschäftsbereiche dynamischer entwickelten. Der Nettogewinn belief sich auf 9,42 Mrd. SEK (812 Mio. Euro) und hat damit die Erwartungen der Analysten übertroffen. SEB-CEO Johan Torgeby hat kommentiert, dass sie positive Nettomittelzuflüsse in der Vermögensverwaltung sowie Anzeichen einer sich verbessernden Kreditnachfrage beobachtet hätten. Die Eigenkapitalrendite lag bei soliden 17,6 %, und der Kapitalpuffer hat der SEB zufolge die regulatorischen Anforderungen um 430 Basispunkte übertroffen.

Das Ziel der SEB ist es, etwa die Hälfte des Gewinns je Aktie auszuschütten, kombiniert mit Aktienrückkäufen, falls das Kapital den Zielpuffer übersteigt. Die durchschnittliche Dividendenrendite der vergangenen drei Jahre liegt bei 4,45 %. Von 2020 bis 2022 konnte die Ausschüttung von 4,10 auf 6,75 SEK (0,58 Euro) gesteigert werden. Im März hat die SEB die Ausschüttung einer Sonderdividende von 3,00 SEK pro Aktie (0,26 Euro) angekündigt, zusätzlich zu einer regulären Bardividende von 8,50 SEK pro Aktie (0,73 Euro). Die erwartete Dividendenrendite liegt bei 7,20 % (2024e FactSet).

In 2019 wurde die Ausschüttung ausgesetzt. In den beiden darauffolgenden Jahren konnte die Dividende von 4,10 auf 6,75 SEK (0,58 Euro) gesteigert werden. Im Durchschnitt liegt die Dividendenrendite der vergangenen drei Jahren bei 4,45 %. Für 2024 wird nun eine Dividendenrendite von 7,20 % erwartet.

Chart in SEK (schwedische Kronen)

Das Papier befindet sich sowohl in einem kurz- als auch langfristigen Aufwärtstrend. Aktuell notiert die Aktie bei knapp 160 SEK (knapp 14 Euro), während sich die 200-Tagelinie bei 144 SEK bewegt. Bei 164,15 SEK hat das Papier ein 52-Wochenhoch markiert.

Holcim – wiederkehrendes EBIT soll 2024 überproportional zulegen

- Höhe der Dividende: 2,80 Euro

- Dividendenrendite: 3,65 % (2024e)

Holcim ist ein weltweit führender Anbieter von innovativen und nachhaltigen Baustoffen. Eigenen Angaben zufolge möchte das Unternehmen dazu beitragen, Städte grüner zu gestalten, intelligentere Infrastrukturen zu schaffen und den Lebensstandard zu verbessern. Die Beschleunigung des Wachstums in reifen Märkten erfolgt laut Holcim durch das Angebot fortschrittlicher Gebäudelösungen. 78 % des Nettoumsatzes stammen aus "reifen Märkten", zu denen Nordamerika, Europa und Ozeanien (Australien und Neuseeland) zählen. Nordamerika hat im 1. Quartal eine Margensteigerung mit einem Anstieg des wiederkehrenden EBITs (in lokaler Währung) um 3,9 % erzielt, bedingt durch eine starke zugrunde liegende Marktnachfrage. Während das 1. Quartal durch weniger Versandtage und ungünstige Wetterbedingungen beeinträchtigt war, wird erwartet, dass die gute Leistung in der Region auch 2024 anhalten wird. Europa hat im 1. Quartal ein zweistelliges Wachstum des wiederkehrenden EBITs verzeichnet, mit einem Anstieg der wiederkehrenden EBIT-Marge um 1,5 % – das ist das sechste aufeinanderfolgende Quartal mit einer Margenverbesserung. Auch hier erwartet der Konzern, dass die starken Ergebnisse anhalten dürften.

Der Nettoumsatz konnte im 1. Quartal (in lokaler Währung) um 3,4 % auf 5,6 Mrd. CHF gesteigert werden, während das Wachstum beim wiederkehrenden EBIT mit 17,1 % (lokale Währung) sehr positiv zu bewerten ist. Vor dem Hintergrund der weiteren Expansion der wiederkehrenden EBIT-Marge hat der Konzern die Jahresprognose für 2024 bestätigt. Es wird ein organisches Umsatzwachstum von über 4 % erwartet. Durch M&A wird ein zusätzliches Wachstum von über 2 % prognostiziert. Holcim hatte seine M&A-Aktivitäten im abgelaufenen Quartal fortgesetzt, indem fünf Akquisitionen von familiengeführten Unternehmen getätigt und vier Veräußerungen abgeschlossen wurden. Das wiederkehrende EBIT soll in 2024 überproportional zulegen.

Die durchschnittliche Ausschüttungsquote der vergangenen sechs Jahre belief sich auf 61 %. Die erwartete Dividendenrendite für 2024 liegt bei 3,65 % (FactSet).

Chart in CHF

Holcim befindet sich in einem langfristigen Aufwärtstrend und notiert knapp unterhalb des 52-Wochenhochs, das bei 85,58 CHF markiert wurde. Die 200-Tagelinie befindet sich bei 71,73 CHF. Seit Beginn des Jahres können sich Anleger über einen Kurszuwachs von 24,3 % freuen.

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Dividendenscreening,

Luca

& Profi-Tools von

& Profi-Tools von