4 US-Dividendenaktien aus dem Finanzsektor mit hohen Ausschüttungen – Dividendenrenditen bis zu 10,31 %

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Die Dividenden-Rendite ist in bestimmten Anlegerkreisen ein beliebtes Kriterium bei der Auswahl einer Aktie. Denn letztendlich setzt sich die Rendite einer Investition aus den Ausschüttungen sowie dem Kurszuwachs zusammen. Das Ziel eines Dividendenportfolios ist es, einen passiven, steigenden und wachsenden Zahlungsstrom zu generieren. Im Folgenden stellen wir vier US-Dividenden Aktien aus dem Finanzbereich vor.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox-Software Dividendenwerte zu identifizieren. Neben dem täglich aktualisierten Research-Report mit der Bezeichnung die "100 besten Dividendenaktien weltweit", sind unter https://paper.traderfox.com etwa auch die Reports "Dividenden-Aktien" aus Europa oder "Dividenden-Aristokraten" aus den USA abrufbar.

Auch im Trading-Desk kann man sich über das Pokal-Symbol in der Kopfzeile die "Top 100 Dividenden-Aktien" anzeigen lassen. Unter dem entsprechenden Reiter können Dividendentitel aus den USA, Deutschland oder Europa ausgewählt werden. Die Rangliste kann beliebig sortiert werden.

Um die Top-Dividendenaktien zu finden, berücksichtigen wir folgende Faktoren:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt gezahlte Dividendenrendite

- Volatilität so gering wie möglich

- Finanzverbindlichkeitsquote so gering wie möglich

- Die Aktie muss zu den 70 % der Aktien gehören, die auf 52-Wochensicht am stärksten sind. Das heißt "relative" schwache Aktien werden gemieden.

- Die Dividende muss in den vergangenen 3 Jahren gewachsen sein. Aktien mit schrumpfender Dividende werden aussortiert.

- Die zuletzt gezahlte Dividende muss bei über 3 % liegen

Beim Dividenden-Screening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien, wie zum Beispiel dem Wachstum der Dividenden in den vergangenen 10 Jahren. Als Qualitätskriterien zur Gewährleistung einer vielversprechenden Perspektive für die Aktien setzen wir auf Volatilität und relative Stärke. Dividendenaktien mit einer schwachen Geschäftsperspektive entwickeln sich meist schlechter und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

Main Street Capital: zehnte vierteljährliche Zusatzdividende in Folge

- Nächste Dividendenzahlung erfolgt am: 27. März 2024

- Höhe der nächsten Ausschüttung: 0,30 USD

- Dividendenrendite (Forward): 6,26 %

Die Investmentgesellschaft Main Street Capital bietet individuell zugeschnittene Fremd- und Eigenkapitalfinanzierungen für Unternehmen des unteren Mittelstands sowie Fremdkapital für mittelständische Unternehmen an. Das Investmentportfolio dient in der Regel zur Unterstützung von Management-Buyouts, Rekapitalisierungen, Refinanzierungen und Übernahmen von Unternehmen aus verschiedenen Branchen. Zu den Investitionen gehören besicherte Schuldtitel, Beteiligungen und andere Wertpapiere von Unternehmen des unteren und mittleren Marktsegments aus den USA. Hauptquellen für Einnahmen sind Gebühren, Provisionen und Zinsen. Main Street Capital hat nach eigenen Angaben mehr als 200 Privatunternehmen beim Wachstum oder der Umstrukturierung unterstützt. Die privaten Unternehmen würden sich an die Gruppe wenden, da die Investmentgesellschaft von der Main Street und nicht von der Wall Street komme, so das Unternehmen.

Im Rahmen der Zahlen zum 4. Quartal hat Main Street Capital auf seine führende Position bei der Kosteneffizienz verwiesen. Die Marktkapitalisierung des Unternehmens beläuft sich auf 3,91 Mrd. USD, und das Kurs-Gewinn-Verhältnis (normalisiert) liegt bei 8,56 (Morningstar).

Die Quartalszahlen entsprachen weitgehend den Erwartungen. Der "Net Investment Income" belief sich auf 90,1 Mio. USD oder 1,07 USD je Aktie, während das gesamte "Investment Income" (Einnahmenquelle aus finanziellen Vermögenswerten) mit 129,3 Mio. USD ausgewiesen wurde.

Die anhaltend positive Dynamik der Plattform im vergangenen Jahr habe es Main Street Capital ermöglicht, den Wert für die Anleger erheblich zu steigern, so Main Street-CEO Dwayne L. Hyzak. Er wies auf die Erhöhung der Gesamtdividende (2023) um 25 % hin. Vor dem Hintergrund der guten Entwicklung wurde im 4. Quartal eine Zusatzdividende von 0,30 USD je Aktie beschlossen, die im März 2024 ausgezahlt wird. Dies ist die zehnte vierteljährliche Zusatzdividende in Folge, die zu den sieben Erhöhungen der regulären monatlichen Dividenden im selben Zeitraum hinzukommt. Laut Morningstar beträgt die Dividendenrendite (Forward) 6,26 %.

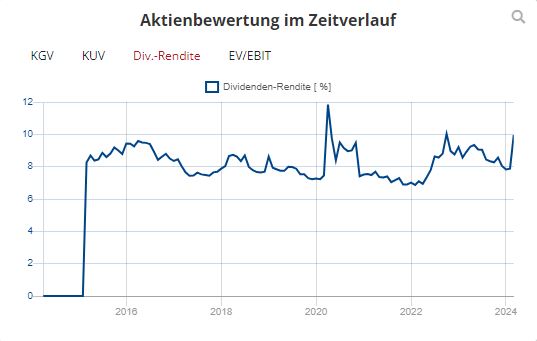

Bewertung: Die Dividendenrendite zeigt sich über die vergangenen drei Jahre recht stabil bei rund 6 %. Die reguläre monatliche Ausschüttung konnte zum nun 7. Mal gesteigert werden. Hinzu kommt zum zehnten Mal eine vierteljährliche Zusatzdividende. Die Dividendenrendite beläuft sich aktuell auf 6,26 % und das Unternehmen will weiterhin eine konservative Dividendenpolitik beibehalten und einen Teil der Einnahmen für die Stakeholder einbehalten.

Sixth Street Specialty Lending: 8 Dividendenzahlungen im Jahr

- Nächste Dividendenzahlung erfolgt am 20. März 2024

- Höhe der nächsten Ausschüttung: 0,08 USD

- Dividendenrendite (Forward): 9,98 %

Sixth Street Specialty Lending ist ein Spezialfinanzierungsunternehmen, das sich auf flexible, vollständig zugesagte Finanzierungslösungen für mittelständische Unternehmen in den USA konzentriert. Es zeichnet sich durch die Bereitstellung kreativer Lösungen für Mittelständler mit komplexen Geschäftsmodellen aus, die möglicherweise nur begrenzten Zugang zu Kapital haben. Sixth Street strebt unter anderem durch die direkte Vergabe vorrangig besicherter Kredite und in geringerem Maße durch die Vergabe von Mezzanine-Kapital laufende Erträge für mittelständische US-Unternehmen an. Das Kapital wird unter anderem für Akquisitionen, organisches Wachstum, Rekapitalisierungen oder Refinanzierungen eingesetzt. Die Firmen haben in der Regel einen Unternehmenswert von 50 Mio. bis über 1 Mrd. USD bei einem EBITDA zwischen 10 bis 250 Mio. USD.

Die Marktkapitalisierung von Sixth Street selbst beläuft sich auf rund 1,92 Mrd. USD, und das Kurs-Gewinn-Verhältnis (normalisiert) beträgt 7,90 (Morningstar). Die Nettokapitalerträge im 4. Quartal waren auf die robusten Zinserträge aus der Stärke der Kernertragskraft des Portfolios zurückzuführen. Die neuen Investitionszusagen beliefen sich im Schlussquartal auf 316 Mio. USD, verglichen mit 205,8 Mio. USD im Vorquartal. Die gesamten Kapitalerträge stiegen von 100,1 Mio. USD im Vorjahreszeitraum auf 119,5 Mio. USD im 4. Quartal. Aber auch die Nettoaufwendungen stiegen von 46,4 Mio. USD im Vorjahr auf 64,3 Mio. USD. Grund hierfür waren höhere Zinsaufwendungen infolge der Anhebung der Referenzsätze, die den gewichteten Durchschnittssatz des Unternehmens für die durchschnittlich ausstehenden Schulden erhöht haben.

Im Jahr 2023 hat das Unternehmen acht Dividenden an seine Anleger ausgeschüttet. Neben der vierteljährlichen "Basis"-Dividende wurde jeweils ein vierteljährlicher variabler Zusatzbetrag ausgeschüttet. Laut Morningstar beläuft sich die Dividendenrendite (Forward) auf 9,98 %.

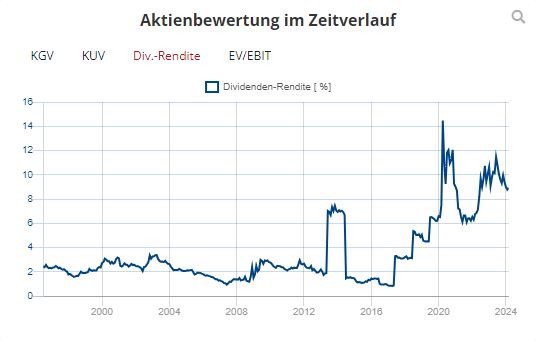

Bewertung: Zuletzt hat es einen deutlichen Anstieg bei der Dividendenrendite gegeben. Zu den vierteljährlichen "Basis-Dividenden" wurde im vergangenen Jahr ein vierteljährlicher variabler Zusatzbetrag ausgeschüttet. Damit summierten sich die Dividendenzahlungen auf acht Ausschüttungen. Die zuletzt beschlossene Zusatzdividende von 0,08 USD je Aktie soll am 20. März ausgezahlt werden.

Bewertung: Zuletzt hat es einen deutlichen Anstieg bei der Dividendenrendite gegeben. Zu den vierteljährlichen "Basis-Dividenden" wurde im vergangenen Jahr ein vierteljährlicher variabler Zusatzbetrag ausgeschüttet. Damit summierten sich die Dividendenzahlungen auf acht Ausschüttungen. Die zuletzt beschlossene Zusatzdividende von 0,08 USD je Aktie soll am 20. März ausgezahlt werden.

Ares Capital Corp.: Quartalsdividende steigt seit 14 Jahren

- Nächste Dividendenzahlung erfolgt am 29. März

- Höhe der nächsten Ausschüttung: 0,48 USD

- Dividendenrendite (Forward): 9,38 %

Ares Capital ist eine geschlossene Spezialfinanzierungsgesellschaft aus den USA, die darauf abzielt, laufende Erträge und Kapitalzuwachs durch Investitionen in Fremd- und Eigenkapital zu generieren. Ares Capital investiert insbesondere in mittelständische Unternehmen mit Investitionsmöglichkeiten in den USA sowie in größere Unternehmen. Das Portfolio besteht aus erst- und zweitrangig besicherten Krediten sowie Mezzanine-Krediten, die Aktienkomponenten enthalten können. Das Unternehmen kann zudem in Vorzugs- und Stammaktien investieren, wobei die Einnahmen hauptsächlich aus Zins- und Dividendenerträgen aus den getätigten Investitionen stammen.

Die Marktkapitalisierung des Unternehmens beträgt rund 11,91 Mrd. USD, und das Kurs-Gewinn-Verhältnis (normalisiert) liegt bei 8,82 (Morningstar). Im Rahmen der Zahlen zum 4. Quartal verwies Ares Capital-CEO, Kipp deVeer, auf den Rekordwert beim "Core-EPS" und beim Nettoinventarwert pro Aktie. Die Nettoeinnahmen (Net Income nach GAAP) beliefen sich im Schlussquartal auf 0,72 USD je Aktie gegenüber 0,34 USD pro Aktie im Vorjahr.

Der Finanzierungsspezialist erziele weiterhin starke Kredit- und Finanzergebnisse durch die Nutzung umfangreicher Fähigkeiten in den Bereichen Sourcing, Unterwriting und Portfoliomanagement. DeVeers Ausblick auf das neue Jahr ist ebenfalls positiv, und er geht davon aus, dass das Unternehmen aus einer Position der Stärke in das laufende Jahr startet. Ein Schwerpunkt liegt auf der Zahlung einer stabilen regelmäßigen Quartalsdividende für die Aktionäre. Im vergangenen Oktober hat Ares Capital bekannt gegeben, dass der Verwaltungsrat eine Dividende für das 4. Quartal 2023 in Höhe von 0,48 USD je Aktie beschlossen hatte, die Ende des Jahres an die Aktionäre ausgezahlt wurde. Laut Unternehmensangaben wurde die Quartalsdividende nun bereits 14 Jahre in Folge erhöht. Die Dividendenrendite beträgt derzeit laut Morningstar 9,38 % (Forward).

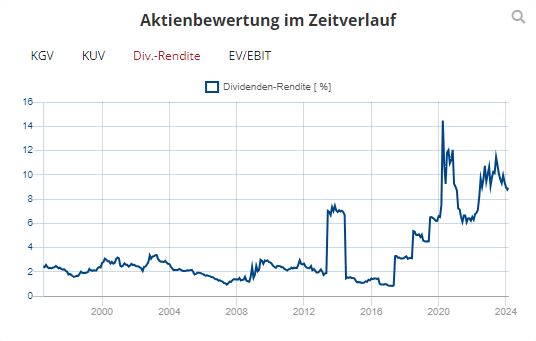

Bewertung: Die Dividendenrendite ist seit vielen Jahren auf einem hohen Niveau. Das Unternehmen kann eine 14 Jahre lange Erfolgsbilanz bei der Zahlung einer stabilen, regelmäßigen vierteljährlichen Dividende für seine Anleger vorweisen. Seit 2009 ist zudem auch der Aktienkurs von Ares Capital um rund 152 % in die Höhe geklettert.

Capital Southwest: Ausschüttung weiterer vierteljährlicher Zusatzdividenden geplant

- Nächste Dividendenzahlung erfolgt am: 29. März

- Höhe der nächsten Ausschüttung: 0,63 USD

- Dividendenrendite (Forward): 10,31 %

Capital Southwest ist eine US-Investmentgesellschaft, die sich auf maßgeschneiderte Finanzierungen für mittelständische Unternehmen aus verschiedenen Branchen spezialisiert hat. Ihr Ziel ist es, attraktive risikoangepasste Renditen zu erzielen, indem sie laufende Erträge aus Fremdkapitalinvestitionen und Kapitalzuwächse aus Aktien und aktienbezogenen Investitionen generiert. Dabei legt das Unternehmen Wert auf flexible Finanzierungslösungen in Partnerschaft mit Unternehmenseigentümern, Managementteams und Finanzsponsoren. Das Portfolio kann verschiedene Arten von Schuldtiteln sowie Vorzugs- und Stammaktien umfassen. Die Haupteinnahmequelle des Unternehmens sind Zins- und Dividendenerträge aus den getätigten Investitionen sowie Verwaltungsgebühren.

Die Marktkapitalisierung des Unternehmens beträgt 1,05 Mrd. USD, und das Kurs-Gewinn-Verhältnis (normalisiert) liegt bei 10,41 (Morningstar).

Das Dezember-Quartal (das dritte Quartal 2023) sei laut Capital Southwest-CEO Bowen Diehl ein weiteres starkes Quartal für das Unternehmen gewesen, mit 116 Mio. USD an Neugeschäften in vier neuen und 12 bestehenden Portfolio-Unternehmen. Die gesamten Investitionseinnahmen beliefen sich auf 48,57 Mio. USD und haben damit die Schätzungen der Analysten von 44,93 Mio. USD übertroffen. Der Nettoinvestitionsertrag lag bei 0,72 USD pro Aktie, verglichen mit den erwarteten 0,66 USD. Damit wurden sowohl die reguläre Dividende von 0,57 USD als auch die Zusatzdividende von 0,06 USD pro Aktie mehr als verdient. Vor dem Hintergrund der positiven Entwicklung hat der Verwaltungsrat erneut eine reguläre vierteljährliche Dividende von 0,57 USD pro Aktie für das Quartal bis zum 31. März 2024 beschlossen. Aufgrund der anhaltenden Ertragsüberschüsse des Portfolios an variabel verzinslichen Schuldtiteln wurde außerdem eine Zusatzdividende von 0,06 USD pro Aktie beschlossen, wodurch sich die Gesamtdividende für das Quartal bis zum 31. März auf 0,63 USD beläuft. Das Unternehmen beabsichtigt nach eigenen Angaben, in absehbarer Zukunft weitere vierteljährliche Zusatzdividenden auszuschütten, solange die Basissätze wesentlich über den langfristigen historischen Durchschnittswerten liegen. Die Dividendenrendite (Forward) liegt bei 10,31 % (Morningstar).

Bewertung: Die hohe Dividendenrendite beträgt derzeit über 10 %. Die Dividendenrendite zeigt sich im Zeitverlauf recht volatil. Auch die künftigen Ausschüttungen liegen laut dem Unternehmen im Ermessen des Vorstands. Die Absicht von Capital Southwest ist es aber auch künftig eine vierteljährliche Zusatzdividende auszuschütten.

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Dividendenscreening,

Luca

& Profi-Tools von

& Profi-Tools von