Vier Aktien, die Minervini Fans kennen sollten!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Trader,

Mark Minervini gilt als einer der besten Börsenhändler, die es jemals gegeben hat. Mit seiner individuellen Handelsmethode erzielte er eine Gesamtperformance von 30.000 %.

In diesem Artikel stellen wir vier Aktien vor, die Minervini Fans jetzt auf der Watchlist haben sollten!

Für das Screening habe ich das Template Superperformance-Stocks nach Mark Minervini verwendet. Das Ziel ist es Aktien zu identifizieren, die ein Leadership Profil aufweisen und rakketenartig durchstarten können. Hierfür hat Minervini die sogenannte SEPA Methode entwickelt, die auf 5 Elementen basiert. Das erste ist ein Trend-Template, das dafür sorgt das nur Aktien ins Netz gehen die über diversen Gleitenden Durchschnitten notieren und somit nach oben gerichtet sind. Des Weiteren werden als Fundamentaldaten ein Umsatzwachstum von 10 % wie auch ein Gewinnwachstum von 20 % vorausgesetzt. Außerdem setzt man ein hohes Volumen, ein Gap-Up sowie einen starken Kursanstieg voraus. Und abschließend sollen spezifische Chartformationen erfüllt sein wie z. B. ein neues 52-Wochenhoch.

Die Screening Software finden Sie auf rankings.traderfox.com.

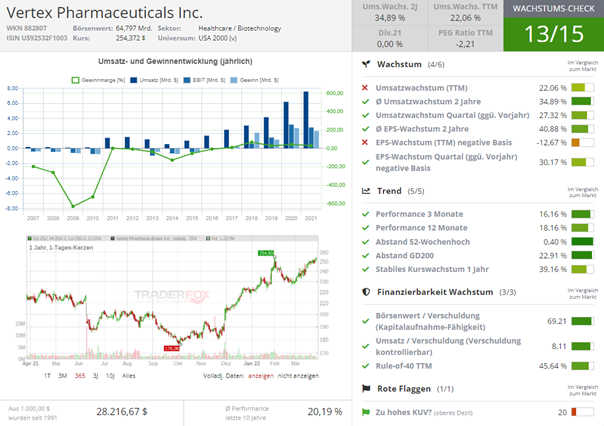

Vertex: Hoher Cashflow und gute Wachstumsaussichten

Vertex Pharmaceuticals ist ein biopharmazeutisches Unternehmen, das Medikamente gegen unterschiedliche Erkrankungen wie Krebs, Mukoviszidose, Autoimmunerkrankungen und neurologischen Erkrankungen entwickelt und verkauft. Vertex ist auch im Bereich der Gentherapie tätig. Die Aktie des Unternehmens hat in den letzten Wochen mit einer hohen relativen Stärke sowie einem Ausbruch auf ein neues Jahreshoch auf sich aufmerksam gemacht.

Das Unternehmen verfügt mit einer Nettogewinnmarge von 34 % sowie einer EK-Rendite von 28 % über eine hohe Profitabilität. Auch die Bruttogewinnmarge ist mit 88 % überdurchschnittlich gut. Dadurch verfügt man über einen hohen Cashflow, um in die Entwicklung neuer Medikamente zu investieren. In den letzten Quartalszahlen konnte man ein Umsatzwachstum von 27 % auf 2,07 Mrd. USD vorweisen. Hierbei brachte das Medikament Trikafta, welches gegen angeborene Stoffwechselerkrankungen hilft, das meiste Wachstum mit einem Umsatzanteil von 1,7 Mrd. USD.

Interessant waren Aussagen des Managements, dass es weltweit weitere 25.000 Patienten gibt, die für eine Behandlung mit Trikafta infrage kommen. Diese potenziellen Abnehmer verwenden das Medikament zurzeit aus verschiedenen Gründen noch nicht. Häufig liegt es daran, dass die Patienten aus Ländern sind, in denen es das Medikament erst seit Kurzem gibt oder dass die Patienten noch nicht alt genug sind. Da mehrere Studien belegen, dass das Medikament sehr effektiv ist, kann man ausgehend von diesem bedeutenden Medikament auch weiteres Wachstum erwarten. Auch die Pipeline des Unternehmens scheint gut gefüllt zu sein, z. B. mit dem Medikament VX-147 gegen Nierenerkrankungen, welches abhängig von einer Zulassung Milliardenpotenzial hat. Außerdem ist VX-880 als Behandlung gegen Typ-1 Diabetes aussichtsreich. Diese starke Pipeline könnte zu einem wichtigen Katalysator werden, da sich der Analystenkonsens als zu niedrig herausstellen könnte. Dieser erwartet ausgehend von dem 2021 Umsatz von 7 Mrd. USD für das Jahr 2025 lediglich 10 Mrd. USD an Umsatz.

Ein Risiko für das Unternehmen besteht in der durch ein substitutives Medikament von AbbVie, gefährdeten Monopol-Stellung des Unternehmens bei der Behandlung von Mukoviszidose. AbbVie erwartet gegen Ende des ersten Quartals Daten der Phase 2 Studie.

Vertex bekommt im TraderFox Wachstums-Check 13/15 Punkten.

Mit dem Ausbruch aus der Base um 255 USD entstand ein neues Long-Signal, da eine Tassen-Formation verlassen wurde.

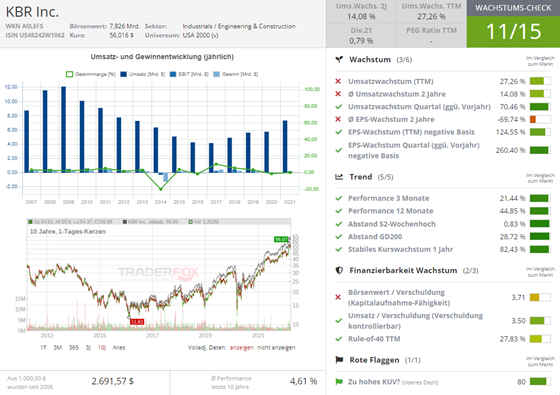

KBR: Starkes Wachstum voraus

KBR ist ein US-amerikanisches Ingenieur- und Bauunternehmen und der größte private Militärdienstleister für das Verteidigungsministerium. Man ist in verschiedenen Industrien wie Luft- und Raumfahrt, Verteidigung, Industrie und Geheimdienste tätig. Der Geschäftsbereich staatliche Dienstleistungen macht 70 % - 80 % des Umsatzes aus, wobei 25 % hiervon auf den Bereich Verteidigung und Nachrichtendienste entfällt.

Das Unternehmen, das letztes Jahr ein Umsatzwachstum von 27 % hatte, könnte vor einer Wachstumsbeschleunigung stehen. Denn das Unternehmen profitiert von mehreren starken Trends. Zunächst ist KBR stark in dem Verteidigungssektor involviert und könnte von höheren Verteidigungsausgaben der USA profitieren. Dies scheint gerade wegen den jüngsten Entwicklungen in der Ukraine immer realistischer. Zuletzt hat die Biden Administration einen Vorschlag für ein Militär-Budget von 773 Mrd. USD präsentiert, was ein nominales Wachstum von 4,2 % darstellen würde. Das Segment Weltraum könnte sich ebenfalls vor einer Wachstumsbeschleunigung befinden. Es wird erwartet, dass es einen Wettkampf zwischen den USA und China um die Vorherrschaft im Weltraum geben wird. In diesem Szenario würden die Ausgaben beider Länder in die entsprechende Technik in die Höhe schießen. Und auch ohne einen solchen Wettkampf, rückt diese Thematik immer weiter in den Vordergrund, wovon KBR als eines der Schlüssel-Unternehmen dieser Industrie profitieren wird. Hinzu kommt das Infrastrukturprogramm von US-Präsident Biden, welches KRB als Wachstumstreiber einordnet, da der Plan massive Investitionen in die Entwicklung neuer Technologien vorsieht. Weiteren Rückenwind bekommt man zur Zeit von den stark angestiegenen Düngermittelpreisen, da das Technologiesegment von KBR stark in der Ammoniakproduktionstechnologie tätig ist und somit von höheren Düngermittel-Preisen profitiert.

Trotzdem ist das Unternehmen mit einer Nettogewinnmarge von 0,86 % nicht sonderlich profitabel und verfügt auch über einen hohen Verschuldungsgrad. Die Bewertung scheint mit einem KUV von 1 und einem 22-er KGV jedoch ebenso moderat. Bemerkenswert bei dem Unternehmen sind die hohen Ziele des Managements, die gepaart mit dem starken Auftragswachstum im letzten Quartal nicht unrealistisch erscheinen. Das Ziel lautet im Jahr 2025 ein EPS zwischen 4 USD und 6 USD zu erzielen, was in der Mitte eine Verdoppelung gegenüber dem EPS von 2021 gleichkäme.

Im TraderFox Wachstums-Check erhält KBR 11/15 Punkten.

Die Aktie von KBR bereitet gerade den Ausbruch aus einer gesunden Konsolidierung vor. Mit einem nachhaltigen Ausbruch über 56 USD und damit auf ein neues 52-Wochenhoch würde ein Kaufsignal entstehen.

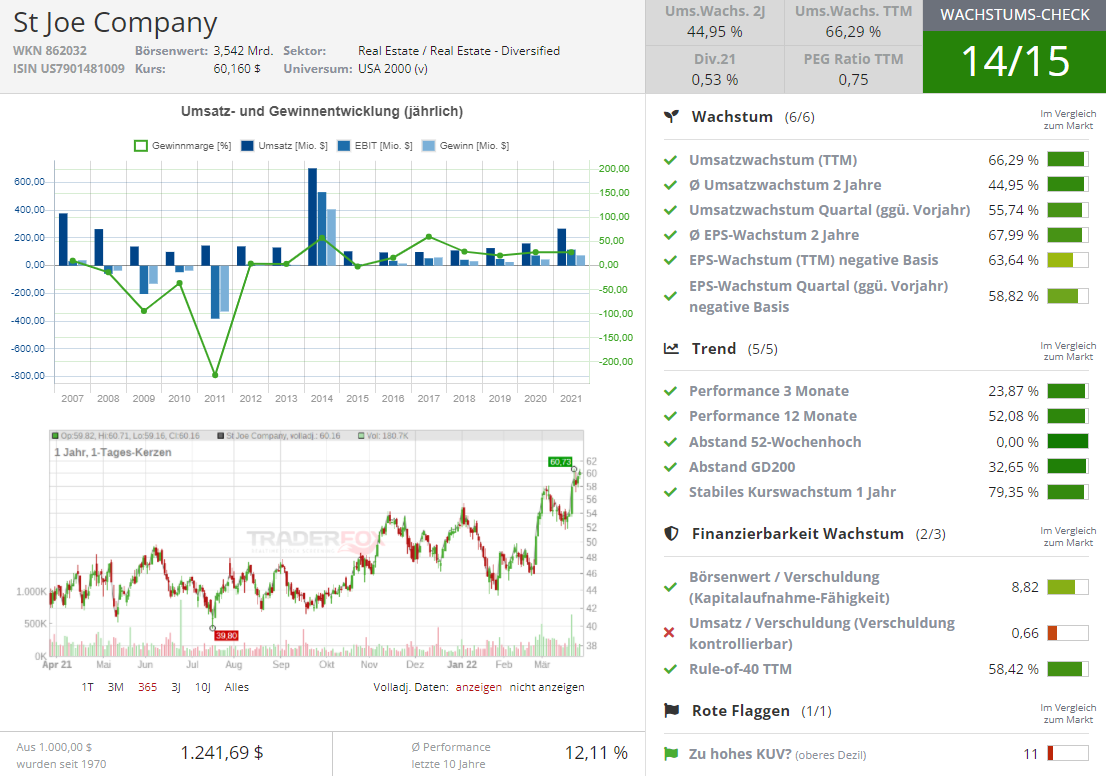

St. Joe Company: Umsatzrakete

St. Joe Company ist ein Landentwicklungsunternehmen, welches mit einem Landbesitz von über 170,000 Hektar, als der zweitgrößte private Landbesitzer in Florida bekannt ist. Damit erlaubt einem die Aktie, von den starken Dynamiken im Immobilienmarkt Floridas zu profitieren. Das Geschäft des Unternehmens boomt und so konnte man ein jährliches Umsatzwachstum von 66 % und ein EBITDA Wachstum von 93 % vermelden. Die Aktie repräsentiert diese positive Geschäftsentwicklung mit einer 12-Monats Performance von 46 %.

Im TraderFox Wachstums-Check erhält St. Joe 14/15 Punkten.

St. Joe ist in vier Geschäftsbereichen tätig, wobei das Kerngeschäft in der Entwicklung und dem Verkauf von Grundstücken liegt. Die Umsätze verteilen sich auf die Segmente Wohnbereich mit 47 %, Gastgewerbe mit 30 % und Kommerziell mit 23 %. Da Joe eine starke Pipeline an Grundstücken hat, die sich in der Entwicklung befinden, scheint weiteres Wachstum vorprogrammiert zu sein. Des Weiteren kauft St. Joe regelmäßig eigene Aktien zurück und so hat man laut eigenen Angaben bereits 36 % der eigenen Aktien wieder zurückgekauft. Ein weiterer Fakt, der das Potenzial des Unternehmens gut veranschaulicht ist, dass man 89 % aller Umsätze von lediglich 2 % des eigenen Landes bezieht. Dadurch kratzt man zurzeit lediglich an der Oberfläche des Potenzials, wie es das Unternehmen formuliert.

Die Bewertung ist mit einem KGV von 46 und einem KUV von 12 bereits deftig, allerdings rechtfertigt das hohe Wachstum auch ein Stück weit diese hohen Bewertungs-Multiple und so hat die Aktie z. B. eine PEG Ratio von lediglich 0,7. Eine Gefahr besteht darin, dass die finanzielle Performance nachlassen könnte, was aufgrund der hohen Erwartungen zu starkem Verkaufsdruck führen könnte. Des Weiteren gilt es anzumerken, dass die Entwicklung der Einnahmen zu großen Teilen von der Fortsetzung des Immobilien-Booms abhängt. Letzteres könnte durch Zinsanhebungspläne der FED einen Dämpfer erhalten.

Die Aktie ist Ende Februar aus einer großen Tasse mit Henkel-Formation ausgebrochen. Da sie zurzeit nicht weit vom Ausbruchslevel bei 58 USD entfernt ist und weiterhin ein Leader-Stock ist, ist sie auf diesem Niveau weiterhin kaufenswert.

MP Materials Corp. – Umsatzexplosion

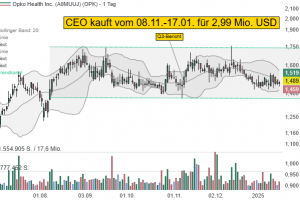

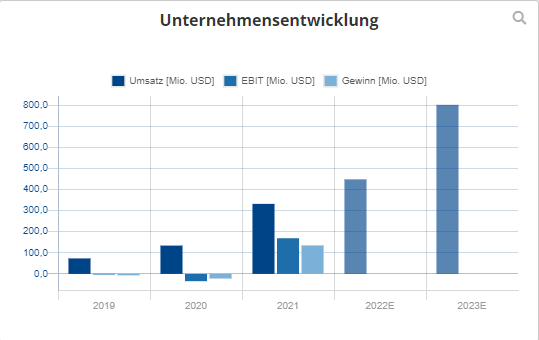

Das Unternehmen betreibt, mit der Mountain-Pass-Mine, die einzige in den USA betriebene Seltene-Erde Mine und Verarbeitungsanlage dieser Größe. Die Produktion fokussiert man auf Praseodym, was ein Stoff ist, den man für hochfeste Dauermagneten braucht. Diese kommen in den Motoren von Elektrofahrzeugen, Robotern, Windturbinen und Drohnen zum Einsatz. Seit Ende 2021 verfügt man außerdem über eine strategische Partnerschaft mit General Motors mit dem Ziel, seltene Erden-Magneten zu beschaffen, die für die EV-Motoren unerlässlich sind. MP Materials weist ein Umsatzwachstum von 147,15 % auf, wobei auch das zweijährige Gewinnwachstum von 215,5 % einer Explosion gleichkommt. Gemäß dem Analystenkonsens soll sich dieses Wachstum auch fortsetzen. So erwarten die Analysten ausgehend von einem Umsatz von 331,95 Mio. USD im Jahr 2021 für 2023 einen Umsatz von 801,48 Mio. USD.

Quelle: aktie.traderfox.com

Das Unternehmen könnte stark von den derzeitigen geopolitischen Konflikten profitieren, aus dessen Konsequenz heraus sich sehr viele Unternehmen aus Russland zurückgezogen haben. Dadurch ist MP Materials die nun einzige verfügbare Quelle weltweit für NdPr die nicht in Verbindung zu Russland steht. NdPr ist ein seltenes-Erde-Oxid, das für die weltweit stärksten Permanentmagneten gebraucht wird. Außerdem hat MP Materials zuletzt ein paar wichtige Verträge an Land ziehen können, einen davon mit dem Weißen Haus. Dieser sieht ein Investment von 35 Mio. USD in MP Materials vor, dass für den Aufbau einer vollständigen inländischen Lieferkette für Permanentmagnete genutzt werden soll. Auf der Gegenseite verpflichtet sich MP Materials bis 2024 weitere 700 Mio. USD zu investieren und mehr als 350 Arbeitsplätze zu schaffen. Außerdem besteht auch weiterhin ein Konfliktpotenzial zwischen den USA und China, weswegen sich die USA entschließen könnten mehr seltene Erden zu fördern. Zuletzt hat die Biden Administration ebenfalls verkündet, dass man sich auf Befugnisse aus dem Kalten Krieg berufen wird, um die Produktion von Materialien für Batterien anzukurbeln. Dies soll die Wettbewerbsfähigkeit der USA gegenüber China verbessern. Als direkte Konsequenz könnten entsprechende Bergbauunternehmen Zugang zu 750 Mio. USD aus dem Titel-III-Fonds des Defense Production Acts erhalten.

Insgesamt verfügt das Unternehmen also über eine starke Marktstellung und hat viele Wachstumstreiber. Die Aktie konnte zuletzt über den langfristigen Widerstand bei 53 USD ausbrechen und notiert aktuell bei 59 USD.

Im TraderFox Wachstums-Check erhält die Aktie 13/15 Punkten.

Tipp: In unserer Screening-Software https://rankings.traderfox.com ist das Miniverini Trend-Template fertig zur Anwendung hinterlegt.

& Profi-Tools von

& Profi-Tools von