Aktienanalyse neu gedacht: Dieser finnische Dividendenaristokrat überzeugt mit innovativen Produkten und einer starken Marktstellung!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Wie immer könnt ihr euch gleich jetzt zu Beginn entscheiden, ob ihr den neuen Artikel lieber lesen wollt, oder ob ihr ihn euch lieber auf You-Tube anseht.

Uns bei TraderFox ist es wichtig, zwischen kurzfristigen Trades und langfristigen Investments zu unterscheiden. Denn je nach Anlagehorizont ergeben sich folglich ganz unterschiedliche Entscheidungskriterien für die Aktienauswahl, die Gewinnrealisierung und Verlustbegrenzung. Wenn wir ein langfristiges Investment tätigen, folgen wir den Worten großer Investoren. An dieser Stelle möchte ich ein Zitat von Warren Buffett mit anführen, da es wichtige Grundlagen des erfolgreichen Investierens beinhaltet:

"Wenn Du nicht bereit bist, eine Aktie für zehn Jahre zu halten, solltest Du auch nicht darüber nachdenken, sie für zehn Minuten zu besitzen. Wenn Du Dir ein Portfolio zusammenstellst, das Aktien von Unternehmen enthält, deren Einnahmen über die Jahre steigen, dann wird auch der Marktwert Deines Portfolios steigen."

Neben konstanten Einnahmen sind weitere Aspekte ein Wettbewerbsvorteil und Dividenden. Beteiligt ein Konzern die Aktionäre an den erwirtschafteten Gewinnen? Schwanken die Gewinne und in der Folge auch die Dividenden stark oder zahlt das Unternehmen kontinuierlich eine gleichbleibende oder steigende Dividende? Um diese Fragen zu klären, müssen die Gesellschaften genau verglichen werden. Möglich ist das mit unseren Aktien Reports, wobei ich mir heute den Report Dividenden-Aristokraten Europa angesehen habe. Dabei ist darauf hinzuweisen, dass es für Dividendenaristokraten zwei Definitionen gibt: eine amerikanische und eine europäische. Die amerikanische Definition besagt, dass sich ein Unternehmen als Dividendenaristokrat bezeichnen darf, wenn es in den vergangenen 25 Jahren Jahren die Dividende kontinuierlich jedes Jahr angehoben hat. Bei der europäischen Definition muss das Unternehmen, unter anderem, in den vergangenen 10 Jahren eine Dividende ausgeschüttet haben, die mindestens sieben Jahre stabil war oder erhöht wurde.

Und so gehe ich dabei vor!

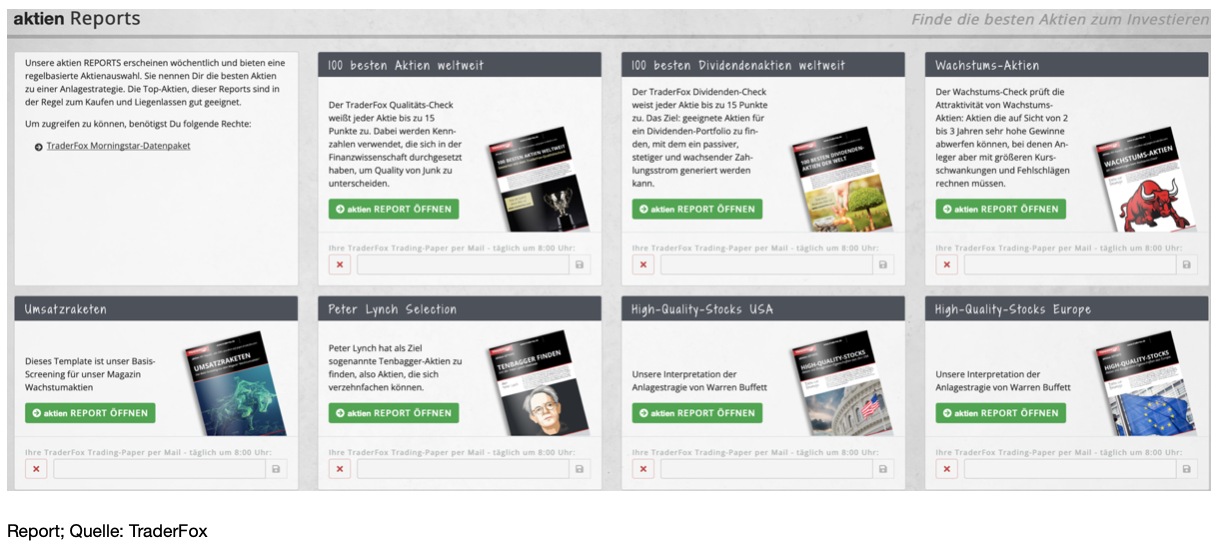

Nun aber will ich euch zeigen, wie ich auf Europäische Dividendenaristokraten aufmerksam werde. Dazu gehe ich auf www.traderfox.de und öffne dort unser Tool "Paper." Dabei handelt es sich um einen digitalen Kiosk auf dem wir börsentäglich beziehungsweise wöchentlich Dokumente zur Verfügung stellen, die alle wichtigen Infos zu einer Trading- und Anlagestrategie beinhalten.

Das Paper "Dividenden-Aristokraten Europa" findet ihr im Bereich "aktien Reports". Es wird wöchentlich von uns aktualisiert. Ihr könnt das Paper auch bequem per E-mail beziehen. Um darauf zugreifen zu können, benötigt ihr folgende Rechte: TraderFox Morningstar Datenpaket und die TraderFox Börsensoftware.

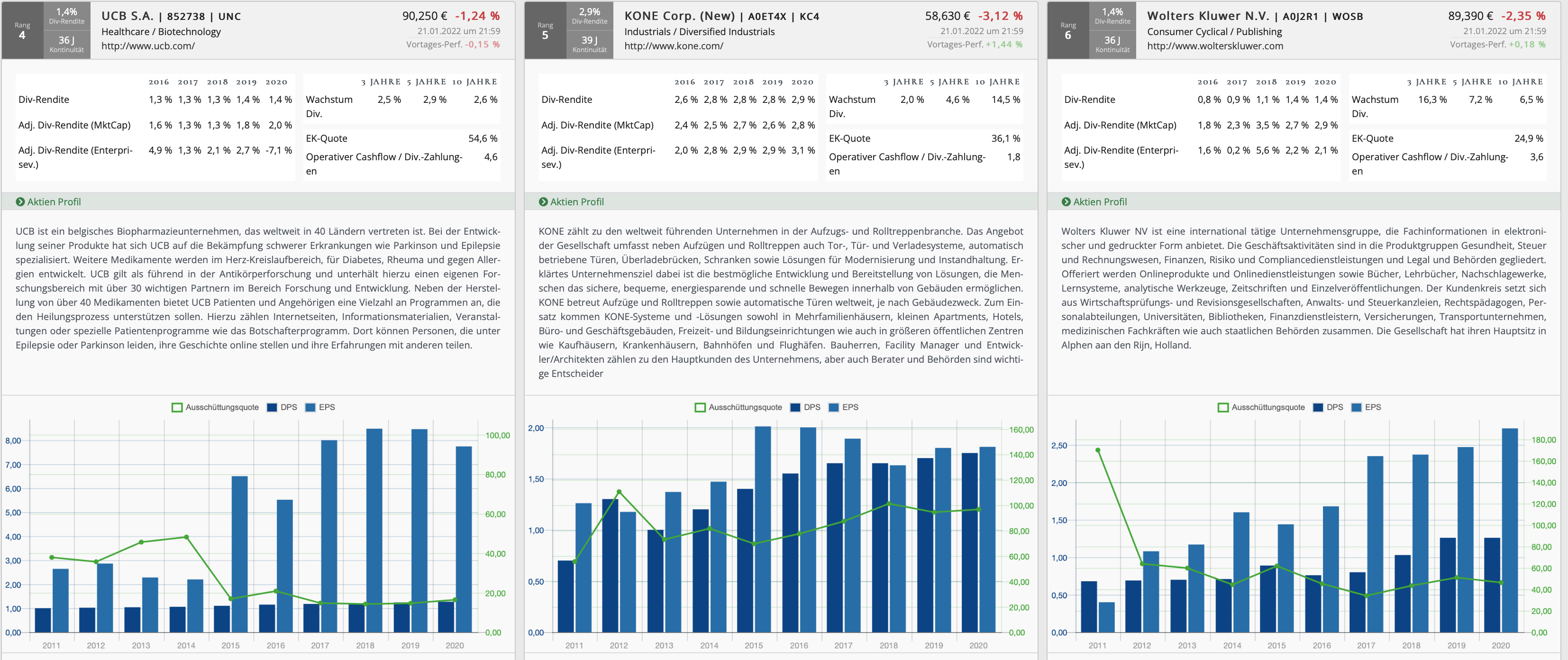

Öffne ich nun das Paper, dann erscheinen sogleich die europäischen Unternehmen, die eine Dividendenkontinuität von mindestens 10 Jahren vorweisen können, eine hohe Dividendenkontinuität aufweisen und eine stabile Dividendenrendite zahlen. Es bleiben 75 Aktien übrig, wobei ich mich auf das Unternehmen auf Platz 5 konzentriere. Dabei handelt es sich um Kone, ein finnisches Unternehmen.

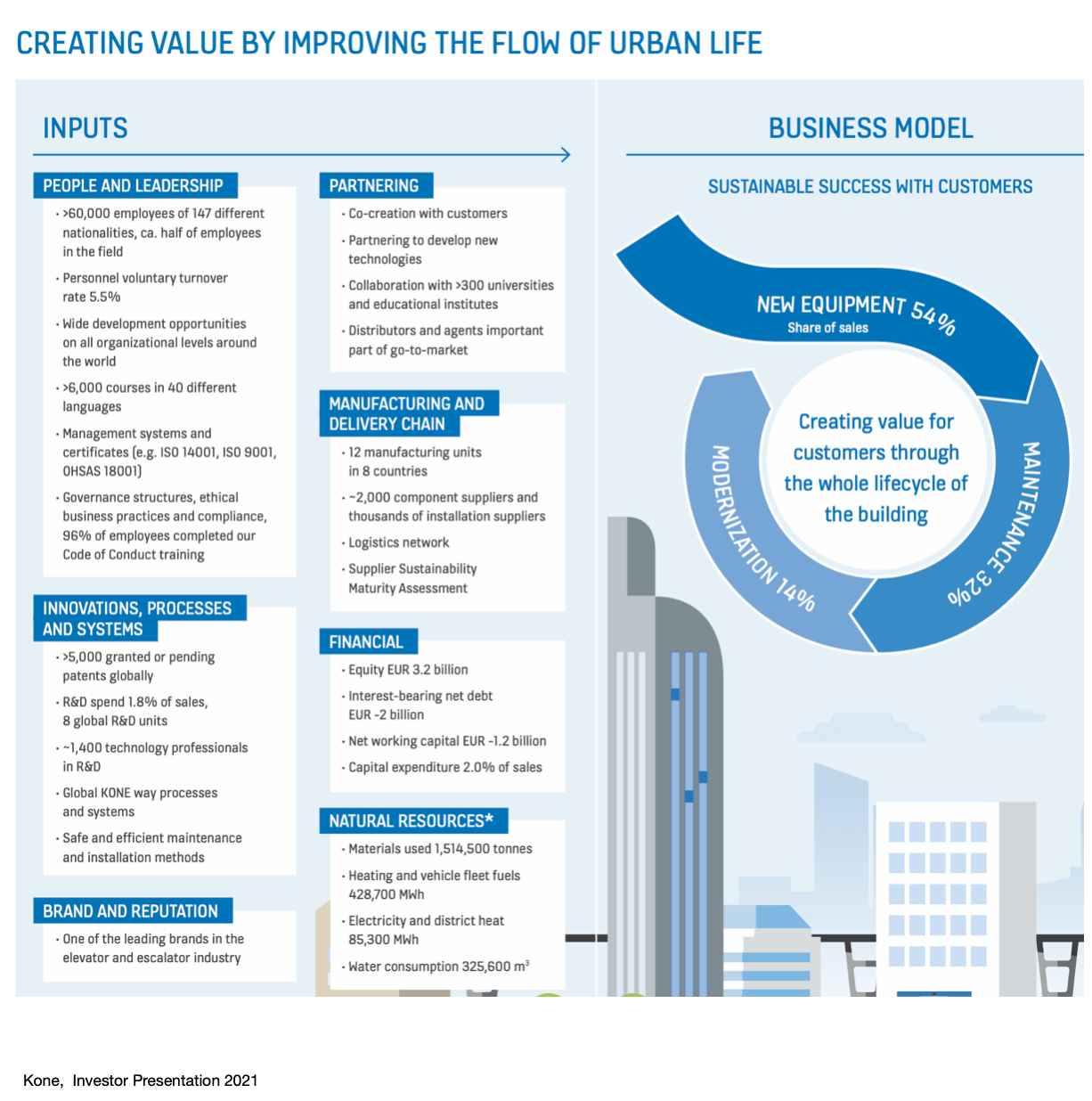

Kone (KC4 / FI0009013403) zählt zu den weltweit führenden Unternehmen in der Aufzugs- und Rolltreppenbranche. Das Angebot der Gesellschaft umfasst neben Aufzügen und Rolltreppen auch Tor-, Tür- und Verladesysteme, automatisch betriebene Türen, Schranken sowie Lösungen für Modernisierung und Instandhaltung. Erklärtes Unternehmensziel dabei ist die bestmögliche Entwicklung und Bereitstellung von Lösungen, die Menschen das sichere, bequeme, energiesparende und schnelle Bewegen innerhalb von Gebäuden ermöglichen. Kone betreut Aufzüge und Rolltreppen sowie automatische Türen weltweit, je nach Gebäudezweck. Zum Einsatz kommen Kone-Systeme und -Lösungen sowohl in Mehrfamilienhäusern, kleinen Apartments, Hotels, Büro- und Geschäftsgebäuden, Freizeit- und Bildungseinrichtungen wie auch in größeren öffentlichen Zentren wie Kaufhäusern, Bahnhöfen und Flughäfen. Bauherren, Facility Manager und Architekten zählen zu den Hauptkunden des Unternehmens, aber auch Berater und Behörden sind wichtige Entscheider. Das Unternehmen hat eine Marktkapitalisierung von 31 Mrd. USD. Es ist dem dem Industrie-Sektor zuzuordnen.

Segmente und Regionen

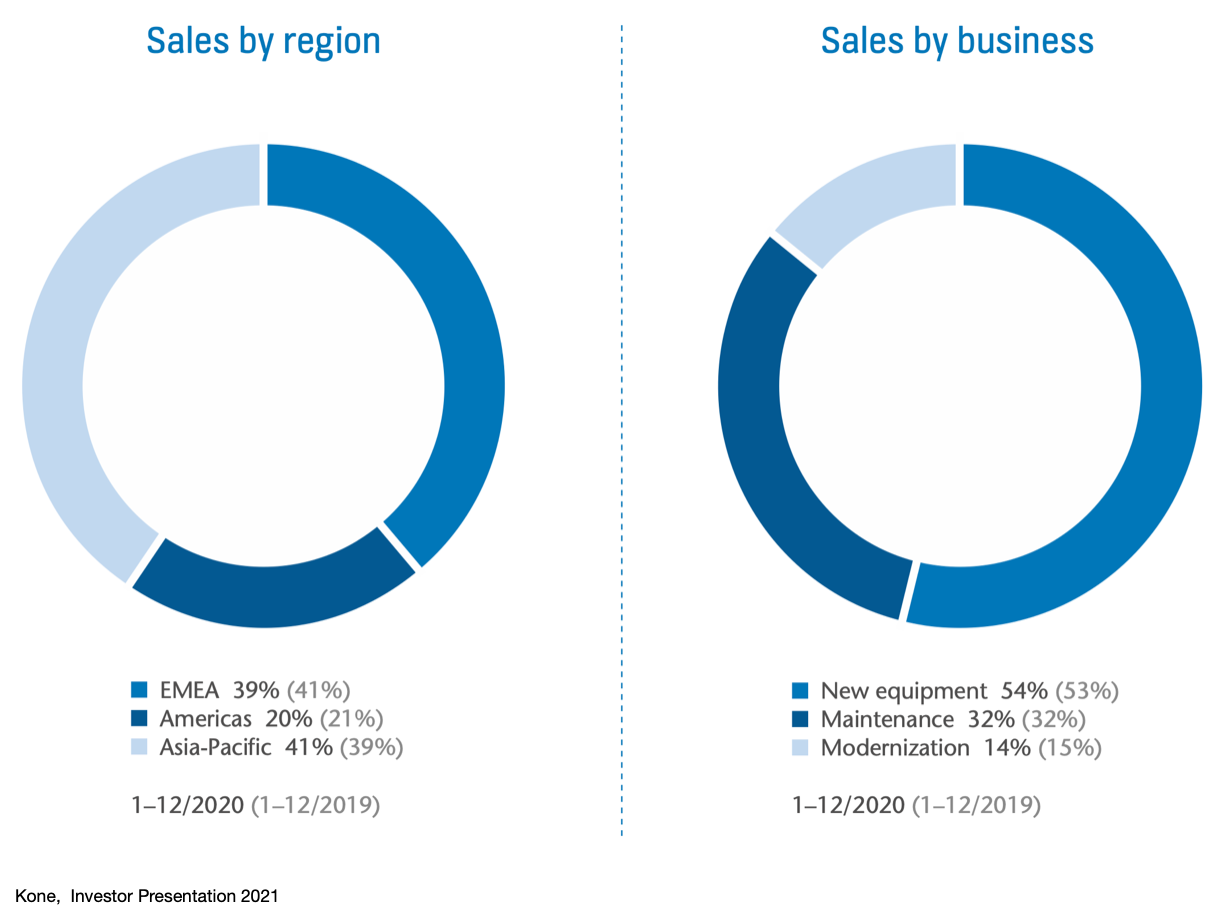

Kone wurde bereits im Jahr 1910 gegründet, wobei "Kone" auf Finnisch "Maschine" bedeutet. Es verfügt somit über eine lange Unternehmensgeschichte und viel Erfahrung. Das Unternehmen hat mehr als 550.000 Kunden, verteilt auf über 60 Länder. Konkret wurden die Umsätze im Jahr 2020 zu 41 % im Asien-Pazifik-Raum, zu 39 % in der Region EMEA und zu 20 % in Amerika erwirtschaftet. Diese Umsatzverteilung verdeutlicht die starke Präsenz von Kone im asiatischen Raum, welche im Jahr 2020 sogar noch um 2 % gesteigert werden konnte. Einfach gesagt profitiert Kone in engen Ballungsgebieten von den immer höheren Gebäuden.

Kone bewegt mehr als eine Milliarde Menschen am Tag und es werden täglich 70.000 Wartungsbesuche durchgeführt. Bei neuen Anlagen beziffert man selbst den eigenen Marktanteil weltweit auf 18 % und bei der Wartung auf rund 10 %, wobei die starke Position bei neuen Geräten für ein lebhaftes Wachstum bei der Wartung sorgt. Aufgrund des vielschichtigen Geschäftmodells bietet das Unternehmen seinen Kunden allerdings einen Mehrwert während der gesamten Lebensdauer des Gebäudes. Im Bereich Neuanlagen, der für 54 % der Umsätze steht, werden innovative und intelligente Aufzüge und Rolltreppen angeboten. Bei der Wartung wird für die Sicherheit gesorgt. Hier machte man in 2020 34 % der Umsätze. Bei der Modernisierung werden neue Lösungen für veraltete Anlagen angeboten.

Wichtige Kennzahlen

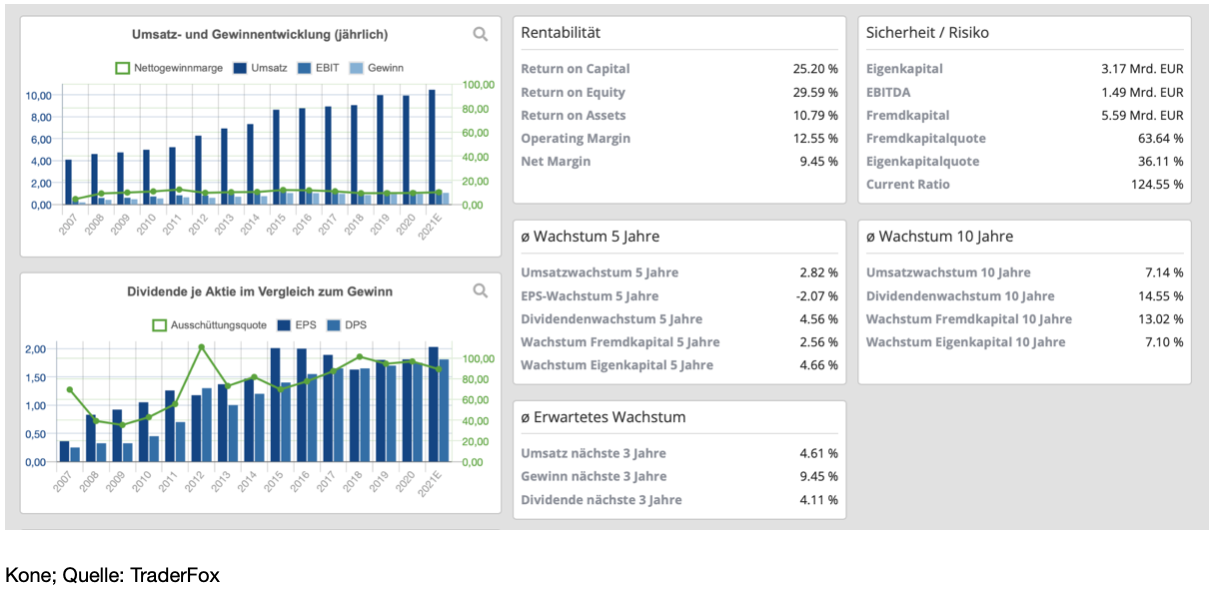

Wie in der unteren Abbildung zu sehen, haben sich die Geschäfte in den letzten zehn Jahren ordentlich entwickelt. Allerdings machen die Zahlen auch deutlich, dass es sich zwar insgesamt um ein recht stabiles, aber um ein wachstumsarmes Geschäft handelt. In den letzten fünf Jahren konnte der Umsatz nur um 2,82 % jährlich zulegen. Das EPS ist im gleichen Zeitraum sogar leicht rückläufig. Positiv hervorzuheben ist allerdings die hohe Eigenkapitalrendite von über 29 % sowie die hohe Rendite auf das eingesetzte Kapital von fast 26 %. Die Stagnation der historischen Umsatz- und Gewinnentwicklung kann also durch die hohe Profitabilität des Unternehmens kompensiert werden. In den ersten neun Monaten 2021 meldete Kone einen Gesamtumsatz von etwa 7,75 Mrd. Euro. Das Betriebsergebnis lag bei 943 Mio. Euro, was einer ordentlichen Gewinnmarge von 12 % entspricht und höher als bei der Konkurrenz ist. Der freien Cashflow belief sich in den ersten neun Monaten auf 860 Mio. Euro, was etwa 1,65 Euro pro Aktie entspricht und ebenfalls stark ist.

Dividendencheck

Wie aus dem TraderFox Dividendencheck hervorgeht, sind die Qualitätskriterien erfüllt. Auch die Kriterien rund um die Dividende sind mit einem grünen Haken versehen, was in einem guten Score von 14 von 15 maximalen Punkten resultiert. Eine kontinuierliche Dividende seit 35 Jahren mit einer voraussichtlichen Dividendenrendite für 2022 von 3,15 % untermauern, dass es sich um eine echte Dividendenaktie handelt. Gleichzeitig wurde die Dividende in den letzten zehn Jahren um über 14 % pro Jahr gesteigert. In den letzten fünf Jahren betrug die Steigerung der Dividende allerdings nur knapp 5 %, was im Einklang mit der operativen Entwicklung des Unternehmens steht. Hier sei allerdings noch angefügt, dass es für langfristig orientierte Dividendeninvestoren wünschenswert ist, wenn der Shareholder-Value an die operative Entwicklung des Unternehmens angepasst wird. Andernfalls kann die Nachhaltigkeit der Dividendenzahlung früher oder später in Frage gestellt werden.

Wachstum

Hervorzuheben ist, dass Kone auf einem oligopolistischen Markt tätig ist und sich mit einer Handvoll Konkurrenten wie Otis und Schindler den Markt teilt. Anhand der stabilen Kennzahlen erkennt man, dass sich Kone in einer guten Wettbewerbssituation befindet. Zudem kann das Unternehmen auf eine starke Bilanz vertrauen, die sogar eine beträchtliche Nettoliquidität aufweist. Das Unternehmen verfügt über ca. 2,5 Mrd. Euro an Barmitteln und wenn man die 555 Mio. Euro an Bruttoschulden gegenrechnet, verfügt Kone über eine sehr große Netto-Cash-Position, so dass die Liquidität überhaupt kein Problem darstellen sollte.

Als Argumente für ein Investment in die eigenen Aktien verweist Kone selbst auf die bestehende mitführende Stellung in einer langfristigen Wachstumsbranche. Erwähnung findet zudem ein kapitalschonendes und cash-generatives Geschäftsmodell, das sich über den Lebenszyklus hinweg als sehr stabil erwiesen hat. Dabei beschreibt Kone die drei Megatrends Urbanisierung, Nachhaltigkeit und Technologie als entscheidende Treiber für das Unternehmen. Erwähnt werden sollte zudem, dass mit der Wartungssparte sehr vorhersehbare und stabile Einnahmen generiert werden können. Auch wenn es sich also um ein Industrieunternehmen und nicht um ein Unternehmen aus der Software-Branche handelt, kann hier von Login-Effekten gesprochen werden. Wurde eine Anlage an einen Kunden verkauft, ist dieser längerfristig an das Unternehmen Kone gebunden. Dieser Login-Effekt macht ein Teil eines Burggrabens aus und ist unter dem Strich positiv für das Unternehmen.

Was bringt die Zukunft?

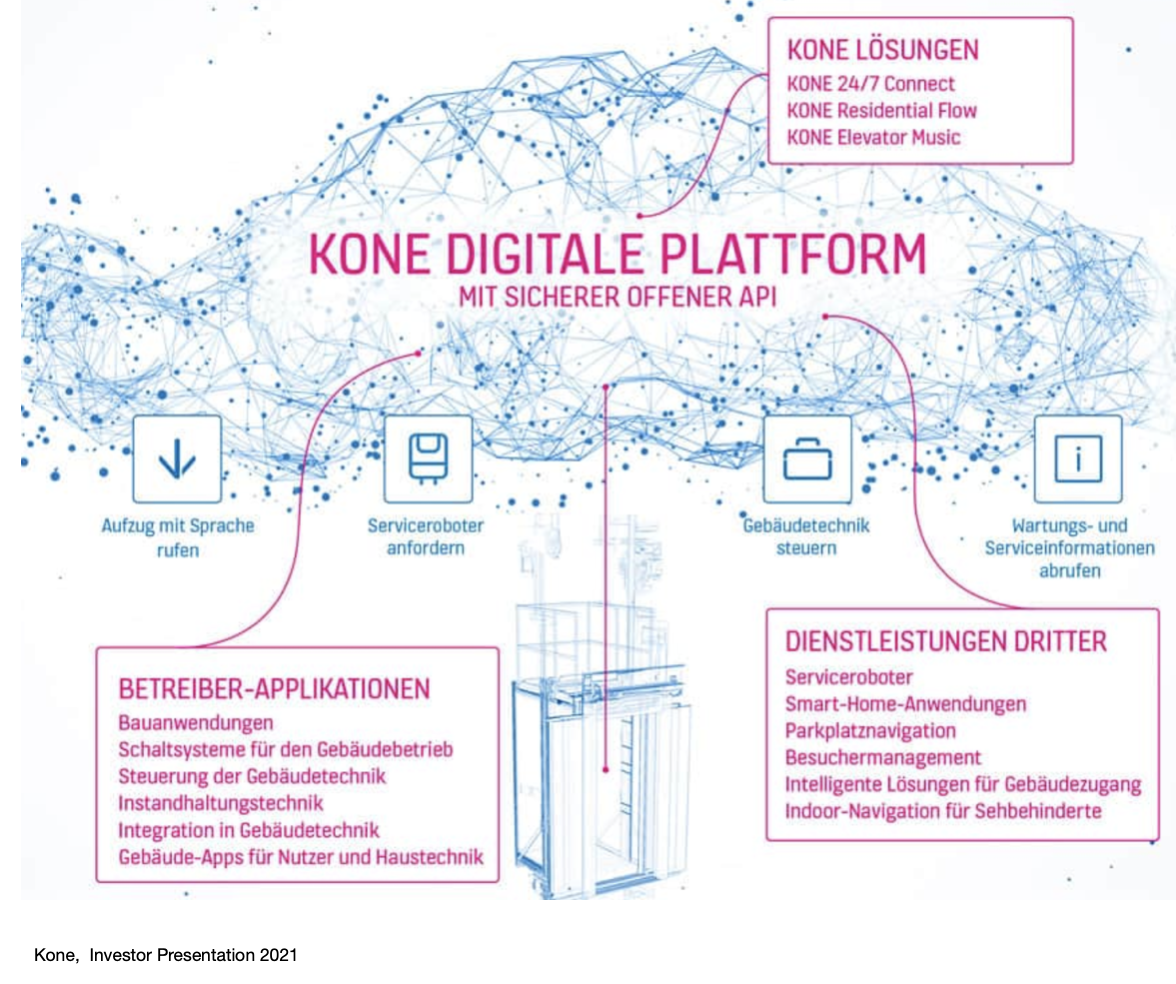

Kone stellt sich immer stärker mit digitalen Produkten auf, wobei es inzwischen sogar die Kone-Cloud gibt, mit der nicht nur Gebäude, sondern ganze Städte miteinander vernetzt werden können. Die digitale Plattform ermöglicht neben der Vernetzung auch die Auswertung aller Daten der vernetzten Anwendungen. Somit ist sie die zentrale Infrastruktur des vernetzten Gebäudes und macht dieses kommunikationsfähig mit anderen Systemen. Für den Endverbraucher wird die digitale Plattform, unter anderem, durch einzelne Apps nutzbar. Neben neuen und innovativen Produkten sind, wie bereits angesprochen, die wichtigsten Wachstumstreiber für das Neugerätegeschäft die Urbanisierung und der demografische Wandel.

Zuletzt waren die Finanzergebnisse durchaus zufriedenstellend, wobei auch Kone unter der spürbaren Inflation leidet. Darüber hinaus könnten sich die Lieferkettenprobleme in den nächsten Monaten weiter negativ auswirken, da Kone aktuell in allen Bereichen der Lieferkette mit Schwierigkeiten zu kämpfen hat. Daneben ist anzumerken, dass der chinesische Markt nach wie vor sehr wettbewerbsintensiv ist, wodurch die Margen dort unter Druck geraten könnten, wenngleich Kone in Nordamerika und Europa seine Preise zuletzt anheben konnte. Für längerfristig orientierte Anleger könnte sich der aktuelle Gegenwind aber durchaus als attraktive Einstiegspunkt erweisen, zumal der Kurs aktuell zurückkommt und die Bewertung mit einem KGV von 28 zwar nicht günstig ist, aber mit den fallenden Kursen zurückgekommen ist und in etwa ebenso wie Schindler bewertet wird.

Chartanalyse

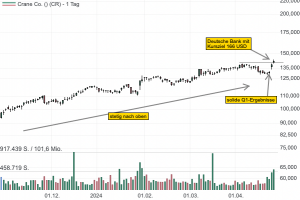

Nicht nur das langfristige Dividendenwachstum kann sich sehen lassen, sondern auch die langfristige Kursentwicklung der Kone-Aktie. In den letzten zehn Jahren konnte die Aktie jährlich durchschnittlich 11 % zulegen. Zwar hat die Aktie im letzten Jahr etwa 20 % an Wert eingebüßt und befindet sich mittelfristig in einer Konsolidierung. Langfristig gesehen befinden wir uns aber weiterhin in einem Aufwärtstrend, und neue Allzeithochs dürften nur eine Frage der Zeit sein. Aktuell läuft die Aktie an den GD 200 heran, der nun als Unterstützung dienen könnte und, meines Erachtens, einen antizyklischen Einstieg überlegenswert macht.

Für und Wider

Zum Schluss sehen wir uns noch an was für und gegen das Unternehmen spricht.

Also was spricht dafür?

- Oligopol

- Qualitativ hochwertige und innovative Produkte

- Dividendenaristokrat

- Der Dividenden-Score ist mit 14 von 15 Punkten sehr gut.

- Das Unternehmen generiert wiederkehrende Einnahmen

- Solide Bilanz

Und was spricht dagegen?

⚡️Zuletzt stagnierte das Wachstum

⚡️Chart befindet sich in einer mittelfristigen Konsolidierung

⚡️Aktuell hat Kone mit Lieferkettenproblemen zu kämpfen

⚡️Chinesischer Markt weiter wettbewerbsintensiv

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint! Ich wünsche euch ein schönes Wochenende.

Bis bald

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

TraderFox Paper: https://paper.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von