Amphenol, Aptiv und TE Connectivity: 3 Aktien, die dank Wachstum und Qualität Chancen auf eine anhaltende Kursrekordjagd haben

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Autotechnik und vernetzte Mobilität bieten dank günstiger Wachstumsaussichten ein vorteilhaftes Tummelfeld für die in diesen Bereichen tätigen Unternehmen. Den Aktien von TE Connectivity, Amphenol und Aptiv hat das in den vergangenen Jahren zu einer starken Performance-Bilanz verholfen. Dafür, dass es bei diesem Trio auch künftig mit den Kursen nach oben geht, sprechen die vorhandene Qualität sowie die soliden Wachstumsaussichten.

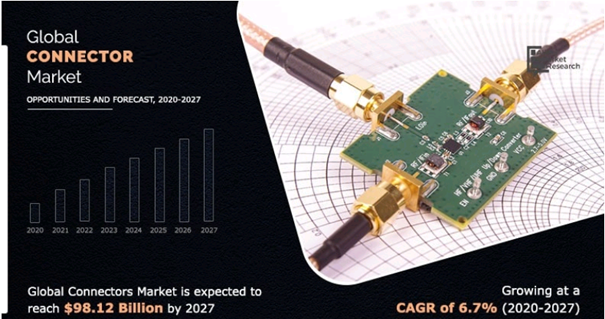

Der Markt für Steckverbinder ist ein Wachstumsmarkt. Diese These bestätigt auch der Bericht "Connector Market By Product Type, and End User: Global Opportunity Analysis and Industry Forecast, 2020-2027" (Steckverbindermarkt nach Produkttyp und Endnutzer: Globale Chancenanalyse und Branchenprognose, 2020-2027).

Denn demnach hatte der globale Markt für Steckverbinder im Jahr 2019 eine Größe von 64,17 Mrd. USD. Bis zum Jahr 2027 soll das Marktvolumen aber voraussichtlich 98,12 Mrd. USD erreichen. Von 2020 bis 2027 unterstellt das eine durchschnittliche jährliche Wachstumsrate von 6,7 %.

Zum Verständnis: Ein elektrischer Steckverbinder ist ein elektromechanisches Gerät, das zum Verbinden von Schaltkreisen verwendet wird. Er besteht aus Buchsen und Steckern. Die hergestellte Verbindung kann eine permanente Verbindung zwischen Geräten sein oder als temporäre Verbindung für tragbare Geräte dienen. Ein Adapter kann verwendet werden, um verschiedene Steckverbinder effizient miteinander zu verbinden.

Quelle: www.alliedmarketresearch.com

Top-10-Anbieter gewinnen immer mehr Marktanteile

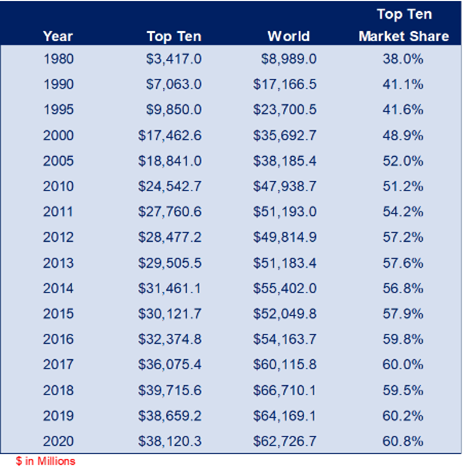

Weil es sich hierbei auch in den vergangenen 40 Jahren bereits um einen Wachstumsmarkt handelte, bietet der Bereich ein gutes Geschäftsumfeld für die in dem Segment tätigen Unternehmen. Das gilt insbesondere auch für die führenden Branchenvertreter, zumal deren Marktanteil immer weiter zunimmt.

Die Top 10 der Steckverbinderhersteller im Jahr 2020 erzielten zusammen einen Jahresumsatz von 38,1 Mrd. USD, was 60,8 % der weltweiten Steckverbindernachfrage entspricht und einen Anstieg gegenüber dem Marktanteil von 60,2 % im Jahr 2019 darstellt.

Jedes Jahr wirft Bishop & Associates einen umfassenden Blick auf die Steckverbinderindustrie in all ihrer Komplexität und wertet die Aktivitäten von mehr als 750 Steckverbinderlieferanten sowohl im vergangenen Jahr als auch im vergangenen Jahrzehnt aus, um einen umfassenden Überblick über die Branche zu erhalten und die Top-Lieferanten zu ermitteln.

So erzielten die die Top-10-Lieferanten laut Bishop & Associates im Jahr 2020 zusammen einen jährlichen Steckverbinderumsatz von 38,12 Mrd. USD, was 60,8 % der weltweiten Steckverbindernachfrage entspricht und gegenüber dem Marktanteil von 60,2 % im Jahr 2019 eine Steigerung darstellt.

Die Entwicklung des Marktanteils der 10 größten Anbieter seit 1980

Quelle: Bishop & Associates

Gute Noten bei den s zu Qualität und Wachstum

Zu den Top 10 der Steckverbinderherstellern im Vorjahr zählen neben Molex, Luxshare Precision, Foxconn, Yazaki, JAE, J.S.T. und Hirose auch TE Connectivity, Amphenol und Aptiv. Das letztgenannte Trio ist börsennotiert und die Anteilsscheine dieser Anbieter können neben langfristigen charttechnischen Aufwärtstrends mit frisch aufgestellten Kursrekorden aufwarten. Das heißt, von der Charttechnik kommt grünes Licht für einen Einstieg.

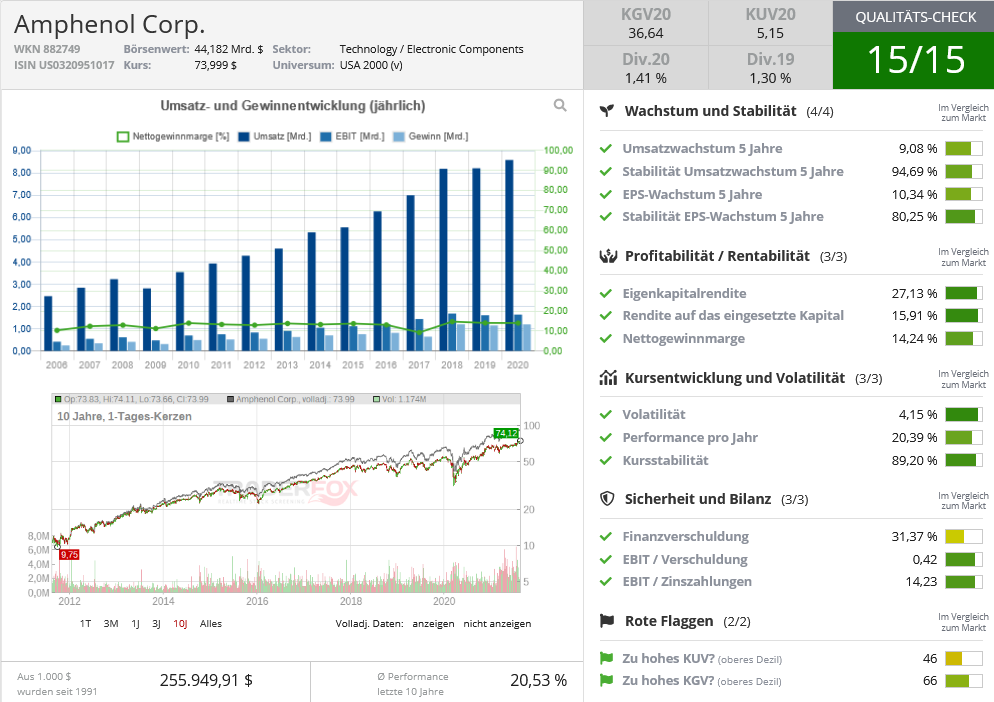

Vorteilhaft sieht es für diese Werte übrigens auch gemäß den TraderFox-Checks in Sachen Qualität und Wachstum aus. So kommt Amphenol (ISIN: US0320951017) beim Qualitäts-Check sogar auf die vollen 15 Punkte und beim Wachstums-Check auf 13 von 15 Zählern.

Quelle: Qualitäts-Check TraderFox

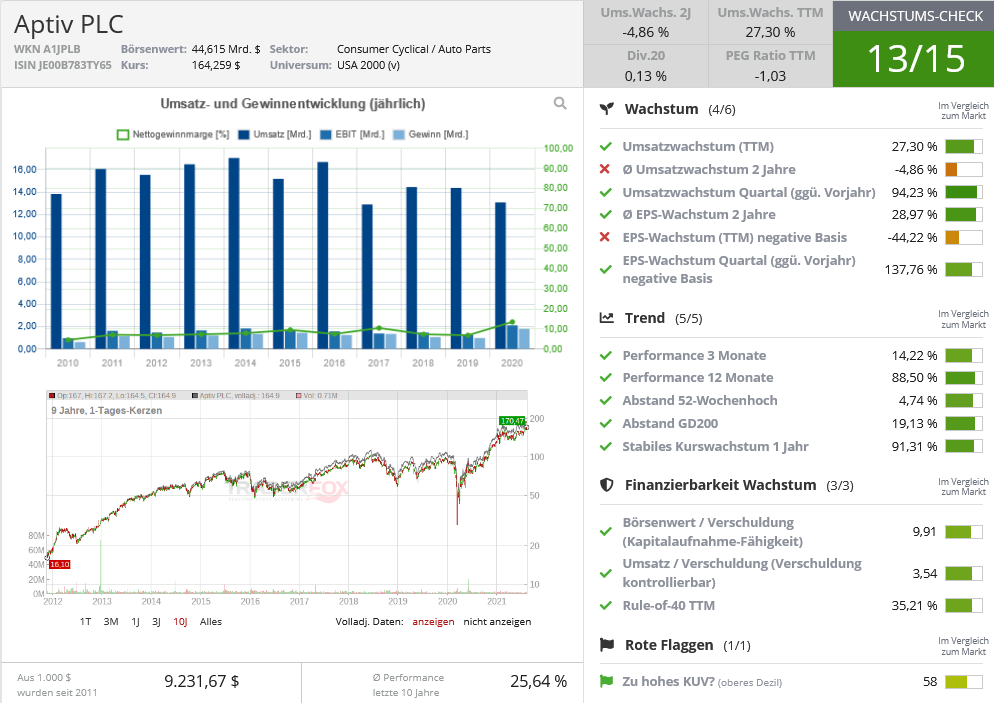

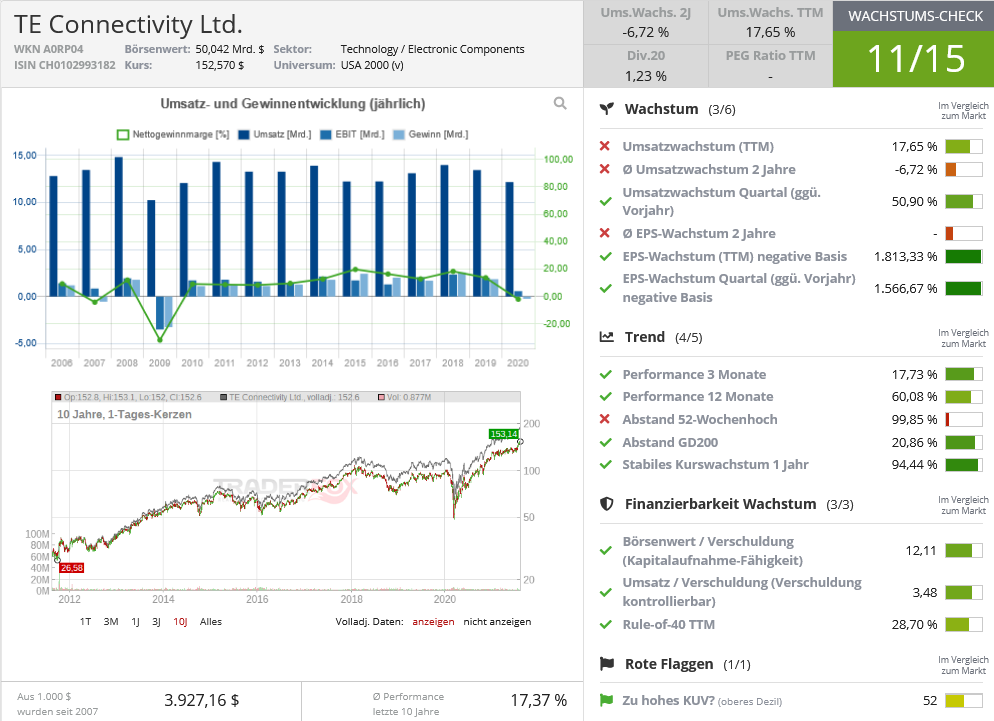

Bei Aptiv (ISIN: JE00B783TY65) sind es in Sachen Qualität 12 Punkte und beim Punkt Wachstum 13 Zähler. Im Falle von TE Connectivity (ISIN: CH0102993182) beträgt die Ausbeute jeweils 11 Zähler.

Quelle: Qualitäts-Check TraderFox

Aptiv-Vorstand verfolgt eine Wachstumsstrategie

Beim letztgenannten Unternehmen Aptiv (ehemals Delphi Automotive PLC) handelt es sich um einen weltweit führenden Autoteilehersteller. Fast alle der größten Automobilhersteller sind Kunden des Unternehmens, das elektrische und elektronische Komponenten, Motorenteile, Sicherheits- und Klimatechnologien entwickelt und verkauft.

Als Automobilzulieferer ist man gut positioniert, um von den Megatrends in der Branche zu profitieren (Elektrifizierung von Fahrzeugen, aktive Sicherheitsfunktionen, Konnektivität und autonomes Fahren). DasUnternehmen hält weiterhin an seiner Wachstumsstrategie fest. Diese sieht ein Wachstum von 6-8 Prozentpunkten über dem Markt an. Diese sollte aufgrund seines Engagements in wachstumsstarken Segmenten möglich sein, so die Analysten von Julius Bär.

Aufwarten kann Aptiv laut Morningstar mit einem engen wirtschaftlichen Burggraben. Dieser speist sich nach Einschätzung des US-Finanzdienstleisters aus immateriellen Vermögenswerte und Umstellungskosten (und in geringerem Maße auch aus Kostenvorteilen).

TE Connectivity mit Vorteilen dank Umstellungskosten und immaterieller Vermögenswerte

Hinter TE Connectivity Ltd. (ehemals Tyco Electronics) steckt ein weltweit führendes Unternehmen, das sich auf die Entwicklung und Herstellung von Stromversorgungs- und Datenverbindungs-Produkten spezialisiert hat. Zu den Produkten zählen passive elektrische und elektronische Komponenten wie Steckverbinder und -systeme, Relais, Schalter, Überstrom- und Überspanungsschutzbauelemente, Sensoren, Kabel und Leitungen. Die schnellen und intelligenten Technologien des Konzerns ermöglichen es, Produkte so miteinander zu verbinden, dass sich daraus neue Anwendungsmöglichkeiten ergeben.

Quelle: Wachstums-Check TraderFox

Das Ergebnis im abgelaufenen Quartal übertraf hier die Prognosen und das gilt auch für den vom Vorstand abgegebenen Ausblick auf das laufende Quartal. Die Analysten von Jefferies erwarten eine fortgesetzte Auffüllung der Vertriebskanäle, da die Bestände aufgrund von Engpässen in der Lieferkette der starken Endnachfrage hinterherhinken. Preisgestaltung und Produktmix dürften dazu beitragen, den zunehmenden Gegenwind bei den Inputkosten auszugleichen. Der US-Finanzdienstleister ist des Weiteren der Ansicht, dass strukturelle Kostenverbesserungen, die noch nicht weit fortgeschrittene Erholung des Endmarktes und wahrscheinlich auch ein sonst anhaltender Rückenwind für weiteres Gewinnwachstum im Jahr 2022 sorgen.

Wie bei Aptiv billigt Morningstar auch TE Connectivity aufgrund von Umstellungskosten sowie dank immaterieller Vermögenswerte bei der Entwicklung und Herstellung von Verbindungssystemen und Sensoren einen engen wirtschaftlichen Schutzgraben zu. Das stimmt die dortigen Analysten zuversichtlich, dass das Unternehmen in der Lage sein wird, mindestens in den nächsten 10 Jahren Renditen auf das investierte Kapital zu erzielen, die über den Kapitalkosten liegen.

M&A-Aktivitäten helfen Amphenol dabei, auf Wachstumskurs zu bleiben

Zu Amphenol muss man wissen, dass es hierbei um den Entwurf, die Produktion und den Vertrieb elektrischer, elektronischer und Glasfaser-Steckverbinder sowie Koaxial-, Flachbandkabel- und Interconnect-Systeme für die Branchen Kommunikation, Informationsverarbeitung, Luft- und Raumfahrt, Militär, Automobil und Bahn sowie für industrielle Anwendungen geht. Die Mehrzahl der Produkte wird eingesetzt, um elektrische und optische Signalvorrichten für eine Anzahl elektronischer Anwendungen zu verbinden.

Die jüngsten Quartalszahlen sind überzeugend ausgefallen und das gilt auch für den dabei abgegebenen Geschäftsausblick. Jefferies erwartet, dass die anhaltende zyklische Erholung, die Einführung von neuen Produkten und Fusionen und Übernahmen das Umsatzwachstum im hohen einstelligen Prozentbereich weiter vorantreiben werden. Während steigende Inputkosten kurzfristig Gegenwind darstellten, geht man davon aus, dass Preisgestaltung und Effizienzsteigerungen dies ausgleichen werden.

Auch bei Amphenol spricht Morningstar von der Existenz eine engen wirtschaftlichen Schutzgrabens. Zudem geht man davon aus, dass Amphenol seine diversifizierte Endmarktstruktur beibehält und seine technologische und geografische Breite durch Fusionen und Übernahmen erweitert, die etwa ein Drittel des historischen Umsatzwachstums des Unternehmens beigesteuert haben.

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

& Profi-Tools von

& Profi-Tools von