Die Cannabis-Branche: Nachhaltige Trendwende oder Bull Trap - Eine Analyse des Marktführers Canopy Growth

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

es war ein heiß diskutiertes Thema und es ist immer noch ein heiß diskutiertes Thema: Cannabis. Während der US-Präsidentschaftswahlen am 3. November 2020 wurde in vier US-Bundesstaaten über den Umgang mit Marihuana abgestimmt. In allen vier US-Bundesstaaten, Arizona, Montana, New Jersey und South Dakota, wurde Marihuana für medizinische und Genusszwecke zugelassen. In allen vier Bundesstaaten ist es erlaubt bis zu 28 Gramm Marihuana zu besitzen und einzukaufen. Cannabis ist derzeit in 37 US-Bundesstaaten für medizinische Zwecke zugelassen. Am 3. November 2020 wurden insgesamt 17,5 Mio. Menschen von Cannabis-Verbot "befreit", sodass nun insgesamt circa 77,5 Mio. Menschen in den USA Cannabis für Genusszwecke konsumieren dürfen.

Der Cannabis-Trend geht immer mehr Richtung Legalisierung. In Oregon wurde während der US-Wahl über das strafrechtliche Verfahren beim Besitz anderer Rauschmittel abgestimmt. Im Zuge dessen wurde selbst der Besitz von anderen Rauschmitteln bis zu gewissen Mengen entkriminalisiert. Eine ähnliche Entwicklung gab es in Washington. Das Vergehen mit bestimmten Rauschmitteln wurde der geringsten Vergehensstufe eingeordnet und wird damit in vielen Fällen vermutlich nicht mal strafrechtlich verfolgt werden. In Kanada ist die medizinische Nutzung bereits seit 2001 legal und seit Oktober 2018 auch der Gebrauch zu Genusszwecken. Laut dem Gallup-Institut sprechen sich circa 68 % der US-Bevölkerung für eine Legalisierung von Cannabis aus, in Deutschland liegt die Zahl bei 52 %. Für die medizinische Zulassung stimmen in den USA neun von zehn Befragten. Auch die Regierung dürfte an der Legalisierung von Cannabis interessiert sein - vor allem in Zeiten, in welchen die Verschuldung der Regierung stark steigt. Analysten der Arcview Group schätzen, dass in den USA bis 2021 rund 4 Mrd. USD durch Steuereinnahmen aus der Cannabis-Branche eingenommen werden. Außerdem rechnet die Gruppe mit 400.000 neuen Arbeitsplätzen entlang der Wertschöpfungskette.

Die Cannabis-Branche durchlief jedoch eine typische Boom-Bust-Phase. Hier ist der Chart von Canopy Growth, um den Hype und den Bust (-80 %) darzustellen:

Mit der Legalisierung in Kanada ist die Branche heiß gelaufen. Experten schrieben, dass die Marktgröße riesig sei, das Potenzial für Unternehmen gigantisch und Investoren fielen auf die Prognosen herein. Viele Unternehmen sprangen auf den Zug auf. Allerdings gab es einige Probleme, die nicht genügend Beachtung fanden. Zum einen gab es immer mehr Cannabis-Unternehmen. Zum anderen war die Marktgröße maßgeblich von der Schnelligkeit politischer Entscheidungen abhängig. Als der Bärenmarkt in den Cannabis-Aktien losging, wurden die folgenden Probleme deutlich:

- Es wurden Überkapazitäten aufgebaut und die Unternehmen saßen auf hohen Lagerbestände, für welche es keine Nachfrage gab.

- Die Politik kam nicht hinterher. Cannabis-Unternehmen besaßen zu wenig lizensierte Verkaufsstellen, um die Produkte abzusetzen.

- Die Politik forderte strenge Regelwerke für Lebensmittel und Getränke. Dadurch wurde die Umsetzung erschwert. Außerdem hat Cannabis einen eigenen Geschmack. Die Cannabinoide sind nicht wasser-, sondern alkohol- und fettlöslich. Das führt dazu, dass z.B. gut-schmeckendes Cannabis-Bier schwierig zu produzieren ist. Außerdem führt die Fettlöslichkeit dazu, dass die Wirkung von Cannabis erst nach 1-2 Stunden einsetzt. Man merkt: Viele Detail-Fragen waren noch nicht ausreichend geklärt.

- Die Gewinnspannen für viele Unternehmen wurden enorm gedrückt, da immer mehr Unternehmen in den Markt eingestiegen sind. Das Angebot war zu hoch.

- Außerdem war der Schwarzmarkt nach wie vor sehr aktiv und konnte nicht wie geplant verdrängt werden. Nach 2 Jahren lief nur 20 % des Cannabis-Handels über behördlich kontrollierte Zentren. 80 % des gesamten Cannabis-Handels war nach wie vor illegal.

In diesem Artikel möchte ich herausfinden, ob wir gerade antizyklische Einstiegs-Zeitpunkte bzw. Trendwenden bei den Cannabis-Aktien sehen oder ob es nach der kurzen Euphorie und ein paar verärgerten Leerverkäufern wieder bergab geht. Um diesen Sachverhalt zu ermitteln, habe ich mir den Marktführer Canopy Growth herausgesucht. Ich werde das Unternehmen kurz vorstellen und dann eine DCF-Analyse durchführen. Ich möchte mit der Analyse nicht sagen, dass dies der faire Preis ist - dafür kenne ich mich gar nicht genug mit dem Cannabis-Markt aus. Ich möchte wissen, was der Markt gerade einpreist. Dann gleiche ich ab, ob das mit der Marktgröße, den Marktanteilen, dem Risiko, etc. ungefähr übereinstimmt. Das DCF-Modell ist also eine grobe Einschätzung und keine detaillierte Unternehmensbewertung.

Tipp: Schaut doch mal bei TraderFox Katapult, dem Ausbildungsprogramm von TraderFox vorbei!

Canopy Growth - Ein Überblick

Canopy Growth ist der größte Cannabis-Produzent weltweit. Das Unternehmen betreibt zehn lizensierte Produktionsstätten und verkauft Marihuana für medizinische und Genusszwecke. Canopy ist größtenteils in Nordamerika und Europa tätig, aber auch in Australien, Brasilien, Chile und Jamaika. Im Gesamtjahr 2019/2020 ist der Umsatz von Canopy um 76 % auf 399 Mio. CAD gewachsen. Der Verlust lag jedoch bei 1,3 Mrd. CAD und ist maßgeblich auf hohe Investitionen und Restrukturierungskosten zurückzuführen.

Hinsichtlich der Finanzierung braucht man sich bei Canopy Growth allerdings keine Gedanken zu machen. Constellation Brands, ein weltweit marktführendes Unternehmen bei alkoholischen Getränken, hält 38 % an Canopy Growth und kann über Warrants den Anteil auf eine Mehrheitsbeteiligung (> 50 %) aufstocken. Da Constellation Brands ein starker Partner im Bereich alkoholische Getränke ist, liegt der Marktanteil von Cannabis induzierten Getränken in Kanada bei über 50 %.

Die DCF-Analyse basiert auf den folgenden vier Faktoren:

- Umsatzwachstum

- Profitabilität (operative Marge)

- Investment-Effizienz (Sales-to-Invested Capital)

- Risiko (Kapitalkosten)

Im Laufe der Analyse werden wir ein klareres Bild über den Cannabis-Markt und die Chancen von Canopy bekommen. Am Ende geben wir der Aktien einen Wert. Der Analysten-Konsens sieht den fairen Wert pro Aktie bei Canopy Growth bei 27,7 CAD. Falls ihr selbst eure eigenen Analysen durchführen wollt, würde ich euch TraderFox Katapult empfehlen! In der Intensiv-Ausbildung zum Investor werden wir das DCF-Modell in aller Ausführlichkeit besprechen.

Faktor 1: Die Schätzung des Umsatzwachstums

Canopy selbst hat eine Schätzung für den Total Adressable Market (TAM) veröffentlicht. Das Unternehmen geht davon aus, dass der Cannabis-Markt bis 2023 70 Mrd. CAD schwer sein wird. Canopys Kernmärkte werden mit 22 Mrd. CAD etwas kleiner sein (weitere 60 Mrd. CAD hängen von der US-Regierung ab).

In den USA wird der CBD Markt im Jahr 2023 10 Mrd. CAD groß sein (laut Canopy). Canopy hat sich das Ziel gesetzt einen Marktanteil von 10 % am US CBD-Markt zu gewinnen. Das würde einem Umsatz von 500 Mio. CAD in den USA entsprechen. In Kanada liegt der Marktanteil von Canopy Growth mit circa 15,5 % (Beverages sogar 54 %) deutlich höher. Hinzu kommt, dass der Marktanteil in Kanada tendenziell zugenommen hat. Wenn man für den restlichen Markt (22 Mrd. CAD - 10 Mrd. CAD = 12 Mrd. CAD) nun annimmt, dass der Marktanteil stabil bleibt, würde dies einem Umsatz von circa 600 Mio. CAD in 2023 entsprechen.

Gesamtumsatz 2023: Die Umsatz-Schätzung für das Jahr 2023 liegt damit bei 1,1 Mrd. CAD (der Analysten-Konsens prognostiziert 1,15 Mrd. CAD). Im DCF-Modell wird die Umsatz-Schätzung für 2023 bei 1,2 Mrd. CAD liegen. Auf Basis dieser Schätzung wird der Marktanteil am globalen Cannabis-Markt im Jahr 2023 bei lediglich 1,6 % liegen - nicht viel für den Marktführer im Bereich Cannabis.

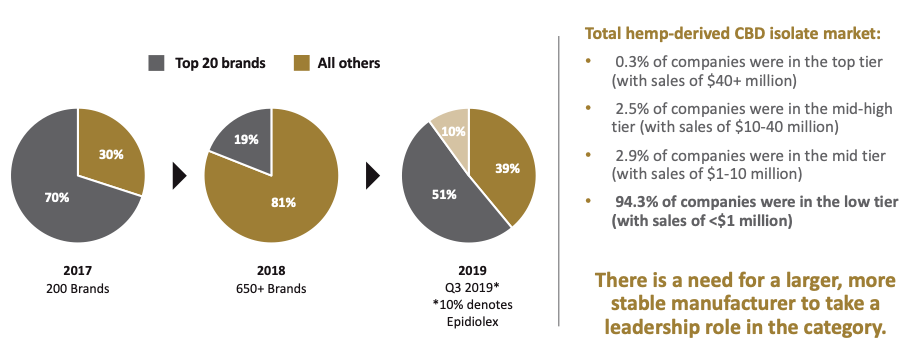

Allerdings ist der Cannabis-Markt bisher noch von vielen kleinen Unternehmen durchsetzt. Diese werden in den nächsten Jahren tendenziell von größeren Unternehmen verschluckt werden oder insolvent gehen, da sie aufgrund von Economies of Scale nicht mit den großen Unternehmen mithalten können.

Quelle: Investor Relations Canopy Growth

Ich gehe also davon aus, dass Canopys Marktanteil am globalen Markt auf 4 % steigen wird bis 2030. Wie komme ich zu dieser Annahme? Ich schaue mir die Marktführer aus verwandten Branchen an. Bei Zigaretten ist das Bild relativ klar: China National Tobacco ist mit einem Marktanteil von 44 % der größte Produzent. Philip Morris International ist auf Platz 2 mit einem Marktanteil von 14 %. Beim Bier-Markt ist das Bild ebenfalls einleuchtend: Anheuser-Busch ist mit einem Marktanteil von 30 % der größte Bier-Hersteller. Heineken ist mit einem Anteil von 12 % auf Platz 2 und China Resources Snow Breweries ist mit 6 % auf Platz 3.

Wenn man sich die Marktführer im Bier- und Tabak-Markt anschaut, liegen die Marktanteile (China National Tobacco ausgeschlossen) im unteren zweistelligen Bereich. Mit einer 4 %-Marktanteil-Schätzung für Canopy Growth bin ich dahingehend noch konservativ unterwegs. Sollte Canopy Growth tatsächlich der Marktführer im Cannabis-Markt sein, könnte man vermutlich von einem Marktanteil von 10-15 % ausgehen.

Doch wie groß wird der Markt bis 2030 sein? Dafür habe ich mir die folgenden drei Prognosen von unterschiedlichen Instituten angeschaut:

- Bis 2023: 30,7 % CAGR: Marktgröße 39,35 Mrd. USD

- Bis 2026: 32,92 % CAGR: Marktgröße 97,35 Mrd. USD

- Bis 2027: 18,1 % CAGR: Marktgröße 73,6 Mrd. USD

Ich werde die Marktgröße konservativer schätzen und eigene Annahmen treffen, die ungefähr den Mittelwert der drei Prognosen bilden: 25 % CAGR bis 2025; 20 % CAGR bis 2027 und 10 % CAGR bis 2030. Im Jahr 2018 war der Cannabis-Markt 10,8 Mrd. USD schwer. Bei meinen Annahmen und dem heutigen Wechselkurs entspräche das einer Marktgröße von 128,34 Mrd. CAD im Jahr 2023. Bei einem 4 %igen Marktanteil von Canopy Growth wäre der Umsatz des Unternehmens im Jahr 2030 bei 5,13 Mrd. CAD.

Faktor 2: Die Schätzung der operativen Marge

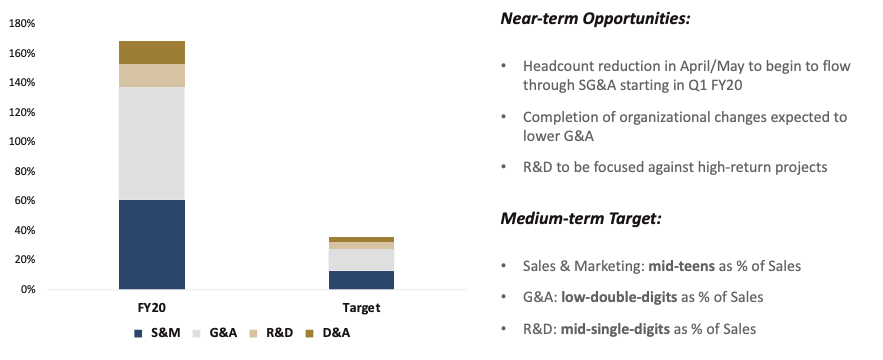

Folgendermaßen gibt Canopy die Kosten-Ziele an:

Quelle: Investor Relations Canopy Growth

Canopy Growth möchte in den nächsten Jahren die Kosten senken. Sales & Marketing, General & Administrative, sowie Research & Development sollen kumulativ nur circa 35 % des Umsatzes ausmachen. Ich habe mir wieder verwandte Branchen sowie Analysten-Meinungen zur Schätzung der EBIT-Marge angeschaut:

In der Tabak-Industrie werden hohe operative Margen erzielt:

- Philip Morris: 38,91 %

- British American Tobacco: 37,50 %

- Altria Group: 14,30 %

- Imperial Brands: 18,79 %

Bei alkoholischen Getränken sind die operativen Margen etwas geringer, aber immer noch hoch:

- Constellation Brands: 36,13 %

- Heineken 16,1 %

- Pernod Ricard: 11,4 %

Die folgende Darstellung zeigt die Prognosen von MarketScreener. Die Prognosen gehen von einem Umsatz von 1,1 Mrd. CAD in 2023 aus, sowie folgenden operativen Margen:

- 2021: -104 %

- 2022: -42 %

- 2023: -5,1 %

Quelle: MarketScreener

Auf Basis der Industrie-Durchschnitte und der Analysten-Schätzungen treffe ich folgende Annahmen: Im Jahr 2025 wird die operative Marge bei 10 % liegen. Von Jahr 6-10 wird die operative Marge auf 15 % und von Jahr 11-15 auf 20 % steigen. Für den Terminal Value setze ich eine operative Marge von 25 % an.

Faktor 3: Die Schätzung des Sales to Invested Capital (Investment-Effizienz)

Das Sales-to-Invested Capital-Multiple misst die Investment-Effizienz eines Unternehmens. Prinzipiell soll die Frage beantworten werden, wie viel Umsatz durch neu investiertes Kapital generiert werden kann.

Da bereits massiv investiert wurde, denke ich nicht, dass das Kapital schlecht eingesetzt werden wird die nächsten fünf Jahre. Man wird vermutlich kaum in neue Anlagen investieren müssen, da bereits Überkapazitäten aufgebaut wurden. Ich gehe von einem Sales-to-Invested Capital von 2,5 für die nächsten fünf Jahre aus. In Jahr 6-10 wird das Ratio lediglich bei 2 liegen und im von Jahr 11-15 wird das Ratio auf 1,5 fallen. Die Investemt-Effizienz wird also die nächsten Jahre abnehmen, da sich der Wettbewerb verstärken dürfte.

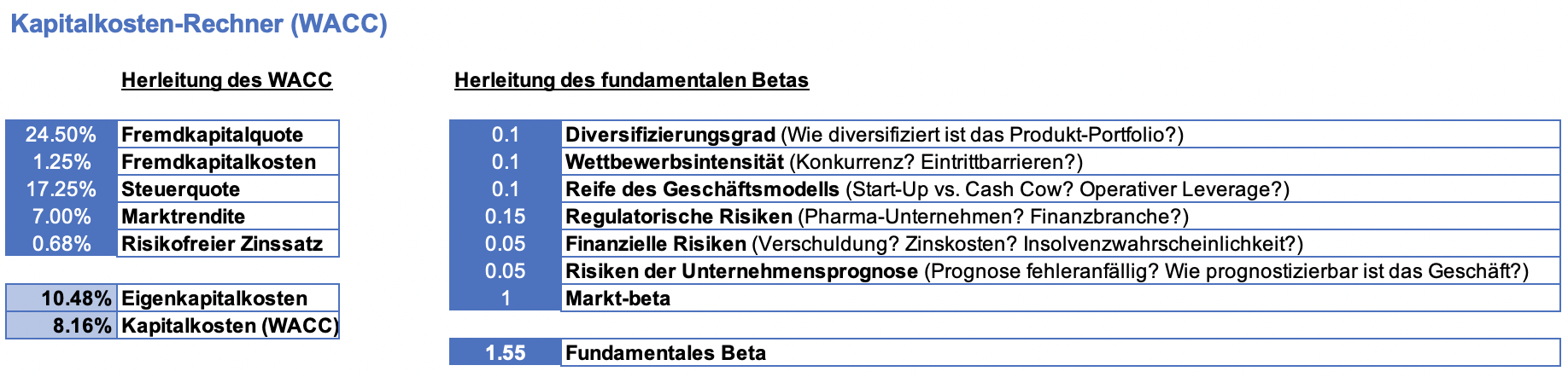

Faktor 4: Die Schäzung des Risikos / der Kapitalkosten

In der Tabak-Branche liegen die Kapitalkosten im Schnitt bei 7,04 %. Bei Herstellern von alkoholischen Getränken liegen die Kapitalkosten durchschnittlich bei 6,64 % . Daher werde ich ab dem sechsten Jahr ein WACC von 6,8 %, also den Mittelwert beider Branchen, ansetzen. Für Jahr 1-5 ergibt sich das WACC (8,16 %) nach dem CAPM folgendermaßen:

Das fertige DCF-Modell für Canopy Growth

Nun wurden alle Faktoren für das DCF-Modell geschätzt. Die folgende Tabelle gibt eine Übersicht über die Schätzung der Geschäftsentwicklung. Die operative Marge für das Ausgangsjahr (2019) ist der Mittelwert der operativen Marge in den letzten drei Jahren.

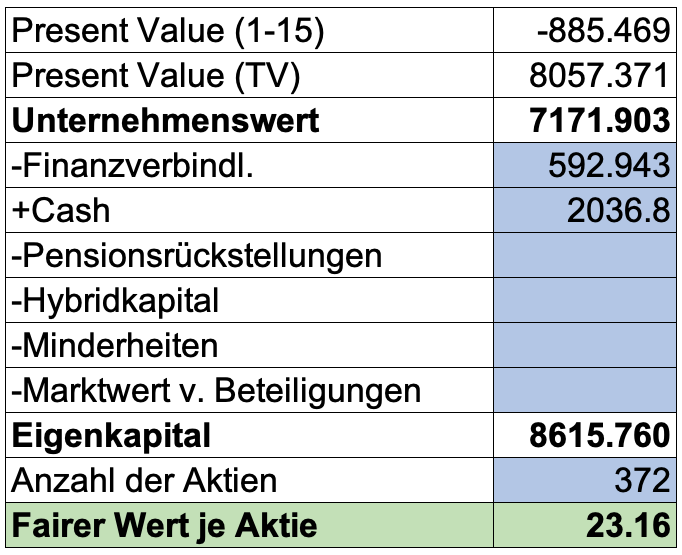

Wenn man nun die diskontierten Cashflows summiert kommt man auf den Unternehmenswert. Von diesem muss man die Finanzverbindlichkeiten abziehen und Cash hinzurechnen, sodass man auf den Wert des Eigenkapitals kommt (andere Faktoren unberücksichtigt). Der faire Wert nach diesem DCF-Modell liegt demnach bei 23,16 CAD.

Was sagt uns das über den Cannabis-Sektor und speziell Canopy Growth?

Das Modell ist nur so gut wie die Annahmen, die getroffen wurden. Wenn sich die operative Marge 30-35 % annähert, könnte der Unternehmenswert deutlich höher sein. Wenn die Margen in der Cannabis-Industrie allerdings deutlich geringer als die Margen in der Tabak-Industrie sind und niemals 20 % erreichen werden, dürfte der faire Wert je Aktie deutlich geringer ausfallen. Genau die gleichen Überlegungen gibt es für den Cannabis-Markt: Was wenn die Legalisierung aufgrund von politischer Ungereimtheiten deutlich langsamer vonstatten geht als es der Markt erwartet? Diesen Eventualitäten ist das Modell ausgesetzt. Außerdem: Sollten sich die operativen Margen in den nächsten zwei Jahren deutlich schneller als erwartet verbessern, dürfte das zu einem kleinen Boost in der Unternehmensbewertung führen. Nach diesem Modell ist der Present Value in den nächsten 15 Jahren negativ, da die Verluste in den nächsten drei Jahren enorm hoch ausfallen dürften.

Für den gesamten Cannabis-Markt lässt sich folgendes sagen: Die Marktgröße ist in der Tat gigantisch und in den nächsten Jahren dürfte sich der Markt unter den größten Cannabis-Unternehmen aufteilen. Canopy Growth dürfte aufgrund von finanzieller Unterstützung und bereits hohen Investitionen einer der Top-Player bleiben. Allerdings ist dieser Fakt bei der Aktie bereits eingepreist. Der Markt preist derzeit ein enorm hohes Wachstum in den kommenden Jahren mit hohen operativen Margen ein. Außerdem wird davon ausgegangen, dass Canopy das Kapital deutlich effizienter als der Markt-Durchschnitt investiert. Selbst mit den teils optimistischen Annahmen aus dem DCF-Modell, liegt der faire Wert von Canopy bei gerade mal 23,16 CAD. Die Aktie notiert jedoch gerade bei knapp 35 CAD.

Allerdings habe ich in diesem Markt bereits mehrfach ein DCF-Modell angewendet und noch nie eine Wachstumsaktie gefunden, die bei konservativen Annahmen unterbewertet war. Wenn man strikt nach den Prinzipien des Value-Investing investieren würde, dann dürfte man Canopy Growth nicht kaufen. Allerdings wurde die Cannabis-Branche bereits enorm abgestrafft und könnte in der Zukunft durch die Zulassung von Cannabis in weiteren US-Bundesstaaten erneute Impulse bekommen. Ich denke, dass die Aktien trotz der moderaten Überbewertung weiter steigen könnten, dies allerdings maßgeblich von weiteren Legalisierungen und der Kosten-Kontrolle der Unternehmen abhängt.

Charttechnisch sieht das nach einer Trendwende aus

Wenn man sich den Chart bei Canopy Growth anschaut, dann sieht das sehr nach einer Trendwende aus. Die Aktie ist von über 50 USD (Anfang 2019) auf unter 10 USD (März 2020) gefallen. Das entspricht einem Wertverlust von 80-90 %. Nach diesem Wertverlust folgte eine Konsolidierungsphase bis November 2020. Nachdem der Cannabis-Konsum in vier weiteren US-Bundesstaaten zugelassen wurde, ist die Aktie aus der Seitwärtsphase ausgebrochen und konnte sich nach oben lösen.

Kurzfristig könnte man Canopy traden, wenn die Aktie über das Verlaufshoch steigt. Dies wäre zwar riskant, könnte sich aber als profitabel erweisen.

Mein Fazit auf den Punkt gebracht: Ich glaube es gibt bessere Alternativen für langfristige Investments. Bei Canopy Growth ist sehr viel eingepreist und das, obwohl die Zukunft sehr ungewiss ist. Allerdings würde ich die Aktie mit Swing-Trading-Ansätzen handeln, wenn sich Chancen ergeben.

Tipp: TraderFox Katapult ist das Ausbildungsprogramm von TraderFox. In diesem lernt ihr die grundlegenden Bausteine eines jeden Kapitalmarkt-Analysten, sowie Trading- und Investment-Strategien, die ihr sofort in die Praxis umsetzen könnt. Außerdem kriegt ihr das Excelsheet, welches euch erlaubt solche DCF-Analysen durchzuführen.

& Profi-Tools von

& Profi-Tools von