Diese 2 Themenbereiche sollten sich Anleger für Outperformance in 2024 auf der Watchliste setzen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Werden Small Cap Unternehmen in der Breite endlich relative Stärke zeigen?

Der Russell 2000 (IWM) ist ein bedeutender US-Aktienindex, der die Performance von 2000 Unternehmen in den USA widerspiegelt. Im Gegensatz zu großen Indizes wie dem S&P 500 sind im Russell 2000 Unternehmen mit kleinerer Marktkapitalisierung (sogenannte "Small Caps") vertreten.

Der Index wird häufig als Barometer für die Stimmung im Mittelstand und die Risikofreude unter den Anlegern herangezogen. Ein Aufwärtstrend im Index deutet auf positives Wachstum und Vertrauen in die Wirtschaft, während ein Abwärtstrend auf mögliche Herausforderungen für kleinere Unternehmen hinweisen kann und sich somit nachteilig auf die Gesamtwirtschaft auswirken könnte.

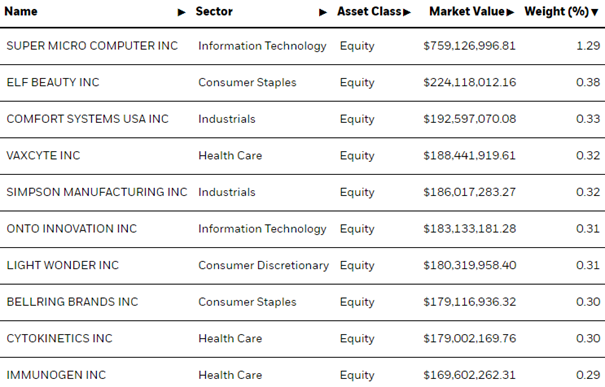

Die folgende Abbildung stellt die 10 Top Holding des Russell 2000 dar (Stand: 07.02.2024).

Quelle: https://www.ishares.com/us/products/239710/ishares-russell-2000-etf

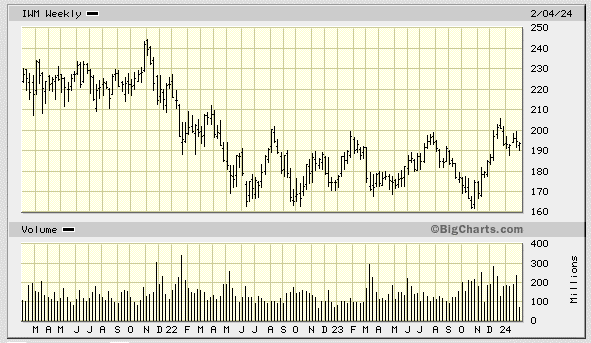

Wirft man einen Blick auf den Chart des IWM, dann erkennt man, dass sich dieser seit dem Frühjahr 2022 in einer längerfristigen Seitwärtskonsolidierung zwischen 160 USD und 205 USD befindet (siehe folgende Abbildung).

Quelle: www.bigcharts.marketwatch.com

Des Weiteren ist dem Chart zu entnehmen, dass der IWM Ende Oktober 2023 ein neues 52 Wochentief machte und nur 1,5 Monate später auf ein neues 52 Wochenhoch ausbrach. Diese beachtliche Bewegung hat mehrere Gründe, die sich in 2024 als die Hauptkatalysatoren für die Outperformance des Russell 2000 bzw. von Small Cap Unternehmen herauskristallisieren könnten.

Zuerst sind die Leitzinsen in den USA zu nennen. In der Zwischenzeit preist der Markt für 2024 bis zu fünf Zinssenkungen von je 25 Basispunkten ein. Im Dezember waren es lediglich drei Zinssenkungen. Zinssenkungen sind ein Segen für kleinere Unternehmen. Denn die Kreditaufnahme ist kostengünstiger, Investoren diskontieren zukünftige Gewinne weniger stark und sie profitieren verhältnismäßig mehr von erhöhten Konsum- und Investitionsausgaben.

Zweitens geht der Markt infolge des nachlassenden Inflationsdrucks von einer "soft landing" aus, also nicht länger von einer "hard landing". Dies beflügelt kleinere Unternehmen, die überproportional stark von Aufschwungphasen profitieren.

Drittens ist die bereits genannte Charttechnik zu nennen. Ein Ausbruch des IWM (über 205 USD) aus der aktuellen Konsolidierung könnte zu einer explosionsartigen Bewegung nach oben führen getreu des Mottos "the longer the base, the higher in space". In diesem Kontext lohnt es sich einen Blick auf weitere risikobehaftete Indizes bzw. ETFs zu werfen. So bildet der ETF für kürzlich erfolgte Börsengänge mit dem Tickersymbol IPO ein sogenanntes "3 weeks tight closing" Setup, d. h. drei Wochen mit enger Handelspanne zwischen Eröffnungs- und Schlusskurs. Der Investorenlegende William O’Neil würde dies sehr gut gefallen, da es ein bullisches Setup ist. Der IPO ETF ist weniger als 9 % von seinem Ausbruchsniveau auf ein neues 52 Wochenhoch entfernt. Letztlich sind auch die Kryptowährungen dabei, ein Comeback zu feiern. Neben Bitcoin und Ethereum zeigen etliche kryptobezogene Aktien seit Monaten relative Stärke.

All das unterstreicht einen erhöhten Risikoappetit bei den Anlegern. Insgesamt sehen wir also eine Bestätigung der fundamentalen Seite durch charttechnische Ausbruchspotenziale. Das dürfte dazu führen, dass der Russell 2000 (bzw. Small Cap Unternehmen) in 2024 die großen Indizes wie den S&P 500 outperformen sollte.

Steht uns eine Megarallye von Gold bevor?

Das Edelmetall, Gold, ist der zweite Themenbereich, den sich Anleger auf die Watchliste setzen sollen. Fundamental streiten sich die Geister über Gold. Auf der einen Seite ist Gold kein produktiver Vermögenswert (kein Cash Flow, keine Dividende, Lagerungskosten). Auf der anderen Seite betrachten viele Menschen Gold seit Jahrhunderten als eine Absicherung gegen Unerwartetes (z. B. Inflation, Krieg).

Charttechnisch sieht Gold so aus, als ob es weiter nach oben marschieren möchte. Erst Anfang Dezember ist das Edelmetall auf ein neues Allzeithoch ausgebrochen. Dieses wurde zunächst abverkauft. Seitdem hält sich Gold nahe des Ausbruchsniveau und oberhalb der wichtigen psychologischen Marke von 2000 USD. Das Edelmetall wird aktuell zu 2035 USD je Feinunze gehandelt. Das Ausbruchsniveau liegt bei 2082 USD.

Wirft man einen Blick auf den Goldchart auf Wochenbasis (siehe folgende Abbildung), dann erkennt man, dass das Edelmetall in den vergangenen drei Jahren insgesamt viermal an dem Bereich zwischen 2070 USD und 2082 USD mit Ausbruchsversuchen gescheitert ist. Sehen wir in 2024 den fünften Ausbruchsversuch, der dann nachhaltig sein wird?

Quelle: www.traderfox.com

Schaut man sich den Goldchart auf Monatsebene an, dann sticht eine riesige Tasse mit Henkel Formation zwischen 2011 und 2023 hervor (siehe folgende Abbildung). Die Tasse setzt im Jahr 2011 an und erstreckt sich bis 2020. Der Henkel beginnt Ende 2020. Ein Ausbruch nach oben aus dieser Formation könnte explosionsartig sein.

Quelle: www.traderfox.com

Welche Katalysatoren gibt es für Gold?

Erstens sehen wir ein Aufkeimen von geopolitischen Auseinandersetzungen. Gold dient als Absicherung, wie bereits erwähnt.

Zweitens sind die US-Leitzinsen zu nennen. Sie stellen Opportunitätskosten für Gold dar. Wie erwähnt preist der Markt für 2024 bis zu fünf Leitzinssenkungen in den USA ein. Das ist vorteilhaft für Gold.

Drittens haben in 2023 etliche Zentralbanken bzw. Regierungen (u. a. China, Russland, Türkei) angefangen, verstärkt Gold zu kaufen. Dieser Trend könnte sich fortsetzen.

Viertens sollte es Impulse von der oben erläuterten Charttechnik geben.

Welche Gold-Aktien sehen charttechnisch aktuell am besten aus?

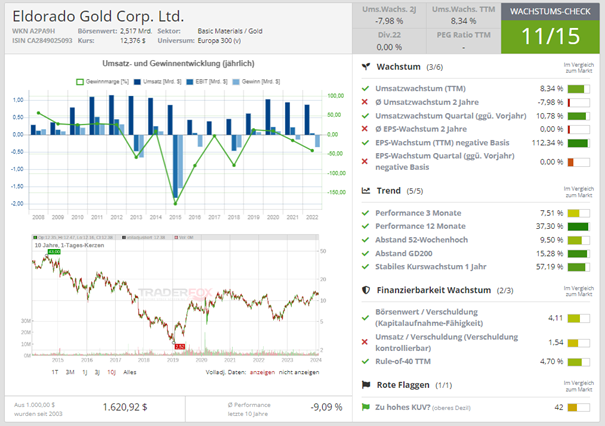

Eldorado Gold Corp. (EGO)

macht den Auftakt. Es handelt sich um einen kanadischen Gold- und Basismetallproduzenten, der Bergbau-, Entwicklungs- und Explorationsaktivitäten in der Türkei, Kanada und Griechenland durchführt. Das Unternehmen wurde 1992 gegründet und hat sich in den vergangenen 30 Jahren zu einem der weltweit führenden Goldproduzenten entwickelt. Das Unternehmen betreibt fünf Minen:

- die Kişladağ- und die Efemçukuru-Mine in Türkei,

- die Lamaque-Mine in Kanada und

- die Olympias- und die Stratoni-Mine in Griechenland.

Darüber hinaus besitzt Eldorado Gold das Skouries-Projekt in Griechenland, das eines der größten und hochwertigsten unerschlossenen Gold- und Kupferprojekte der Welt ist.

Im Traderfox Wachstumscheck kommt das Unternehmen auf 11 von 15 Punkten (siehe folgende Abbildung). Im Qualitätscheck von Traderfox sind es 6 von 15 Punkten.

Die Aktie steht knapp 10 % unter ihrem 52 Wochenhoch. Eine wichtige Widerstandsebene befindet sich bei 14,49 USD. Die Aktie befindet sich aktuell 17,4 % unterhalb dieser Ebene. Sobald dieser Widerstand herausgenommen werden kann, könnte es zu einer beachtliche Bewegung nach oben kommen.

Quelle: Wachstums-Check TraderFox

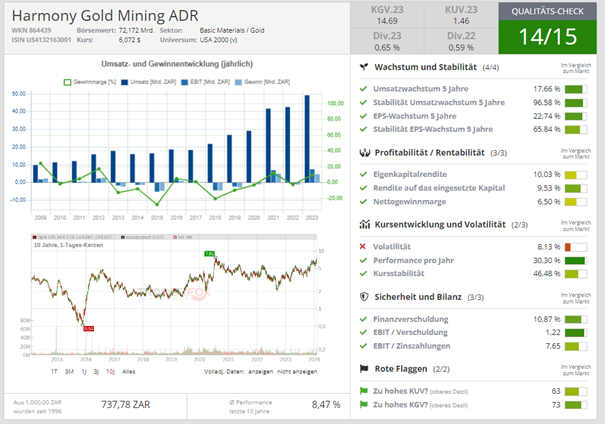

Harmony Gold Mining Company (HMY)

ist der zweite Goldminenbetreiber, der charttechnisch auf sich aufmerksam macht. Es ist ein südafrikanischer Goldproduzent. Das Unternehmen wurde 1950 gegründet und hat sich seitdem zu einem der führenden Goldproduzenten in Südafrika und Papua-Neuguinea entwickelt. Das Unternehmen ist auch im Bereich Kupfer tätig.

Die Projekte Wafi-Golpu und Eva sind zwei vielversprechende Gold- und Kupferbergbauvorhaben. Das Wafi-Golpu-Projekt ist ein Joint Venture zwischen Harmony Gold und Newcrest Mining, das sich in der Morobe-Provinz von Papua-Neuguinea befindet. Das Eva-Kupfer-Projekt ist ein Kupfer-Gold-Projekt, das sich im Nordwesten von Australien befindet.

Außerdem betreibt das Unternehmen neun unterirdische Minen, eine Tagebaumine sowie mehrere Oberflächenanlagen in Südafrika. Des Weiteren ist HMY ein bedeutender Betreiber von Goldrückgewinnungsanlagen aus Tailings. Diese Anlagen produzieren zusammen jährlich etwa 1,6 Mio. Unzen Gold.

Im Traderfox-Qualitätscheck weist das Unternehmen 14 von 15 Punkten auf (siehe folgende Abbildung). Das ist beachtlich. Im Traderfox-Wachstumscheck kommt das Unternehmen auf 8 von 15 Punkten.

Die Aktie steht ca. 10 % unterhalb ihres 52 Wochenhoch. Ein wichtiger Widerstand aus Juli 2020 ist die Marke von 7,36 USD. Die Aktie befindet sich aktuell 21,5 % unterhalb dieser Marke. Sobald diese herausgenommen werden kann, sollte die Aktie schnell weiter nach oben marschieren.

& Profi-Tools von

& Profi-Tools von