Kupfer-Boom: Diese 2 Aktien könnten in den nächsten Jahren profitieren!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Rohstoffaktien liegen seit einigen Wochen im Trend. Der Bloomberg Commodity Index (BCOM) hat seit März 2020 über 50 % zugelegt und steht auf dem höchsten Niveau seit 2015. Industriemetalle alleine verzeichneten sogar einen Anstieg um über 75 % auf das höchste Niveau seit 2011. Die Unternehmen aus der Bergbauindustrie profitieren. Ein Blick in den Sector-Spider im TraderFox Aktien-Terminal zeigt uns, dass Unternehmen aus dem Sektor "Basic Materials” in den letzten vier Wochen mit einer deutlichen Outperformance überzeugten.

Unter anderem stiegen die Kurse der Unternehmen aus dem Bereich Kupferbergbau in den letzten Wochen deutlich. Der Preis des Industriemetalls kletterte in den vergangenen Tagen auf ein neues Allzeithoch. Dies möchte ich zum Anlass nehmen, mir das Metall Kupfer näher anzuschauen und interessante Aktien aus diesem Bereich vorzustellen.

Kupfer – Das Metall der Zukunft?

Kupfer ist ein für die Weltwirtschaft unverzichtbares Metall. Nach Eisen und Aluminium ist Kupfer auf Rang drei der meistgenutzten Metalle. Es besitzt nach Silber die beste elektronische Leitfähigkeit (und ist deutlich kosteneffektiver), ist korrosionsresistent und verformbar und kann ohne Qualitätsverlust recycelt werden. Derzeit wird mehr als 70 % des weltweit vorhandenen Kupfers bei elektrischen Anwendungen eingesetzt. Zudem wird Kupfer zur Herstellung von Messing und Bronze verwendet. Jeffrey Currie, Head of Commodities bei der Investmentbank Goldman Sachs, bezeichnete Kupfer jüngst aufgrund der steigenden Nachfrage und herausragenden Bedeutung für die Weltwirtschaft als "das neue Öl".

Steigende Nachfrage

Aufgrund der Erholung der Weltwirtschaft von den Folgen der Pandemie und eine bereits in den letzten Jahren gestiegene Kupfer-Nachfrage insbesondere aus China stieg der Preis des Industriemetalls in den vergangenen 14 Monaten enorm. Seit dem globalen Crash im März 2020 schoss der Kupferpreis um über 130 % nach oben. Erst kürzlich wurde ein neues Allzeithoch erreicht. Durch die weltweite Dekarbonisierung besteht ein steigender Bedarf, denn Experten sehen Kupfer als unabdingbar für den Übergang zu einer nachhaltigeren Wirtschaft. Ein Beispiel ist die Produktion von E-Autos: Fahrzeuge mit Verbrennungsmotoren benötigen im Durchschnitt 20 kg Kupfer, Hybridautos 40 kg und E-Autos 80 kg, also viermal so viel. Der Automotive-Bereich ist aktuell nur für rund 6,6 % der weltweiten Kupfernachfrage verantwortlich, in den kommenden 10 Jahren könnte sich der Kupferbedarf in diesem Bereich jedoch verdoppeln. Hinzu kommt die Ladeinfrastruktur, für die ebenfalls ein hoher Kupferbedarf bestehet.

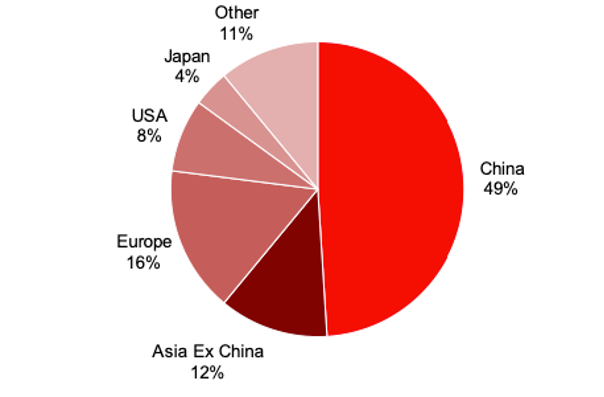

Auch bei erneuerbaren Energien kommt Kupfer eine zentrale Rolle zu: Für die Stromerzeugung durch erneuerbare Energien wird vier- bis fünfmal so viel Kupfer benötigt, wie für die Stromerzeugung mit fossilen Brennstoffen. Daneben ermöglicht das Metall eine kostengünstige Übertragung von Strom aus Wind- und Solarquellen. Eine einzige Windkraftanlage benötigt im Durchschnitt ca. 4,7 Tonnen Kupfer. In China steigt die Kupfernachfrage seit Jahren durch Infrastruktur- und Bauprojekte, aber auch im Rest der Welt dürfte die Nachfrage in den kommenden Jahren durch Infrastrukturprogramme anziehen. Insbesondere in den USA dürfte die Kupfernachfrage anziehen, wenn Joe Bidens 2-Billionen-Dollar-Programm in Kraft tritt, welches unter anderem hohe Investitionen in das Stromnetz vorsieht. Aktuell ist China für fast 50 % der weltweiten Kupfer-Nachfrage verantwortlich.

Quelle: Southern Copper/ Wood Mackenzie

Ein weiterer Megatrend, der für die Zukunft von Kupfer spricht, ist das Bevölkerungswachstum sowie der Aufstieg von Milliarden Menschen aus der Armut in die Mittelschicht in den kommenden Jahrzehnten. Zwei Drittel der Menschen weltweit leben noch immer von unter 10 USD am Tag. Viele davon verfügen noch nicht über Geräte wie Kühlschränke, Waschmaschinen, Klimaanlagen, PCs oder auch Autos, die allesamt eine Menge Kupfer beinhalten. Das Wirtschaftswachstum in den kommenden Jahrzehnten wird dazu führen, dass Menschen in Indien, Südostasien, Afrika und Südamerika ihren Lebensstandard massiv erhöhen und entsprechend mehr elektrische Geräte nachfragen. Die Kupfernachfrage dürfte weltweit aufgrund all dieser Faktoren deutlich ansteigen.

Quelle: Deutsches Kupferinstitut

Das Angebot kann mit der Nachfrage nicht schritthalten

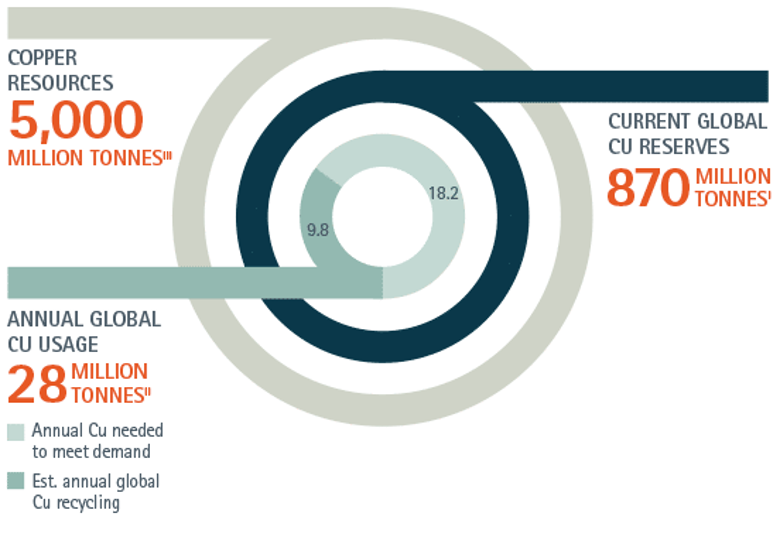

Die in den derzeitig bestehenden Minen vorhandenen Kupferreserven liegen bei rund 870 Mio. Tonnen. Die Kupferressourcen auf der Welt werden auf über 5 Mrd. Tonnen geschätzt. Von den 28 Mio. Tonnen Kupferbedarf wird derzeit rund ein Drittel (9,8 Mio. Tonnen) aus Recycling gewonnen. Insgesamt 18,2 Mio. Tonnen wurden im Jahr 2020 in Kupferminen gewonnen.

Quelle: Copper Alliance

Eine besorgniserregende Knappheit besteht damit nicht. Der steigende Preis der letzten Monate ist jedoch dadurch begründet, dass das Angebot bislang nicht mit der prognostizierten Nachfrage schritthält. Viele Produzenten haben 2020 aufgrund der Krise Budgets für andere Projekte genutzt und nicht in neue Kupferminen investiert. Laut der Bank of America planen sechs der zehn größten Minenproduzenten trotz des mittlerweile gestiegenen Preises nicht, ihre Produktionsmengen auszuweiten. Grund ist das schwierige Marktumfeld: Neue Investitionen in Kupferminen müssten in Ländern wie Russland oder in Teilen Afrikas erfolgen, was viele Unternehmen aufgrund des Risikos aktuell scheuen. Ein weiterer Grund für steigende Kupferpreise sind Streiks gewerkschaftlich organisierter Arbeiter in staatseigenen chilenischen Minen und damit verbundene Verknappungsbefürchtungen. Chile ist mit einem Anteil von 28 % der mit Abstand wichtigste Kupferproduzent der Welt. In diesem Jahr soll demnach die Nachfrage um 6 %, das Angebot allerdings nur um 5 % steigen.

Ivan Glasenberg, CEO von Glencore, geht davon aus, dass der Kupferpreis um 50 % auf 15.000 USD steigen muss, um Investitionen für Unternehmen attraktiv zu machen und die prognostizierte Nachfrage in den nächsten Jahren zu befriedigen. Er sieht eine Lücke von einer Million Tonnen pro Jahr, die geschlossen werden muss um die weltweiten staatlichen Investitionsprojekte für die Dekarbonisierung realisieren zu können. Andere Analysten gehen davon aus, dass bis 2030 ein Nachfrageüberschuss von 4,7 Mio. Tonnen pro Jahr entstehen könnte und Investitionen von 100 Mrd. USD nötig sind, um diese Lücke zu schließen. Auch Goldman Sachs geht bis Mitte des Jahrzehnts von einem Kupferpreis von 15.000 USD pro Tonne aus. Michael Widmer von der Bank of America prognostiziert in den kommenden Jahren einen Anstieg auf 13.000 USD. Sollte die Recycling-Quote jedoch nicht deutlich steigen, seien demnach sogar Preise bis 20.000 USD bis 2025 denkbar. Im Folgenden möchte ich einen Blick auf die beiden Unternehmen mit den weltgrößten Kupferreserven werfen.

Freeport McMoRan

Ein Unternehmen, welches massiv von einem steigenden Kupferpreis profitiert, ist Freeport McMoRan. Der Kurs des Kupferproduzenten hat sich seit dem Crash im vergangenen Jahr fast verzehnfacht. Die guten Aussichten für die Kupfernachfrage in den kommenden Jahren machen das Unternehmen weiterhin interessant. Freeport McMoRan betreibt Kupfer-, Gold- und Molybdänminen, der Schwerpunkt liegt jedoch klar auf der Kupferproduktion. Das Unternehmen gehört mit einer Marktkapitalisierung von über 60 Mrd. USD zu den größten Kupferproduzenten der Welt.

Freeport McMoRan wurde 1988 mit der Entdeckung der Grasberg-Mine in Westneuguinea (Indonesien) gegründet, welche als eine der Minen mit den größten Kupfer- und Goldvorkommen weltweit gilt. Die Präsenz des Unternehmens ist ökonomisch sehr bedeutend für die Region: Freeport ist einer der größten Arbeitgeber in ganz Indonesien und größter Steuerzahler des viertgrößten Landes der Welt. Daneben umfasst das Portfolio Bergbaubetriebe in Nord- und Südamerika sowie eine Kobaltmine in der Demokratischen Republik Kongo und eine Kobaltraffinerie in Finnland. Die Grasberg-Mine in Indonesien macht heute rund 30 % der Kupferreserven des Unternehmens aus und ist höchstprofitabel, da sie als Kupferbergwerk mit den niedrigsten Förderkosten weltweit gilt.

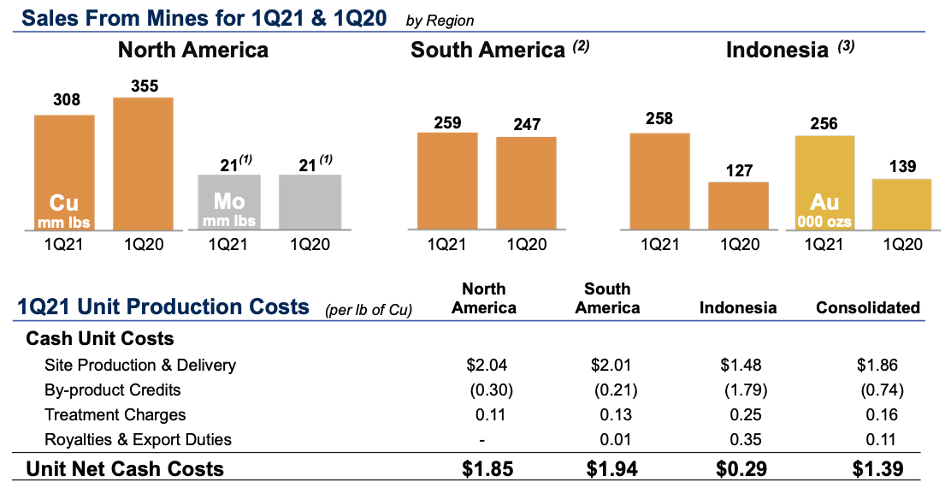

Quelle: Freeport McMoRan

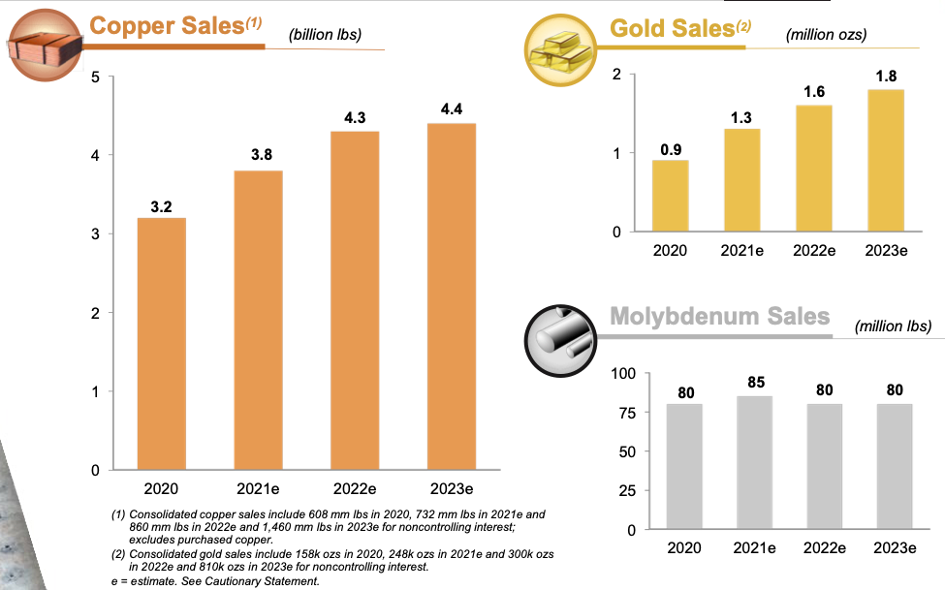

Die Kupferproduktion macht rund 78 % der Umsätze aus. 12 % der Umsätze des letzten Jahres fielen auf Gold und 6 % auf Molybdän. Weniger als 4 % des Umsatzes stammt aus dem Silber- und Kobaltbergbau. Im vergangenen Jahr hat Freeport McMoRan ca. 3,2 Mrd. Pfund (1,45 Mio. Tonnen) Kupfer verkauft. In den kommenden Jahren erwartet das Unternehmen deutliche Steigerungen, so sollen 2023 bereits 4,4 Mrd. Pfund, also 2 Mio. Tonnen Kupfer verkauft werden. Dies entspräche mehr als 10 % der weltweiten jährlichen Kupferproduktion. Die Goldverkäufe sollen bis 2023 sogar auf 1,8 Mio. Unzen verdoppelt werden.

Quelle: Freeport McMoRan

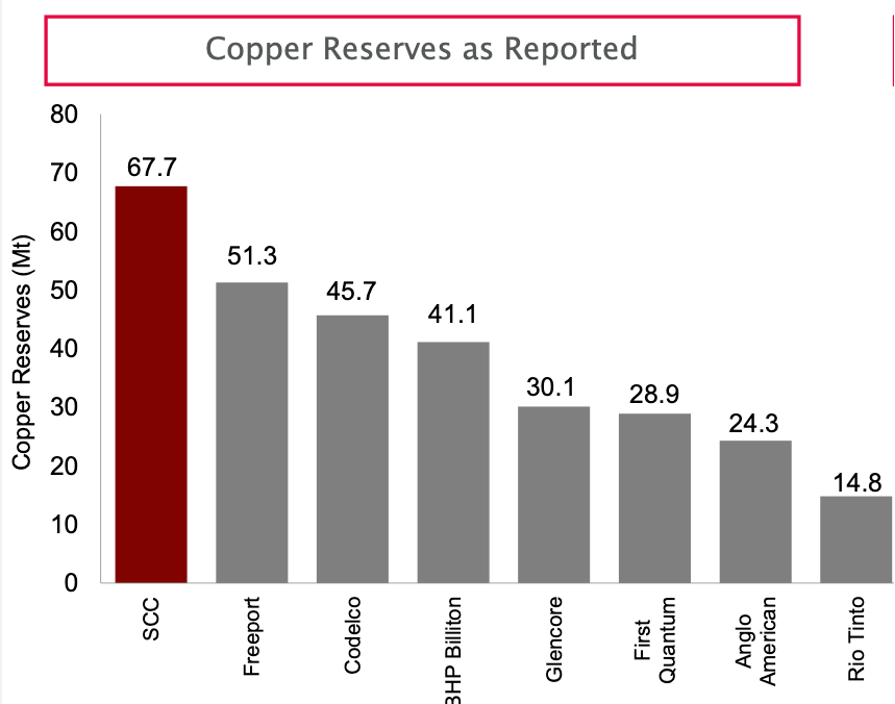

Die Exploration neuer Kupferminen ist derzeit nicht geplant. In den bestehenden Minen verfügt man über 51 Mio. Tonnen an Kupferreserven und geht davon aus, dass man diese noch 35 Jahre bewirtschaften kann. Derzeit investiert man eher in den Ausbau der Förderung der Reserven in den bestehenden Minen.

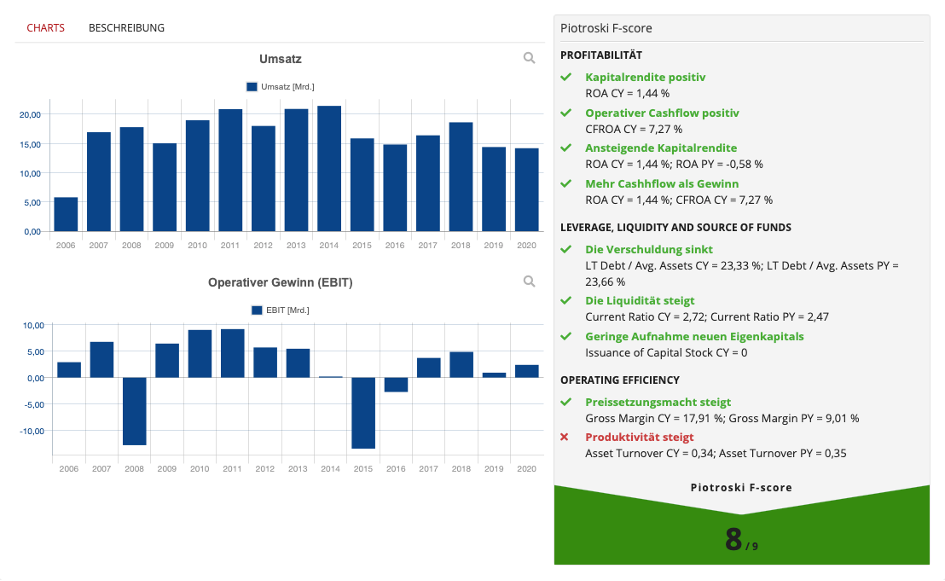

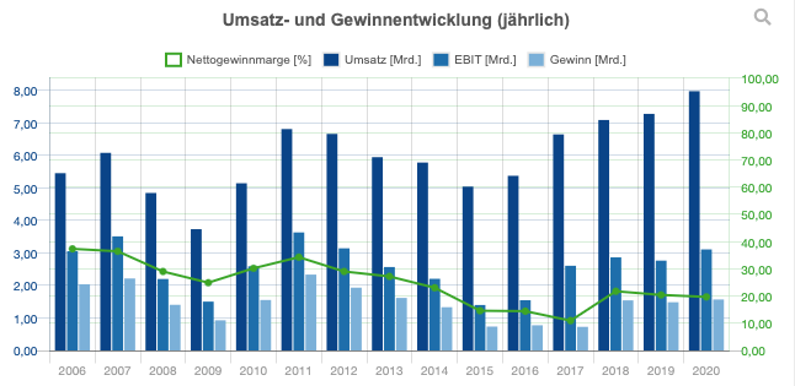

Wie im TraderFox Aktien-Terminal ersichtlich, konnte der Minenbetreiber in den vergangenen Jahren kein konstantes Umsatz- und Gewinnwachstum erzielen.

2020 wurde ein Umsatz von 13,87 Mrd. USD erzielt – der tiefste Wert seit 2007. Die Analystenschätzungen für die kommenden Jahre sind allerdings positiv: Für die Jahre 2021 bis 2024 werden jeweils Umsätze zwischen 21 Mrd. USD und 23 Mrd. USD prognostiziert. Der Gewinn je Aktie lag im vergangenen Jahr bei 0,41 USD und soll 2021 bei 2,6 USD und 2022 bei 2,95 USD liegen. Angetrieben durch hohe Kupfer- und Goldpreise wird im aktuellen Jahr eine Nettogewinnmarge von 19,3 % prognostiziert (2020: 4,3 %). Ein höherer Wert wurde zuletzt 2011 erreicht, denn diese Kennzahl ist stark von den jeweiligen Rohstoffpreisen abhängig. Eine Dividende wurde in den vergangenen Jahren unregelmäßig gezahlt. Für 2021 wird eine Dividendenrendite von 0,55 % prognostiziert. Der Piotroski F-Score im TraderFox Aktien-Terminal, der die finanzielle Stärke von Unternehmen bestimmt, weist für Freeport-McMoRan starke 8 von 9 Punkten auf.

Zwar steht das Unternehmen immer wieder aus Nachhaltigkeitsaspekten in der Kritik – so wird immer wieder Umweltverschmutzung durch die Freeport-Minen kritisiert – jedoch ist Kupfer das entscheidende Metall für die "grüne Transformation." Regulatorische Risiken, die das Geschäft in den kommenden Jahren stark beeinträchtigen würden, sind daher aus meiner Sicht unwahrscheinlich. Nach der Verzehnfachung des Kurses in den letzten Monaten ist die Freeport-Aktie mit einem KUV21 von 2,8 und einem KGV21 von 16 für ein Bergbauunternehmen ohne konstante Wachstumsraten relativ hoch bewertet. Ein Investment ist jedoch eine Wette auf den Kupferpreis und sollte daher in Betracht gezogen werden, wenn man davon ausgeht, dass die Prognosen der meisten Rohstoffanalysten zutreffen sollten und sich der Kupferpreis in den kommenden Jahren tatsächlich um weitere 50 – 100 % nach oben bewegt. Für Freeport würde dies eine enorme Steigerung der Margen bedeuten.

Der Kurs der Freeport-Aktie zeigt die starke Abhängigkeit vom Kupferpreis.

Southern Copper

Eine weitere Aktie, mit der man den Kupfer-Boom in den kommenden Jahren spielen kann, ist Southern Copper. Der Aktienkurs des Kupferproduzenten mit Hauptsitz in Arizona hat sich in den letzten 14 Monaten verdreifacht und die Marktkapitalisierung des Unternehmens liegt bei rund 60 Mrd. USD. Die Southern Copper Corp. befindet sich zu rund 89 % im Besitz der Grupo México, dem viertgrößten Kupferproduzenten weltweit und Betreiber des mexikanischen Eisenbahnnetzes. Auch die Grupo México ist börsennotiert und kann demensprechend als Investment in Betracht gezogen werden, um vom Kupferpreis zu profitieren. Die Grupo México erzielt rund 80 % ihres Umsatzes mit dem Bergbau, wovon der Großteil aus den Minen der Southern Copper Corp. stammt. Im Folgenden möchte ich daher lediglich einen Blick auf Southern Copper werfen. Rund 11 % der Aktien des Unternehmens befinden sich im Free-Float.

Southern Copper betreibt die Tagebaue Cuajone und Toquepala in Peru sowie Cananea und La Caridad in Mexiko. 84 % des Umsatzes stammte 2020 aus der Kupferproduktion. Daneben fördert das Unternehmen Molybdän (6 %), Zink (3 %) und Silber (3 %). Die restlichen 4 % ergeben sich aus anderen Rohstoffen. Southern Copper verfügt mit 67,7 Mio. Tonnen noch vor Freeport über die weltgrößten Kupferreserven.

Quelle: Southern Copper

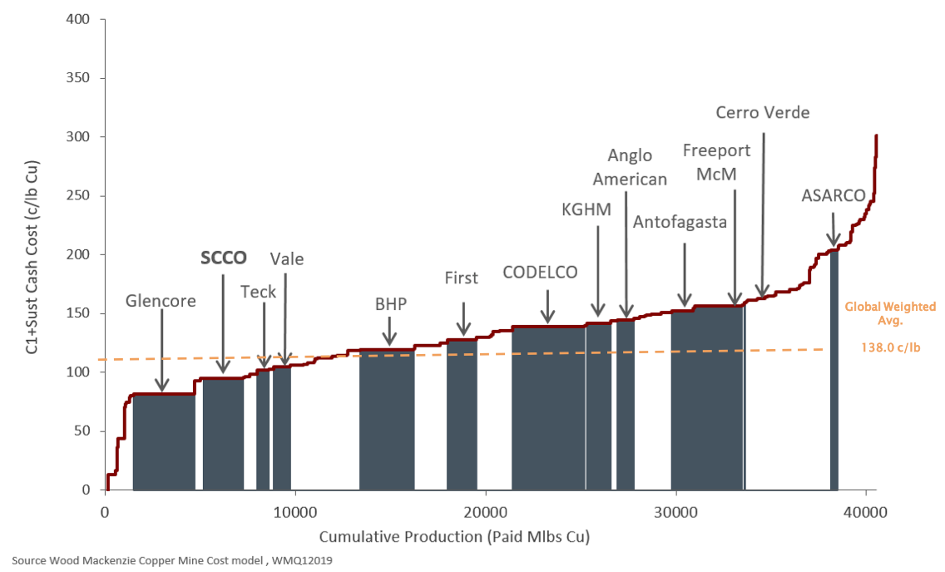

Southern Copper zeichnet sich zudem durch niedrige Produktionskosten aus. Das Unternehmen kann einen Pfund Kupfer für unter 1 USD produzieren. Der globale Durchschnitt liegt bei 1,38 USD. Konkurrenten wie Freeport McMoRan haben teilweise deutlich höhere Produktionskosten und sind daher deutlich abhängiger von der Entwicklung des Kupferpreises.

Quelle: Southern Copper/ Wood Mackenzie

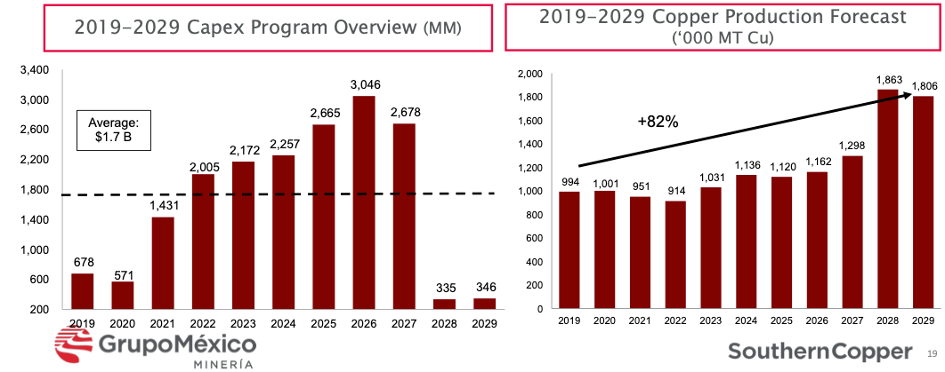

Im Jahr 2020 hat Southern Copper rund eine Million Tonnen Kupfer produziert und damit rund 5 % zur weltweiten Kupferproduktion beigetragen. Durch Expansionsprojekte in Mexiko und Peru möchte das Unternehmen die Produktion in den kommenden Jahren deutlich ausweiten. Im Jahr 2029 soll eine jährliche Produktionsmenge von 1,8 Mio. Tonnen erreicht werden. Dementsprechend sind in den nächsten Jahren hohe Investitionen vorgesehen.

Quelle: Southern Copper

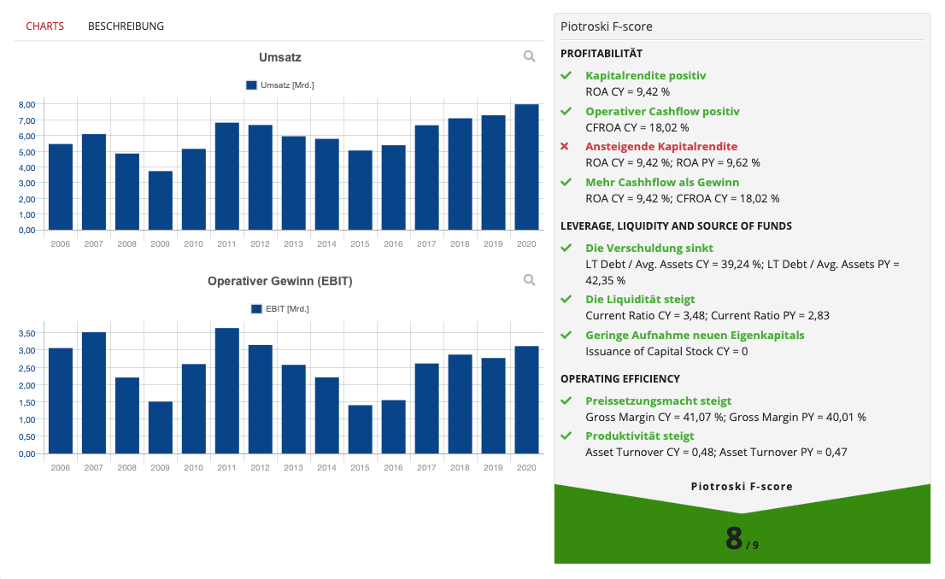

In den vergangenen fünf Jahren wies das Unternehmen ein starkes Wachstum auf: Der Umsatz stieg in dieser Zeit um durchschnittlich 9,6 % p.a., während der Gewinn je Aktie um 16,9 % stieg. 2020 lag der Umsatz der Southern Copper Corp. bei 7,98 Mrd. USD. Positiv hervorzuheben ist zudem, dass auch in den für die Branche schwächeren Jahren aufgrund der geringen Produktionskosten stets ein deutlicher Gewinn ausgewiesen wurde und die Nettogewinnmarge auch in den letzten Jahren auf einem hohen Niveau lag (durchschnittlich 21 % in den Jahren 2018 – 2020).

Für die Jahre 2021 bis 2024 prognostizieren Analysten einen jährlichen Umsatz von 10 Mrd. USD bis 11,5 Mrd. USD. Der Gewinn je Aktie soll im aktuellen Geschäftsjahr bei 3,95 USD liegen, was fast einer Verdopplung gegenüber 2020 entsprechen würde. Southern Copper zahlt darüber hinaus eine Dividende, die in den letzten Jahren stark schwankte. Im aktuellen Jahr soll eine Dividende in Höhe von 2,40 USD gezahlt werden, was einer Dividendenrendite von rund 3 % entspricht. Die Ausschüttungsquote lag in den vergangenen vier Jahren bei durchschnittlich 70 %. Auch Southern Copper weist im TraderFox Aktien-Terminal einen starken Piostroski-F-Score von 8 Punkten auf.

Mit einem KGV21 von 20 und einem KUV21 von 5,7 ist Southern Copper höher bewertet als Freeport, hat allerdings auch stärkere Wachstumsambitionen und stabilere Gewinne aufgrund der niedrigeren Produktionskosten. Wenn sich der Kupferpreis tatsächlich weiter nach oben bewegt und das Unternehmen die Produktion in dem geplanten Maße ausweiten kann, besteht noch weiteres Potenzial für die Aktie.

Der Kursverlauf zeigte sich in den vergangenen Jahren aufgrund der konstanteren Zahlen entsprechend stabiler als jener von Freeport McMoRan. In den letzten Monaten wurden im Zuge der Kupfer-Rallye neue Allzeithochs erreicht.

Tipp: Mit dem TraderFox Morningstar-Datenpaket bekommst Du für nur 19 € Zugriff auf das Aktien-Terminal von TraderFox und auf eine mächtige Morningstar-Aktien-Datenbank.

& Profi-Tools von

& Profi-Tools von