Qualitätsaktien: Das sind für 2021 die Unternehmen mit den besten Geschäftsmodellen in Asien

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Unternehmen, die über ein starkes Geschäftsmodell verfügen, besitzen einen wertvollen strategischen Vorteil beim Kampf mit den Konkurrenten um Marktanteile. Und letztlich versprechen diese Vorteile auch Kursgewinne. So gesehen ist es interessant, welche Unternehmen laut Morgan Stanley in Asien über die besten Geschäftsmodelle verfügen. Wir verraten, um welche Aktien es sich dabei handelt.

Technologische Disruptionen, Covid-19/Gesundheit, Klima/ESG und multipolare Weltdynamik sind wichtigere Themen für die Portfolios als die unsicheren zyklischen Aussichten, schreibt Morgan Stanley in einem aktuellen Bericht, in dem es um die Aussichten der Börsen der asiatischen Schwellenländer exklusive Japan für das kommende Jahr geht.

In diesem 108-Seiten umfassenden Report ist ein Kapital auch der Einführung eines Portfolios von Unternehmen mit den besten Geschäftsmodellen in der genannten Region gewidmet. Die Lancierung dieser Favoritenliste hat auch damit zu tun, dass die Analysten bei dem US-Institut Qualitätsaktien über dem gesamten Markt- und Konjunkturzyklus hinweg eine hervorgehobene Stellung zubilligen. Unter den diversen Anlagestilen hat man bei Morgan Stanley dabei insbesondere für das kommende Jahr eine Vorliebe für Qualitätstitel.

Mit einem methodischen Auswahlprozess hat Morgan Stanley nach den hochwertigsten Unternehmen in der Region gesucht, die zu einem vernünftigen Preis gemessen am Niveau in ihrer jeweiligen Branchengruppe handeln. Die so ermittelten Titel sollten sich für eine Kaufen- und-Halten-Strategie mit einem mittel- bis langfristigen Zeithorizont eignen.

Noch etwas präziser formuliert geht es um die Quantifizierung von Unternehmen anhand von Qualitäts- und Value-Faktoren im Vergleich zu ihren jeweiligen Branchenkonkurrenten, die laut den zuständigen Analysten auf Basis der geschätzten Ergebnisse vernünftig bewertet sind und Wettbewerbsvorteile aufweisen sowie über Managementqualität verfügen.

Die so ermittelte Favoritengruppe kommt auf eine durchschnittliche Rendite auf das Nettobetriebsvermögen (RNOA) gemessen an den historischen Ergebnissen von 14 %. Das vergleicht sich mit einem Durchschnittswert von 7% für die Schwellenländer-Asien-Pazifik-Region (ex-Japan) insgesamt. Die Eigenkapitalrendite (ROE) bewegt sich bei diesen Werten den weiteren Angaben zufolge außerdem um 110 % über dem MSCI Vergleichsindex. Trotz dieses Rentabilitätsvorteils bewegt sich das Durchschnitts-KGV, das sich auf Basis der geschätzten Gewinne für die kommenden 12 Monate ergibt, nur um 26% über das vom Vergleichsindex, was die Analysten als moderaten Aufschlag bezeichnen.

Wie man von Seiten von Morgan Stanley weiter ausführt, hat die Auswahlliste mit den Unternehmen mit den besten Geschäftsmodellen seit der Einführung im Jahr 2009 in jeder Iteration eine Outperformance erzielt. Das kumulative Alpha beziffert man auf kumuliert 9.400 Basispunkten und auf 380 Basispunkte in der zuletzt gültigen Version. Auch die Favoritenliste mit den besten Geschäftsmodellen weltweit habe den als Vergleichsmaßstab dienenden MSCI AC World Index seit der Einführung im Dezember 2016 kumulativ um 740 Basispunkte übertroffen.

Die Performance der asiatischen Aktien mit den besten Geschäftsmodellen in absoluten Werten und in Relation zum MSCI Emerging Markets Index

Quellen: Factset, MSCI, Morgan Stanley Research. Daten mit Stand vom 09.11.2020.

Zur entsprechenden Aktien-Liste gehören 32 Werte, wobei man sich bei deren Auswahl auf nachhaltige Wettbewerbsvorteile sowie Managementqualität konzentrierte und zusätzlich auch noch Bewertungs- sowie ESG-Kriterien Berücksichtigung fanden.

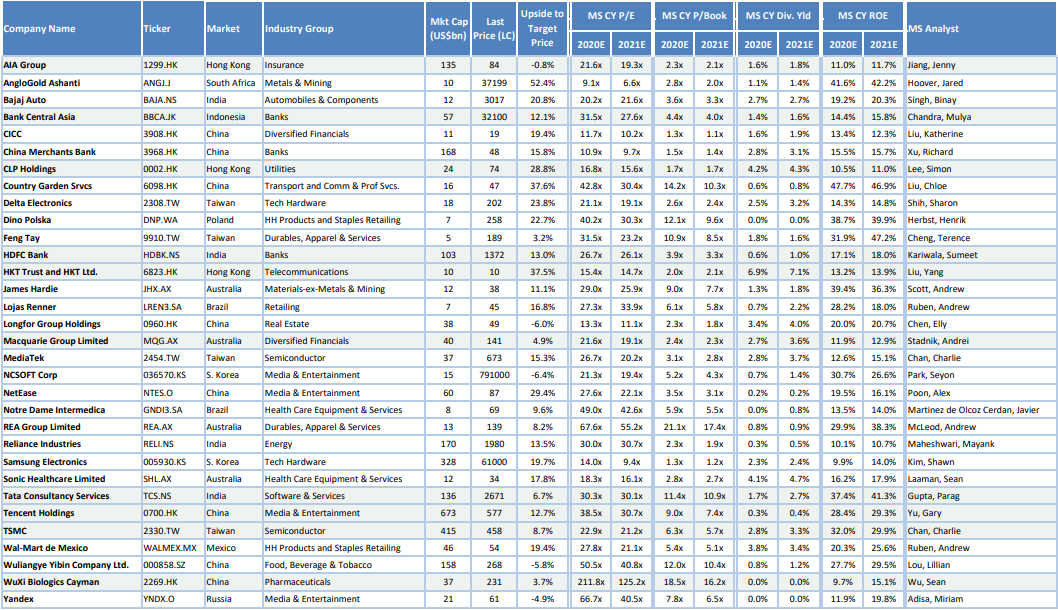

Die 32 Aktien aus asiatischen Schwellenländern mit den besten Geschäftsmodellen im Überblick

Quellen: Modelware, Morgan Stanley Research. Daten mit Stand vom 10.11.2020.

Nachfolgend weitere Informationen zu den laut Morgan Stanley Aktien mit den besten Geschäftsmodellen aus asiatischen Schwellenländern:

AIA Group (Versicherungsgruppe; Hongkong; ISIN: HK0000069689): AIA ist das einzige reine Asien-Lebensversicherungs-Story mit substanzieller China-Exponierung. Man verfügt über ein diversifiziertes Geschäft, eine solide Bilanz und ein hochwertiges Managementteam, das langfristig eine nachhaltige Bewertungsprämie gewährleistet.

AngloGold Ashanti (Goldproduzent; Südafrika, ISIN: US0351282068):: Die Aktie bietet in ihrem Sektor überdurchschnittlich hohe Eigenkapitalrenditen, die durch ein aktives Portfoliomanagement unterstützt werden, um den operativen Fußabdruck des Unternehmens zu straffen und die Erträge für die Aktionäre zu erhöhen. Die geographische Vielfalt des Portfolios verleiht dem Gewinnprofil im Falle von Betriebsstörungen eine gewisse Widerstandsfähigkeit sowie eine Reihe organischer Optionen für den Ersatz von Reserven, die das Reinvestitionsrisiko verringern.

Bajaj Auto (Hersteller von Zwei- und Dreiradfahrzeugen; Indien, ISIN: INE917I01010): Bajaj Auto ist ein weltweit tätiges Motorradunternehmen, wobei fast die Hälfte des Umsatzes außerhalb Indiens erwirtschaftet wird. Die Konzentration auf das margenstarke Premiumsegment und ein diversifizierter geografischer Mix haben es dem Unternehmen ermöglicht, seine Erträge zu verbessern.

Bank Central Asia (Bank; Indonesien; ISIN: ID1000109507): Die Bank Central Asia ist die größte Privatbank Indonesiens. Das Institut ist eine der defensivsten Banken des Landes mit einem stabilen Ergebniswachstum von durchschnittlich 12 % in den vergangenen 5 Jahren. Der defensive Charakter der Gesellschaft ist hauptsächlich auf ihr starkes Einlagengeschäft zurückzuführen, was zu einer stabilen Nettozinsspanne und geringen notleidenden Krediten sowie stabilen Erträgen führt.

CICC (Investmentbank; China; ISIN: CNE100002359): Morgan Stanley geht davon aus, dass die China International Capital Corp. weiterhin von den strukturellen Chancen profitieren kann, welche die Kapitalmarktreform und die Öffnung der Finanzmärkte mit sich bringen, unterstützt durch ihr differenziertes Geschäftsmodell mit mehr Fokussierung bzw. Wettbewerbsvorteilen im Investmentbanking und im grenzüberschreitenden bzw. derivativen Geschäft. Mögliche M&A-Überlegungen, wie vom CEO im Analystenbriefing erwähnt, können dem Unternehmen ebenfalls helfen, seinen Geschäftsbereich zu stärken und als potenzielle Katalysatoren dienen.

China Merchants Bank (Bank; China; ISIN: CNE1000002M1): Bei der China Merchants Bank ist Morgan Stanley der Ansicht, dass das Institut mit einem marktorientierten Geschäftsmodell, das ein führendes Franchise für Privatkunden geschaffen hat und die Klebrigkeit der Privatkunden im High-End-Bereich erhöht, in der Lage ist, die Vermögensbildung und -akkumulation seiner Kunden zu erleichtern, was wiederum zu schnell wachsenden Gebühreneinnahmen und mehr Möglichkeiten für sein Privatkundenkreditgeschäft führt und eine nachhaltige Eigenkapitalrendite über jener bei den Wettbewerbern unterstützt.

CLP Holdings (Elektrizitätsversorger; Hongkong; ISIN: HK0002007356): Bei CLP setzt Morgan Stanley darauf, dass die Erträge des Holdings Scheme of Control angesichts des höheren Wachstums von Erdgaskraftwerken, der Modernisierung des Stromnetzes und eines schwimmenden LNG-Terminals sowie einer stabilen Rendite von 8% seit 2018 weiterhin sicher sind. Neben dem stabilen primären Geschäft in Hongkong verfügt CLP auch über ein diversifiziertes asiatisch-pazifisches Investitionsportfolio in Australien, Indien, Festlandchina, Südostasien und Taiwan.

Country Garden Services Holdings (Anbieter von Verwaltungsdienstleistungen für Wohnimmobilien; China; ISIN: KYG2453A1085): Dieses Unternehmen ist ein führender Dienstleister für die Verwaltung von Wohnimmobilien und wurde im Jahr 2020 in Bezug auf die Gesamtstärke als Nr. 1 unter den Top 100 Immobilienverwaltungsunternehmen in China eingestuft. Im ersten Halbjahr verwaltete die Gesellschaft 319,5 Mio. Quadratmeter. Die Gesellschaft gefällt den Analysten von Morgan Stanley wegen einem starken Ertragswachstum mit hoher Sichtbarkeit - unterstützt durch die Nr. 1 der Entwickler in China und einem beschleunigten Wachstum der kommunalen Mehrwertdienste.

Delta Electronics (Hersteller von Schaltnetzteilen und Gleichstromlüftern; Thailand; ISIN: TH0528010Z18): Delta Electronics ist, gemessen am Umsatz, der größte Hersteller von Industrieautomation im Großraum China und einer der führenden Anbieter von Umrichtern und Servomotoren im Großraum China. Das Unternehmen liefert 80 % der wichtigsten Roboterkomponenten.

Dino Polska (Einzelhandelskonzern; Polen; ISIN: PLDINPL00011; Anmerkung der Redaktion: warum Morgan Stanley ein polnisches Unternehmen unter der Region Asia-Pacific ex-Japan führt, ist uns unbekannt): Das Geschäftsmodell von Dino Polska ist so aufgebaut, dass es in kleineren Städten und ländlichen Gebieten finanziell tragfähig ist, die Mehrheit der polnischen Bevölkerung erfasst und gleichzeitig die direkte Konkurrenz der stärksten Akteure vermeidet. Kern des Geschäftsmodells sind hochgradig standardisierte, relativ kleine Läden, die das Unternehmen zusammen mit einem vertikal integrierten Fleischproduzenten baut und besitzt.

Feng Tay (Schuhhersteller; Taiwan; ISIN: TW0009910000): Klassenbestes Modell zur Montage von Schuhen mit höchster Effizienz. Kontinuierliche Gewinnung von Marktanteilen und Wachstum in Verbund mit der Stärke von Nike-Schuhen.

HDFC Bank (Bank; Indien; ISIN: INE001A01036): Die HDFC Bank ist laut Morgan Stanley ein solides, langfristiges Unternehmen - sie verfügt über ein starkes Finanzierungskonzessionsrecht (Anteil der CASA-Einlagen mit rund 42 % der Gesamteinlagen) und gewinnt weiterhin Marktanteile in allen Segmenten, sowohl bei Krediten als auch bei Einlagen. Die Analysten glauben, dass die HDFC Bank sehr gut positioniert ist, um mittelfristig durch die Expansion ins Landesinnere Indiens und eine verbesserte Rentabilität (niedrigerer Steuersatz, geringere Risikogewichte und hohe Preissetzungsmacht) starke Erträge zu erzielen.

HKT Trust and HKT (Telekommunikation; Hongkong; ISIN: HK0000093390): Hongkong bezeichnet Morgan Stanley angesichts des stabilen Wettbewerbs und der Regulierung als den bevorzugten Telekommunikationsmarkt im gesamten asiatisch-pazifischen Raum. Man glaubt, dass die Geschäftstätigkeit von HKT trotz der Schwäche des Makroumfelds in Hongkong aufgrund des defensiven Charakters des Telekommunikationsgeschäfts stabil bleibt. Man ist zudem der Ansicht, dass HKT auf dem Weg ist, in den nächsten ein bis zwei Jahren ein jährliches Dividendenwachstum je Aktie von 1 % -3 % zu erzielen.

James Hardie (Telekommunikation; Australien; ISIN: AU000000JHX1): James Hardie kontrolliert rund 90 % des US-Faserzementmarkts, einer Kategorie, die einen Anteil von rund 20 % an neuen Außenverkleidungen mit nachgewiesener Wachstumskurve hält. Das Unternehmen strebe klassenbeste Margen von 20 % -25 % an und überschreite derzeit diese Werte.

Lojas Renner (Einzelhandelskleidungsunternehmen; Brasilien; ISIN: US54146M2026): Lojas Renner ist der führende Bekleidungseinzelhändler in Brasilien mit erstklassigem Mode-Merchandising, Lieferkettenfähigkeit und Kundendatenanalyse. Morgan Stanley sieht das Unternehmen in einer guten Position, um Marktanteile zu gewinnen und sich einen Vorteil im Omni-Channel-Geschäft für Bekleidung zu verschaffen.

Longfor Group Holdings (Holding mit Fokus auf Immobilieninvestitionen, -entwicklung und -verwaltung; China; ISIN: KYG5635P1090): Longfor ist ein führender Entwickler in China und laut CRIC die Nr. 11 in der Branche in Bezug auf Vertragsabschlüsse im Jahr 2019. Morgan Stanley gefällt das Unternehmen wegen seiner ausgewogenen Strategie mit einem soliden Immobilienentwicklungsgeschäft, das sich auf Städte der Kategorien 1 und 2 konzentriert, und wegen eines führenden Anlageimmobiliengeschäfts als starker zweiter Ertragsmotor.

Macquarie Group (Investmentbanking- und Wertpapierhandelsunternehmen; Australien; ISIN: AU000000MQG1): Macquaries Fachwissen in den Bereichen alternative Vermögensverwaltung, Infrastruktur und erneuerbare Energien ermöglicht es dem Unternehmen, globale Wachstumssektoren auszubauen. Darüber hinaus glaubt Morgan Stanley, dass Macquarie die gegenwärtigen Marktverwerfungen auch nutzen kann, um sein überschüssiges Kapital (rund 5-7 Mrd. AUS) sowie ein zusätzliches Finanzpolster von rund 255 Mrd. AUS) einzusetzen.

Mediatek (Hersteller von Mikrocontrollern; Taiwan; ISIN: TW0002454006): MediaTek profitiert weiterhin von höheren Gewinnen im boomenden 5G-Produktzyklus. Der Wegfall von HiSilicon und sein kontinuierlich wachsendes Nicht-Smartphone-Geschäft machen das Unternehmen zum wichtigsten Enabler für die IC-Design-Nachfrage in Asien, so Morgan Stanley.

NCSOFT Corp (Videospiele-Entwickler und Publisher; Südkorea; ISIN: KR7036570000): Als Meister des Genres der MMORPGs (Massively Multiplayer Online Role-playing Game) erwartet Morgan Stanley, dass NCSOFT sein Wachstum weiter vorantreibt und seine Präsenz ausbaut, indem es weitere Hit-Spiele zu seinem beeindruckenden Portfolio an lange am Markt laufenden Titeln herausbringt.

NetEase (Unternehmen für Mobil-, Desktop-Spiele und Internet-Technologie; China; ISIN: US64110W1027): NetEase verfügt über eine umfassende und starke Erfolgsbilanz bei der Entwicklung hochwertiger Spielinhalte. Längerfristig dürfte dies den Gewinn von Marktanteilen auf globaler Ebene unterstützen und dazu beitragen, von der zukünftigen Technologieentwicklung durch 5G- und Cloud-Spiele usw. zu profitieren.

Notre Dame Intermedica (Gesundheits- und Dentallösungen für Privat- und Firmenkunden; Brasilien; ISIN: US6697431061): Notre Dame Intermedica bietet laut Morgan Stanley einen Zugang zum brasilianischen Gesundheitsmarkt mit einem erfolgreichen Geschäftsmodell, das sowohl (i) Marktanteilsgewinne als auch (ii) eine Ausweitung der EBITDA-Marge für viele Jahre ermöglichen sollte. Das Unternehmen kann eine starke Erfolgsbilanz bei der Konsolidierung des Marktes vorweisen, ein Trend, von dem man erwartet, dass er sich auch in Zukunft fortsetzen wird.

REA Group Limited (Online-Immobilienwerbungsunternehmen; Australien; ISIN: ISIN: AU000000REA9): REA ist der marktbeherrschende Anbieter auf dem australischen Immobilienwerbemarkt, der aufgrund seiner Struktur als Anbieter bezahlte Werbebranche und seines auktionsbasierten Marktes aus der Sicht von Morgan Stanley einzigartig ist. Es handele sich um Vorzüge und eine Stellung, die so nur auf dem australischen Markt zu finden und einzigartig seien.

Reliance Industries (Konglomerat mit Aktivitäten in den Bereichen Energie, Petrochemie, Textilien, natürliche Ressourcen, Einzelhandel und Telekommunikation; Indien; ISIN: INE002A01018): Reliance Industries ist in den Bereichen Energie, Digitaltechnik und Einzelhandel tätig und profitiert nach Angaben von Morgan Stanley von 1) der weltweit komplexesten Raffinerie und der schrittweisen Integration von Ölen in Chemikalien (bessere Gewinnspannen) 2) Marktanteilsgewinnen und Tariferhöhungen in der Telekommunikation 3) der Konsolidierung der Branche und dem Online-Angebot der Konzerns, das hilft, Marktanteile im Einzelhandel zu gewinnen sowie 4) Investitionen in saubere Energie und dem Ziel der Kohlenstoff-Netto-Neutralität bis 2035.

Samsung Electronics (Elektronikkonzerne; Südkorea; ISIN: KR7005930003): Samsung Electronics hat mit einer langfristigen Strategie, die sich laut Morgan Stanley zunehmend als transformatorisch erweist, um das Wachstum und die Renditen im Halbleiterbereich voranzutreiben, zuletzt als mehr belastbar erwiesen und zudem eine verbesserte Geschäftsausführung bewiesen. Die Bewertungen seien gegenüber den früheren Höchstständen gesunken. Ein größerer operativer Leverage und strategische Veränderungen im Unternehmen im Streben nach wachstums-/wertschaffenden Fusionen und Übernahmen und Kapitalerträgen dürften eine Neubewertung der Aktie bewirken.

Sonic Healthcare (Labormedizin, Pathologie und Radiologie; Australien; ISIN: AU000000SHL7): Sonic Healthcare ist ein globaler Anbieter von klinischen Diagnostik-Dienstleistungen und gehört in jedem seiner Märkte laut Morgan Stanley zu den Top 3 Anbietern. Das Management kann auf eine lange Erfolgsgeschichte bei der Verwaltung eines Geschäfts mit stetigem Volumenwachstum zurückblicken, das durch Akquisitionen erweitert wurde. Während die Margen von Zeit zu Zeit etwas gedämpft werden könnten, sehen die Analysten ansonsten ein langfristiges Wachstum, Größenvorteile und eine solide Bilanz. Das Unternehmen sei eine wichtige Infrastrukturkomponente bei der Bewältigung der aktuellen COVID-19-Pandemie, was man mit den erbrachten Dienstleistungen deutlich gemacht habe.

Tata Consultancy Services (Anbieter von IT-Services, Beratungsleistungen und Geschäftslösungen; Indien; ISIN: INE467B01029): Morgan Stanley betrachtet Tata Consultancy Services als das Unternehmen mit der höchsten Qualität innerhalb der indischen IT-Dienstleistungsindustrie, mit einem starken und stabilen Managementteam, robusten Geschäftsabschlüssen im vergangenen Jahr und einem starken Geschäftsmodell. Die Gesellschaft könnte ein Hauptnutznießer sein, wenn die Anbieterkonsolidierung in naher Zukunft wieder anzieht.

Tencent Holdings (Holdinggesellschaft eines multinationalen Technologiekonglomerats; China; ISIN: KYG875721634): Tencent dominiert Chinas Online-Unterhaltungs-/Sozialen Medien-Markt in Bezug auf Umsatzgröße und Verkehrsvolumen. Die meisten seiner Dienste gehören nach Nutzerbasis zu den ersten drei. Morgan Stanley sieht mehrere positive Einkommenshebel für Tencent - Globalisierung des Spielgeschäfts, höhere soziale Anzeigen und Monetarisierung von Abonnements, größere FinTech-Angebote, breitere Nutzung der Cloud und strategische Upgrades zur Kapitalisierung des Internet für Verbraucher und Industrie.

TSMC (Halbleiterhersteller und Auftragsfertiger für Halbleiterprodukte; Taiwan; ISIN: US8740391003): Dominante Position als Auftragsfertiger für Halbleiterprodukte mit Technologieführerschaft.

Wal-Mart de Mexico (Einzel- und E-Commerce-Händler.; Mexiko; ISIN: MX01WA000038): Walmex ist der führende Lebensmittel- und Gemischtwareneinzelhändler in Mexiko mit einem Anteil von mehr als 50% am formellen Markt. Durch seine vielfältigen Formate bedient das Unternehmen alle sozioökonomischen Klassen des Landes. Darüber hinaus glaubt man bei Morgan Stanley, dass Walmex aufgrund seiner erstklassigen Omni-Channel-Fähigkeiten gut positioniert ist, um säkularen eCommerce-Rückenwind zu erobern. Mit einem branchenweit führenden ROIC (>20 %) sehen die Analysten Walmex als einen Best-in-Class-Anbieter im mexikanischen Einzelhandel.

Wuliangye Yibin Company (Anbieter alkoholische Getränke; China; ISIN: CNE000000VQ8): Der anhaltende Premiumisierungs-Trend in der Spirituosenindustrie begünstigt laut Morgan Stanley führende Hersteller von Baijiu (chinesischer Schnaps, beim Versuch, ihr Gewinnwachstum aufrechtzuerhalten. Als Top-2-Premiumhersteller von Spirituosen in China ist man der Ansicht, dass die starke Markenbekanntheit und das effiziente Absatzkanal-Management den Marktanteil und die Fähigkeit zur Erhöhung der Ab-Werk-Preise stärken werden.

WuXi Biologics Cayman (integrierte Technologieplattformen zur Entwicklung von Biologika-Medikamenten; China; ISIN: KYG970081090): WuXi Biologics ist nach Angaben von Morgan Stanley der führende Anbieter von Outsourcing-Dienstleistungen im Bereich Biologika in China und der viertgrößte weltweit. Der weltweite Biologics-Boom, der steigende Trend zum Outsourcing von Forschung und Entwicklung sowie das Geschäftsmodell "Follow-the-molecule" sorgen für ein nachhaltig hohes Wachstum, heißt es.

Yandex (Suchmaschinen-Betreiber; Russland; ISIN: NL0009805522): Die Wachstumsgeschichte von Yandex stuft Morgan Stanley als nach wie vor sehr attraktiv ein, wobei die marktführende Position in der Suchmaschinenwerbung und im Ride-Hailing (über Apps gebuchte Fahrten) jetzt durch die wachsenden Möglichkeiten in den Bereichen Lebensmittelzustellung, eCommerce und anderen digitalen Diensten verstärkt wird. Obwohl die Aktie mit dem 23-fachen EBITDA für 2021 und einem KGV von 42 bewertet sei, sind die Analysten der Meinung, dass dieses Niveau den fairen Wert jetzt besser widerspiegelt.

& Profi-Tools von

& Profi-Tools von