Zwei Dividendenwerte, die über einen ausgesprochen breiten wirtschaftlichen Burggraben verfügen!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

meist wird Ihnen als Anleger von hochvolatilen Aktien berichtet, die gerade brillieren. Es sind Unternehmen, die teilweise 50 Prozent oder noch mehr schwanken können, aber gerade bei der Reddit Community beliebt sind und rauf und runter gehandelt werden. Nicht alle Anleger wollen sich dieser Achterbahnfahrt hingeben und möchten etwas Ruhe in ihre Portfolios hineinbringen.

Wer nur auf absurd hoch bewertete Technologie Aktien aus der zweiten Reihe setzt, sollte sich ernsthaft Gedanken über seine Portfolioallokation machen. Auch die Fangemeinde von Cathie Woods ARK Innovation ETF sollte einen Warnschuss erhalten haben, dass es nicht sinnvoll ist, nur in High-Growth-Aktien mit einer abstrusen Bewertung zu investieren. In der Spitze ging es seit Anfang Februar hier rund 40 Prozent nach unten. Wenn wir uns die Top 10 Holdings des ARK Innovation ETFs anschauen, so wäre es nicht verwunderlich, wenn es zu einer weiteren Korrektur kommt.

Tesla (KUV 11), Teladoc (KUV 11), Roku (KUV 16), Square (KGV 151), Zoom (KUV 36), Twilio (KUV21) usw. sind nur einige der Positionen, die meiner Meinung nach immer noch deutlich zu teuer sind, um langfristig eine Investition einzugehen. Wie heißt es so schön: "What goes up, must come down." Aktien neigen zu Übertreibungen, im Zeitverlauf aber gilt die Regression zur Mitte, das besagt die Theorie der Mean Reversion. Aktien werden nur sehr selten zu ihrem "fairen Wert" gehandelt und Mr. Market lässt sie oft in schwindelerregende Höhen ansteigen bis sie wieder den Weg zurück zu ihren "fundamentals" einschlagen. Auch Anleger jagen den hohen Renditen dieser Aktien hinterher, sie betreiben sogenanntes "performance chasing" und ignorieren das Gesetz der Regression zur Mitte. Wir letztes Jahr an die Börse kam und die hochbewerteten Aktien kaufte, sah nur einen Weg: "to he moon".

Dieses Jahr mussten viele erfahren, dass Börse keine Einbahnstraße ist. Viele dieser hochbewerteten Aktien haben teils deutlich über 50 Prozent ihres Wertes verloren. Einer der wichtigsten Denkfehler im Rahmen der Behavioral Finance ist die Neigung zur Selbstüberschätzung, der dann noch durch den sogenannten Dunning-Kruger-Effekt bestärkt wird.

David Dunning, einer der Namensgeber, beschreibt es so: "Wenn jemand inkompetent ist, dann kann er nicht wissen, dass er inkompetent ist. […] Die Fähigkeiten, die man braucht, um eine richtige Lösung zu finden, [sind] genau jene Fähigkeiten, die man braucht, um eine Lösung als richtig zu erkennen."

Dieser Denkfehler führt an der Börse häufig dazu, dass inkompetente Menschen am stärksten von sich und ihrer eigenen Anlagestrategie überzeugt sind und dass sie glauben, bei der Aktienauswahl besser sein zu können als der Rest, obwohl die meisten dabei scheitern.

Für alle Anleger, die nach hoch qualitativen Aktien Ausschau halten, die verlässlich Dividenden zahlen und einen breiten Burggraben aufweisen, habe ich zwei solche Unternehmen identifiziert. Diese Unternehmen weisen Wettbewerbsvorteile auf und sind nur begrenzt abhängig von unvorhergesehenen Ereignissen. Der zukünftige Cashflow lässt sich hier viel zuverlässiger einschätzen. Ein breiter wirtschaftlicher Graben ist vor allem in Krisenzeiten von großem Vorteil gegenüber hoch kaptalintensiven Unternehmen.

PepsiCo

Quelle: Dividenden-Check im Aktien Terminal von TraderFox

PepsiCo produziert Getränke, Snacks und hat seinen Hauptsitz in New York. Beide Produktbereiche machen rund die Hälfte der Umsätze aus. Im Vergleich zum Konkurrenten Coca-Cola, das derzeit ein KUV 2021 von 6 aufweist ist PepsiCo mit einem KUV 2021 von 2,7 deutlich attraktiver bewertet. Die Dividendenrendite liegt bei beiden Konzernen bei rund 3 Prozent.

PepsiCo erhöht seit 48 Jahren in Folge seine Dividende, so dass das Unternehmen zu den Dividendenaristokraten gehört. In den letzten 10 Jahren konnte man die Dividende jährlich um ca. 8 Prozent steigern. Die Ausschüttungsquote auf den Gewinn entspricht rund 80 Prozent. Höher sollte sie nicht mehr sein, da ansonsten kein Raum mehr für Investitionen ist. 23 Marken des Unternehmens erreichen Umsätze von über einer Milliarde USD. Darunter Mirinda, Sodastream, Pepsi, Doritos usw.

Quelle: PepsiCo

Der Wettbewerbsvorteil besteht meiner Meinung nach in einem diversifizierten Portfolio aus Snacks und Getränken. Viele Verbraucher verbinden bei Pepsi einen reinen Getränkegiganten. Das stimmt so nicht, denn bereits rund zwei Drittel der Gewinne machen Frito-Lay und Quaker-Produkte aus. Das veränderte Verbrauchervertrauen, eine sich verändernde Markdynamik wie z.B. der Onlinehandel schraubt Vertriebsvorteile von Pepsi im Einzelhandel herunter.

Letztendlich sehe ich die Risiken überschaubar, da die Marken sowie die unglaubliche Breite des Portfolios den breiten Burggraben des Unternehmens untermalt und den Konzern in die Lage versetzt, seinen Wettbewerbsvorteil weiter auszubauen. Wenn wir uns die Schätzungen der Analysten ansehen, so soll der Umsatz vom Jahr 2020 in Höhe von 70,37 Mrd. USD bis zum Jahr 2023 bereits auf 82,23 Mrd. USD erhöht werden können. Auch die Dividende soll sukzessive von 4,02 USD je Aktie (2020) auf 4,24 USD je Aktie (2021) auf 4,70 USD je Aktie im Jahr 2023 angehoben werden. Auch liegt der Return on Capital bei Pepsi mit 15 Prozent höher als beim Konkurrenten Coca-Cola (13,89 Prozent). Wenn ich mich zwischen diesen beiden Unternehmen entscheiden müsste, würde ich aufgrund der Bewertung sowie der Diversifizierung des Markenportfolios für PepsiCo entscheiden.

The Clorox Co.

Quelle: Dividenden-Check im Aktien Terminal von TraderFox

Die Covid-19 Pandemie trug mit Sicherheit dazu bei, dass Verbraucher in den Regalen verstärkt zu Clorox-Produkten griffen. Dies führte im Reinigungsgeschäft (rund 40 Prozent der Umsätze) in den letzten drei Quartalen zu jeweils deutlich zweistelligen Zuwachsraten. Clorox verkauft allerdings nicht nur Reinigungsprodukte, sondern auch Marken wie Kitty Litter für Katzenstreu, Glad für Müllbeutel oder Holzkohlebriketts von Kingsford.

Quelle: The Clorox Company

Das Unternehmen wurde bereits 1913 gegründet, als Bleichmittel das einzige Produkt war.

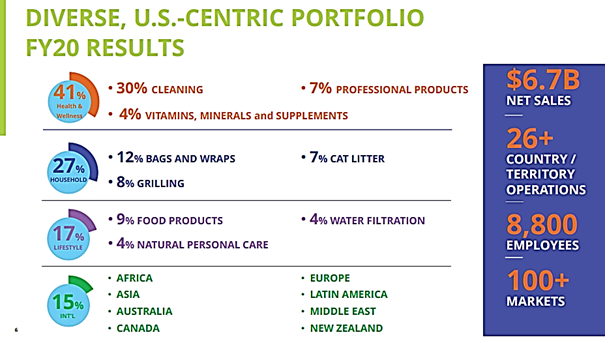

Hier sehen wir noch die genaue Umsatzaufteilung für das Fiskaljahr 2020:

Quelle: Investor Relations Q3 FJ 2021 Präsentation

Wenn wir den Total Shareholder Return der letzten 20 Jahre im Vergleich zum S&P 500 betrachten, so war Clorox mehr als doppelt so gut.

Quelle: Investor Relations Q3 FJ 2021 Präsentation

Das Debt to EBITDA (Schulden im Verhältnis zum Gewinn vor Steuern und Abschreibungen) soll weiter reduziert werden. Aktuell liegt es bei einem Verhältnis von 1,9, d.h. es würde rund zwei Jahre benötigen, bis die Schulden aus dem EBITDA getilgt werden könnten. Clorox hat sich seit längerem das Ziel gesetzt, zwischen 3 und 5 Prozentpunkte jährliches Umsatzwachstum zu erzielen.

Das Dividendenwachstum in den letzten 10 Jahren lag bei soliden 8 Prozent p.a. Seit über 43 Jahren werden kontinuierlich Dividenden erhöht. In diesem Jahr liegt die Dividendenrendite bei 2,5 Prozent. Dies entspricht einer Ausschüttungsquote von rund 58 Prozent. Das KUV 2021 liegt bei 3 und ist damit im historischen Schnitt. Was mir an dem Unternehmen so gut gefällt ist, dass das Geschäftsmodell denkbar einfach ist und doch das Management es versteht, beispielsweise durch eine neu gegründete "Clorox Open Innovation"-Gruppe, die Diskussionen zwischen den Menschen zu erleichtern und durch Daten bei der Entscheidungsfindung zu helfen.

Für Investoren mit einer langfristigen Dividendenstrategie ist dieser Wert hervorragend geeignet, zumal diese Produkte im Bereich Hygiene und Haushalt immer gebraucht werden.

Liebe Anleger, liebe Trader,

ich wünsche Ihnen noch viele erfolgreiche Investments.

Bis zur nächsten spannenden Story,

Michael Seibold

Aufklärung über Eigenpositionen: Michael Seibold hält Aktien von PepsiCo und Clorox Co.

Tipp: Wenn die Aktien-Scans bei Ihnen Interesse geweckt haben und Sie gerne eigene Screenings nach Ihren Kriterien durchführen möchten, dann ist das Morningstar-Datenpaket von TraderFox das richtige Produkt für Sie. TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet zudem vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

& Profi-Tools von

& Profi-Tools von